Die Ausgaben der privaten Haushalte machen mehr als zwei Drittel des US-Bruttoinlandsprodukts aus. Es ist daher nicht verwunderlich, dass dieser Sektor die Wirtschaft im Jahr 2023 über Wasser gehalten hat – selbst in turbulenten wirtschaftlichen Zeiten. Ob Krieg in der Ukraine, hohe Inflation, Zinserhöhungen oder Bankenturbulenzen – nichts hat das Konjunkturschiff aus dem Ruder laufen lassen, vor allem, weil die Verbraucher ihre Ausgaben aufrechterhalten haben.

Wie haben sie das geschafft, und sollten wir erwarten, dass sie so weitermachen?

Bislang vom ärgsten Abschwung verschont geblieben

Bisher haben die nach der Pandemie aufgebauten soliden Finanzen der privaten US-Haushalte in Verbindung mit einem darauf folgenden starken Arbeitsmarkt die Haushalte vor den schlimmsten Auswirkungen des Wirtschaftsabschwungs bewahrt.

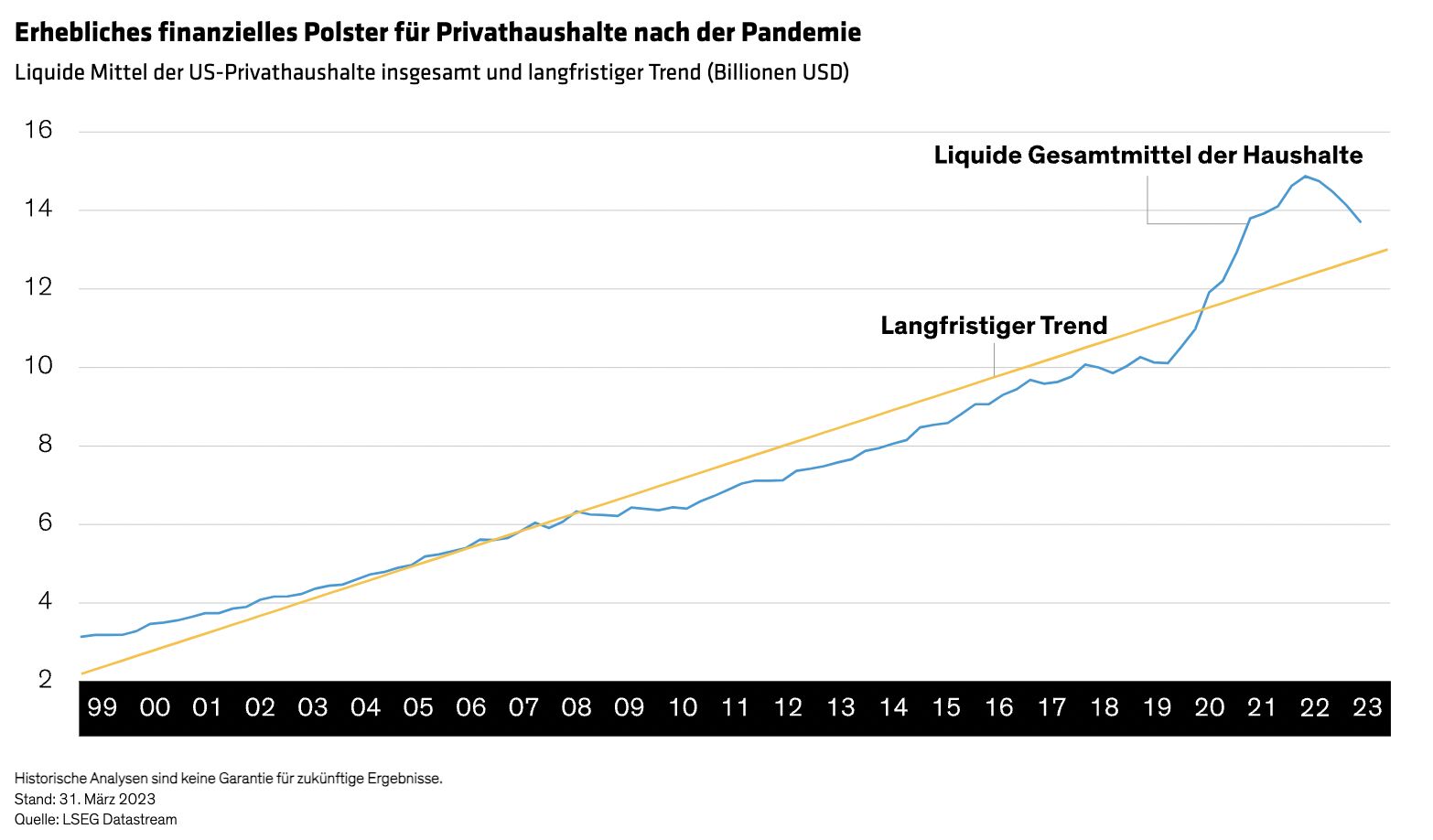

Während des Tiefpunkts der COVID-19-Pandemie trieb eine Mischung aus staatlichen Anreizen und erzwungenen Ersparnissen den Wert der liquiden Mittel der Privathaushalte (in erster Linie Girokonten und Termineinlagen) weit über ihr langfristiges Niveau (Abbildung). Die starke Wertentwicklung an den Kapitalmärkten und die steigenden Immobilienpreise haben die Bilanzen der Verbraucher ebenfalls gestärkt. Das Resultat: ein beträchtliches finanzielles Polster, auf das sie zurückgreifen konnten, als die Pandemie in den USA überwunden war.

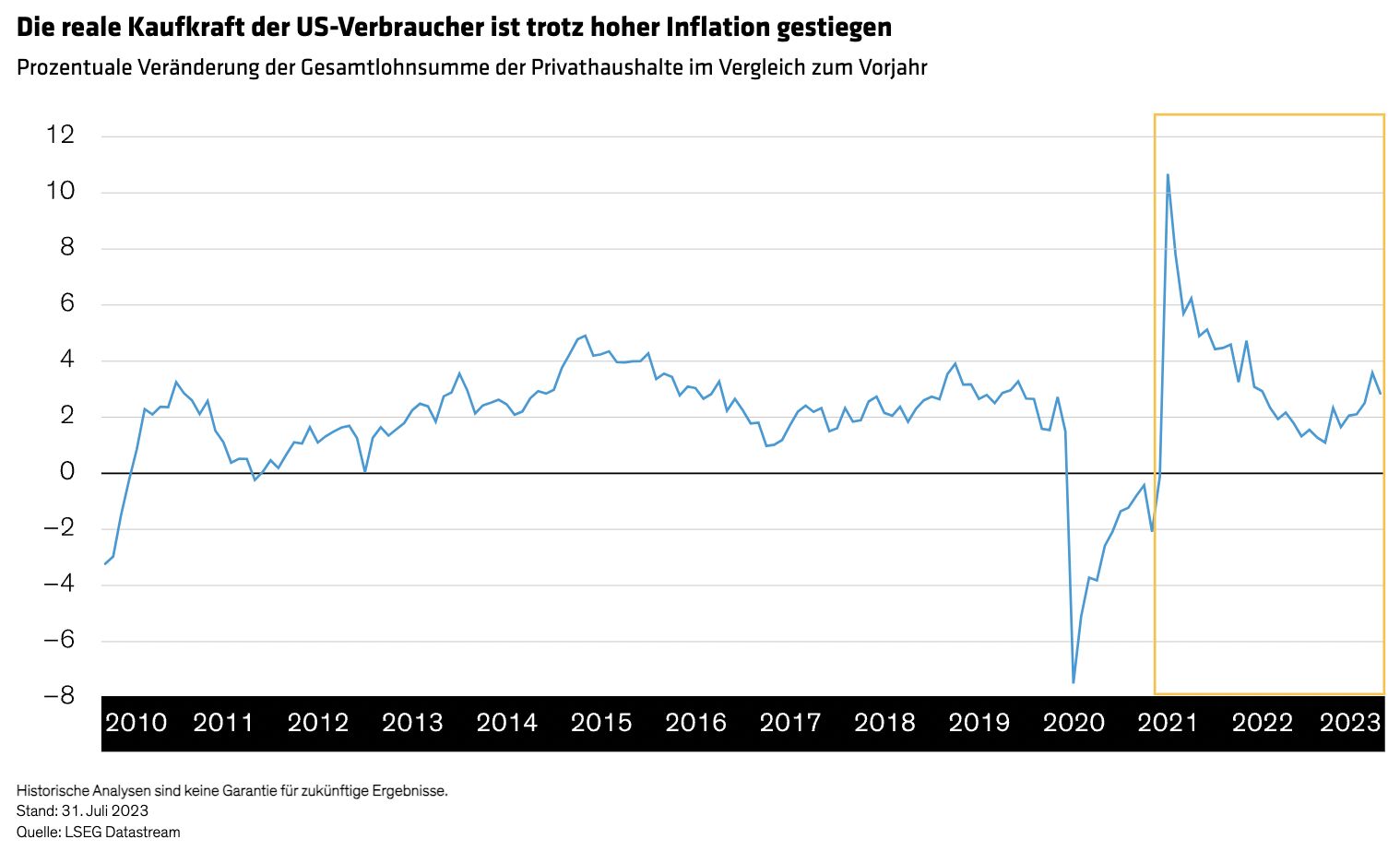

Der robuste US-Arbeitsmarkt hat ebenfalls eine wichtige Rolle gespielt und alle Erwartungen (auch unsere!), dass er sich im Zuge der ersten Zinserhöhungen abschwächen würde, widerlegt. Stattdessen stellten die US-Unternehmen weiterhin Arbeitskräfte ein, und zwar jeden Monat im Durchschnitt mehr als 200.000. Die Löhne stiegen weiter an und übertrafen bei Weitem die historische Norm. Infolgedessen ist das Gesamtwachstum der Kaufkraft der Haushaltseinkommen in den letzten Jahren selbst nach Bereinigung um die hohen Inflationsraten relativ normal geblieben (Abbildung).

Gürtel werden wahrscheinlich etwas gestrafft

Angesichts der soliden Spar- und Einkommenskennzahlen ist es nicht verwunderlich, dass die Haushalte in den letzten Quartalen weiterhin konsumieren konnten, ohne dass es ihnen wirklich an etwas fehlte. Es gibt jedoch einige Gründe, warum wir erwarten, dass sich das ändern wird. Zum einen gibt es Anzeichen dafür, dass sich die Lage auf dem Arbeitsmarkt endlich entspannt. Das Lohnwachstum hat sich verlangsamt, und die Zahl der Neueinstellungen nimmt leicht ab – Tendenzen, die sich unserer Meinung nach fortsetzen werden. Wir glauben auch, dass die Haushalte den größten Teil der überschüssigen Ersparnisse, die sie während der Pandemie aufgebaut haben, aufgebraucht haben: Die Guthaben an liquiden Mitteln sind fast wieder auf ihren langfristigen Trend zurückgegangen.

Abgesehen von den grundlegenden Faktoren werden wahrscheinlich auch andere Faktoren den Konsum in Zukunft belasten. Die Rückzahlung von Studiendarlehen, die etwa drei Jahre lang ausgesetzt war, wird für die meisten Schuldner Anfang Oktober wieder aufgenommen. Und nachdem sich die Zahlung der Haushalts- und Gewerbesteuern für die Einwohner Kaliforniens aufgrund der Witterungsbedingungen im Winter und Frühjahr verzögert hat, wird sie am 16. Oktober fällig. Das wird die Haushaltsfinanzen weiter belasten.

Keiner dieser Faktoren sollte darauf hindeuten, dass wir einen baldigen Einbruch des Verbrauchs erwarten. Wir gehen jedoch davon aus, dass sich die Haushalte in Zukunft etwas zurückziehen werden, da die Solidität ihrer Gesamtbilanz zu schwinden beginnt.

Gesamtausgaben in der Warteschleife

Wir sehen bereits erste Anzeichen für diesen Wandel, da die Gesamtausgaben in letzter Zeit weitgehend unverändert geblieben sind. Hinter diesem Verhaltensmuster verbirgt sich eine Verschiebung der Kaufgewohnheiten: Die Käufe von Gütern gehen auf das Niveau vor der Pandemie zurück, während die Ausgaben für Dienstleistungen weiterhin hoch bleiben. Haushaltsgeräte und Grills mögen in der Welt des „stay-at-home“ dominiert haben; heute machen sie zunehmend Flugtickets und Hotelaufenthalten Platz.

Die Verbraucher fangen auch an, ihre Kaufentscheidungen auf preiswertere Alternativen zu verlagern. Das kann bedeuten, dass sie auf ein gehobenes Restaurant verzichten und stattdessen eine Imbissbude wählen. Oder es könnte sich in einer wachsenden Vorliebe für Handelsmarken gegenüber Markenartikeln äußern. All diese Signale deuten auf einen Verbrauchersektor hin, der preis- und ausgabebewusster wird.

Alles in allem wird dieses Umfeld wahrscheinlich zu einer leichten Zunahme von Stresssymptomen wie Kreditkartenabschreibungen und Kreditausfällen führen. Dennoch sind wir der Meinung, dass die Verbraucher noch genügend Energie haben, sodass die kommende Verlangsamung eher mild als schwerwiegend sein wird.

Die wichtigste Variable, die es zu beobachten gilt, ist der Arbeitsmarkt: Die Geschichte lehrt uns, dass die amerikanischen Haushalte ihr Geld ausgeben werden, solange sie ein Einkommen haben.

Von Eric Winograd Director—Developed Market Economic Research & Kevin P. Tomassetti, CFA Research Analyst—Corporate Credit, AllianceBernstein