Gesundheitsaktien dienen oft als wirksame Schmerztabletten bei Markteinbrüchen. Doch der Sektor bietet Anlegern, die sich auf das Unternehmenspotenzial konzentrieren und dem Drang widerstehen, wissenschaftliche Durchbrüche vorherzusagen, viel mehr als nur eine Absicherung gegen Kursverluste.

Während der MSCI World Index im Jahr 2022 um 18,1% fiel, verzeichneten Gesundheitsaktien nur einen Rückgang von 5,4%. Der Ruf des Gesundheitswesens als defensiver Zufluchtsort unterschätzt jedoch die Attraktivität des Sektors. Pharmakonzerne, Hersteller medizinischer Geräte und Gesundheitsdienstleister profitieren von großen Trends, die Anlegern, die die komplexen Kräfte, die den Sektor prägen, zu entschlüsseln wissen, zu langfristigen Erträgen verhelfen können.

Drei große Trends

Drei Kräfte treiben heute den Wandel im Gesundheitswesen voran: Innovation, Preisgestaltung und Politik. Diese Dynamiken kollidieren jedoch oft miteinander und verkomplizieren die Investitionsaussichten für ein Produkt oder ein Unternehmen. Werden die Menschen mehr für eine revolutionäre Behandlung bezahlen, wenn sie nicht von der Krankenversicherung übernommen wird? Ist es wahrscheinlich, dass eine Regierung sinnvolle Subventionen für eine neue Diagnosetechnologie bereitstellt? Sind die aktuellen Preise auf lange Sicht tragbar? Diese und ähnliche Themen sind von Land zu Land unterschiedlich und hängen von der Regierungspolitik, der Volkswirtschaft und den Ausgaben und auch von den kulturellen Präferenzen ab.

Der erste Schritt sollte sein, den weitverbreiteten Irrtum zu vermeiden, dass Medikamentenstudien vorhergesagt werden können. Während der Pandemie haben viele Unternehmen versucht, COVID-19-Impfstoffe zu entwickeln, aber nur wenige waren erfolgreich. Selbst die besten Wissenschaftler der Welt können die Ergebnisse von Arzneimitteltests nicht zuverlässig vorhersagen, warum sollten Anleger also darauf setzen? Stattdessen sollten sie sich ein klares Bild davon machen, wie sich Innovation, Preisgestaltung und politische Entwicklungen auf die Profitabilität und die Wachstumsrate eines Unternehmens auswirken könnten.

Medizinische Innovation

In vielerlei Hinsicht steckt die technologische Revolution im Gesundheitswesen noch in den Kinderschuhen. Anleger müssen über die neuesten Geräte oder die biotechnologische Forschung hinausschauen, um zu verstehen, wie Innovation die Branche umgestalten wird. Obwohl beispielsweise die Nutzung von Big Data und Künstlicher Intelligenz in der pharmazeutischen Entwicklung noch relativ begrenzt ist, werden sie im Laufe der Zeit wahrscheinlich zu einem wesentlichen Instrument zur Verbesserung der Wirksamkeit von Arzneimittelversuchen werden.

Neue Entwicklungen werden sich in vielen Bereichen bemerkbar machen. Die Robotik verändert bereits die chirurgischen Verfahren. Behandlungen für die Alzheimer-Krankheit und Herz-Kreislauf-Erkrankungen werden dazu beitragen, die physischen und wirtschaftlichen Kosten des demografischen Wandels zu bekämpfen. Die Entwicklung von Lösungen für uralte Probleme von der Erkältung bis zum Krebs ist nur eine Frage der Zeit.

Preisprobleme

Dennoch sind leistungsfähige Innovationen nicht immer wirtschaftlich sinnvoll. Um das Gewinnpotenzial eines Unternehmens einschätzen zu können, muss man verstehen, wie die Preise für ein neues Produkt oder eine neue Dienstleistung festgelegt werden.

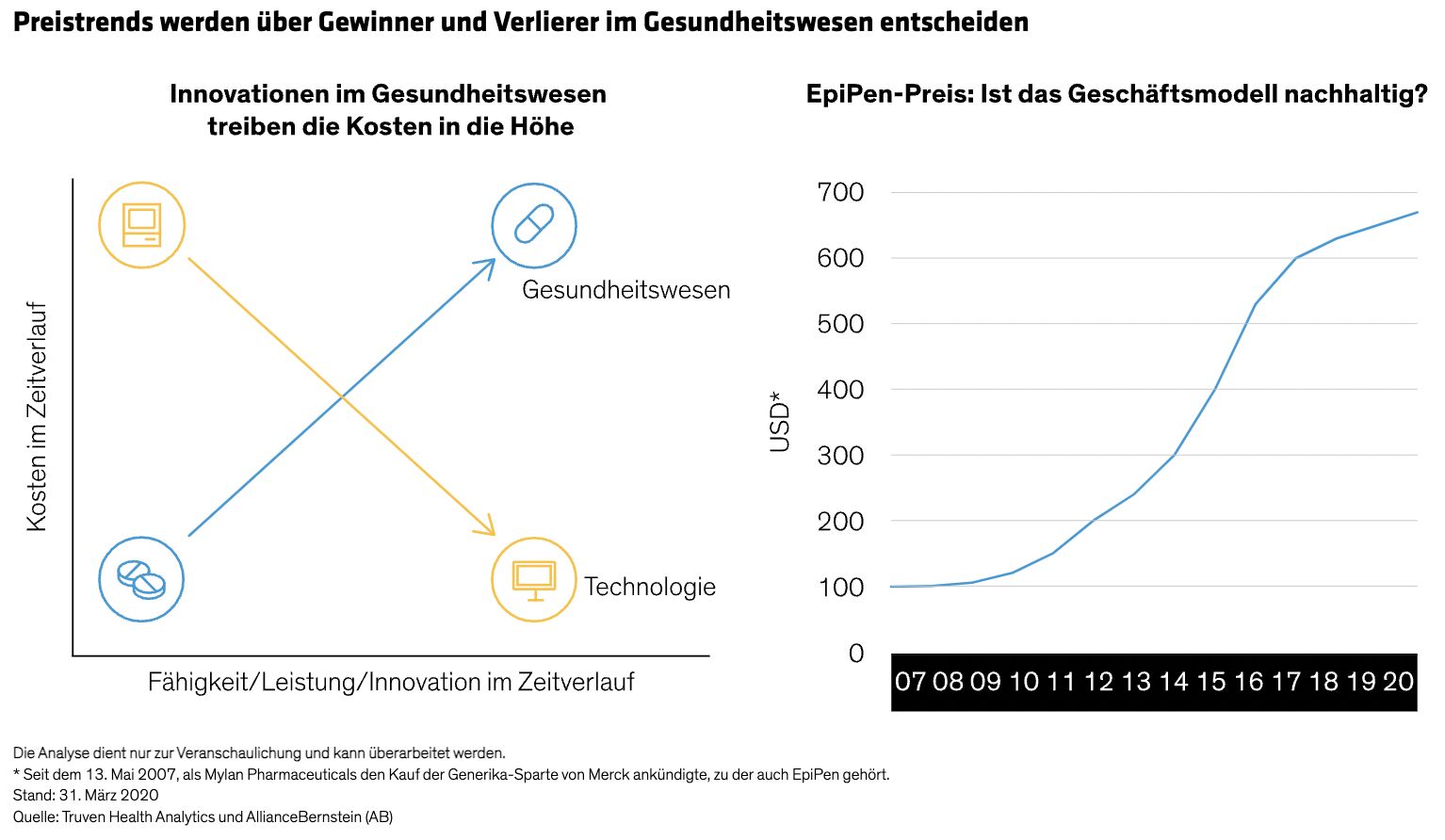

Im Gegensatz zu den meisten anderen Branchen treiben Innovationen im Gesundheitswesen die Preise tendenziell in die Höhe (Abbildung links). Vor 25 Jahren beispielsweise zahlten Krebspatienten etwa 200 US-Dollar pro Monat für eine Chemotherapie, und der Erfolg war begrenzt. Heute können einige Chemotherapien Krebs mit weniger Nebenwirkungen heilen, kosten aber 100.000 US-Dollar.

In vielen Fällen müssen sich die Anleger fragen, ob die Preise realistisch sind. Der EpiPen von Mylan zum Beispiel ist ein beliebtes Produkt, das bei extremen allergischen Reaktionen den Tod verhindern kann. Sein Preis hat sich seit Mai 2007 mehr als versechsfacht (Abbildung oben, rechts), als Mylan die Generika-Sparte von Merck kaufte, zu der auch der EpiPen gehörte. Ist das nachhaltig? Hochpreisige Produkte mögen zwar den Gewinnen und Gewinnspannen eines Unternehmens schmeicheln, sie könnten sich jedoch als Schwachstelle erweisen, wenn der Preis durch die Marktdynamik oder politische Entscheidungen nach unten gedrückt wird.

Politische Dynamik

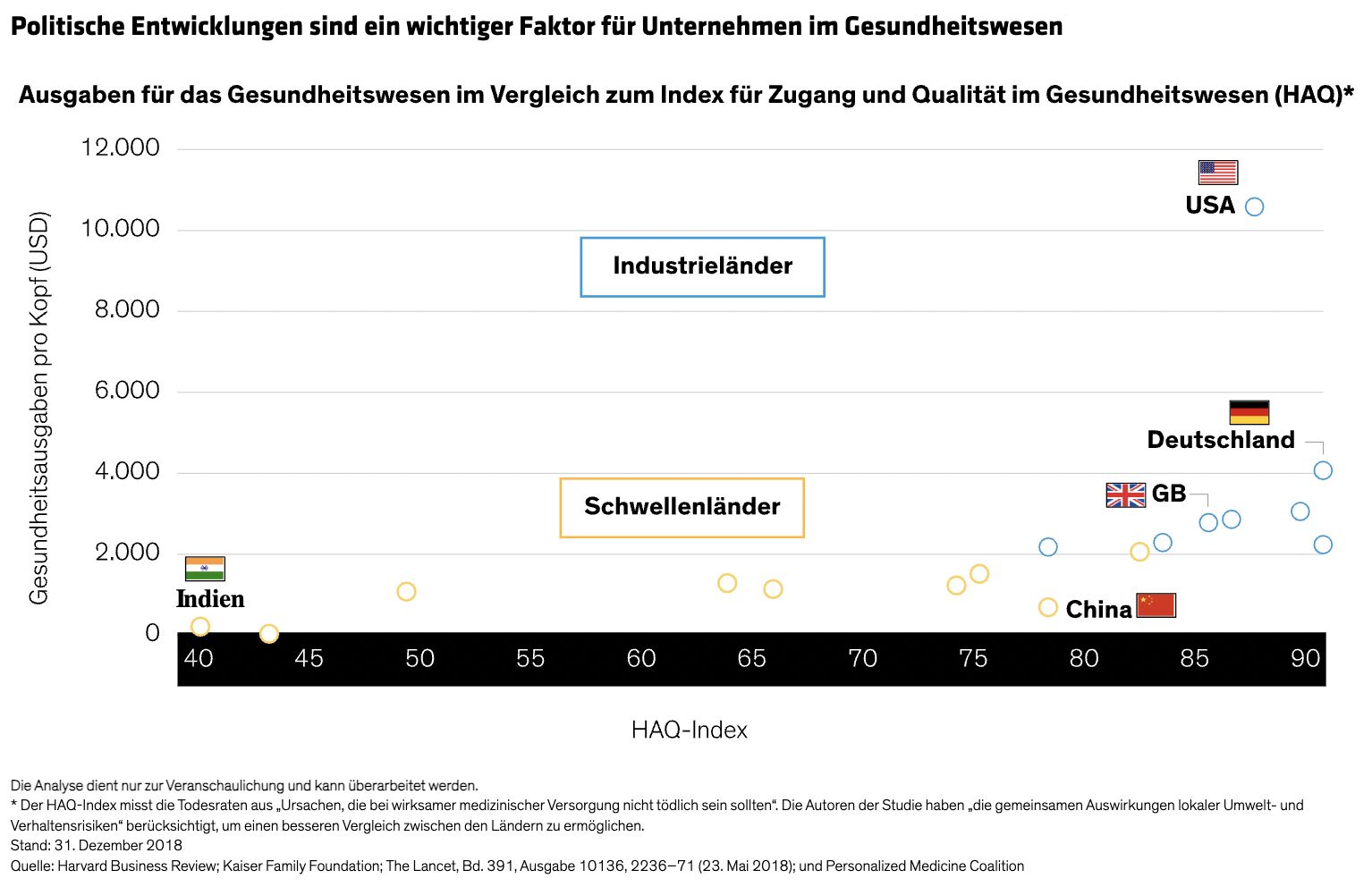

Die staatliche Gesundheitspolitik ist ein entscheidender Faktor für den Erfolg oder Misserfolg eines Unternehmens. Die Pro-Kopf-Ausgaben für die Gesundheitsversorgung sind von Land zu Land sehr unterschiedlich, und die Qualität der Versorgung spiegelt nicht immer den gezahlten Preis wider. So geben die USA beispielsweise mehr für die Gesundheitsversorgung aus als fast jedes andere Land der Welt, und dennoch ist die Qualität der Gesundheitsversorgung dort schlechter als in Großbritannien und Deutschland, die beide viel weniger ausgeben (Abbildung).

Auf der ganzen Welt leiden die Gesundheitssysteme unter den steigenden Kosten, und die Arbeitnehmer müssen immer mehr Ausgaben für die Gesundheitsversorgung übernehmen. Gleichzeitig wächst die Nachfrage aus den Schwellenländern, und die Ausgaben dürften im Zuge der Bemühungen um eine Verbesserung der Qualität der Gesundheitsversorgung steigen. Diese Trends werden die Preise für Behandlungen, Technologien und Dienstleistungen neu gestalten.

Geschäftsgrundlagen

Unter Berücksichtigung dieser drei Faktoren können Anleger ein Gesundheitsunternehmen bewerten. Unserer Ansicht nach sollten innovative Gesundheitsunternehmen, die angesichts des Preisdrucks und der sich ändernden politischen Rahmenbedingungen langfristig erfolgreich sein können, die folgenden Eigenschaften aufweisen:

- Hohe oder steigende Renditen auf das investierte Kapital (ROIC)

- Hohe Reinvestitionsraten

- Robuste Bilanzen

- Geschäftsmodelle mit dauerhaften Wettbewerbsvorteilen

Seien Sie vorsichtig bei Unternehmen, die ein Gewinnwachstum auf Kosten der Profitabilität anstreben. Stark akquisitorisch ausgerichtete Unternehmen sollten ebenfalls genau unter die Lupe genommen werden, insbesondere wenn sie hohe Schulden haben und/oder ihre Umsätze auf eine kleine Gruppe von Produkten konzentriert sind. Und Unternehmen, die sich auf einen einzigen erfolgreichen Arzneimitteltest verlassen, um zukünftiges Wachstum zu erzielen, sollten unserer Meinung nach mit äußerster Vorsicht behandelt werden.

Intuitive Surgical ist ein gutes Beispiel für ein Unternehmen, das unsere Kriterien in hohem Maße erfüllt. Das Unternehmen ist führend in der medizinischen Robotik und verfügt über eine bewährte Technologie in einer Branche, die hohe Eintrittsbarrieren für Wettbewerber aufweist. Die weltweite Akzeptanz der Roboterchirurgie nimmt zu, mit mehr als 1,5 Millionen durchgeführten Eingriffen im Jahr 2021, was einem Anstieg von 50% seit 2018 entspricht. Und die hohe Kapitalrendite von Intuitive Surgical verschafft dem Unternehmen die finanziellen Mittel, um seine Expansion selbst zu finanzieren, sowie neue Chancen in Bereichen wie der Chirurgie mittels natürlicher Körperöffnungen, die das Risiko von Eingriffen reduziert und keine Narbenbildung verursacht.

Im Gegensatz dazu sind wir der Meinung, dass Spezialpharmaunternehmen oft problematische Investitionen sind. Die Preisgestaltung ist oft nicht nachhaltig, da die Unternehmen aggressive Preiserhöhungen vornehmen, während wenig in Forschung und Entwicklung investiert wird. Stattdessen wird das Kapital für Übernahmen verwendet.

Auch die Krankenhäuser stehen unter Druck in Bezug auf die Profitabilität, da sich die Versicherer auf die Schaffung von Ökosystemen für eine kostengünstige und qualitativ hochwertige Gesundheitsversorgung konzentrieren, was zum Teil durch neue technologische Fortschritte unterstützt wird, die Patienten für viele Arten von Behandlungen von den Krankenhäusern wegziehen (zum Beispiel Telemedizin).

Um effektiv in Gesundheitsaktien zu investieren, bedarf es einer Reihe besonderer Fähigkeiten. Es geht nicht um wissenschaftliche Erkenntnisse. Durch die Anwendung eines disziplinierten Anlageprozesses, der die verschiedenen Faktoren, die sich auf die Unternehmen des Gesundheitswesens auswirken, einbezieht, können Anleger Ertragsquellen erschließen, die ein Aktienportfolio langfristig kräftigen können.

Von Vinay Thapar, CFA Co-Chief Investment Officer and Senior Research Analyst—US Growth Equities; Portfolio Manager—Global Healthcare, AllianceBernstein