Eine mögliche Verlangsamung des Wirtschaftswachstums könnte einige Schuldner in diesem Jahr unter Druck setzen, sodass die Fähigkeit des Managers, das Bonitätsrisiko eines Portfolios proaktiv zu managen und zu steuern, von zentraler Bedeutung ist. Da sich die Inflation in den USA auf oder nahe dem Höchststand befindet und sich die Preisentwicklung in der Eurozone wieder auf ihr Zielniveau zubewegt, erwarten wir gleichzeitig eine Zunahme der Kapitalmarktaktivitäten und des privaten Transaktionsvolumens.

Kurzum, das kommende Jahr hat das Potenzial, ein lohnendes Jahr für diejenigen zu werden, die im Bereich Private Credit investiert sind. Die Möglichkeiten erstrecken sich über das gesamte Risiko-Ertrags-Spektrum der Anlageklassen von Private Credit, einschließlich Unternehmenskredite, Gewerbeimmobilien, Energiewende und Verbraucherfinanzierung. Und die Allokationen der Anleger steigen. Nach Angaben des Datenanbieters Preqin hat sich das Gesamtvermögen seit 2020 nahezu verdoppelt und liegt nun bei 1,6 Billionen US-Dollar. Bis 2027 wird ein Anstieg auf 2,3 Billionen US-Dollar erwartet.

Die Frage, die sich Anleger im Jahr 2024 wahrscheinlich stellen werden, ist nicht, ob sie ihr Engagement in Private Credit erhöhen sollen. Die Frage ist vielmehr, wie.

Banken auf dem Rückzug

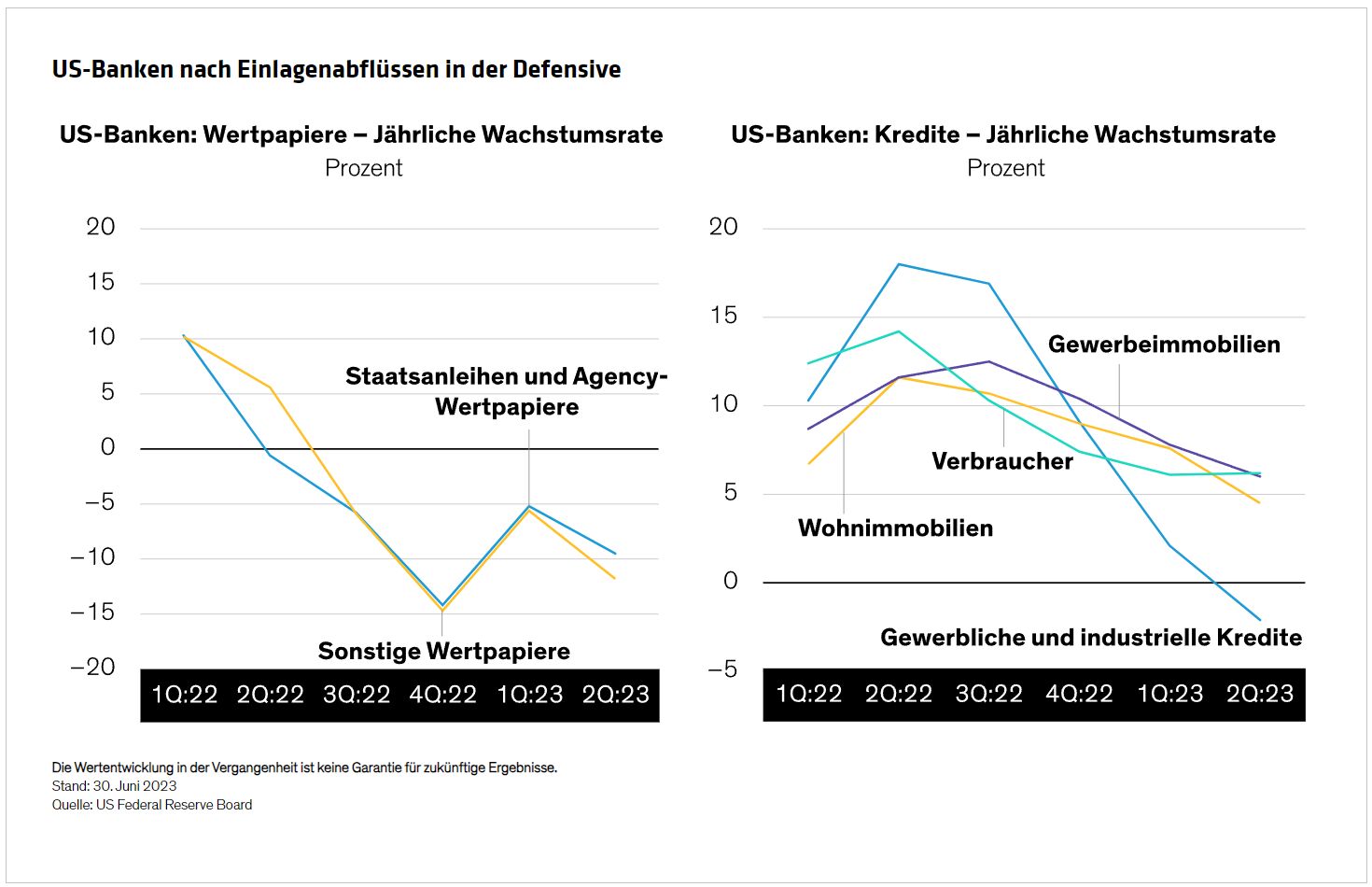

Unserer Meinung nach werden die Anleger mehrere Wege beschreiten müssen. Die Banken haben die Kreditvergabe im vergangenen Jahr stark reduziert, da sie Einlagen abbauten und angesichts der steigenden Zinsen Marktwertverluste auf Vermögenswerte hinnehmen mussten (Abbildung). Seit dem rasanten Zinsanstieg im Jahr 2022 haben die privaten Haushalte mehr als 1 Billion US-Dollar an Einlagen aus dem US-Bankensystem abgezogen, was den nach der globalen Finanzkrise begonnenen Trend zum Rückzug der Banken noch verstärkt.

Die Banken werden bald die aktualisierten globalen Basel-III-Vorschriften einhalten müssen, die 2025 in Kraft treten und eine Neufassung des Rahmens für risikogewichtete Aktiva beinhalten werden. Wir gehen davon aus, dass diese Richtlinien viele Banken dazu zwingen wird, die Kreditvergabe weiter zu reduzieren und einige der bereits in ihren Bilanzen befindlichen Wohn-, Geschäfts- und Unternehmenskredite zu reduzieren.

Mit anderen Worten: Einige Banken wollen heute im Umzugsgeschäft tätig sein, nicht im Lagergeschäft. Für private Kreditgeber ergeben sich dadurch Möglichkeiten, mit Banken in verschiedenen Marktbereichen und Regionen im Jahr 2024 und darüber hinaus zusammenzuarbeiten.

Private Kreditgeber können beispielsweise von der Erschließung attraktiver Anlagechancen profitieren, zum Beispiel durch den Kauf von Kreditpools von Banken mit einem Abschlag oder durch den Abschluss von Risikoteilungsvereinbarungen zum Erwerb von neu vergebenen Krediten, die bestimmte Kreditanforderungen erfüllen.

Die Banken wiederum würden davon profitieren, dass sie die Kreditvergabe und die damit verbundenen Gebühren beibehalten können, ohne die hohen Eigenkapitalanforderungen zu erfüllen, die mit der Beibehaltung dieser Kredite in ihren Büchern verbunden wären.

Ein holpriger Pfad

Das makroökonomische Umfeld könnte in diesem Jahr einige Herausforderungen mit sich bringen. Die Leitzinsen der Zentralbanken dürften im Vergleich zu den letzten 15 Jahren hoch bleiben. Anzeichen für ein langsameres Wachstum in den USA und Europa deuten jedoch darauf hin, dass die Märkte noch vor Jahresende Zinssenkungen erleben könnten. Wir erwarten eine sanfte Landung, aber dennoch eine erhebliche Konjunkturabschwächung.

Das ist wichtig, denn selbst eine sanfte Wende im Kreditzyklus kann den Stress für einige Kreditnehmer erhöhen. Dadurch wird wahrscheinlich die Fähigkeit der Manager, Kreditrisiken effektiv zu zeichnen, zu strukturieren und zu bewerten, in den Mittelpunkt gerückt, und es werden diejenigen begünstigt, die nachweislich über Anlageklassen und Wirtschaftszyklen hinweg operieren.

Andererseits darf nicht vergessen werden, dass Private-Credit-Transaktionen direkt initiiert, ausgehandelt und strukturiert werden (einschließlich der Kreditnehmerklauseln). Diese Transaktionen beinhalten auch eine regelmäßige Kommunikation zwischen Kreditgebern, Kreditnehmern und – im Falle der direkten Kreditvergabe – den Sponsoren der privaten Aktien. Das erleichtert es, proaktiv mit den Kreditnehmern zusammenzuarbeiten und potenzielle Probleme zu lösen.

Lückenfüller

Worauf sollten Anleger zu Beginn des neuen Jahres ihr Augenmerk richten? 2024 könnte sich als das Jahr erweisen, in dem durch Vermögenswerte besicherte Kreditstrategien (Asset Backed Securities) mehr Raum einnehmen.

Diese Spezialfinanzierungen umfassen auch Nischenstrategien, bei denen Nichtbanken Kredite gegen Pools von zahlungswirksamen Vermögenswerten oder Forderungen – häufig aus dem Bereich der Verbraucher oder Kleinunternehmen – vergeben, wie zum Beispiel Auto- und Ausrüstungskredite, oder ausgefallene Vermögenswerte, wie zum Beispiel durch Lizenzgebühren generierte Einnahmen (Tantiemen).

Wir glauben, dass diese Art von Strategien das Potenzial haben, ein hohes Ertragspotenzial zu erzielen und gleichzeitig die Portfolios zu diversifizieren und das private Anlageuniversum erheblich zu erweitern, ähnlich wie es die Direktkredite in den Jahren nach der globalen Finanzkrise getan haben.

Direktkredite nicht vergessen

Die direkte Kreditvergabe hat das Wachstum von Private Credit nach der globalen Finanzkrise angekurbelt und wird auch in Zukunft die Grundlage für private Vermögensallokationen bilden. Zu Beginn des Jahres 2024 macht die Direktkreditvergabe den größten Anteil am Markt für private Unternehmenskredite in den USA aus und bietet attraktive Zusatzrenditen gegenüber öffentlichen Unternehmenskrediten.

Darüber hinaus können Direktkredite sowohl in Hausse- als auch in Baissezeiten eine wichtige Rolle spielen. Wir sind der Meinung, dass eine Konzentration auf Unternehmen mit starken Umsatzprofilen und einem diversifizierten Kundenstamm das Potenzial hat, in jedem Marktumfeld attraktive risikobereinigte Erträge zu erzielen. Die heutigen Transaktionen sind in der Regel mit wichtigen strukturellen Absicherungen verbunden, einschließlich großer Aktienpuffer. Wir sind der Meinung, dass Anleger im neuen Jahr davon profitieren können, wenn sie an der Seite von disziplinierten Managern investieren, die Erfahrung mit Investitionen unter verschiedenen Marktbedingungen haben.

Wende in Sicht?

Die Aktivität auf dem Gewerbeimmobilienmarkt war 2023 verhalten. Doch Anzeichen dafür, dass die Zinsen in den USA und Europa ihren Höhepunkt erreicht haben könnten, deuten darauf hin, dass sich das ändern könnte. Wir gehen davon aus, dass eine größere Zinsstabilität zu einem höheren Transaktionsvolumen und einer besseren Preisfindung bei allen Immobilientypen führen wird.

Eine Welle von fällig werdenden Krediten, die von Banken gehalten werden, die möglicherweise zögern, sie zu verlängern, könnte Chancen für private Kreditgeber schaffen, die geduldig und gut kapitalisiert geblieben sind. Wie immer variiert das Risiko-Ertrags-Kalkül je nach Immobilientyp.

Die globale Energiewende

Wir gehen davon aus, dass private Kreditgeber auch im kommenden Jahr die Finanzierung von Projekten im Bereich erneuerbare Energien vorantreiben werden, und wir sehen zu Beginn des Jahres 2024 eine Reihe attraktiver Chancen. Viele ergeben sich aus der Neubewertung von öffentlichen und privaten Infrastrukturanlagen mit langen Laufzeiten – das Ergebnis der starken Zinserhöhungen im dritten Quartal 2023.

Für Anleger, die einen sehr opportunistischen Ansatz verfolgen können, sieht das aktuelle Marktumfeld attraktiv aus. Die Kapitalnachfrage der Entwickler ist nach wie vor robust, und der Stress im Bankensektor bedeutet, dass sich der Verhandlungsspielraum auf private Kapitalgeber verlagert hat, die Kreditverbesserungen und andere Schutzmaßnahmen verlangen können. Wir sehen Chancen auf den US-amerikanischen und europäischen Märkten.

Kapital investieren

Selbst wenn sich das Wirtschaftswachstum verlangsamt, werden die Renditen wahrscheinlich über den Tiefstständen vor der Pandemie bleiben. Und wir gehen davon aus, dass die Vertragsbedingungen in allen Anlageklassen günstig bleiben werden, mit niedrigen Beleihungsquoten und attraktiven Vermögensbewertungen, die in den letzten 18 Monaten aufgrund der steigenden Zinsen zurückgesetzt wurden. Unserer Ansicht nach wird 2024 eine gute Zeit sein, um Kapital zu investieren.

Von Matthew D. Bass, Head—Private Alternatives bei AllianceBernstein