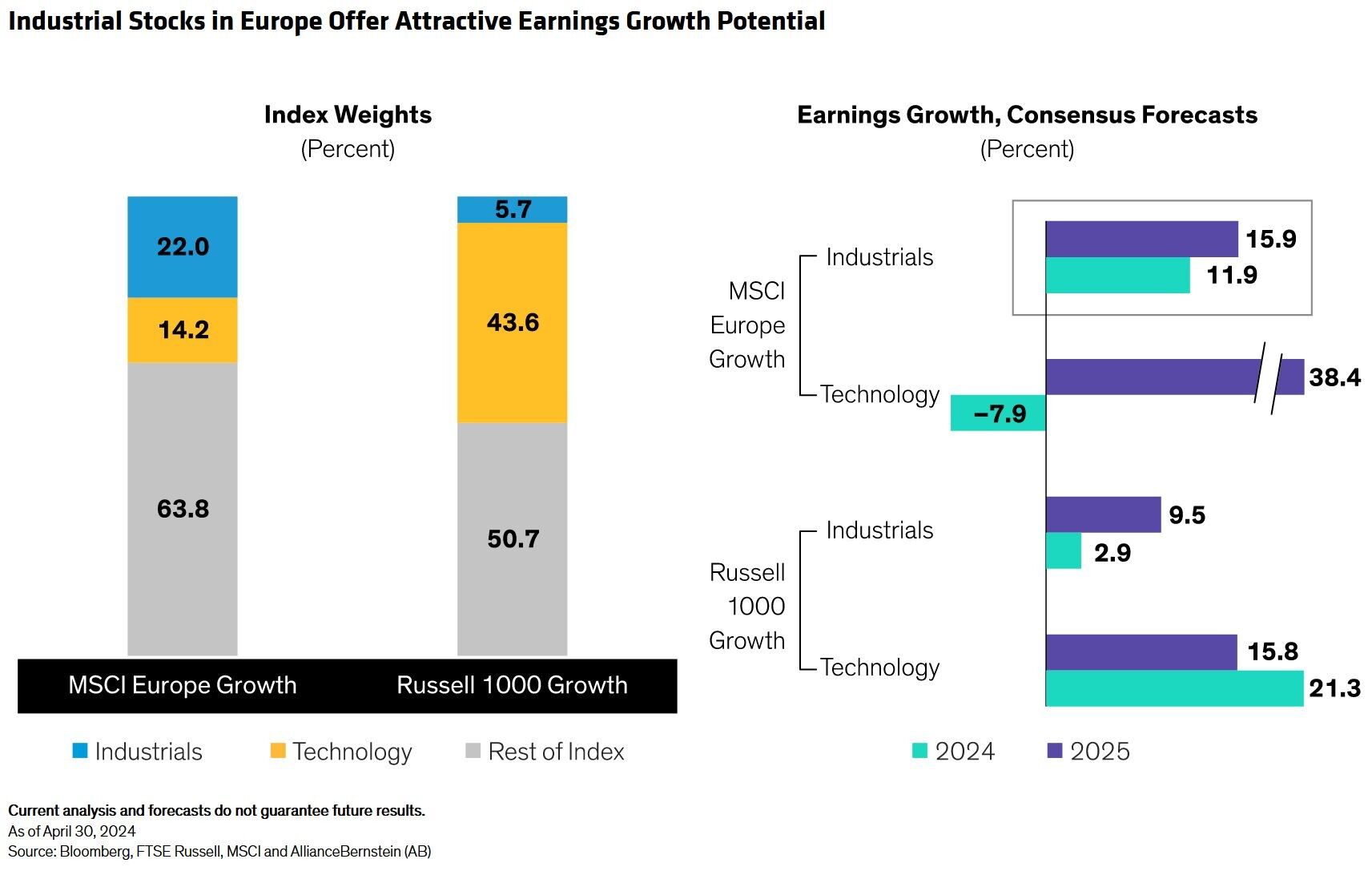

Fehlende Technologietitanen, wie sie in den USA zu finden sind, könnten Investoren bei der Suche nach Growth-Titeln entmutigen. Tatsächlich bietet Europa jedoch eine ganz eigene Qualität bei Wachstumstiteln: So bieten insbesondere Industrieunternehmen vielfältige Renditechancen. Investoren denken normalerweise nicht als Erstes an Industrieunternehmen, wenn es um Wachstum geht – schließlich sind diese in der allgemeinen Wahrnehmung oft an makroökonomische Zyklen gebunden und damit kaum die Art von Unternehmen, die Aktienanleger mit beständigem, langfristigem Wachstum verbinden. Für den europäischen Markt trifft dies jedoch nur bedingt zu. Tatsächlich sind Industriewerte mit einer Gewichtung von 22 Prozent (Siehe Abbildung 1) der größte Sektor im MSCI Europe Growth Index. Damit sind sie fast viermal so schwer gewichtet wie im vergleichbaren US-Benchmark, dem sehr technologielastigen Russell 1000 Growth Index.

Abbildung 1: Industriewerte in Europa bieten attraktives Ertragswachstumspotenzial. (Quellen: Bloomberg, FTSE Russell, MSCI, AllianceBernstein)

Abbildung 1: Industriewerte in Europa bieten attraktives Ertragswachstumspotenzial. (Quellen: Bloomberg, FTSE Russell, MSCI, AllianceBernstein)

Das Wachstumsprofil beurteilen

Als Sektor bieten europäische Industrieunternehmen ein solides und steigendes Gewinnwachstum. Die Schätzungen für Industrieunternehmen im MSCI Europe Growth Index werden voraussichtlich von 11,9 Prozent im Jahr 2024 auf 15,9 Prozent im Jahr 2025 steigen (siehe Abbildung 2). Damit ist er gleichauf mit den Gewinnschätzungen für den US-Technologiesektor für das nächste Jahr. Zum Vergleich: Die europäische Growth-Benchmark umfasst gerade einmal 15 Titel aus dem Technologiesektor und wird darüber hinaus von zwei großen Unternehmen dominiert. Entsprechend volatil können die Erträge sein. Bei der Identifikation möglicher Titel stellt sich für wachstumsorientierte Anleger die Frage, wie sich einschätzen lässt, wie konjunkturabhängig ein Industriewert ist?

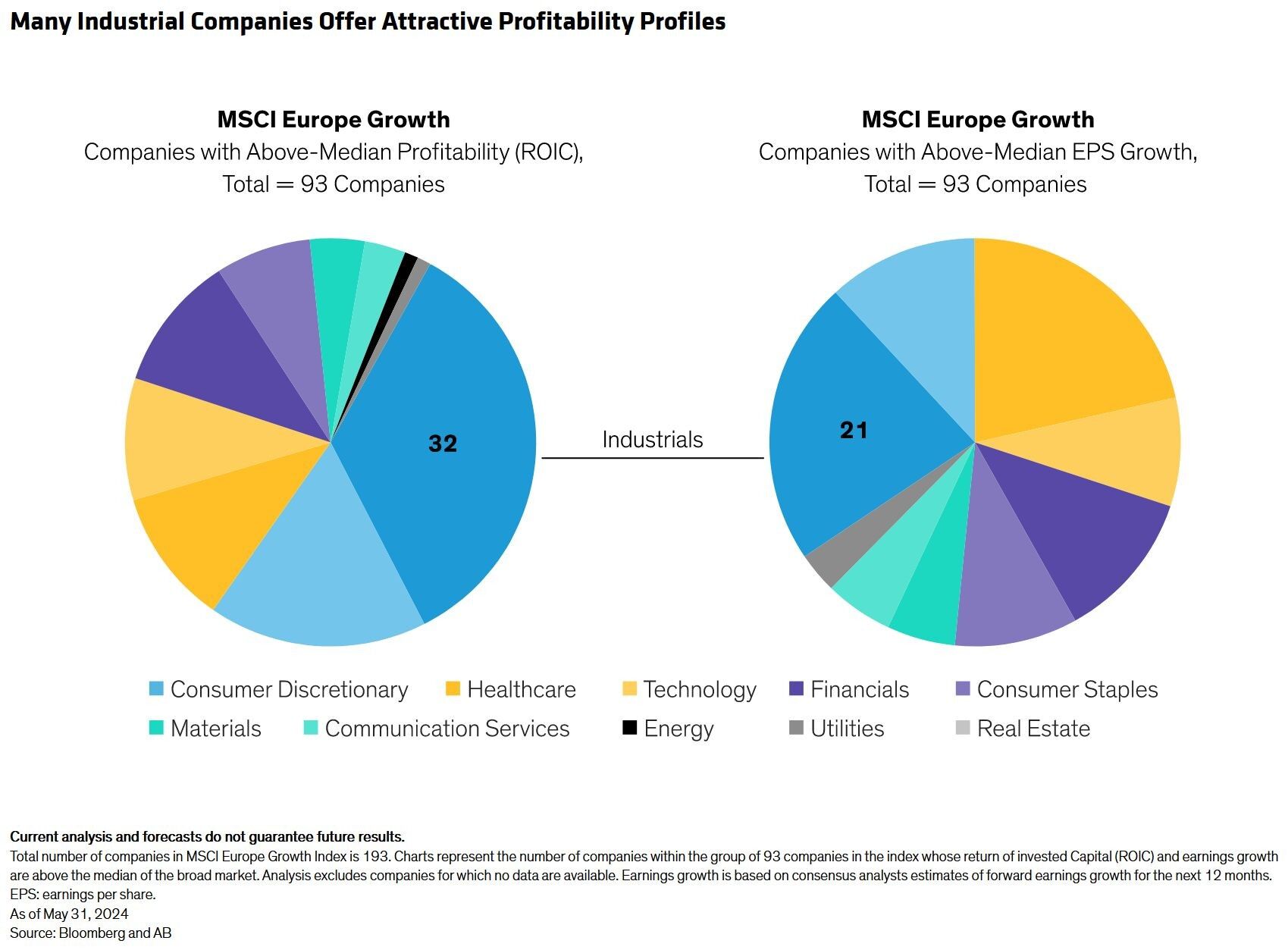

Abbildung 2: Viele Industrieunternehmen bieten ein attraktives Rentabilitätsprofil. (Quellen: Bloomberg, AllianceBernstein)

Abbildung 2: Viele Industrieunternehmen bieten ein attraktives Rentabilitätsprofil. (Quellen: Bloomberg, AllianceBernstein)

Entscheidend ist dabei das Geschäftsmodell eines Unternehmens sowie sein spezifisches Produkt- oder Dienstleistungsangebot. Unternehmen, die in industriellen Nischenmärkten mit geringem Wettbewerb führend sind, zeichnen sich oft auch durch ein beständiges Wachstum aus. Sie verfügen über hohe Marktanteile und Wettbewerbsvorteile, die ihre Preisnutzungsmacht untermauern. Rentabilitätskennzahlen liefern wertvolle Informationen: So gibt es im europäischen Industriesektor mehr Unternehmen mit überdurchschnittlicher Rentabilität und hohem Gewinnwachstum als in jeder anderen europäischen Wachstumsbranche (siehe Abbildung 2). Eine hohe Rendite auf das investierte Kapital ist ein guter Indikator für die Qualität des Unternehmens. Immerhin trägt diese dazu bei, ein strukturell über dem Markt liegendes Gewinn- und Cashflow-Wachstum über den gesamten Konjunkturzyklus hinweg zu unterstützen.

Drei attraktive Geschäftsmodelle

Innerhalb des Industriesektors gibt es insbesondere drei Geschäftsmodelle, die ein dauerhaftes Wachstumspotenzial bieten:

1. Anbieter von Dienstleistungen und Ersatzteilen: Für einige Unternehmen ist der Verkauf des ersten industriellen Werkzeugs oder der ersten Maschine oft nur der Beginn längerfristiger Cashflows. Industrielle Großunternehmen sind auf eine kontinuierliche Versorgung mit Ersatzteilen und Dienstleistungen angewiesen, um ohne Unterbrechung produzieren zu können. Beim Kauf dieser Produkte und Dienstleistungen gibt es nur wenig Preissensitivität und die Einkäufe müssen beim Hersteller der Erstausrüstung getätigt werden, was wiederum zu hohen Gewinnspannen führt. Die Art der Einnahmen gibt ebenfalls wichtige Anhaltspunkte. Capex-Aufträge sind große, einmalige Anschaffungen, wie beispielsweise eine große Bergbaumaschine, und reagieren stark auf makroökonomische Zyklen. Im Gegensatz dazu stehen Opex-Aufträge für wiederkehrende Ausgaben, wie Ersatzteile oder die Wartung für Bergbaumaschinen, die in der Regel viel weniger von den Konjunkturzyklen abhängen.

Ein Beispiel ist die Weir Group mit Sitz in Schottland. Das Unternehmen stellt Bergbauausrüstung wie Schlammpumpen her, die Abfälle aus den Minen abtransportieren. Das Unternehmen erwirtschaftet etwa 80 Prozent seiner Einnahmen auf dem Ersatzteilmarkt, da diese Maschinen während ihres 15-jährigen Lebenszyklus oft mehrmals pro Jahr Ersatz für Verschleißteileteile benötigen. Da der Marktanteil der Weir Group viel größer ist als der des nächsten Konkurrenten, bietet das Geschäftsmodell des Unternehmens ein robustes Wachstumspotenzial über Makrozyklen hinweg. Und da die Schlammpumpe für den Betrieb des Bergwerks unerlässlich ist, sind die Kunden bereit, für Originalteile von Weir einen Aufpreis zu zahlen, anstatt billigere Produkte der Konkurrenz zu kaufen.

2. Serienakquisiteure und Konsolidierer: In fragmentierten Marktsegmenten können einige Unternehmen ihren Wettbewerbsvorteil durch strategische Übernahmen ausbauen. Dazu kann sowohl der Kauf kleiner lokaler Konkurrenten als auch der von regionalen oder sogar globalen Unternehmen gehören. Ein Beispiel ist Beijer Ref. Das schwedische Unternehmen vertreibt Heizungs-, Lüftungs- und Klimasysteme und erwirtschaftet den Großteil seiner Einnahmen mit wiederkehrenden Wartungsarbeiten und Ersatzteilen. Das organische Wachstum des Unternehmens wurde zuletzt durch die Nachfrage nach energieeffizienten und umweltfreundlichen Kühlsystemen begünstigt. In der Zwischenzeit hat Beijer Ref seit 2004 mehr als 50 Unternehmen übernommen. Die so gewonnene Größe kann das Unternehmen nun nutzen, um sich bessere Preise bei den Lieferanten zu sichern und seinen Wettbewerbsvorsprung zu vertiefen. Durchgeführte Akquisitionen können neben der organischen Entwicklung des Unternehmens ein wertvoller zusätzlicher Wachstumsmotor sein.

3. Digitale Transformatoren: Die Grenze zwischen Technologie und Industrie verschwimmt. Viele Industrieprodukte werden mit Konnektivitätsgeräten, Sensoren zur Datenerfassung und Softwarefunktionen an das digitale Zeitalter angepasst. In Europa gibt es vielleicht keine Leader in dem Bereich Künstlicher Intelligenz (KI) wie es in den USA der Fall ist, aber die hiesigen Industrieunternehmen liefern die Grundlage für den Einsatz von KI – etwa durch die Herstellung von elektrischen Kabeln, Schaltanlagen, Leistungsschaltern und Transformatoren, wie sie in Rechenzentren und dem Stromnetz im Allgemeinen verwendet werden. Diese Unternehmen bieten Anlegern Vorteile: Sie müssen nicht auf einen bestimmten KI-Technologieführer setzen, sondern profitieren über diese Industrieunternehmen vom gesamten KI-bedingten Wachstumstrend.

Das französische Unternehmen Schneider Electric beispielsweise ist einer der größten Nutznießer der steigenden Nachfrage nach KI und Rechenzentren in Europa. Das Unternehmen liefert viele der elektrischen Produkte und einen Großteil der Software, die diese Rechenzentren am Laufen halten. Inzwischen macht dieses Geschäftsfeld sogar 23 Prozent des Auftragsbestands von Schneider Electric aus, und die Kunden des Unternehmens haben bereits ihre Ausgabenpläne für die nächsten fünf Jahre dargelegt. Software ist zu einem größeren Bestandteil des zunehmend digitalen Geschäfts von Schneider Electric geworden. Die Margen haben sich verbessert und bieten nun einen klareren Blick auf das zukünftige Umsatzwachstum.

Klarheit sorgt für beständiges Renditepotenzial

Diese drei Arten von Wachstumstreibern schließen sich nicht gegenseitig aus. Serienakquisiteure wie Beijer Ref können auch von wiederkehrenden Einnahmen aus dem Ersatzteilgeschäft profitieren. Gleichzeitig haben digitale Transformatoren wie Schneider Electric ebenfalls strategische Übernahmen getätigt. Industrieunternehmen, die eines oder mehrere dieser Merkmale in ihren Geschäftsmodellen aufweisen, bieten attraktive Investitionsmöglichkeiten. Mit den richtigen Parametern lassen sich spannende Industrieunternehmen finden, die wenig Ähnlichkeit mit den unverhältnismäßig kapitalintensiven Unternehmen der Vergangenheit haben. Selektive Aktienanleger können unter Anwendung eines fundamentalen Research-Rahmens Industrieunternehmen entdecken, bei denen das zukünftige Wachstum und die langfristigen Renditen klarer absehbar sind.

Von Thorsten Winkelmann, Chief Investment Officer—Europe and Global Growth bei AllianceBernstein

Weitere beliebte Meldungen: