Ein traditionelles Investment-Grade-Anleihenportfolio ist mit Opportunitätskosten verbunden, da es auf den Vorteil einer breiteren Diversifizierung verzichtet, die die Chance bietet, Risiken effizienter zu steuern.

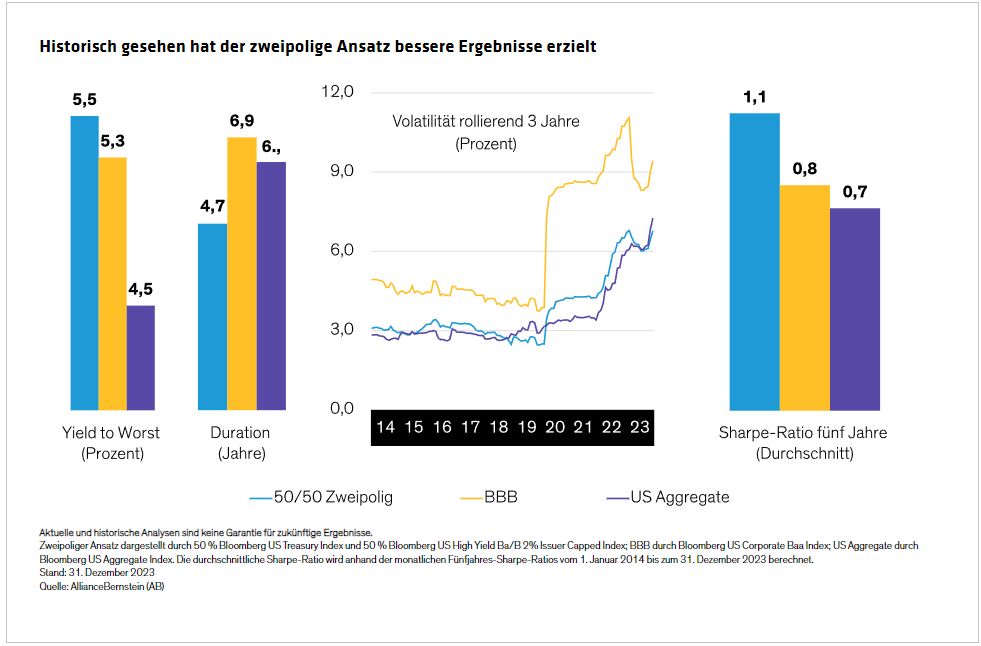

So hat beispielsweise eine einfache passive 50/50-Kombination aus US-Treasuries und höherwertigen (mit BB oder B bewerteten) US-Hochzinsanleihen in der Vergangenheit bei einer Reihe von Kennzahlen bessere Ergebnisse erzielt als sowohl mit BBB bewertete US-Unternehmensanleihen als auch der breitere US-Aggregate-Index. Dazu gehören höhere Einkommen, geringere Volatilität, geringeres Zinsrisiko (Duration) und höhere risikobereinigte Erträge (Abbildung).

Kombination von negativ korrelierten Aktiva

Ein zweipoliger Anleihenansatz kombiniert zinsempfindliche Anleihen mit höher verzinslichen Kreditpapieren, da ihre Erträge in der Regel negativ korreliert sind. Wenn risikoreichere, wachstumsorientierte Papiere wie Hochzinsanleihen an Wert verlieren, steigen Staatsanleihen und andere zinsempfindliche Anlagen in der Regel an, und umgekehrt. Dieser Ansatz hat in der Vergangenheit dazu geführt, dass die Erträge im Laufe der Zeit gestiegen sind.

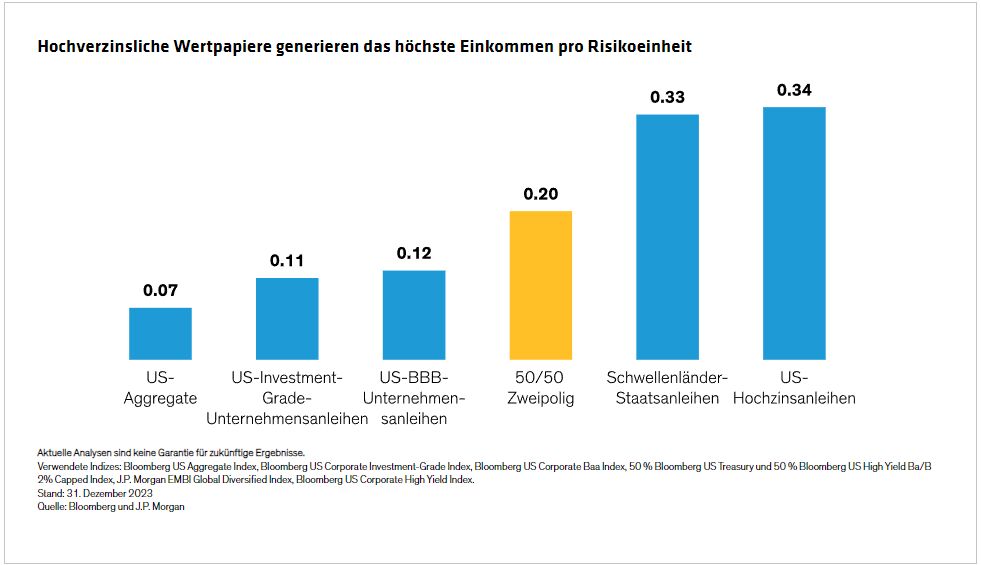

In unserem 50/50-Beispiel haben wir US-Treasuries stellvertretend für das Zinsrisiko und US-Hochzinsanleihen stellvertretend für das Bonitätsrisiko verwendet. Das Investment-Grade-Portfolio schnitt schlechter ab als der zweipolige Ansatz, weil es nicht genug Bonitätsrisiko aufwies, um höhere Einkommen und Erträge zu erzielen. Das Bonitätsrisiko wird in der Regel gut durch Einkommen kompensiert (Abbildung).

In der Vergangenheit stammte der größte Teil der Anleihenerträge aus den Ausschüttungen an die Anleihengläubiger und nicht aus Kapitalzuwachs. In den letzten 20 Jahren haben die annualisierten Erträge von Hochzinsanleihen aus Ausschüttungen in den USA die jährlichen Gesamterträge sogar leicht übertroffen. Daher wird eine Strategie, die pro Risikoeinheit zu wenig auf Einkommen ausgerichtet ist, wahrscheinlich Schwierigkeiten haben, attraktive Erträge für risikobewusste Anleger zu erzielen.

Die richtige Balance finden

Eine einfache 50/50-Aufteilung könnte für einen Anleger mit hohen Einkommensanforderungen und einer hohen Risikotoleranz richtig sein, denn Unternehmensanleihen sind mindestens doppelt so volatil wie hochwertige Staatsanleihen. Wenn es also um das Risiko geht, tendiert eine gleichmäßige Aufteilung zwischen den beiden Anlageklassen effektiv in Richtung Unternehmensanleihen.

Ein Anleger, der ein ausgewogeneres Engagement anstrebt, würde wahrscheinlich zu einer Allokation von 65 % Staatsanleihen/35 % Hochzinsanleihen tendieren, wobei er im Gegenzug für ein geringeres Risiko einen kleinen Teil des Einkommens aufgibt. In der Praxis würden Anleger, die eine optimale Mischung anstreben, wahrscheinlich auch in eine Vielzahl von höher verzinslichen Anleihensektoren investieren, darunter nicht nur Hochzinsanleihen, sondern auch Unternehmensanleihen und Hartwährungsanleihen aus Schwellenländern, inflationsgebundene Anleihen und verbriefte Vermögenswerte.

Hochverzinsliche Anleihen haben strukturelle Vorteile

Obwohl sich die Spreads in letzter Zeit verengt haben, sind hochverzinsliche Anleihen unserer Meinung nach immer noch attraktiv. Der Markt für Hochzinsanleihen ist relativ klein und hat tendenziell davon profitiert, dass Anleihen aus dem Investment-Grade-Bereich auf- und abgestuft wurden. „Aufsteigende Sterne“ haben in den Monaten, bevor sie den High-Yield-Index verlassen, in der Regel eine Outperformance von etwa 60 Basispunkten erzielt. Und sobald „aufsteigende Sterne“ in den Investment-Grade-Markt aufsteigen, neigen Anleger, die sich auf Hochzinsanleihen konzentrieren, dazu, diese zu verkaufen und den Erlös in ähnliche Hochzinsanleihen umzuschichten, was deren Preis wiederum in die Höhe treibt.

„Gefallene Engel“ genießen ebenfalls günstige Bedingungen. Sie sind im Vergleich zum durchschnittlichen hochverzinslichen Titel in der Regel groß und werden mit engeren Spreads gehandelt als der breitere Index. Anleger, die sich am Hochzinsindex orientieren, müssen oft diese neuen und großen Indexbestandteile kaufen, um sich an ihrer Benchmark zu orientieren.

Die geringe Größe des Hochzinsmarktes hat weitere Vorteile. Herabgestufte Hochzinsanleihen können aufgrund des begrenzten Angebots starke Unterstützung von Anlegern erhalten, die sich auf notleidende Titel spezialisiert haben.

Während Unternehmensanleihen mit Investment-Grade-Rating in der Regel nicht gekündigt werden können, können Hochzinsanleihen ihre Anleihen kündigen – und zwar manchmal über den im Prospekt angegebenen Kündigungspreis hinaus, was den Anleihengläubigern unerwartete Gewinne beschert. Das ist ein potenziell wertvolles Merkmal, wenn die Anleihen, wie heute, mit einem Abschlag zum Nennwert gehandelt werden.

Höhere Qualität zur Risikominderung

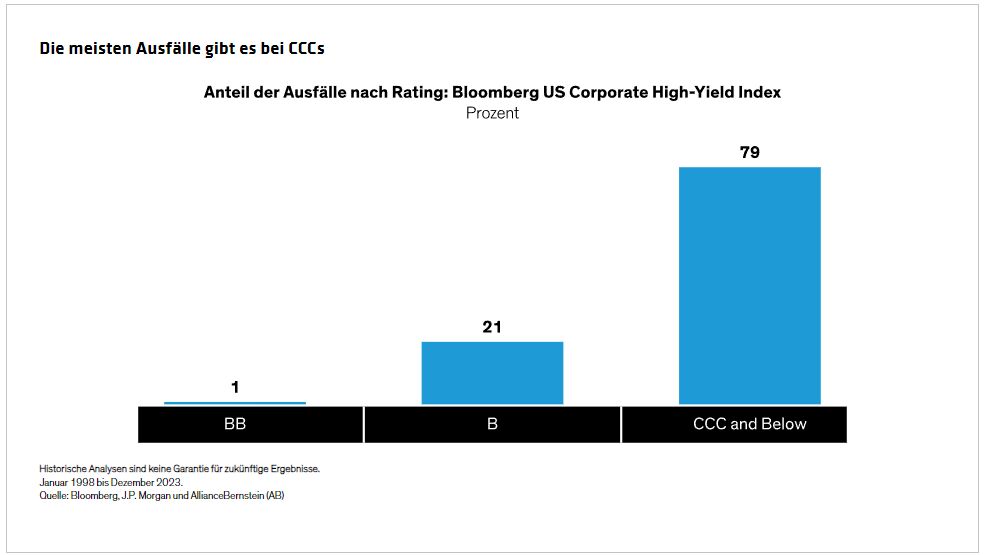

Um das Bonitätsrisiko zu verringern, könnte ein Anleger Anleihen mit niedriger Qualität und CCC-Rating, dem risikoreichsten Teil der Hochzinsanleihen, ausschließen. Diese Wertpapiere weisen das höchste Ausfallrisiko auf (Abbildung).

Aktives Management kann einen Mehrwert bieten

Es gibt nicht den einen Weg, ein gut diversifiziertes Portfolio aufzubauen. Es ist jedoch wichtig, potenzielle Manager sorgfältig zu prüfen, um mehr über ihren Anlageprozess und ihren Ansatz zum Ausgleich von Zins- und Bonitätsrisiken zu erfahren. Um zu wissen, in welche Richtung man sich orientieren sollte – und wann –, ist ein tiefes Verständnis der Zins- und Bonitätszyklen auf der ganzen Welt und ihrer Wechselwirkungen erforderlich.

Wir sind der Meinung, dass ein Portfolio, das ein dynamisches Gleichgewicht zwischen hochwertigen und einkommensstarken Anleihen herstellt, das Potenzial hat, die meisten Märkte zu überstehen, und einen effizienteren Ansatz darstellt als ein alleiniges Investment-Grade-Multisektor-Mandat. Wie die meisten Dinge im Leben funktioniert auch das Investieren besser, wenn es ausgewogen ist.

Von Gershon M. Distenfeld, CFA, Director—Income Strategies, Fahd Malik, Portfolio Manager—Income Strategies, Will Smith, CFA, Director—US High Yield bei AllianceBernstein