An beunruhigenden Nachrichten aus den Schwellenländern herrscht in diesen Tagen kein Mangel. China kämpft mit einem schwachen Wirtschaftswachstum. Die jüngsten Wahlen in Indien, Südafrika, Mexiko und Argentinien könnten zu politischen Veränderungen führen. Das geopolitische Risiko ist erhöht, weil Kriege von der Ukraine bis zum Nahen Osten toben.

Für viele Schwellenländerunternehmen sieht die Sache jedoch ganz anders aus. Sie verzeichnen ein solides Gewinnwachstum und sind nicht von der chinesischen Wirtschaft abhängig.

Extreme Umgestaltungen: Unternehmen, die sich selbst neu erfinden

Nehmen wir Tencent Music Entertainment. Der chinesische Musikstreaming-Dienst hat seit seinem Börsengang im Jahr 2019 eine ganze Reihe von Herausforderungen zu bewältigen. Damals bestand sein Hauptgeschäft aus sozialen Unterhaltungsdiensten. Eine strengere Regulierung und ein härterer Wettbewerb führten zu einem Rückgang der zahlenden Nutzer – und zu einem starken Rückgang der Aktien des Unternehmens bis fast ins Jahr 2022.

Anstatt aufzugeben, erfand sich Tencent Music als Musikunternehmen neu. Das Unternehmen dominiert heute das Musikstreaming in China und bietet innovative Dienste wie Social Karaoke, persönliche Songaufnahmen und Gesangswettbewerbe mit Freunden an. Heute erwirtschaftet dieses Musikgeschäft den größten Teil der Einnahmen des Unternehmens in einer wachsenden Branche, die von den makroökonomischen Problemen Chinas eigentlich nicht betroffen ist.

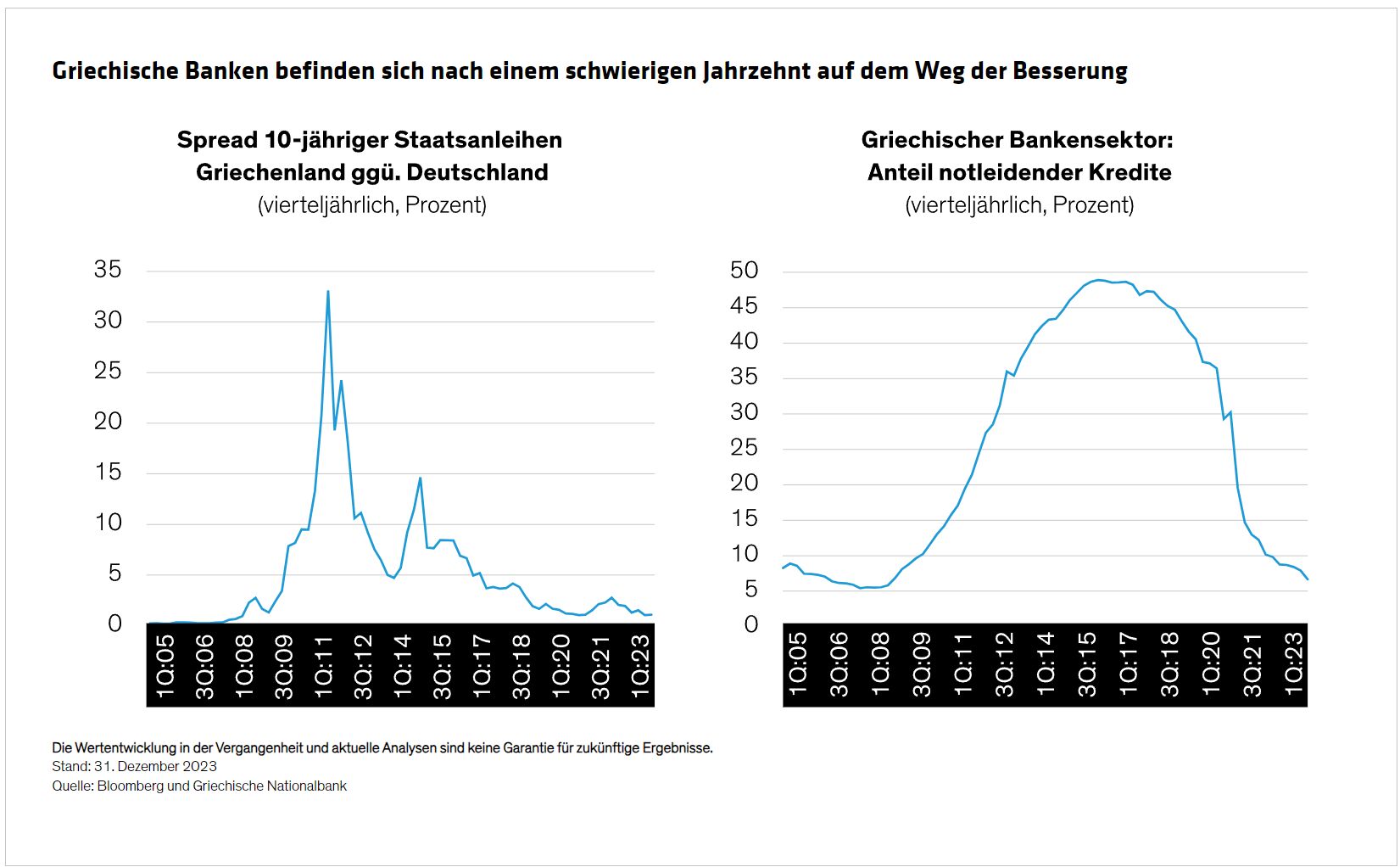

In einer ganz anderen Geschichte ist der griechische Bankensektor dabei, seinen Ruf wiederherzustellen, der durch die Staatsschuldenkrise des Landes vor mehr als einem Jahrzehnt lange beschädigt war. Seit der Herabstufung Griechenlands durch MSCI von einem entwickelten Markt zu einem Schwellenmarkt im Jahr 2013 verschwand das Land mit einer Gewichtung von 0,5% im MSCI Emerging Markets Index vom Radar vieler Anleger.

Nun geht der Internationale Währungsfonds davon aus, dass das griechische Bruttoinlandsprodukt (BIP) in den Jahren 2024 und 2025 um etwa 2,0% wachsen wird. Das aktuelle Leistungsbilanzdefizit und die Arbeitslosenquote Griechenlands verbessern sich. Die Verringerung der Risikoaufschläge spiegelt die Verbesserungen wider (Abbildung). Unterdessen ist der Anteil notleidender Kredite von fast 50% im Jahr 2015 auf unter 10% im Jahr 2023 gesunken.

Noch nie etwas von diesen Unternehmen gehört?

Viele der 1.330 Unternehmen im MSCI Emerging Markets sind internationalen Anlegern nicht bekannt. Wenn Sie ein wenig tiefer graben – oder über die Namen der Benchmarks hinausschauen –, können Sie solide Unternehmen finden, die wenig Beachtung finden.

Kasachstan liegt abseits der ausgetretenen Pfade für Schwellenländeraktien-Anleger. Kaspi.kz, der lokale Marktführer in den Bereichen Zahlungsverkehr, Fintech und E-Commerce, hat eine solide Ausgangsposition für künftiges Wachstum. Kaspi.kz betreibt etwa zwei Drittel der Zahlungsinfrastruktur des Landes und wickelt 74% der gesamten Zahlungstransaktionen ab, das ist viermal so viel wie die Transaktionen von Visa und Mastercard in Kasachstan.

China ist ein vertrauteres Terrain, doch einige Unternehmen sind relativ unbekannt. Nongfu Spring, ein Hersteller von Erfrischungsgetränken, ist seit fast drei Jahrzehnten im Geschäft, ging aber erst Ende 2020 an die Börse. In einem Land, in dem Leitungswasser nicht trinkbar ist, hat das Unternehmen dank seiner cleveren Marketingkampagnen mehr als 20% des Marktes für abgefülltes Wasser erobert, obwohl es ein Späteinsteiger ist.

Nutznießer und Ermöglicher des Strukturwandels

Ein großer Wandel bedeutet für EM-Unternehmen ein großes Geschäft, sei es aufgrund von Regierungsreformen oder globalen Umwälzungen.

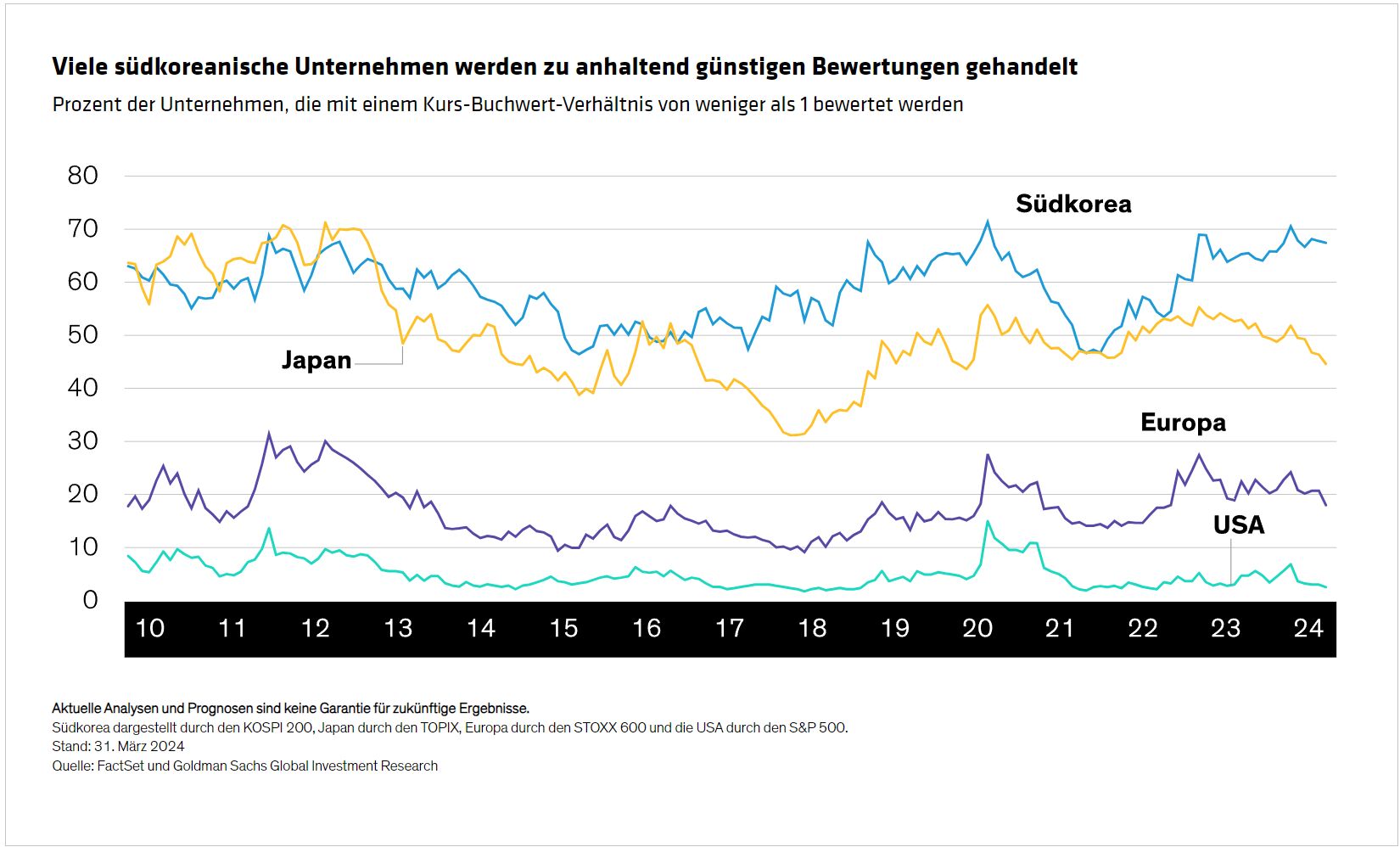

In Südkorea zielt das Regierungsprogramm „Corporate Value-up“ darauf ab, Japans Erfolg bei der Verbesserung des Kapitalmanagements börsennotierter Unternehmen nachzuahmen. Das Programm umfasst Richtlinien, die darauf abzielen, die Offenlegung für Aktionäre zu verbessern, die Erträge der Aktionäre durch Dividenden zu erhöhen, Aktienrückkäufe zu fördern und die Betriebsbewertungen zu verbessern.

Ziel ist es, die Bewertungen auf einem Markt zu erhöhen, der von Familienkonglomeraten (Chaebols) wie Samsung, Hyundai und LG beherrscht wird. Chaebols kontrollieren 62% der Unternehmen im MSCI South Korea Index und tragen dazu bei, dass koreanische Unternehmen bei der MSCI-Bewertung der Unternehmensführung schlecht abschneiden und zu anhaltend günstigen Bewertungen gehandelt werden (Abbildung). Die Reformen werden Zeit brauchen, aber wir sehen ein echtes Potenzial für aktive Anleger, die die ersten Reformer auf dem Weg zur Erschließung von Shareholder-Value identifizieren können.

In Lateinamerika ist der Übergang zum elektronischen Handel und zur finanziellen Integration in vollem Gange. MercadoLibre, ein regionales E-Commerce-Unternehmen, steht im Mittelpunkt dieser Veränderungen. Die E-Commerce-Plattform des Unternehmens basiert auf dem Modell eines Drittanbieters, das heißt, es gibt keine Lagerbestände, und bietet ein umfassendes Logistiknetz, um die in der Region oft unzuverlässigen Lieferungen zu erleichtern. MercadoLibre hat auch seine eigenen Zahlungslösungen und Fintech-Dienstleistungen entwickelt – ein Wettbewerbsvorteil auf einem Kontinent, auf dem es immer noch viele Menschen ohne Bankverbindung gibt.

Die weltweite Begeisterung für Künstliche Intelligenz (KI) ist auch an den Schwellenländern nicht vorbeigegangen. Tatsächlich stellen viele Unternehmen aus den Schwellenländern wichtige Komponenten für KI her und dürften von der Verbreitung der Technologie profitieren. Da sie weniger sichtbar sind als die US-amerikanischen Technologietitanen, können Anleger das Wachstumspotenzial der KI in EM-Unternehmen oft zu wesentlich günstigeren Bewertungen nutzen.

Die Stränge zusammenknüpfen

Diese unterschiedlichen Geschichten haben einen gemeinsamen Nenner. Erstens sind viele Unternehmen aus Schwellenländern nicht auf makroökonomisches Wachstum angewiesen, um erfolgreich zu sein, da ihre Geschäftsmodelle entweder global sind oder durch lokale strukturelle Veränderungen angetrieben werden. Zweitens werden die Aktien dieser Unternehmen im Vergleich zu anderen Unternehmen aus den Schwellenländern oft zu relativ attraktiven Bewertungen gehandelt. Drittens sind EM-Unternehmen mit hochwertigen Geschäftsmodellen in der Lage, regionalen oder marktbedingten Belastungen standzuhalten.

Anleger, die diese Faktoren mit einem disziplinierten Aktienauswahlprozess verknüpfen können, werden ungewöhnliche Chancen in verschiedenen Schwellenländern und Schwellenländerbranchen finden. Es wird Geduld erfordern, aber wir glauben, dass sich eine Positionierung in ausgewählten Unternehmen im Laufe der Zeit auszahlen sollte, wenn sich die Fundamentaldaten der Unternehmen bewähren, mit einem zusätzlichen potenziellen Bonus für die Anleger, wenn die Schwellenmärkte wieder auf die Beine kommen.

Von Sammy Suzuki, Head Emerging Markets Equities bei AllianceBernstein