Wir haben über 11.000 ESG-konforme Anleihen analysiert und dabei die angegebenen Absichten zum Zeitpunkt der Emission mit der tatsächlichen Wertentwicklung 12 Monate später verglichen (zum Beispiel wie die Anleihenerlöse auf verschiedene Projekte verteilt wurden und welche ESG-Auswirkungen diese Projekte hatten).

Anhand von drei Kriterien – Offenlegung sowie Ambition und Glaubwürdigkeit im Vergleich zu den Zielen – und unter Verwendung von mehr als 20 zugrunde liegenden Faktoren mit unterschiedlicher Gewichtung haben wir für jede Anleihe eine Qualitäts- (oder Stärke-)Bewertung berechnet, mit der wir sie über Emittenten, Universen und Jahrgänge hinweg vergleichen können.

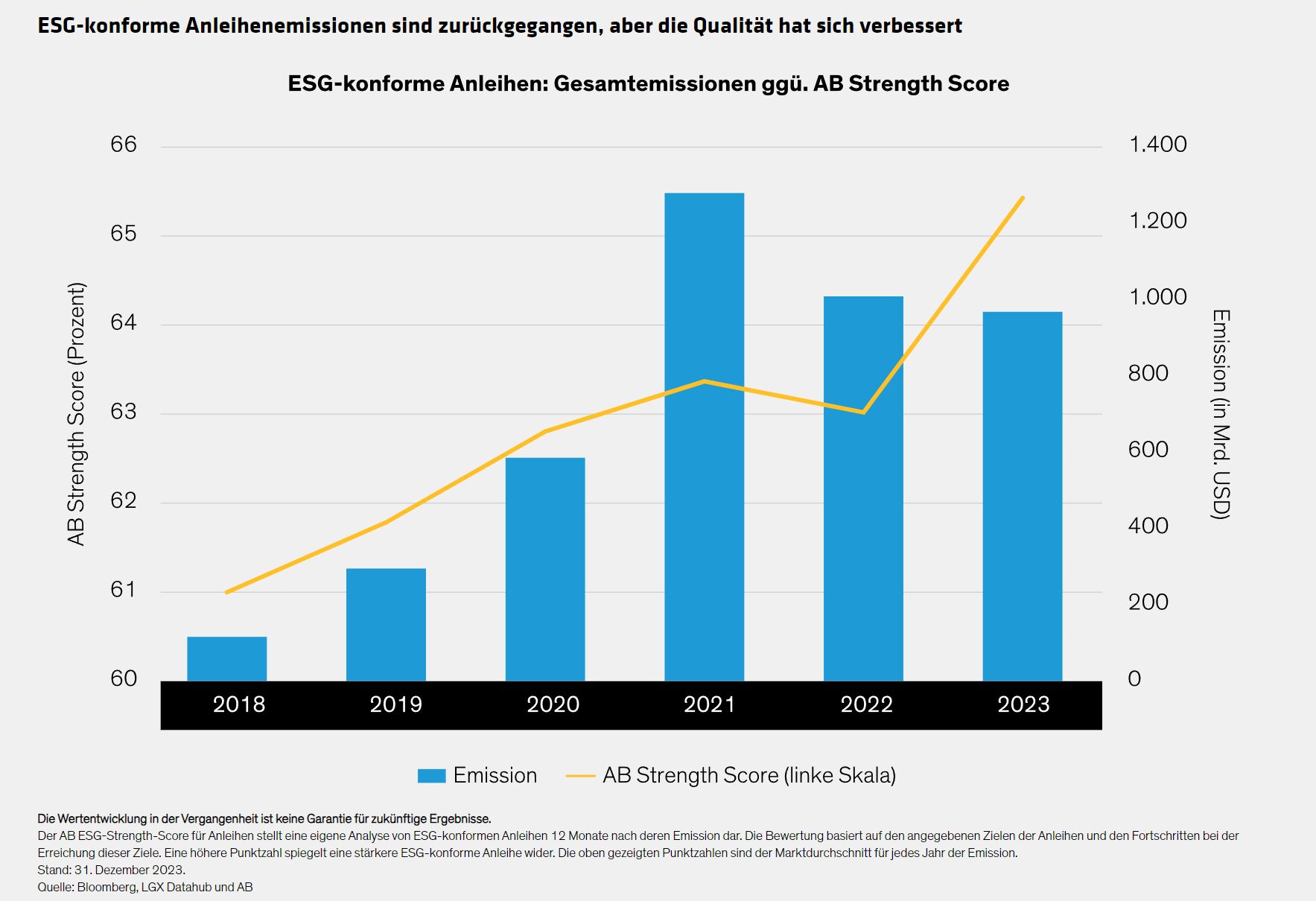

Der sprunghafte Anstieg der Stärkebewertungen deckt sich mit unseren Erfahrungen: Schwächere Emissionen kommen seltener auf den Markt, sodass die Gesamtqualität des Neuemissionsmarktes steigt und Grünfärberei weniger ein Thema zu sein scheint. Wir sind außerdem der Meinung, dass ein Großteil der verbesserten Qualität darauf zurückzuführen ist, dass aktive Anleger die Emittenten bei der Entwicklung stärkerer ESG-konformer Anleihenstrukturen unterstützen.

Unsere eigenen Engagements* bieten Beispiele dafür. Ein globales Versorgungsunternehmen emittierte nachhaltigkeitsbezogene Anleihen (Sustainability-Linked Bonds, SLBs) mit ehrgeizigen Zielen, die es jedoch verfehlte. Unsere Gespräche mit der Geschäftsleitung ergaben, dass die Gründe dafür sowohl vorübergehender Natur waren als auch außerhalb der Kontrolle des Unternehmens lagen. Wir lobten ihren Einsatz und unterstützten weitere SLB-Emissionen. Auch die SLB eines europäischen Konsumgüterunternehmens zielte auf eine beträchtliche Reduzierung der Scope-3-Emissionen ab – obwohl viele andere Unternehmen nur Scope 1 und 2 offenlegen.

* AB engagiert sich gegenüber Unternehmen, wenn es glaubt, dass es im besten Interesse seiner Kunden ist.

Weitere beliebte Meldungen: