Angesichts der Breite und Vielfalt des Universums der Unternehmensanleihen kann die manuelle Auswahl einzelner Wertpapiere ineffizient sein. Aus diesem Grund haben wir eine leistungsstarke neue Bewertungsmethode entwickelt, die quantitative und fundamentale Analysen systematisch nutzt, um neue Quellen für Zusatzerträge (Alpha) zu generieren.

Größe des Anleihenuniversums macht die Wertpapierauswahl zu einer Herausforderung

Die Komplexität und schiere Größe des Anleihenmarktes verdeutlicht die Herausforderungen bei der Generierung von Alpha durch Anleihenauswahl. Das globale Unternehmensuniversum umfasst fast 20.000 Wertpapiere, was die Wertpapierauswahl sowohl zeitaufwendig als auch allzu subjektiv machen kann. Auch aus diesem Grund sind viele Portfoliomanager nicht in der Lage, durch die Wertpapierauswahl Alpha zu generieren, und verlassen sich stattdessen eher auf Hebel wie Beta-Timing und Sektorrotation.

Wir glauben, dass dies eine verpasste Chance ist. In jedem Markt – aber insbesondere im heutigen – hat die Wertpapierauswahl das Potenzial, bedeutendes Alpha zu generieren. In der Vergangenheit hat die erhöhte Volatilität und Desynchronisation zwischen den Zinsumfeldern, die wir derzeit beobachten, zu einer erhöhten Streuung und idiosynkratischen Chancen auf Emittenten- und Wertpapierebene beigetragen.

Glücklicherweise können Investmentmanager unserer Meinung nach potenzielles Alpha generieren, indem sie quantitative Methoden mit Fundamentalanalysen kombinieren. Die Herausforderung besteht darin, große Datenmengen effizient in bessere Anlageergebnisse umzuwandeln.

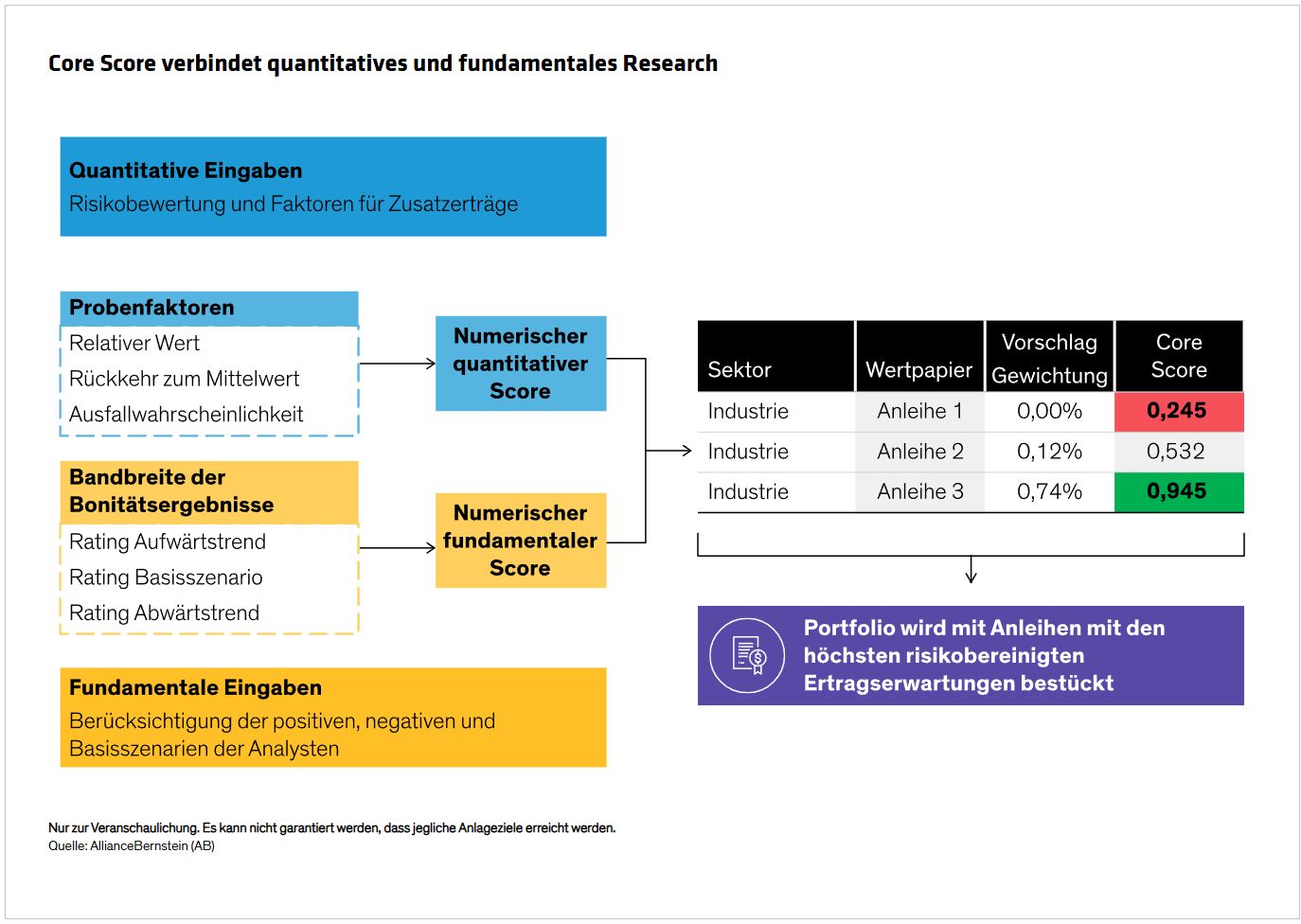

Unser Ansatz leitet sowohl fundamentale als auch quantitative Eingangsdaten systematisch in ein proprietäres Bewertungsmodell ein, das Anleihen nach ihrer Attraktivität einstuft. Wir nennen das „Core Score“.

Ausgewogenheit von fundamentalen und quantitativen Eingangsdaten

Im Mittelpunkt der Core-Score-Methode steht die traditionelle Fundamentalanalyse. Bonitätsanalysten führen eine gründliche Sorgfaltsprüfung der Emittenten und Wertpapiere durch und bewerten verschiedene Ergebnisse für jede Anleihe – einschließlich eines Basisfalls, eines optimistischen Falls und eines pessimistischen Falls. Diese Bandbreite an Ergebnissen wird dann als Teil unseres Fair-Value-Modells verwendet, um die Attraktivität einer Anleihe im Verhältnis zum aktuellen Marktpreis zu bestimmen. Dieses Ergebnis fließt in die Fundamentalanalyse für jedes Wertpapier ein.

Der zweite Teil des Prozesses umfasst quantitative Analysen. Analysten filtern Anleihen anhand verschiedener Prognosefaktoren mit nachweisbaren Zusammenhängen zu historischen Outperformances wie zum Beispiel Momentum, relativer Wert oder Ausfallwahrscheinlichkeit. Sobald Wertpapiere anhand eines Faktors bewertet wurden, wird jeder Anleihe eine quantitative Bewertung zugewiesen, die die Einschätzung der Attraktivität durch unser quantitatives Researchteam widerspiegelt.

Die fundamentalen und quantitativen Bewertungen werden dann kombiniert. Das Ergebnis ist eine einziger Core Score für jede Anleihe (Abbildung). Der Core Score gibt Aufschluss über das Ertragspotenzial einer Anleihe im Verhältnis zu ihrem Risiko und ermöglicht es Portfoliomanagern, unsere besten Ideen beständig in Kundenportfolios umzusetzen. Wir glauben, dass dies die Wahrscheinlichkeit erhöht, durch die Wertpapierauswahl Alpha zu generieren.

Ein leistungsstarkes Instrument für den heutigen globalen Anleihenmarkt

Was macht den Core Score so leistungsstark?

Es gibt keinen Ersatz für solides Fundamentalresearch, aber die enorme Größe des globalen Anleihenmarktes erfordert auch einen quantitativen Prozess, der eine breite Abdeckung bietet. Unser Core-Score-Modell macht Research skalierbarer und zielgerichteter und ermöglicht es uns, fundierte Entscheidungen über viele einzelne Wertpapiere zu treffen. Letztendlich glauben wir, dass die beständige Identifizierung vieler falsch bewerteter Wertpapiere mit hohem risikobereinigtem Ertragspotenzial eine intelligentere Art und Weise ist, Anleihenportfolios zu verwalten.

Und da unsere Methodik datengesteuert ist, ist sie effizient und effektiv – nicht anders als tägliches Training, das mit der Zeit immer mehr Vorteile bringt. Der Core Score wird täglich für jede Anleihe in einem Referenzindex aktualisiert – einschließlich bestehender und neuer Emissionen. Das ist von Bedeutung, da es allein auf dem US-Investment-Grade-Markt an einem bestimmten Tag mehr als 40 Tranchen geben kann, die Dutzende neuer Emittenten umfassen, ganz zu schweigen vom Volumen der weltweiten Emissionen.

Weniger sichtbar für Anleger ist die Flexibilität, die der Core Score bietet – unter anderem haben Analysten mehr Zeit, um mit Emittenten in Kontakt zu treten*, um differenzierte, zukunftsorientierte Einblicke zu gewinnen, und die Möglichkeit, dynamischer auf Marktpreisverschiebungen zu reagieren. Das ist auf dem heutigen schnelllebigen Markt besonders wichtig, wenn es darum geht, Chancen zu nutzen, die sonst vielleicht verpasst würden.

Ein Core Score ist zwar in jedem Markt sinnvoll, doch wir sind der Meinung, dass er angesichts des heutigen globalen Bonitätsumfelds und der gestiegenen Volatilität besonders relevant ist. Unserer Ansicht nach können es sich Anleger nicht leisten, sich bietende idiosynkratische Chancen zu verpassen. Unserer Meinung nach könnte der Core Score opportunistischen Anlegern ein leistungsstarkes neues Instrument zur Nutzung von Alpha bieten.

* AB engagiert sich bei Emittenten, wenn es der Ansicht ist, dass ein Engagement im besten Interesse seiner Kunden ist.