Die Geschichte lehrt, dass die US-Wahlen für die Märkte meist nicht wirklich von Bedeutung sind. Wir sind jedoch der Meinung, dass es aktuell angesichts der zunehmenden politischen Polarisierung sehr wohl der Fall ist. Diese Uneinigkeit führt zu einer zunehmend polarisierten Politik und letztlich zu einer zunehmenden Spaltung in Gewinner und Verlierer.

Die zunehmende Polarisierung und eine sich verschiebende politische Achse

Die wirtschaftlichen Grundlagen für die heutige Polarisierung wurden in einer Achterbahnfahrt für die Amerikaner gelegt. Nachdem sich die USA durch die Stagflation der 1970er-Jahre und die damit einhergehende wirtschaftliche Malaise gekämpft hatten, kam es in den 1980er-Jahren zum Zusammentreffen von Globalisierung, Technologie und Automatisierung, und die Demografie begann sich durchzusetzen. Die Inflation ging zurück, die Zinsen sanken und sowohl Aktien als auch Anleihen stiegen rasant an.

Jahrzehnte, in denen der Kapitalmarkt hohe Erträge erzielte – insbesondere von den frühen 1980er-Jahren bis zum Platzen der Technologieblase –, bescherten den Kapitaleignern einen beachtlichen finanziellen Erfolg. Doch ein schmerzhaftes Nebenprodukt der globalisierten, technologie- und finanzgetriebenen Welt nahm Gestalt an: die rasch wachsende Vermögens- und Einkommensungleichheit. Der „kleine Mann“ – die untere Hälfte der Einkommensverteilung in den USA – entwickelte sich vom größten Gewinner in den drei Jahrzehnten vor 1980 zu einem Verlierer, der nach 1980 mehr als drei Jahrzehnte lang ein stagnierendes Realeinkommen hinnehmen musste.

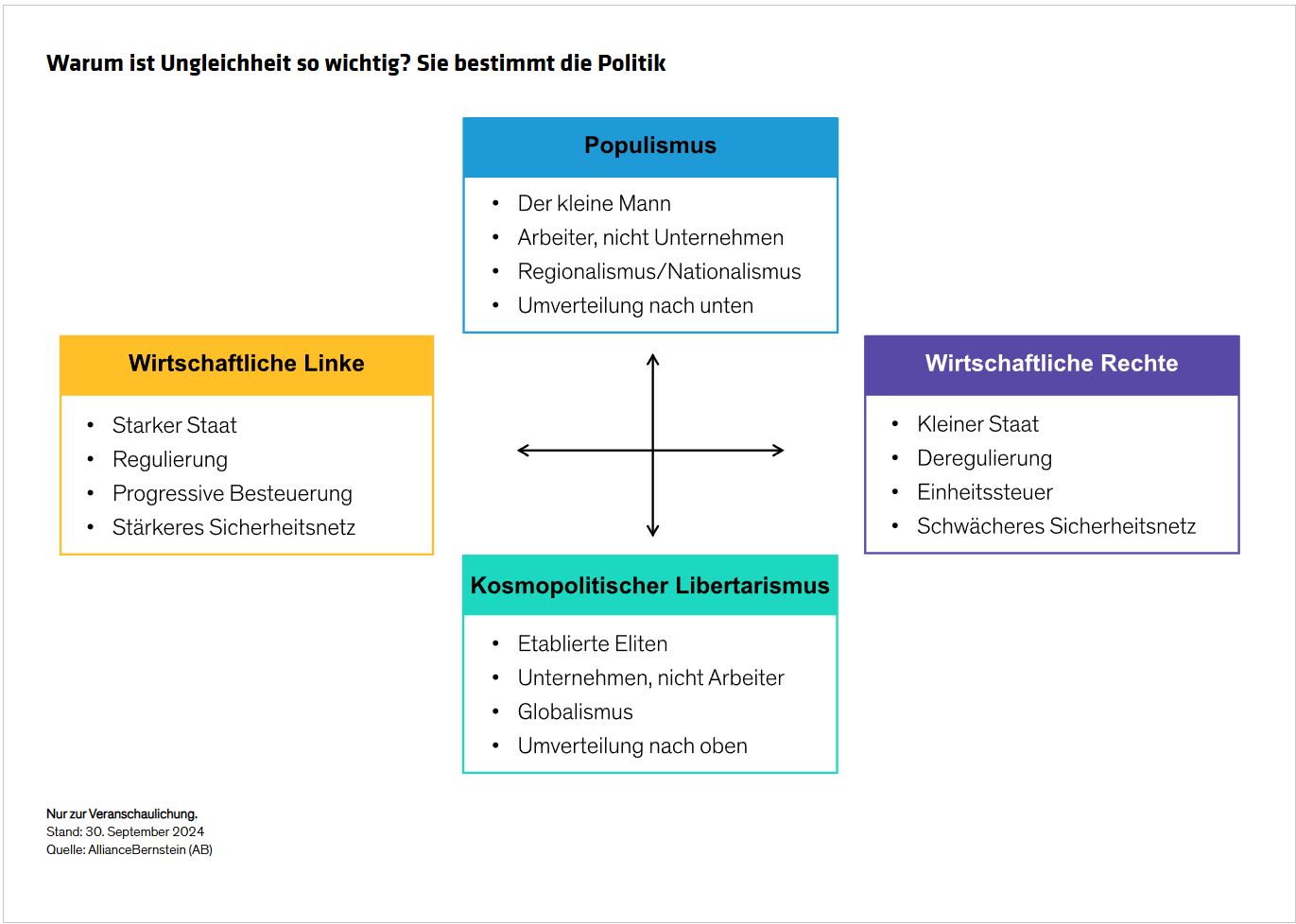

Bei den jüngsten Wahlen, auch außerhalb der USA, boten die jeweiligen politischen Programme der Parteien unterschiedliche Rezepte zur Behandlung von Wohlstands- und Einkommensungleichheit an. Im nordwestlichen Quadranten der Abbildung unten konzentriert sich die populistische Lösung der Demokraten auf die Umverteilung des Reichtums großer Staaten. Im nordöstlichen Quadranten befindet sich das populistische Rezept der Republikaner, die Globalisierung zurückzufahren, die Grenze zu schließen und die Lieferketten ins Inland zu bringen.

Häufige Nebenwirkungen von politischen Rezepten

Wenn wir die möglichen Wahlergebnisse im Jahr 2024 und die daraus resultierenden politischen Maßnahmen bewerten, werden die möglichen Nebenwirkungen wahrscheinlich ähnlich sein – mehr Schulden, höhere Inflation und weniger effizientes Wachstum. Aus Wachstumssicht sind die beiden größten Unwägbarkeiten das Schicksal des auslaufenden „Tax Cuts and Jobs Act“ (TCJA) und der Zölle.

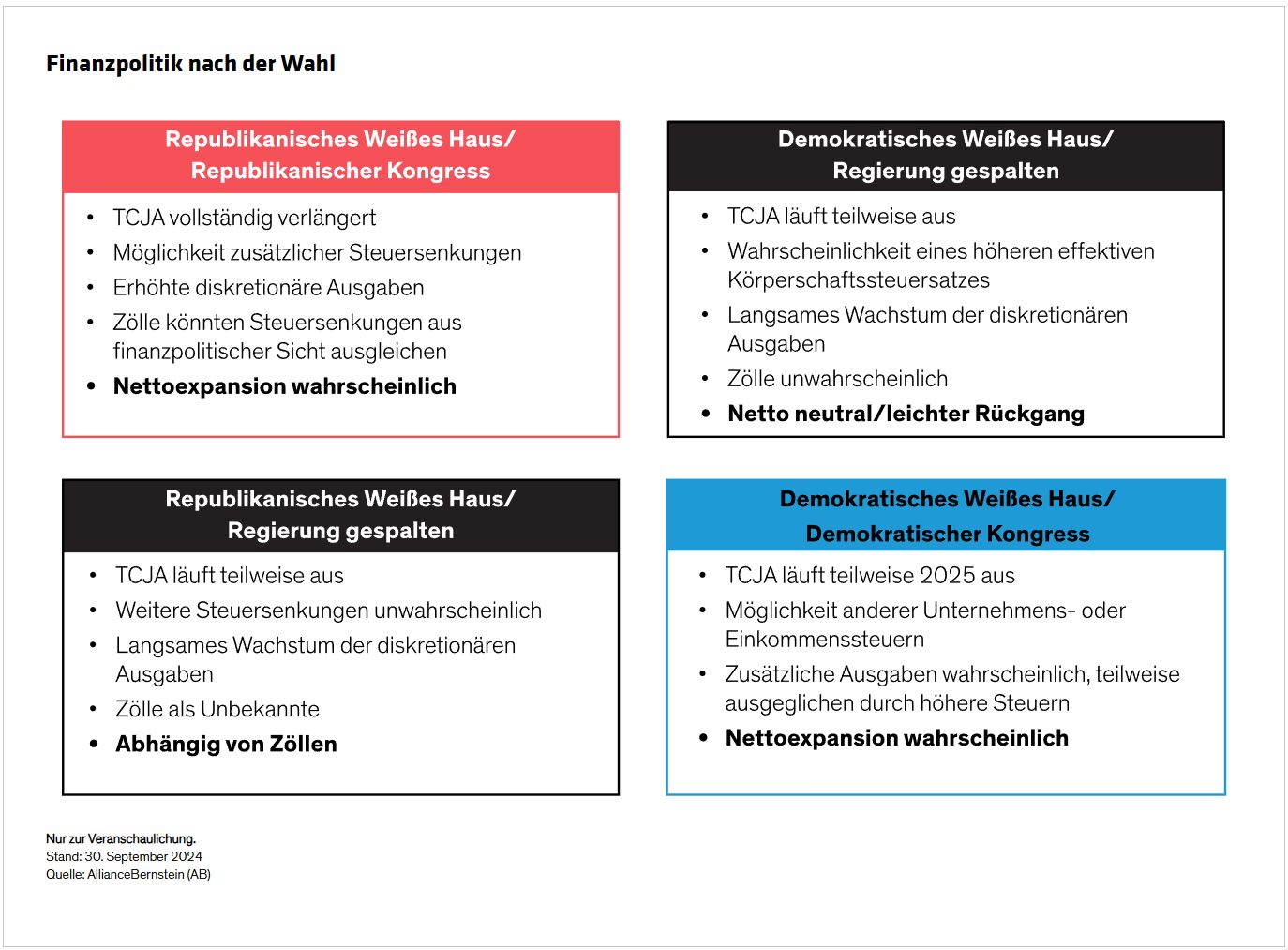

Bei einem Dreifachsieg der Republikaner (Präsidentschaft, Senat, Repräsentantenhaus, Abbildung) würde der TCJA wahrscheinlich vollständig verlängert, wobei weitere Kürzungen möglich wären, die das Wachstum ankurbeln würden. Allerdings könnte die Belastung durch potenziell höhere Zölle die Auswirkungen von Steuersenkungen ausgleichen. Bei einem Dreifachsieg der Demokraten würde der TCJA wahrscheinlich 2025 teilweise auslaufen, wobei höhere Steuern die höheren Ausgaben teilweise ausgleichen könnten. Beide Szenarien würden wahrscheinlich zu einer Nettoexpansion der Wirtschaft führen.

Ein demokratisches Weißes Haus und ein republikanischer Kongress würden sich wahrscheinlich neutral auf das Wachstum auswirken oder zu einem leichten Rückgang führen. Der TCJA könnte teilweise auslaufen, mit höheren effektiven Unternehmenssteuern. Die Ausgaben würden wahrscheinlich langsam steigen, neue Zölle sind unwahrscheinlich. Unter einem republikanischen Weißen Haus und einem demokratischen Kongress würde der TCJA wahrscheinlich teilweise auslaufen, weitere Steuersenkungen sind unwahrscheinlich und die Ausgaben sollten langsam steigen. Zölle sind in diesem Szenario die Unbekannte: Je höher sie ausfallen, desto stärker wird das Wachstum gebremst.

Auswirkungen auf Investitionen: Nehmen Sie die preiswerte Option

Was bedeutet das alles für Anleger? Unserer Meinung nach geht es weniger darum, den Marktein- oder -austritt zu timen, sondern vielmehr darum, die Portfolioallokationen zu steuern. In gewisser Weise sollten Anleger ihre fundamentalen Ansichten mit politischen Überlegungen überlagern und nach preiswerten oder kostenlosen Optionen suchen.

Ein moderates, aber positives Wachstum in Kombination mit sinkender Inflation und Zinssenkungen führt tendenziell zu einer Unterstützung von Risikoanlagen. Angesichts der historischen Konzentration der Indizes gehen wir davon aus, dass sich die Ertragsmuster in Zukunft ausweiten könnten. Dadurch entsteht Potenzial für aktives Management, um Erträge zu steigern.

Unserer Meinung nach liegt der Schlüssel darin, sich auf Bereiche zu konzentrieren, die aus makroökonomischer Sicht attraktiv sind und wahrscheinlich von einem Führungswechsel profitieren würden, wobei unter dem Status quo nur begrenzte bis keine Nachteile zu erwarten sind. Dazu gehören Öl und Gas, Finanzdienstleistungen, Gesundheitswesen und Segmente mit hoher Dividende oder Dividendenwachstum. Bei Anleihen scheint ein Inflationsschutz sinnvoll zu sein, ebenso wie ausgewählte Kreditpositionen und die Nutzung einer wahrscheinlich steiler werdenden Zinskurve.

Mit anderen Worten: Es geht darum, fundamental attraktive Marktsegmente ins Visier zu nehmen, die wahrscheinlich eine neutrale, vernachlässigbare oder positive Auswirkung von potenziellen politischen Maßnahmen nach der Wahl haben werden.

Energie: Optionen offenhalten

Lassen Sie uns einige dieser Bereiche näher betrachten, beginnend mit dem Energiesektor. Die Ölförderung war von entscheidender Bedeutung, als die USA als Nettoenergieimporteur Schwierigkeiten hatten, die Produktion auszuweiten. Dank des Aufkommens von Schieferöl ist das Land zum größten Ölproduzenten der Welt geworden und nahezu energieautark. Bei der heutigen Förderung steht eher die Wirtschaftlichkeit als der Kampf um Ressourcen im Vordergrund. Insgesamt glauben wir nicht, dass sich die Pläne der großen Ölproduzenten nach der Wahl wesentlich ändern werden.

Im Bereich der erneuerbaren Energien ist der „Inflation Reduction Act“ (IRA) eine Initiative der Demokraten, doch von der Schaffung von Arbeitsplätzen profitieren traditionell republikanische Staaten. Das schafft parteiübergreifende Unterstützung für die Fortsetzung der Regelung, obwohl ein Führungswechsel im Weißen Haus zu teilweisen Änderungen führen könnte.

Der IRA katalysierte Investitionen in alternative und saubere Energien, und die Invasion Russlands in der Ukraine erhöhte die Dringlichkeit, die Abhängigkeit von fossilen Brennstoffen zu verringern und auf Energiequellen umzusteigen, die klimafreundlicher und aus wirtschaftlicher Sicht zunehmend wettbewerbsfähig sind.

Die Energiewende wird auch weiterhin Gewinner und Verlierer hervorbringen. Analysen und ein kritischer Blick sind Voraussetzungen für eine steigende Flut, die alle Boote anhebt. Schließlich werden einige Boote seetüchtiger sein als andere. Aktuell scheinen Bereiche wie Investitionen in das Stromnetz und die elektrische Infrastruktur Chancen für effektiv aufgestellte Unternehmen zu bieten.

Gesundheitswesen: Umfang und Komplexität sind enorm, aber es gibt Chancen

Das Gesundheitswesen ist ein weiterer Sektor, der sich einer einfachen Bewertung entzieht. Mit 17 % des US-BIP entfallen auf ihn jährliche Ausgaben in Höhe von etwa 4,5 Billionen US-Dollar. Die Arzneimittelkosten nehmen in den Diskussionen der Gesetzgeber viel Raum ein, aber Krankenhausbesuche und Arzthonorare verursachen einen viel größeren Teil der Ausgaben – zwischen 50 % und 80 % aller Gesundheitskosten.

Trotz eines erheblichen Maßes an technologiegetriebener Effizienz sind die Kosten im US-Gesundheitswesen enorm hoch und weiter gestiegen – geplagt von geringer Preistransparenz und einem Mangel an wertorientierten Zahlungssystemen. In gewisser Weise fehlt dem Gesundheitssektor ein Pendant zum IRA als Katalysator für transformative Investitionen. In diesem Umfeld sollten Unternehmen, die Wert schaffen und die Fähigkeit besitzen, bessere Ergebnisse zu erzielen, florieren.

In einer von politischen Entscheidungen geprägten Branche bieten einige relativ isolierte Segmente spannende Chancen für die heutige Zeit. So hat die Robotik in der Chirurgie präzisere und weniger invasive Verfahren ermöglicht. Fortschritte in der Gentherapie, der Genom-Editierung und der Stammzelltherapie treiben die Innovation voran. Hinzu kommt der Einfluss der Technologie im Gesundheitswesen: Angesichts ihres Potenzials, die Effizienz zu steigern, sind wir der Meinung, dass sie für Wachstum gut aufgestellt ist.