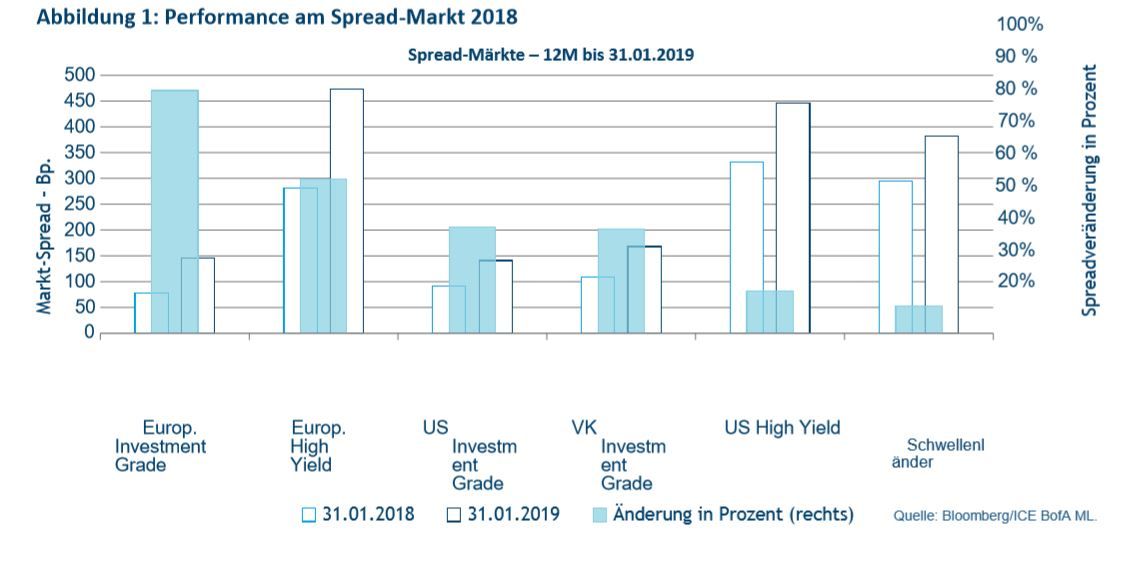

Die europäischen Kreditmärkte entwickelten sich letztes Jahr sowohl absolut als auch im Vergleich zu anderen Risikomärkten, wie etwa US-Investment-Grade, High Yield und Schwellenmärkte, enttäuschend. In den 12 Monaten bis Ende Januar 2019 weiteten sich die Spreads um ca. 90 % (Abbildung 1), da viele Anleger angesichts von Anzeichen für eine stärkere Kreditnachfrage und aktionärsfreundliche Maßnahmen einen Kurswechsel der Zentralbank befürchteten. Sollte man sich daher mehr Sorgen über diesen Markt machen oder die Chancen nutzen, die diese attraktiveren Bewertungen (oder Spreads) bieten?

Kurswechsel und Neuverschuldung

In den meisten Industrieländern profitieren Unternehmen seit Jahren von extrem niedrigen Finanzierungskosten (in der Eurozone mitunter sogar von Minuszinsen). Geldinstitute wurden durch die geldpolitische Reaktion auf die globale Finanzkrise belohnt, als die Zinsen drastisch gesenkt und Vermögenswerte, unter anderem auch die eigenen Unternehmensanleihen, von der Europäischen Zentralbank gekauft wurden. Diese Maßnahmen haben außerdem dazu beigetragen, dass die Renditen von Staatsanleihen auf ein jahrzehntelang nicht erreichtes Niveau gesunken sind. Da sich die Preise von Unternehmensanleihen an diesen Niveaus orientieren, waren die Kreditbedingungen zehn Jahre lang extrem günstig.

Für viele Unternehmen war das angebotene „billige“ Geld wie nicht anders zu erwarten zu verlockend, sodass sie mehr fremdfinanzierte Fusionen und Übernahmen tätigten und sich aktionärsfreundlicher verhielten, unter anderem mit Aktienrückkäufen. Einige Akteure haben dabei enorme Schulden angehäuft. Diese sind angesichts der extrem niedrigen Renditen oder Zinsen zwar relativ leicht zu finanzieren, könnten aber zum Problem werden, sollten die Finanzierungskosten wesentlich steigen oder sich normalisieren. Der europäische Investment-Grade-Markt ist vor diesem Hintergrund von rund 800 Mrd. Euro Anfang 2005 auf über 2,1 Bio. Euro Ende Januar 2019 etwa um das Zweieinhalbfache gewachsen. (Bloomberg, Januar 2019)

Schlechter bewertete BBB-Anleihen auf dem Vormarsch

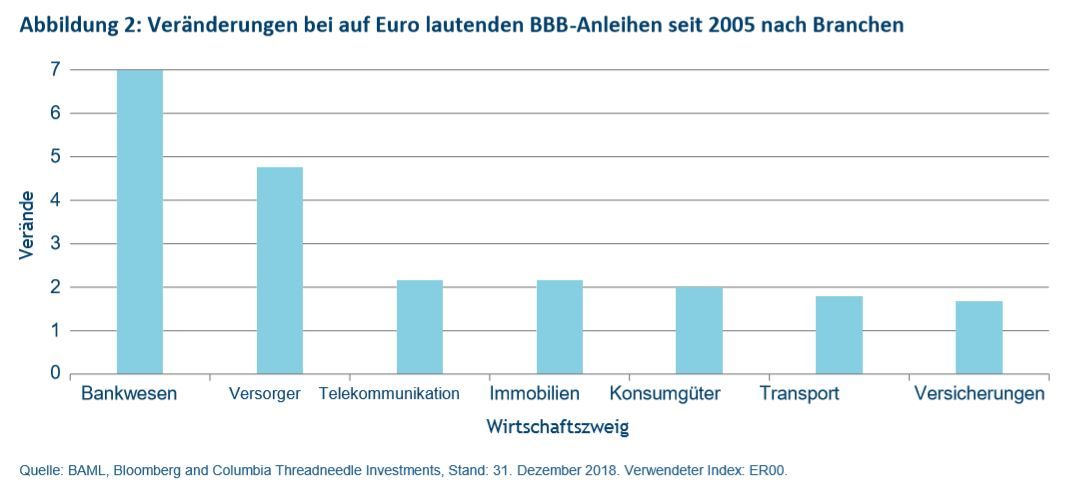

Die Ratingagenturen haben mit ihren Maßnahmen einen so genannten „BBB-Rating-Überhang“ in Europa und den USA herbeigeführt. Den Daten der ICE Bank of America Merrill Lynch zufolge ist der Anteil dieses unteren IG-Ratingsegments am europäischen Index von ca. 20 % 2005 auf über 45 % Anfang dieses Jahres gestiegen (Abbildung 2).

Auf Rating-Basis ist der europäische Markt nun ähnlich zusammengesetzt wie sein US-Pendant, obgleich die Gesamtduration des Marktes selbstverständlich um rund zwei Jahre kürzer ist. Einige Experten befürchten, dass eine weitere Herabstufung eines Teils dieser Unternehmen in die Kategorie High Yield, eventuell aufgrund steigender Finanzierungskosten, dem deutlich kleineren europäischen Markt für Hochzinsanleihen Schwierigkeiten bereiten könnte, ein solches zusätzliches Anleihevolumen zu verkraften.

Uns bereitet dies keine allzu großen Sorgen. Die stärkere BBB-Präsenz geht zu einem großen Teil auf die Zunahme von Neuemissionen regulierter Versorger zurück, die sich vor der globalen Finanzkrise noch über Banken finanziert haben, und daneben natürlich auf den Bankensektor. In den Jahren vor der globalen Finanzkrise waren die meisten Bankanleihen höher bewertet, z. B. mit A oder AA. In der späteren Herabstufung spiegelt sich wider, dass die Banken 2005 fehlbewertet waren.

Nach zehn Jahren der Neuregulierung bzw. Korrektur und der daraus resultierenden Anhebung der Eigenkapitalquoten und höheren Liquidität ist die Bonität von Bankanleihen inzwischen besser als vor dem Crash. Der Indexanteil nachrangiger oder Junioranleihen (von Banken und Unternehmen) ist im selben Zeitraum von über 20 % auf derzeit rund 10 % gesunken. (Bloomberg/ICE BofA ML. Januar 2019)

In den Sektoren Telekommunikation und Konsumgüter (einschließlich Autos) ist die Kreditqualität von Unternehmensanleihen spürbar gesunken. Unter anderem bei folgenden nennenswerten Emittenten ist die Zahl der BBB-Anleihen gestiegen: Volkswagen, AB InBev und Telekommunikationsunternehmen wie Telefonica, Orange und Deutsche Telekom.

Die äußerst günstigen geldpolitischen Bedingungen in Europa ändern sich, wenngleich dies sehr langsam geschieht. Die US-Notenbank Federal Reserve hat die Zinsen in den letzten Jahren acht Mal erhöht, während die EZB erst vor Kurzem ein Ende der Anleihekäufe bekannt gegeben hat und kaum jemand mit auch nur einer Zinserhöhung in diesem Jahr rechnet. In jedem Fall würden die Zinsen bei unter 0 % p. a. bleiben und den Markt somit weiter unterstützen.

Methode und Fazit

Wir wollten herausfinden, was mit Unternehmen geschehen wird, wenn die Finanzierungskosten wieder auf ein Niveau zurückkehren, das viele von uns noch vor wenigen Jahren für normal hielten. Sind bestimmte Sektoren besonders anfällig oder gibt es spezifische Risiken?

Wir haben unser IG-Analystenteam aufgefordert, das von ihm modellierte Universum der Emittenten von Unternehmensanleihen zu untersuchen. Dabei sollte die Auswirkung eines großen und unmittelbaren Zinsschritts auf die Nettozinsdeckung und den Verschuldungsgrad dieser Unternehmen beleuchtet werden. Bei allen variabel verzinslichen Schuldtiteln (Anleihen und Banken) sowie allen festverzinslichen Schuldtiteln mit Fälligkeit in dem Prognosezeitraum von zwei Jahren stiegen in unserem Szenario die Zinskosten um 3 %.

Erstens ist zu beachten, dass wir nicht unbedingt davon ausgehen, dass die risikofreien Sätze in Europa in absehbarer Zeit wesentlich steigen werden. Die aktuelle Konjunkturdelle in der Eurozone und die niedrige Inflation könnten sogar zum genau gegenteiligen Schluss führen.

Unser wichtigstes Fazit im Falle einer Normalisierung des Zinsniveaus lautet jedoch, dass das Finanzierungsprofil des europäischen Investment-Grade-Marktes nach Laufzeiten ausgewogen genug ist, um die Auswirkungen zu verkraften.

In bestimmten Branchen würde sich eine deutliche Zinserhöhung jedoch nach unserer Meinung auf die Nachfrage nach Waren und Dienstleistungen auswirken. Dies würde wahrscheinlich vor allem Non-Food-Einzelhändler und Automobilunternehmen treffen. Daran lässt sich der Effekt ablesen, den steigende Zinsen (oder Finanzierungskosten) auf Verbraucher haben würden, die Waren dieser Unternehmen kaufen. Dennoch wird die Auswirkung selbst in diesen Bereichen voraussichtlich gering sein.

Wäre eine optimistischere Einschätzung der IG-Spreads in Europa angemessen?

Der Markt für europäische Investment-Grade-Unternehmensanleihen entwickelte sich im letzten Jahr enttäuschend. Wie bereits erwähnt, haben sich die Spreads in nur 12 Monaten um rund 90 % geweitet. Betrachtet man diese Bewertungen im Kontext der letzten 20 Jahre, stellt man fest, dass sie inzwischen mehr als 0,5 Standardabweichungen über dem Durchschnitt liegen. Auf kürzere Sicht, beispielsweise fünf Jahre, liegen sie wahrscheinlich 2,5 Standardabweichungen über dem Durchschnitt. Die Bewertungen haben sich zweifellos etwas erholt. (Bloomberg/ICE BofA ML, Januar 2019)

Für diese Aufhellung der Bewertungen gibt es eindeutig fundamentale Gründe, wie etwa den Kurswechsel der Zentralbank, die wirtschaftliche Abkühlung sowie die aktionärsfreundlichere Haltung von Unternehmen. Letztere hat zum Teil bewirkt, dass BBB-Emittenten innerhalb des Benchmark-Index stärker vertreten sind.

Wir bleiben bei unserer seit langer Zeit vertretenen Ansicht, dass wir uns am Ende des Kreditzyklus befinden. Sofern in diesen höheren Bewertungen jedoch die Bedenken angesichts des höheren Anteils von BBB-Anleihen eingepreist sind, beurteilen wir den Markt optimistischer.

David Oliphant, Executive Director Fixed Income & Jonathan Pitkanen, Head of Investment Grade Research Fixed Income, Columbia Threadneedle Investments