Aufgrund der massiven geldpolitischen Anreizprogramme, die infolge der globalen Finanzkrise eingeführt wurden, sind die Zinsen seit mehr als zehn Jahren historisch niedrig. Wir erwarten, dass sich dies im Jahr 2022 ändern wird. Während sich die Wirtschaft zunehmend von der COVID-19-Pandemie erholt, wird sich die Rolle der Geldpolitik im nächsten Jahr umkehren: An die Stelle von Krisenhilfen, Konjunkturanreize und -ausgaben werden wirtschaftliche Erholung, Sanierung, verringerte fiskalische Anreize sowie eine Rückkehr zur „Normalität“ treten. Nicht zuletzt in den USA werden politische Kompromisse entscheidend sein, wenn die Regierungen diesen Übergang in Angriff nehmen. Die bisherige Unterstützung der Finanzmärkte wird schrittweise abgebaut. Daher wird ein aktives Management, also das Aufspüren von Unternehmen, die dank ihrer langfristigen Qualität besser für Marktschwankungen gerüstet sind, für den Anlageerfolg im Jahr 2022 entscheidend sein.

Inflation: Kein Grund zur Panik

Anfang 2021 sagten wir voraus, dass die Wiederöffnung der Wirtschaft in Verbindung mit Lieferkettenproblemen zu einem vorübergehenden Anstieg der Inflation führen würde. Diese Entwicklung ist eingetreten. Wenn gleich diese Übergangsphase länger dauert als erwartet, sind wir nach wie vor der Meinung, dass sich die Inflation im Verlauf des Jahres 2022 abschwächen wird.

Vorteilhaft ist, dass die Zentralbanken weiterhin über den Inflationsdruck hinwegsehen. So erscheint die US-Notenbank angesichts der anhaltend höheren Inflation in den USA, die in früheren Konjunkturzyklen als wesentlicher Negativfaktor eingestuft worden wäre, nicht übermäßig besorgt. Auch die Anleger und die Märkte zeigen sich recht zuversichtlich. Die Aktienmärkte haben Höchststände erreicht, die in einigen Segmenten (insbesondere am britischen Markt) auch auf vermehrte Fusionen und Übernahmen zurückzuführen sind. Der abwechselnd steilere und flachere Verlauf der Renditekurve ist interessant zu beobachten, hat jedoch weniger Beunruhigung hervorgerufen, als man erwarten könnte. Dies steht in starkem Gegensatz zur Entwicklung in den Jahren 2013 und 2018, als Debatten über eine Änderung der Geldpolitik negative Marktreaktionen wie das sogenannte „Taper Tantrum“ auslösten. Jetzt ist die Stimmung am Markt ausgeglichener, nach dem die Anleger so lange auf Klarheit gewartet haben. Daher beurteilen wir das Jahr 2022 zuversichtlicher, wenn auch vor dem Hintergrund eines nachlassenden Wirtschaftswachstums.

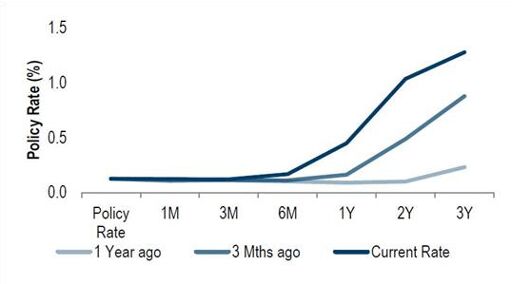

Abbildung1: US-Zinserwartungen und historische Daten

Quelle: Bloomberg, Columbia Threadneedle Investments, Stand: 8. November 2021

Quelle: Bloomberg, Columbia Threadneedle Investments, Stand: 8. November 2021

Einer der Gründe für unsere Einschätzung, dass die Inflation 2022 letztlich sinken wird, ist die positive Entwicklung in den Lieferketten. Unabhängig davon, ob man die Pandemie oder andere strukturelle und politische Faktoren (insbesondere in Europa) dafür verantwortlich macht – das Ausmaß, in dem die Störungen in den Lieferketten die Unternehmen belastet haben, hat viele von uns überrascht. Wenn die übermäßigen Bestellungen wieder nachlassen, besteht in einigen Bereichen, insbesondere im Automobil- und im Halbleitersektor, die Gefahr einer Rezession durch die Entwicklung der Lagerbestände. Denn viele Hersteller unterschätzten das Geschäftsvolumen während der Pandemie und haben ihre Vorräte abgebaut, um denAuftragseingang zu bewältigen. Aktuelle Schätzungen von Branchenanalysten gehen beispielsweise davon aus, dass die Angebotsknappheit am Halbleitermarkt bis 2023 anhalten wird.

Doch trotz der anhaltenden Probleme durch Störungen an wichtigen Transportdrehscheiben und den Mangel an Arbeitskräften gibt es in letzter Zeit Anzeichen für eine Verbesserung. In einigen Sektoren, insbesondere im Einzelhandel, profitieren die Unternehmen nach wie vor von weniger konzentrierten und flexibleren Lieferketten. Zudem setzen Hersteller, Spediteure und Einzelhändler alles daran, die Rückstände aus dem Jahr 2021 angesichts der konstanten Verbrauchernachfrage aufzuholen. Wir sind überzeugt, dass die Probleme in den Lieferketten 2022 weiter nachlassen werden, doch es ist durchaus möglich, dass positive Effekte erst in der zweiten Jahreshälfte spürbar sein werden.

Qualität wird sich durchsetzen

Die Unternehmensgewinne haben sich in diesem Jahr gut erholt und spiegeln damit auch das solide Bilanzmanagement der Unternehmen wider, die ihre Kosten strenger kontrollierten und Disziplin bei Dividendenzahlungen und Aktienrückkäufen hielten. Die Wiederöffnung der Wirtschaft und die anhaltende Erholung der Nachfrage ließen die Cashflows steigen. Dank der gestiegenen Liquidität sind die Unternehmen nun in der Lage, ihre Verschuldung zu verringern.

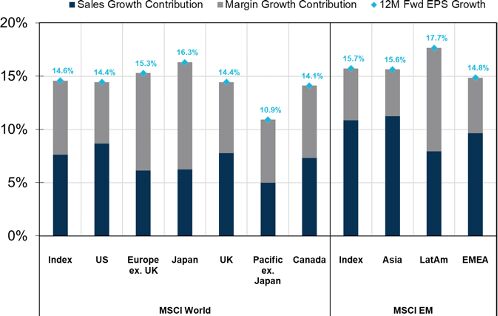

Abbildung 2: Globale 12-Monats-Prognosen für das Gewinnwachstum

Quelle: Datastream/IBES, September 2021

Quelle: Datastream/IBES, September 2021

Doch angesichts der Engpässe in den Lieferketten und der anhaltenden Inflation wird es für die Unternehmen zumindest kurzfristig schwieriger werden, die Prognosen in einem ähnlichen Umfang zu übertreffen wie 2021. Wir rechnen damit, dass wir bei den Unternehmen im nächsten Jahr wie im gewohnten Zyklus die Überraschungen auf der Gewinnseite nicht mehr nur positiv ausfallen werden.

In früheren Zyklen mit einer Abflachung der Renditekurve hielten die Anleger angesichts der Auswirkungen auf die Aktienkurse Ausschau nach Qualitätsunternehmen, die einen drohenden Zinsschock bewältigen könnten. In den vergangenen Monaten wurde die Renditekurve zunächst steiler, flachte dann ab und stieg anschließend im gesamten Kurvenverlauf wieder an. Kurz vor dem Jahreswechsel hat dies zu einem uneinheitlichen Szenario geführt, in dem kein Marktsegment die Kursentwicklung dominiert. Ich glaube nicht, dass sich dies kurzfristig ändern wird, doch einige Bereiche mit zuletzt überdurchschnittlicher Performance könnten auf Schwierigkeiten stoßen. Das gilt beispielsweise für die sogenannten „Meme“-Aktien, die dank Social-Media-Plattformen bei Privatanlegern beliebt sind. Die von uns bevorzugten Qualitätsunternehmen mit soliden Bilanzen und Wettbewerbsvorteilen dürften volatile Marktphasen besser bewältigen.

Festverzinsliche Anlagen: Anleihenbewertungen lassen kaum Spielraum für Fehler

Im Jahr 2021 kehrten die Anleger in großer Zahl an den Anleihenmarkt zurück und nutzten die Liquiditätsflut, durch die die meisten Risikoanlagen an Attraktivität gewannen. Doch die Bewertungen sind dadurch auf ein hohes Niveau gestiegen, und wir beurteilen Titel mit vergleichsweise geringer Liquidität inzwischen skeptisch. Auf globaler Basis zählen dazu strukturierte Kredite und Kommunalanleihen. Da sich passive Anlagen an Indizes orientieren, die viele übermäßig verschuldete Unternehmen enthalten, sind wir der Ansicht, dass sich ein aktiver Anlageansatz 2022 auszahlen wird.

Wir gehen davon aus, dass die Inflation noch länger anhalten wird und die Konjunkturmaßnahmen weiter abgebaut werden. Daher ist zu erwarten, dass die Anleihenrenditen 2022 steigen, was keine guten Aussichten sind. Doch die Unternehmen treten derzeit wieder in eine traditionelle Expansionsphase des Konjunkturzyklus ein. Unser aktiver, gezielter Anlageansatz, der sich auf Unternehmen fokussiert, die sowohl ihre Bilanz stärken und gleichzeitig von einer besseren Finanzlage der Konsumenten profitieren, sollte daher 2022 zu besseren Ergebnissen führen. In jüngster Zeit haben sich die Spreads in den schwächeren Ratingsegmenten stärker ausgeweitet als im Investment-Grade-Universum, was bei einer Konjunkturabschwächung zu erwarten wäre. Falls sich diese Entwicklung fortsetzt, könnten wir Investment-Grade-Papiere für attraktiver halten als Hochzinsanleihen, auch wenn „Rising Stars“ (Titel, die voraussichtlich auf Investment Grade hochgestuft werden) für uns weiterhin von Interesse sind. Sollte die Konjunkturabkühlung hingegen drastischer ausfallen, als von uns erwartet, würden wir mit einer stärkeren Unterstützung für Staatsanleihen rechnen.

Aktien: Es gibt kein Entrinnen

Zumindest kurzfristig wird es für die Unternehmen schwieriger werden, die Gewinnprognosen in einem ähnlichen Umfang zu übertreffen wie im Jahr 2021. Ich erwarte, dass die Aktienperformance im Laufe des Jahres stärker variieren wird und dass in diesem Umfeld Anlagechancen für aktive Anleger entstehen. Die anhaltende Wiederöffnung der Wirtschaft (in einem Umfeld mit überdurchschnittlichem BIP-Wachstum) bietet die Aussicht auf eine Outperformance zyklischer Titel, insbesondere in der ersten Jahreshälfte. Doch selbst in diesem Marktsegment wird es Gewinner und Verlierer geben. Wie bereits erwähnt, sind wir überzeugt, dass sich Qualität langfristig durchsetzt. Unter Qualität verstehen wir Unternehmen mit soliden Bilanzen, starken Wettbewerbsvorteilen und guten Nachhaltigkeitskennzahlen. Unabhängig von der jeweiligen Region glauben wir, dass diese Unternehmen eineKonjunkturabschwächung oder starke Kursschwankungen im Jahr 2022 überstehen werden.

Regionen

Auf Ebene der einzelnen Regionen haben sich in diesem Jahr zahlreiche Anleger von China abgewandt. Auslöser dafür waren die strengen Regulierungsmaßnahmen der chinesischen Regierung, über die umfassend berichtet wurde, und die Ungleichgewichte am Immobilienmarkt des Landes. Ich verstehe die Besorgnis über die Regulierung, ganz zu schweigen von den Ausbrüchen der Delta-Variante des Coronavirus, den extremenWetterbedingungen, die sich auf die Lebensmittelproduktion und den Transport auswirkten, sowie der Verlangsamung des Wachstums. Doch China hat sich als erstes Land von der Pandemie erholt und erreichte dies mit restriktiveren geldpolitischen Rahmenbedingungen als andere Regionen. Die Wachstumsentwicklung in China gibt zwar erheblichen Anlass zur Sorge, erhöht meines Erachtens aber auch die Wahrscheinlichkeit, dass die chinesischen Behörden im Jahr 2022 Konjunkturmaßnahmen ergreifen könnten. Meine Einschätzung ist daher ausgewogen. In China (und im restlichen Schwellenländer-Universum) bieten sich Anlagechancen. Doch statt eines thematischen Ansatzes benötigt man Fundamentalanalysen und einen Bottom-up-Ansatz, um ein Portfolios sorgfältig aus Einzelunternehmen zusammenzustellen.

In Japan sorgt Premierminister Fumio Kishida nicht im selben Maße wie Shinzo Abe für positive Impulse. Ohne diese politische Triebkraft und ohne die Aussicht auf bedeutende Veränderungen ist Japan für Investoren weniger interessant geworden, auch wenn die Verbesserungen in den Lieferketten der stark industriell geprägten Wirtschaft des Landes zugutekommen werden. Als aktive Manager können wir dennoch Chancen erkennen, und der japanische Markt weist oft eine unerwartet große Vielfalt auf, nicht zuletzt im Technologie- und im Dienstleistungssektor.

Angesichts der Pandemie sind Anlagegelegenheiten im Dienstleistungssektor ungewöhnlich, doch durch Initiativen zur Produktivitätssteigerung eröffnen sich auch in diesem Marktsegment Chancen.

Der auf Spar- und Anlageprodukte fokussierte Teil des britischen Finanzsektors war traditionell zu rund 60% in auf britische Pfund lautenden Vermögenswerten investiert. In jüngster Zeit hielten britische Anleger jedoch verstärkt an den globalen Märkten nach risikobereinigten Renditen Ausschau. Diese Entscheidung erwies sich als richtig, da sich der britische Aktienmarkt anhaltend unterdurchschnittlich entwickelt hat und nach wie vor unter geringeren Mittelzuflüssen leidet. Doch für finanzkräftige Unternehmen sind Mittelflüsse kein Kriterium –ihnen geht es um den Erwerb günstiger, unterbewerteter Vermögenswerte, von denen es am britischen Markt viele gibt. Die Auswirkungen des Brexit auf die britische und die europäische Wirtschaft werden mitunter überbewertet. Wir wissen jedoch, dass die britische Volkswirtschaft inzwischen weniger offen ist als vor fünf Jahren – und dieser Faktor wird weiter eine Rolle spielen und sowohl Chancen als auchHerausforderungen mit sich bringen.

In Europa erwarten wir ein starkes Wirtschaftswachstum, wenngleich die Gefahr weiterer Schocks in den Lieferketten besteht, wie der Mangel an Lkw-Fahrern und das begrenzte Angebot an Arbeitskräften bereits verdeutlicht haben. Diese Faktoren dürften dazu führen, dass die Inflation ein unerwartet hohes Niveau erreicht und die Konjunkturmaßnahmen wieder reduziert werden. Die Zeichen stehen auf Wandel: Angela Merkel bereitet sich auf das Ende ihrer Amtszeit vor. Die Bildung einer Koalitionsregierung aus SPD, Grünen und FDP unter der Leitung von Olaf Scholz könnte Deutschland mehr Volatilität und weitere Konjunkturmaßnahmen bringen. Zudem stehen in Frankreich im April Präsidentschaftswahlen an – und die Ergebnisse französischer Wahlen lassen sich stets schwer vorhersagen. Diese Ereignisse werden den Markt beeinflussen, doch in welchem Umfang dies der Fall sein wird, lässt sich nur schwer abschätzen.

Fazit

2022 wird ein Jahr des Wandels werden. Das Wirtschaftsumfeld ist seit geraumer Zeit von fiskal- und geldpolitischen Anreizmaßnahmen geprägt. Solange der Geldhahn offen bleibt, ist es den Anlegern egal, wie viel Regierungen und Zentralbanken ausgeben oder wie hoch ein Staatsdefizit ist. Doch diese Situation wird sich ändern, ob es uns gefällt oder nicht. Wir sehen einer Welt der wirtschaftlichen Sanierung entgegen, in der die Märkte und Anleger berücksichtigen müssen, welche Folgen der Abbau der Konjunkturmaßnahmen hat.

Als aktive Manager sind wir gut aufgestellt, um uns in dieser Welt im Wandel zu behaupten. Wir verfügen über eine breitgefächerte Expertise und globale Perspektive mit mehr als 650 Investmentexperten für alle bedeutenden Anlageklassen und Märkte. Dieses Know-how, unsere Kultur der Zusammenarbeit und unser intensives Research ermöglichen es uns, langfristig eine starke Performance zu erzielen. Daran wird sich auch 2022 nichts ändern.

William Davies, Deputy Global Chief Investment Officer bei Columbia Threadneedle Investments

Weitere beliebte Meldungen: