Der internationale Asset Manager Columbia Threadneedle Investments rechnet mit einer 60-prozentigen Wahrscheinlichkeit, dass der bewaffnete Konflikt in der Ukraine länger andauert, mit negativen Auswirkungen auf das Wachstum und einer durch hohe Energiepreise getriebenen hohen Inflation. „Gleichwohl könnten wir in diesem Szenario 2023 leicht positive Aktienrenditen sehen“, sagte Joshua Kutin, Head of Asset Allocation, North America, bei Columbia Threadneedle Investments, bei einer virtuellen Mediengespräch.

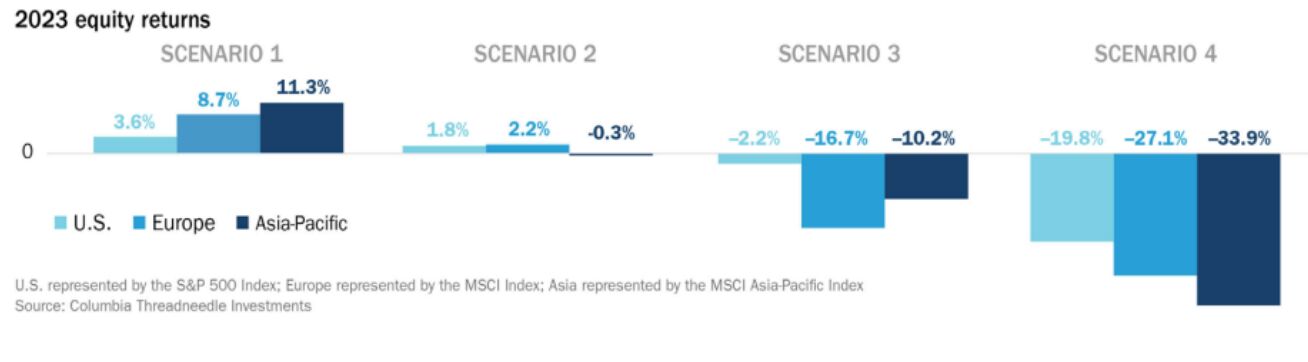

Mit 10 Prozent beziffert er das Extremrisiko einer Ausweitung der Kampfhandlungen auf andere Länder oder weiter eskalierende Wirtschaftssanktionen. Damit wäre eine Rezession in Europa unvermeidbar. Eine Ausweitung des Konflikts auf China, sei es durch westliche Sanktionen gegen China oder durch Aggressionen von Seiten Chinas, hält der Stratege für ähnlich unwahrscheinlich, aber für deutlich gefährlicher: „Russland hat nur ein geringes Gewicht in Börsenindizes, China hingegen hat eine sehr viel größere Bedeutung für die Weltwirtschaft.“ In einem solchen Extremszenario würde die Weltwirtschaft auf eine globale Rezession zusteuern. „Die Aktienkurse könnten dann noch einmal um rund 20 Prozent in den USA, 27 Prozent in Europa und um ein Drittel im asiatisch-pazifischen Raum einbrechen“, erläutert Joshua Kutin. Allerdings rechnet Columbia Threadneedle auch nicht mit einer schnellen Deeskalation des Konflikts, die für deutlich positive Aktienrendite im kommenden Jahr sorgen könne.

Aktuell rechnet Columbia Threadneedle mit einer leicht rückläufigen Inflation zu Ende des Jahres, wie Chief Investment Officer William Davies in der Medienkonferenz Anfang Juli sagte: „Die USA ‚flirten‘ mit einer Rezession und könnten sich bereits in einer leichten Rezession befinden. Wir rechnen aktuell nicht mit einer schweren Rezession.“ Davies rechnet damit, dass Europa zum Jahresende hin in eine Rezession eintritt. „Die Konjunkturabschwächung oder Rezession dürfte später als in den USA eintreten, könnte aber in Abhängigkeit von der Versorgungslage mit russischem Öl und Gas heftiger ausfallen.“ US-Aktien könnten im Verlauf des zweiten Halbjahres steigen, allerdings sei nicht damit zu rechnen, dass damit die Kursrückgänge der ersten sechs Monate wettgemacht werden. „Die Volatilität bleibt hoch, und Unternehmen werden ihre Gewinnerwartungen an die veränderten Nachfragemuster anpassen.“

Für konjunktursensible Unternehmen bleibe das Umfeld angesichts der Rezessionsrisiken schwierig. Besser könnten Unternehmen mit Preissetzungsmacht die Marktvolatilität und Lieferkettenproblematik überstehen. „Jedoch bedeutet Preissetzungsmacht bei 1 oder 2 Prozent Inflation etwas anderes als bei aktuell 8 Prozent.“

In Bezug auf die US-Wirtschaft sagte William Davies, dass die Unsicherheit in der Wirtschaft und an den Märkten nachlassen und sich die Stimmung verbessern könnte, wenn die Inflation in diesem Jahr zurückgeht. Er geht davon aus, dass die Inflation zunächst steigen und sich zum Jahresende hin verlangsamen werde und den Konsum langsam unter Druck bringen könnte. „Die Zinssätze werden weiter steigen, aber vielleicht nicht so weit wie erwartet, da die Inflation in der zweiten Jahreshälfte zurückgeht. Die Zinssätze in den USA könnten bis zum Jahresende 3 Prozent erreichen, aber es ist bei weitem nicht ausgemacht, dass sie 2023 4 Prozent erreichen werden. Wir tun uns schwer damit, die aktuellen Zinserhöhungen bis 2023 zu extrapolieren“, sagte Davies.

Zur Aufzeichnung des Medien-Webinars „Vier mögliche Szenarien für den Fortgang des Konflikts in der Ukraine und deren Auswirkungen auf die Märkte“ in englischer Sprache mit William Davies und Joshua Kutin vom 6. Juli gelangen Sie hier.

Einen Überblick über die vier Szenarien erhalten Sie in diesem PDF.