Die USA heben ihre Schuldenobergrenze regelmäßig an – und das ist normalerweise nicht der Rede wert. Seitdem das Land die Obergrenze im Jahr 1917 eingeführt hatte, wurde sie bereits dutzende Male ohne Zwischenfälle durch den Kongress angehoben. Das hat sich jedoch geändert und insbesondere in den Jahren 2011 und 2013 führten die Auseinandersetzungen rund um die Schuldenobergrenze zum ersten Mal zu einer Herabstufung der US-Kreditwürdigkeit. Damit wurde das bisher undenkbare denkbar: Die weltweit führende Volkswirtschaft kann eventuell ihre Schulden nicht mehr begleichen.

Heute stehen wir erneut vor diesem Problem. Seit Mitte Januar ergreift das US-Finanzministerium Sondermaßnahmen, um die Zahlungsfähigkeit der Regierung sicherzustellen. Ohne erneutes Anheben oder gar Aussetzen der Schuldenobergrenze kann das Land seine Schulden schätzungsweise bereits im Juni nicht mehr bedienen. Zudem ist die politische Lage im Kongress angespannt – nicht zuletzt aufgrund dessen, wie man in der Vergangenheit mit der Grenze umging. Die Debatte wird sich bis zur letzten Minute hinziehen und Investoren sollten sich dementsprechend auf ungewöhnliche Marktbewegungen einstellen.

Aus der Vergangenheit lernen heißt, sich für die Zukunft zu positionieren

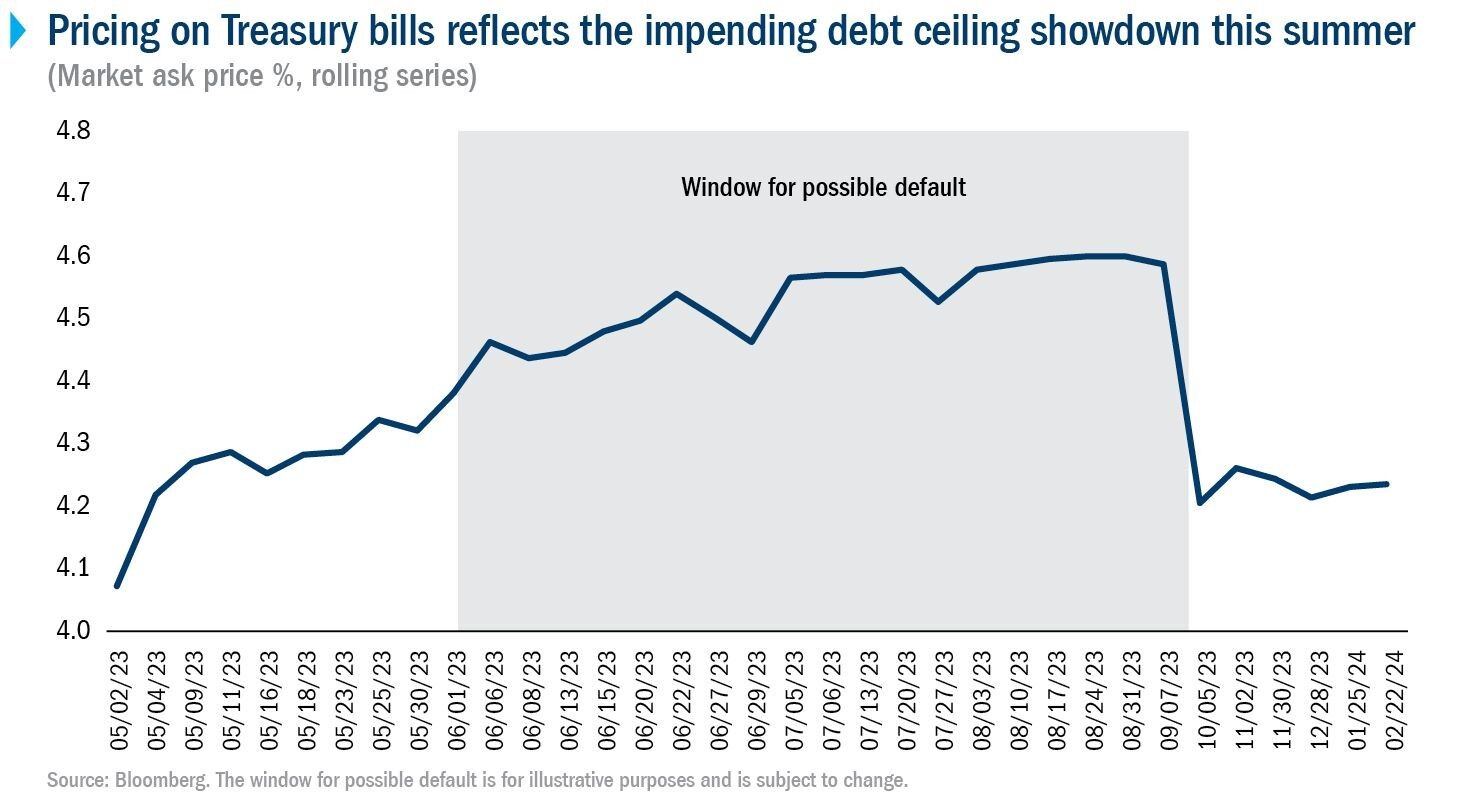

Obwohl der Kongress das Schuldenlimit noch anheben könnte, ohne dabei das Land an den Rand der Zahlungsunfähigkeit zu bringen, scheint eine baldige Lösung nicht in Sicht. Bereits jetzt gibt es Preisverzerrungen bei einigen Staatsanleihen mit kurzen Laufzeiten – insbesondere bei Treasury Bills –, die zu dem Zeitpunkt fällig werden, zu dem die USA ohne eine Anhebung der Schuldenobergrenze in Verzug geraten könnte. Damit Anleger ihre Anleihen auch während der sechsmonatigen Risikoperiode eines Zahlungsausfalls halten, bedarf es höherer Risikoprämien. Treasury Bills, die kurz vor der möglichen Zahlungsunfähigkeit der Regierung fällig werden, sind dagegen sehr gefragt.

Eine ähnliche Dynamik gab es bereits im Jahr 2011. In den Monaten vor der möglichen Überschreitung der Schuldenobergrenze gerieten die Märkte zunehmend in eine Schieflage, bis sich der Kongress schließlich am 31. Juli – nur zwei Tage, bevor die Kreditaufnahmekapazität des Landes erschöpft gewesen wäre – auf eine Anhebung der Obergrenze einigen konnte.

Investoren sollten die Entwicklungen in Washington und an den Märkten weiter beobachten. Wenn der Streit um die Schuldenobergrenze weiter andauert, ist es durchaus möglich, dass sich die Zinskurve von Staatsanleihen weiter umkehrt und die Spreads sich ausweiten. In diesem Fall sollten Investoren bestimmte Positionen ihrer Portfolios neu bewerten.

Damals und heute

Aus den vergangenen Krisen konnten Investoren zwar viel lernen, doch keine zwei Krisen sind gleich – auch nicht die beiden, die durch die Diskussionen um die Schuldenobergrenze verursacht wurden. Obwohl das Jahr 2011 einige hilfreiche Lektionen lieferte, gibt es bei der aktuellen Debatte zwei wichtige Unterschiede:

Erstens: der Zinshintergrund. Im Jahr 2011 lag der Leitzins bereits seit mehreren Jahren bei null. Heute befinden wir uns dagegen inmitten eines steilen Anstiegs, der den Leitzins in weniger als einem Jahr von null auf 4,75 Prozent hat ansteigen lassen. In Anbetracht der unterschiedlichen Leitzinsen ist zu erwarten, dass die prozentualen Schwankungen in angespannten Märkten nicht so massiv sein werden wie 2011. Absolut gesehen können sie aber immer noch groß sein.

Zweitens: die instabile Verfassung der republikanischen Mehrheit im Kongress. Vor zwölf Jahren bildeten die Republikaner eine solide und geschlossene Mehrheit – heute sind sie im Repräsentantenhaus uneinig und verstritten. Im Rahmen des Wettkampfs, um zum Sprecher des Repräsentantenhauses berufen zu werden, musste Kevin McCarthy zahlreiche Zugeständnisse an die Mitglieder seiner Partei machen – darunter auch die Vereinbarung, dass jedes einzelne Mitglied des Repräsentantenhauses jederzeit einen Antrag zur Räumung des Vorsitzendenamts stellen kann. Einige der Abgeordneten, die sich gegen McCarthys Bewerbung auf das Amt des Sprechers ausgesprochen haben, scheinen bei der Frage um die Anhebung der Schuldenobergrenze nicht nachgeben zu wollen. Daher ist nicht auszuschließen, dass einer von ihnen McCarthy entlässt, falls er mit dem Verlauf der Verhandlungen unzufrieden ist.

Es wäre also möglich, dass Kongresssprecher McCarthy abgesetzt wird und sich das Repräsentantenhaus nicht auf einen neuen Vorsitzenden einigen kann. Bereits im Januar brauchte das Haus vier Tage und 14 Abstimmungen, um einen neuen Sprecher zu wählen. In einer Zeit, wenn die Regierung kurz davor ist, ihre Reserven aufzubrauchen, wären die USA dann nicht einmal in der Lage, selbst banale Angelegenheiten zu erledigen – geschweige denn die Schuldenobergrenze anzuheben. Im schlimmsten Fall könnte das Land also in einen Zahlungsausfall rutschen, ohne dass ein funktionierendes Repräsentantenhaus dies verhindern könnte.

Kompromiss in letzter Minute

Das wahrscheinlichste Szenario ist, dass nach einem langwierigen Kampf in letzter Minute ein Kompromiss geschlossen wird. In jedem Fall will die Regierung einen Zahlungsausfall vermeiden. In der Zwischenzeit werden die Märkte wahrscheinlich erheblichen Schwankungen und Preisverwerfungen ausgeliefert sein. Investoren sollten gemeinsam mit ihren Finanzberatern geeignete Strategien entwickeln, um die kurzfristigen Marktturbulenzen zu überstehen.

Von Edward Al-Hussainy, Senior Interest Rate and Currency Analyst bei Columbia Threadneedle Investments