- Der Aktienmarkt war zuletzt robust, trotz der Turbulenzen im Bankensektor und steigender Zinsen. Grund dafür sind Erwartungen, dass die Zinsen noch vor dem Jahresende gesenkt werden.

- Ungeachtet einer technischen Rezession haben europäische Aktien nach zehnjähriger Underperformance die USA seit Herbst um 30 Prozent übertroffen.

- Ersparnisüberschüsse, solide Finanzen der privaten Haushalte und fallende Energiepreise sind Pluspunkte für Europa.

Die US-Notenbank Federal Reserve (Fed) hat die Zinsen in den vergangenen 15 Monaten von 0 auf 5 - 5,25 Prozent erhöht und die Rendite zehnjähriger US-Treasuries stieg von 1,5 Prozent im letzten Jahr auf 4,25 Prozent1. Seitdem ist sie infolge des Zusammenbruchs der Silicon Valley Bank, der Signature Bank und der First Republic Bank gesunken.

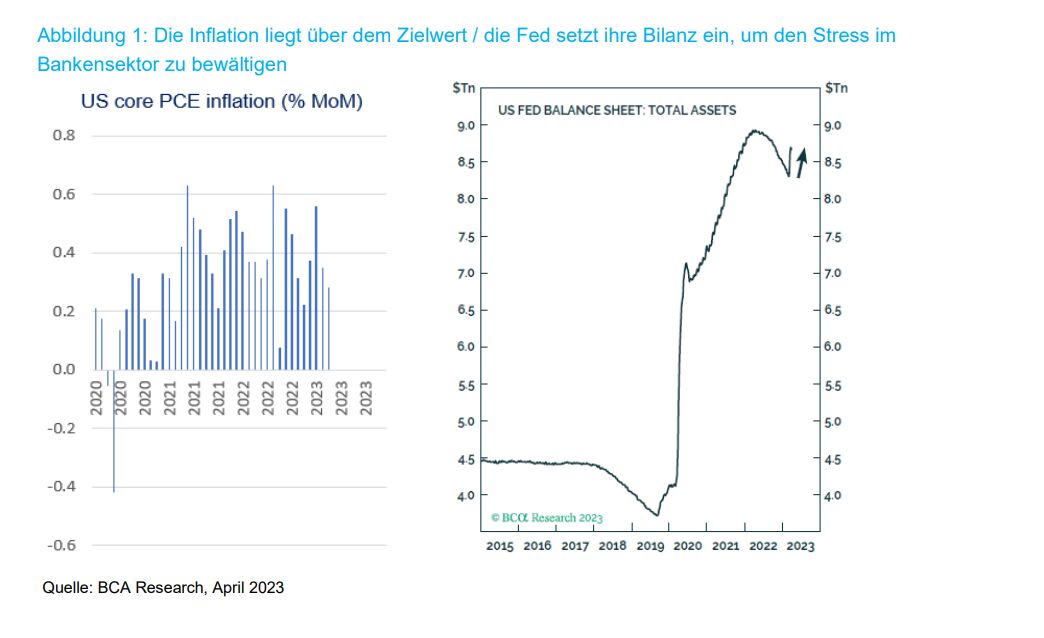

Die Turbulenzen im Bankensektor waren allerdings nur das zweite unerwartete Ereignis. Zinserhöhungen und hohe Renditen hatten bereits zu Kursverlusten bei Anleihen geführt und US-Sparer veranlasst, von Banken in Geldmarktfonds umzuschichten. Der Aktienmarkt war robust – dank der Erwartungen, die Zinsen würden noch in diesem Jahr gesenkt. Doch die Inflation bleibt hartnäckig hoch: Auf der Basis des US-Kern-PCE-Index, der die Preise der von den Verbrauchern gekauften Waren und Dienstleistungen repräsentiert, könnte die Inflation zum Jahresende bei über 3,5 Prozent liegen, deutlich über dem Zielwert von 2 Prozent. Indes verlangsamt die Fed ihr Zinserhöhungstempo nicht, sondern bevorzugt andere Instrumente, um die Stabilität im Bankensektor aufrechtzuerhalten (Abbildung 1).

Sowohl Zinserhöhungen als auch Zinssenkungen wirken mit großer Verzögerung: Im Durchschnitt dauert es nach dem Ende eines Zinserhöhungszyklus der Fed 16 Monate und nach dem Beginn eines Zinssenkungszyklus 10 Monate, bis eine Rezession endet. Selbst wenn die Fed also jetzt die Zinsen nicht weiter erhöht, wird sich das erst nach Monaten auswirken.

Diese Zinserhöhungen dürften sich als Nächstes auf die Kreditvergabe, die Profitabilität der Unternehmen und die Beschäftigung auswirken. Letztere folgt dem Gewinnzyklus, da die Unternehmen Arbeitskräfte abbauen, um ihre Gewinne zu schützen; steigende Arbeitslosigkeit signalisiert eine Rezession. Noch ist es nicht so weit, auch wenn die Arbeitslosenquote seit dem Sommer 2022 bereits stagniert.

Vergleich Europa – USA

Die europäische Wirtschaft ist in eine Rezession gerutscht: Sowohl im 4. Quartal 2022 als auch im 1. Quartal 2023 betrug das Wachstum -0,1 Prozent2. Dennoch haben europäische Aktien die USA seit dem letzten Herbst um 30 Prozent übertroffen3. Ein warmer Winter, fallende Energiepreise und die Wiedereröffnung in China gaben den Einkaufsmanagerindizes und Gewinnen in der Eurozone Auftrieb. Damit kehrte sich die seit der globalen Finanzkrise zu beobachtende Underperformance um, die auf einen höheren Anteil von Substanzwerten und einen Mangel an strukturellem Wachstum zurückzuführen war. Die Preise haben sich in Europa nicht abgekühlt – im März lagen die Gesamtinflation und die Kerninflation bei 0,9 Prozent bzw. 1,2 Prozent gegenüber dem Vormonat –, sodass die Zinsen weiter angehoben werden.

Darüber hinaus existieren viele der Probleme des US-Bankensektors in Europa nicht: Europäische Banken sind stärker als während der globalen Finanzkrise, denn sie befinden sich nicht in einer Solvenzkrise und haben ein niedrigeres Zinsrisiko – steigende Kapitalkosten dämpfen einfach das Wirtschaftswachstum und die Inflation. Außerdem sind die Anleiheportfolios der Banken im Euroraum kleiner, die Fremdkapitalbestände betragen in Europa 17 Prozent der Einlagen, gegenüber 25 Prozent in den USA4, und die quantitative Lockerung wird in Europa fortgesetzt, während die USA bereits mit einer Straffung begonnen haben. Die europäischen Banken können also einen größeren Einlagenabfluss verkraften, bevor sie Anleihen verkaufen müssen.

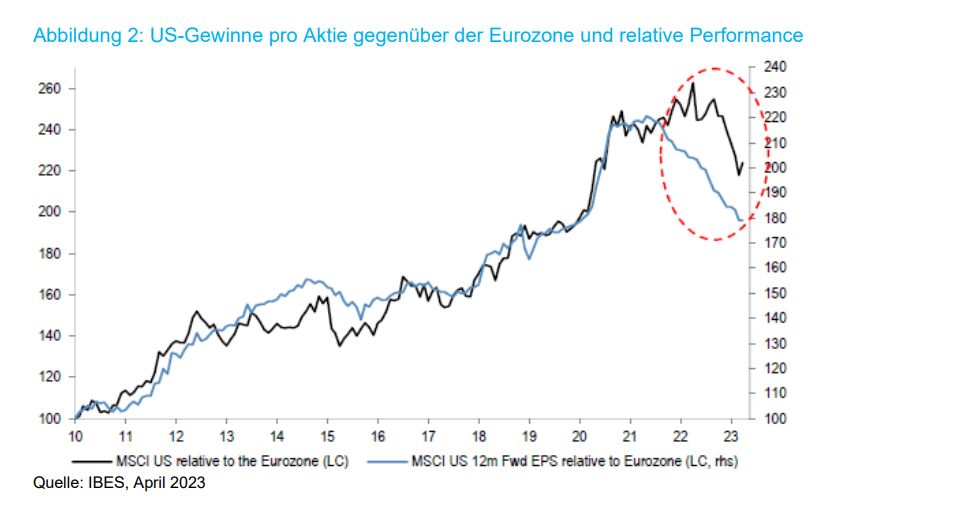

Im direkten Vergleich hat sich der europäische Markt in den letzten sechs Monaten besser entwickelt als der US-amerikanische, doch dieser ist mit einem Kurs-Gewinn-Verhältnis von über 18 auf Basis prognostizierter Gewinne immer noch teuer. Ein risikoloser Zinssatz von 5 Prozent und eine Rendite zehnjähriger US-Anleihen oberhalb der US-Dividendenrendite sind nicht hilfreich. Europa bietet ein besseres Verhältnis zwischen Dividendenrendite und Anleiherendite: Die Risikoprämie von Aktien ist so niedrig wie seit 15 Jahren nicht mehr, was wenig Raum für negative Schocks lässt; das Gewinnwachstum ist trotz robuster Margen nicht hoch.

Industrieaktien haussieren seit dem letzten Herbst, da wir uns dem Ende des Zinserhöhungszyklus nähern. Einige glauben, dass wir vor einem neuen Zyklus stehen, aber wir bezweifeln das. Bei Aktien führen defensive Sektoren sowohl vor als auch nach einem Zykluswechsel das Feld an – das heißt anleiheähnliche Sektoren wie Technologie, Gesundheitswesen und Basiskonsumgüter. Der Technologiesektor hat sich überdurchschnittlich entwickelt und den erwarteten Renditerückgang mehr als eingepreist.

Die relative Bewertung des Technologiesektors liegt auf einem Allzeithoch. In sektorneutraler Betrachtung erscheint Europa um über eine Standardabweichung billiger als die USA: Diese sind also nicht ohne Grund zurückgeblieben (Abbildung 2). Das Vereinigte Königreich ist immer noch außerordentlich günstig bewertet: Es hat die höchste Dividendenrendite, eine Ausschüttungsquote von 40 Prozent und ein Beta von unter eins gegenüber dem MSCI World Index5.

Substanzaktien schneiden bei fallenden Anleiherenditen in der Regel schlechter ab als Wachstumswerte. Wenn die Arbeitslosigkeit ihren Tiefstwert erreicht hat, dauert es normalerweise nicht länger als sechs Monate, bis die Rezession beginnt – und wir nähern uns gerade diesem Punkt.

Die Zukunft

E-Mails von Brokern haben in letzter Zeit Titel wie „Sag Hallo zu Goldlöckchen“. Und tatsächlich: Die Inflation geht zurück, die Arbeitslosigkeit ist rekordniedrig und die Zentralbanken nähern sich dem Ende ihres Zinserhöhungszyklus. Die rückläufige Inflation könnte jedoch signalisieren, dass die zusätzliche Nachfrage infolge des Abbaus der pandemiebedingten privaten Ersparnisse, welche die Wirtschaft am Laufen hielt, abnimmt. Wenn das die Angebotskurve verändert, kann die Arbeitslosigkeit steigen und die Wirtschaftsleistung fallen, sodass es zu einem Marktschock kommt.

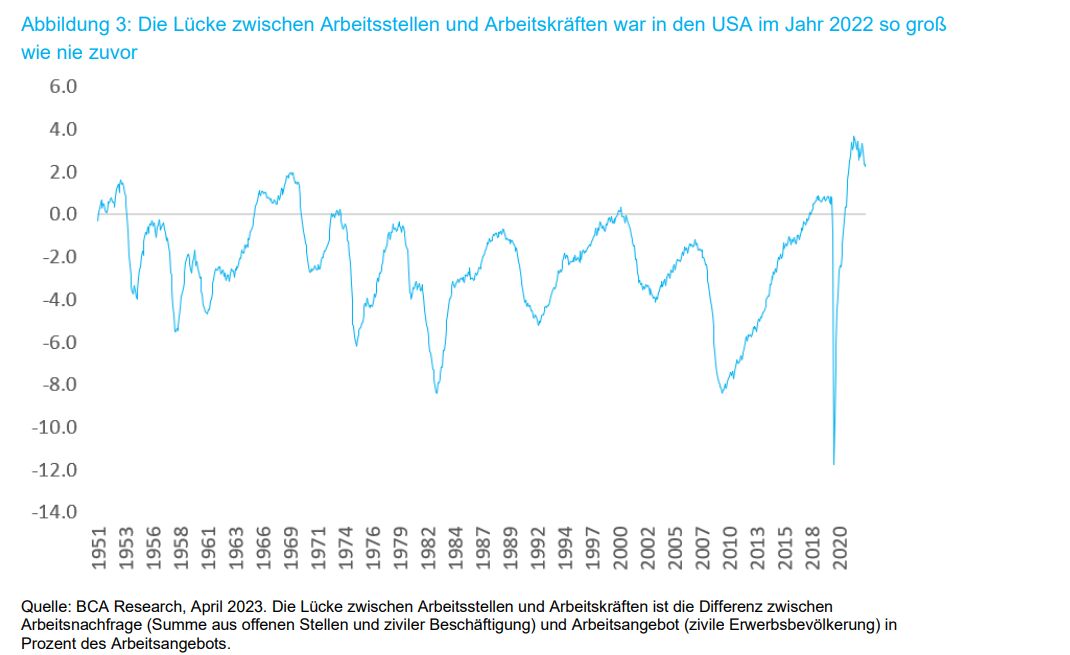

Die Zahl offener Stellen geht nun schon seit einiger Zeit zurück, und trotzdem ist die Arbeitslosigkeit niedrig. Früher stieg die Arbeitslosigkeit, wenn die Zahl offener Stellen fiel. Anders als früher gibt es heute nach der Pandemie eine Lücke zwischen Arbeitsstellen und Arbeitskräften, zwischen Arbeitsnachfrage und Arbeitsangebot. Diese Lücke erreichte nach Covid einen Höchststand von fast 4 Prozent (Abbildung 3). Bei Vollbeschäftigung konkurrieren Unternehmen um Arbeitskräfte, indem sie höhere Löhne bieten. Wenn die Produktivität nicht steigt, heizt die Nachfrage die Lohn- und Preisinflation an.

Wenn die Nachfrage nach Arbeit nachlässt, sinken normalerweise die Zahl offener Stellen und das Lohnwachstum. Da es eine Übernachfrage nach Arbeit gab, hat die rückläufige Zahl offener Stellen das Vertrauen, eine neue Arbeitsstelle zu finden, nicht erschüttert. Das Wachstum des Bruttoinlandsprodukts, das mit Beschäftigungswachstum verbunden ist, ist trotz der nachlassenden Nachfrage positiv geblieben. Diese nachlassende Nachfrage dämpft jetzt die Inflation: Das erklärt die „Goldlöckchen“-Schlagzeilen.

Problematisch wird es, wenn sich die sinkende Nachfrage auf das gesamtwirtschaftliche Angebot auswirkt: Wenn das der Fall ist, wird das die Beschäftigung und die Wirtschaftsleistung beeinträchtigen und eine Rezession auslösen. Genau das dürfte bald eintreten, denn der Wohnimmobilienmarkt schwächt sich infolge der Zinsanstiege und strengeren Kreditvergabestandards ab, da die pandemiebedingten Ersparnisüberschüsse abnehmen. Die taktische Stärke der US-Aktien wird möglicherweise nicht von Dauer sein; die Rezession in den USA ist aufgeschoben, aber nicht aufgehoben.

In Europa haben die Kreditflüsse das Wirtschaftswachstum geschwächt, ebenso wie die Löhne und die Beschäftigung. Doch dank Ersparnisüberschüssen, solider Finanzen der privaten Haushalte, fallender Energiepreise und einer expansiven Fiskalpolitik – einschließlich des Plans NextGenerationEU – hat sich diese Rezession als nicht zu tief erwiesen.

Von Paul Doyle, Head of Large Cap European Equities bei Columbia Threadneedle Investments

1) Bloomberg, Mai 2023

2) The Guardian, Eurozone sinks into recession as cost of living crisis takes toll, 8. Juni 2023

3) Bloomberg, April 2023

4) European Central Bank Lending Survey, 2023

5) Institutional Brokers' Estimate System (IBES), April 2023