- Wirtschaftliches Wachstum beschränkt sich weltweit auf wenig lukrative Bereiche, was Inflation sowie Lohnerhöhungen antreibt. Um das Inflationsziel von 2% zu erreichen, müssen die Zentralbanken in den Industrieländern unter Umständen eine Rezession einleiten.

- USA: Eine Kreditklemme wurde abgewendet, doch eine Rezession bis Ende des Jahres ist wahrscheinlich. US-Aktien sind im Vergleich zu den japanischen wenig attraktiv.

- Europa: Trotz vieler positiver Entwicklungen sieht es für Europa düster aus, da das verarbeitende Gewerbe aufgrund der Abhängigkeit vom russischen Billiggas schwächelt. Die EZB wird ihre Geldpolitik angesichts von Lohnwachstum und einer möglichen Wirtschaftsbeschleunigung wohl weiter straffen.

- UK: Die Kerninflation steigt, und wachsende Löhne und Gehälter in Kombination mit höheren Mindestlöhnen und einer Anhebung der Sozialversicherungsbeiträge wirken sich positiv auf die Wirtschaft aus. Der Immobilienmarkt ist weiterhin angespannt.

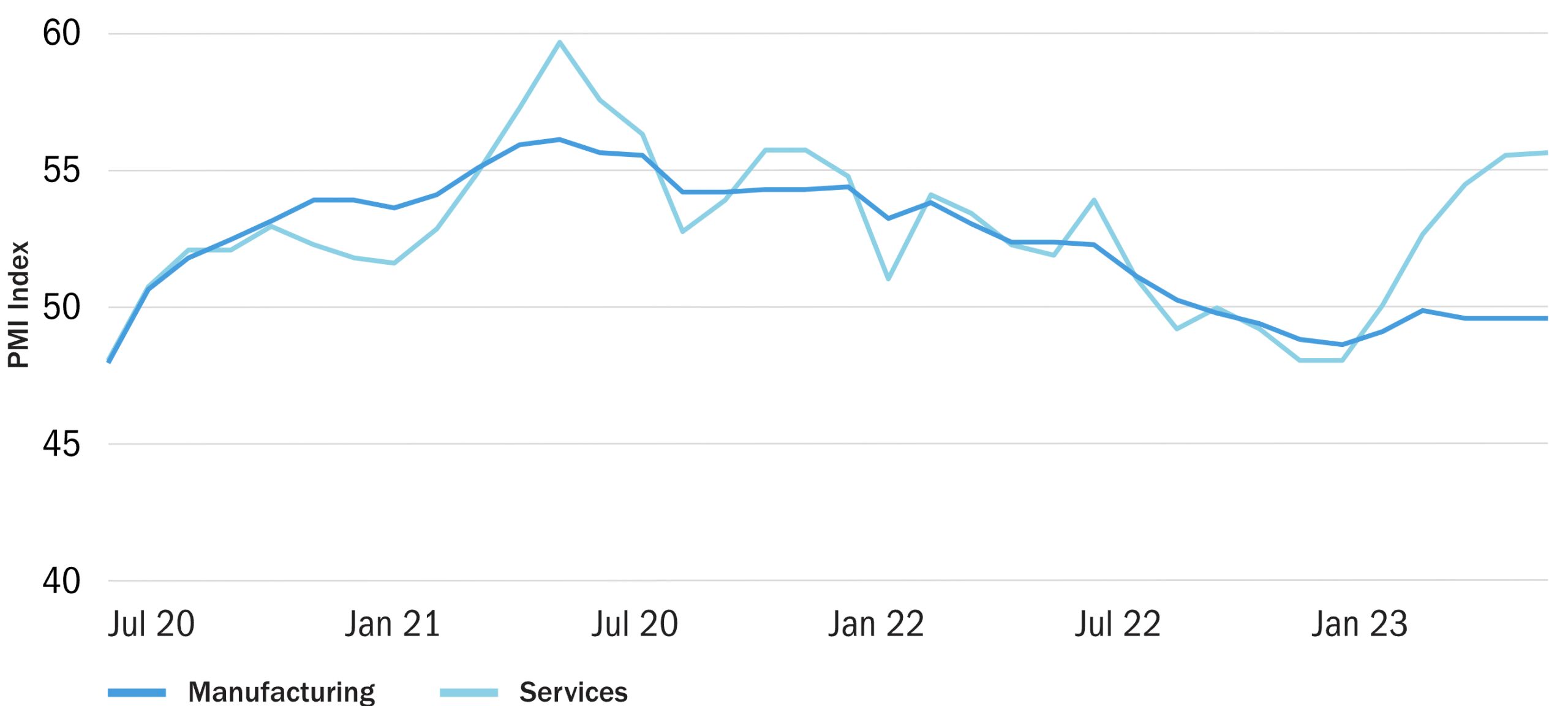

Der Dienstleistungssektor hat sich gut entwickelt, die Industrie wird dagegen durch eine schwächere Nachfrage und überschüssige Lagerbestände gebremst. Dies hat dazu geführt, dass das Wachstum in arbeitsintensive und wenig produktive Bereiche der Wirtschaft gedrängt wurde, was wiederum die Beschäftigung, die Löhne und die Inflation in die Höhe trieb.

Um das Inflationsziel von 2% zu erreichen, müssen die Zentralbanken in den Industrieländern unter Umständen eine Rezession einleiten. Die Währungshüter haben darauf mit sehr raschen Zinserhöhungen reagiert. Allerdings bedeutet ein Start von null Prozent, dass die ersten etwa 2 Prozentpunkte der Erhöhung lediglich bedeuten, dass man den Fuß vom Gaspedal nimmt.

In den USA prognostizieren wir eine leichte Rezession ab Ende des Jahres. Das bedeutet, dass es US-Aktien schwer haben werden, während andere Volkswirtschaften und Vermögensmärkte weniger synchronisiert erscheinen.

Quelle: Columbia Threadneedle Investments und Bloomberg, Stand: 26. Juni 2023

Die Vereinigten Staaten

Die Intervention der Federal Reserve (Fed) nach dem Zusammenbruch der Silicon Valley Bank hat das Risiko einer Kreditklemme abgewendet. Dennoch bleiben weiterhin Kreditengpässe, da die Kreditgeber vorsichtiger werden. Es sind bereits zahlreiche geldpolitische Straffungen in Vorbereitung. Wir gehen von zwei weiteren Zinserhöhungen in diesem Jahr aus, wobei im nächsten Jahr mit Zinssenkungen zu rechnen ist.

Dank der Covid-Unterstützungsmaßnahmen konnten US-Verbraucher die Rezession im Jahr 2022 im Alleingang abwehren. Da diese so genannten Sparschweine – „Covid Piggy Banks“, während der Pandemie angesammelte überschüssige Ersparnisse – aufgebraucht sind und die Rückzahlung von Studentenkrediten im September wieder aufgenommen wird, rechnen wir mit dem Beginn einer milden Rezession am Ende des Jahres. Eine milde Rezession dürfte ausreichen, um den Druck vom angespannten Arbeitsmarkt zu nehmen und so die Lohninflation zu mildern, sodass die Inflation weiter in Richtung des Ziels der Fed sinken kann.

Quelle: Bloomberg (Stand: 26. Juni 2023) und Columbia Threadneedle Investments (Stand: 27. Juni 2023); Anmerkung: Der Fed Wage Tracker basiert auf der Reihe der Atlanta Federal Reserve minus 0,6%, um die Verzerrung gegenüber dem Lohnnebenkostenindex ECI („The Employment Cost Index“) widerzuspiegeln

Europas Schwächephase ist verwunderlich

Wir sind verblüfft über die Schwäche der europäischen Wirtschaft. Das Vertrauen der europäischen Verbraucher hat sich von historischen Tiefstständen erholt, die Geldreserven der Europäer sind nach wie vor nicht aufgebraucht, die Erdgaspreise liegen nur noch bei einem Bruchteil ihres Höchststandes und die Reallöhne werden steigen. All dies sollte eine Erholung von der derzeitigen Flaute begünstigen.

Vielleicht schauen wir einfach auf die falschen Dinge. Die Wirtschaftsstatistiken konzentrieren sich auf die leichter zu messenden Sektoren des verarbeitenden Gewerbes und die Anleger schauen auf die Daten der größten Volkswirtschaft, Deutschland. Das verarbeitende Gewerbe war schwächer als die schwerer zu messenden Dienstleistungssektoren, und das deutsche verarbeitende Gewerbe wurde durch die Schließung oder Verlagerung von Unternehmen, die von billigem russischem Erdgas abhängig sind, besonders hart getroffen. Andere Indikatoren, wie beispielsweise der Anstieg des spanischen Einzelhandelsvolumens um 6% im Jahresvergleich, zeigen ein positiveres Bild.

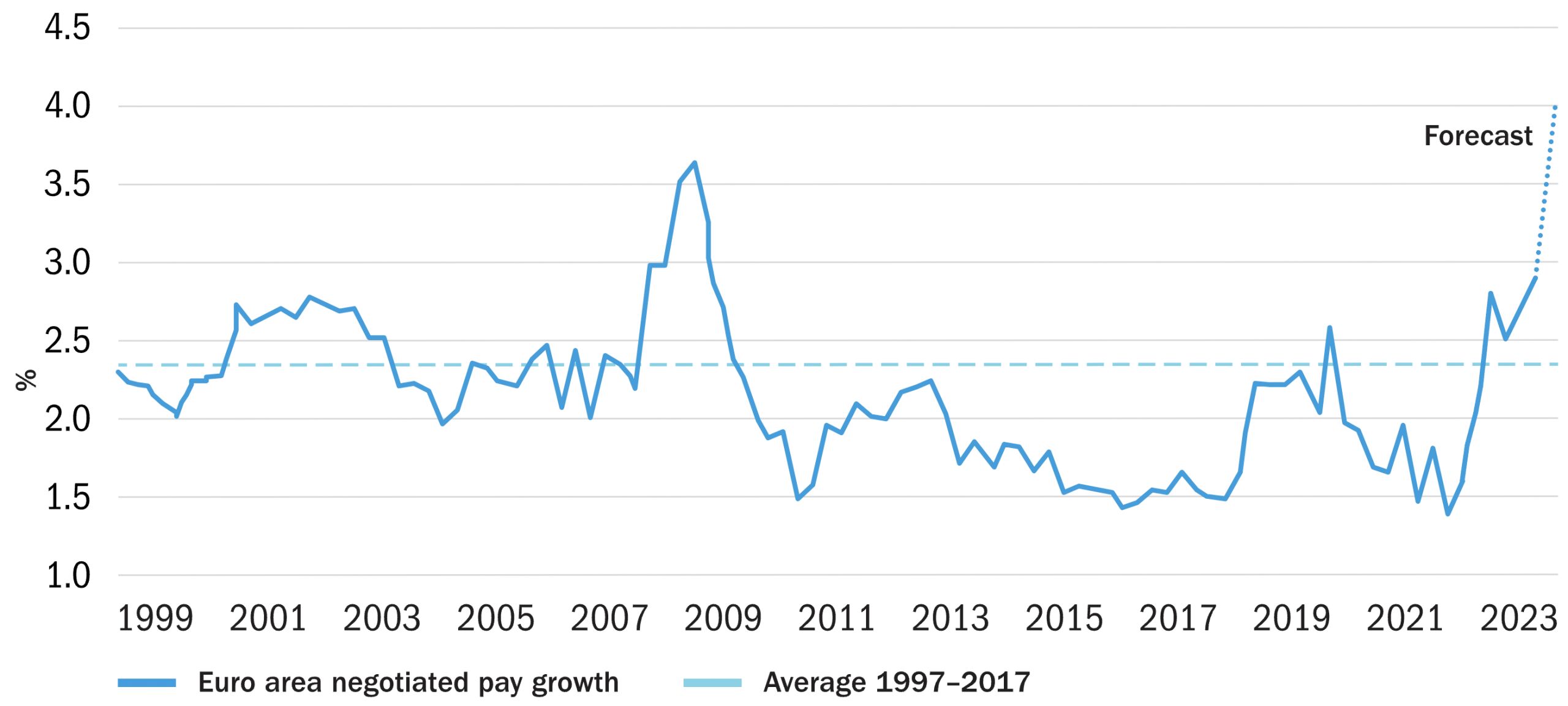

Wir gehen davon aus, dass die Europäische Zentralbank ihre Geldpolitik im Laufe des Jahres weiter straffen wird. Sie wird sich auf das starke Wachstum der Löhne und das Potenzial für eine Beschleunigung der Wirtschaft konzentrieren, wenn die Verbraucherausgaben wieder anziehen.

Quelle: Columbia Threadneedle Investments und J.P. Morgan am 16. Februar 2023. Bildquelle: pigsels.com. Die Schätzungen und Prognosen dienen lediglich der Veranschaulichung. Sie sind keine Garantie für die künftige Wertentwicklung und sollten nicht als Grundlage für eine Anlageentscheidung herangezogen werden. Die Schätzungen beruhen auf Annahmen und können sich ohne Vorankündigung ändern.

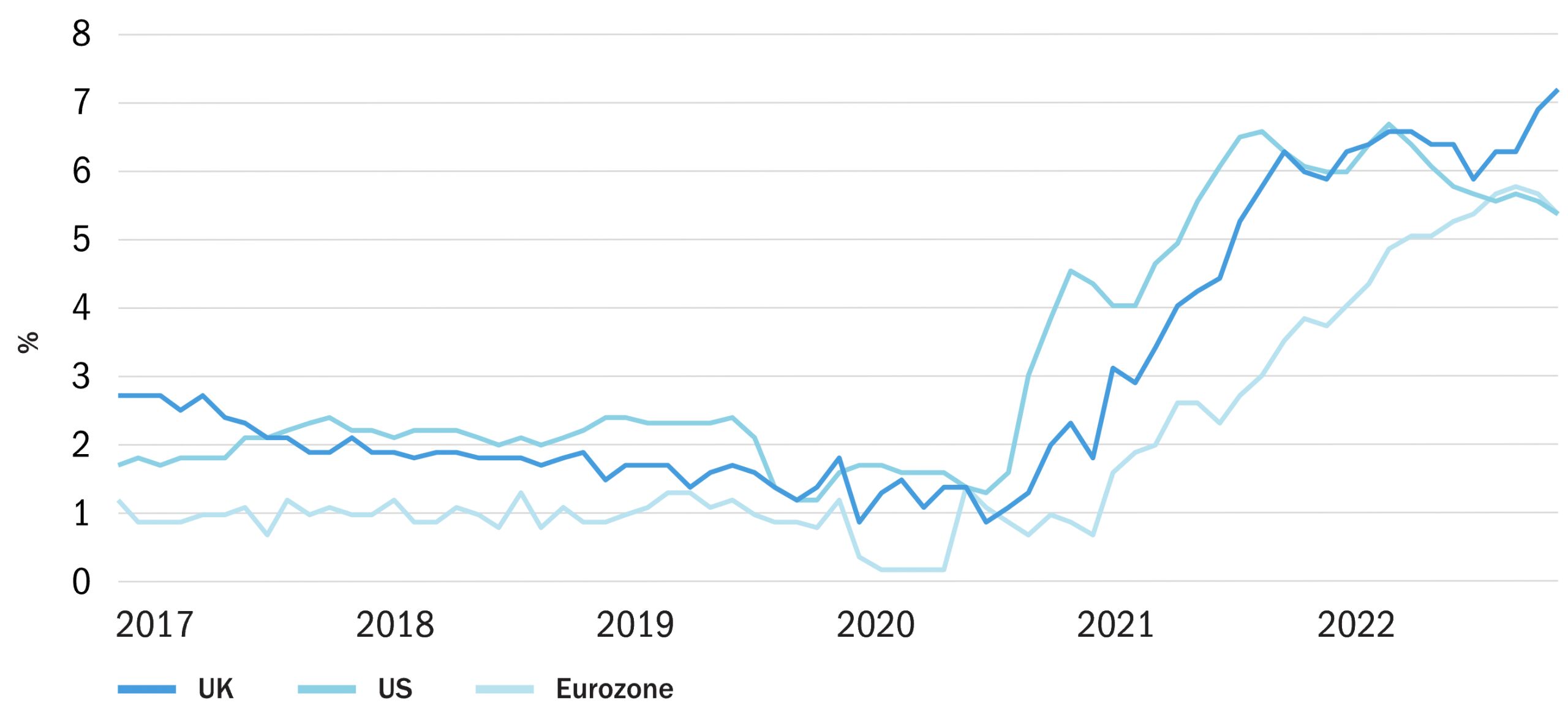

Großbritannien ist ein Ausreißer bei der Inflation... aber Besserung ist in Sicht

Das Vereinigte Königreich ist ein Ausreißer: Hier steigt die Kerninflation, während sie in den USA und im übrigen Europa zurückgeht. Der Anstieg der Löhne und Gehälter hat sich im Zusammenhang mit der Indexanhebung des Mindestlohns beschleunigt, und auch die jährliche Anhebung der Sozialversicherungsbeiträge hat sich positiv auf die Wirtschaft ausgewirkt.

Festverzinsliche Hypotheken in Verbindung mit anderen Trends auf dem Hypotheken- und Wohnungsmarkt bedeuten, dass der Schmerz steigender Zinsen nicht alle trifft und 80% der Auswirkungen erst noch kommen werden. Wir rechnen daher mit einem weiteren Rückgang der Immobilienpreise um etwa 10%, auch wenn sie damit immer noch deutlich über dem Niveau vor der Covid-Krise liegen würden.

Wir haben unsere Inflationsprognose nach oben korrigiert, gehen aber nach wie vor davon aus, dass die Inflation bis Ende des Jahres deutlich auf etwa 4% zurückgehen wird. Dabei hilft der Wiederanstieg des Pfund Sterling, der die Importpreise senkt. Es wird jedoch wenig Spielraum für Steuersenkungen geben, da die Kosten der Staatsverschuldung durch die steigenden Zinssätze in die Höhe geschnellt sind.

Die Bank of England hat angesichts ihrer jüngsten Misserfolge wenig Vertrauen in ihre Fähigkeit, die künftige Inflation vorherzusagen. Die Alternative, die jüngsten Inflationszahlen als Richtschnur zu verwenden, bedeutet jedoch, dass die Bank of England bei ihrer Geldpolitik mit dem Rückspiegel navigiert.

Quelle: Columbia Threadneedle Investments und Bloomberg, Stand: 27. Juni 2023. Bildquelle: imagesARRTFF8F_stock snap.

US-Aktien werden zu kämpfen haben, aber Japan sieht attraktiv aus.

Jede Rezession in den USA ging bisher mit einer Schwäche am Aktienmarkt einher. Während die meisten Experten davon ausgehen, dass das Gewinnwachstum des S&P 500 im nächsten Jahr negativ sein wird, sind wir der Meinung, dass die Prognosen den wahrscheinlichen Gewinnrückgang nicht vollständig widerspiegeln. Daher erwarten wir, dass die Aktien in den USA zu kämpfen haben werden.

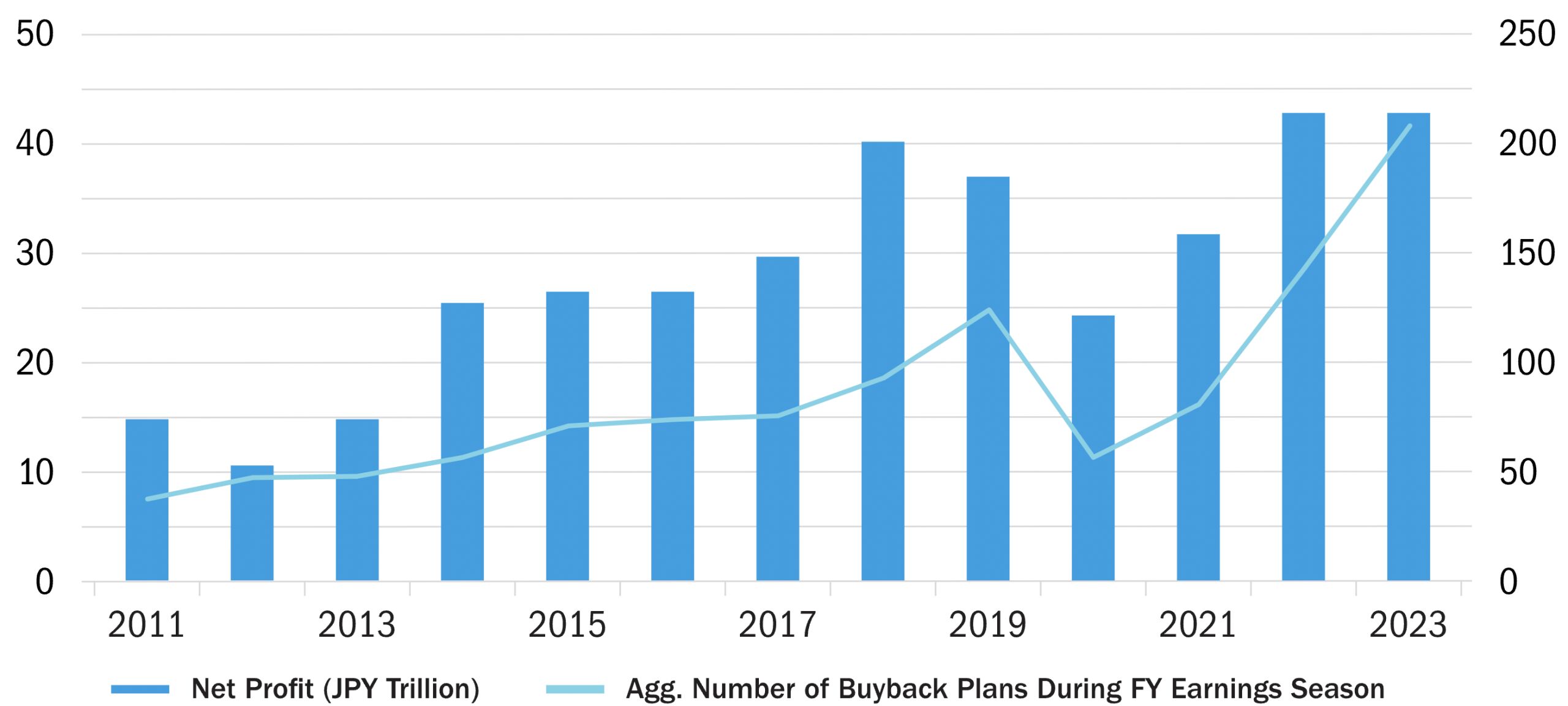

Japan erscheint dagegen attraktiv. Japanische Unternehmen konzentrieren sich zunehmend darauf, überschüssige Cash-Bestände an die Investoren zurückzugeben. Jedes Unternehmen, dessen Aktienkurs unter dem Buchwert liegt, muss der Tokioter Börse einen entsprechenden Plan vorlegen, um dieses Problem zu lösen.

Quelle: Columbia Threadneedle Investments, BofA Global Research, QUICK und J.P. Morgan Asset Management, Stand: 27. Juni 2023. Basierend auf dem Geschäftsjahr der TOPIX-Unternehmen, das im März endet. Aktienrückkäufe aggregiert vom 1. April bis zum 18. Mai eines jeden Jahres.

In Anbetracht der Tatsache, dass die Rezession in den USA wahrscheinlich nur mild ausfallen wird und sich die jüngsten Kursgewinne bei US-Aktien auf eine Handvoll Titel konzentriert haben, sehen wir bei den Risikopapieren zahlreiche Wertreserven. Wir gehen davon aus, dass sich der britische Markt im nächsten Jahr erholen wird. Wir erwarten außerdem, dass die Märkte der Schwellenländer widerstandsfähig sein werden, denn sie haben ohne die fragwürdigen Vorteile der Covid-Sparschweine und der quantitativen Lockerung bereits die Zinssätze erhöht und die notwendigen wirtschaftlichen Anpassungen vorgenommen.

Die reale Rendite der 10-jährigen US-Treasury-Inflation-Protected-Securities (TIPS)-Anleihe beträgt 1,5%. Das ist mehr als das Doppelte des Niveaus vor der Covid-Krise und liegt deutlich über den -1,0%, die auf dem Höhepunkt der quantitativen Lockerung galten. Wir sind der Meinung, dass dies eine recht attraktive Rendite für die risikoärmste Anlage darstellt. Vor diesem Hintergrund bevorzugen wir weiterhin Staatsanleihen.

von Steven Bell, Chefvolkswirt EMEA bei Columbia Threadneedle Investments