Das Jahr 2023 wird die US-Notenbank Federal Reserve (Fed) wohl mit einer Pause beenden. Sie wird diese Zeit nutzen, um die Auswirkungen der restriktiveren Kredit- und Finanzbedingungen zu beurteilen, die sie herbeigeführt hat. Investoren sollten sich auf intensive Diskussionen darüber einstellen, ob der Fed eine sanfte Landung gelingen wird. Anleiheanleger haben jedoch völlig unabhängig davon eine einzigartige Gelegenheit, attraktive Renditen zu generieren.

Anleihen profitieren von den Zinspausen der Fed

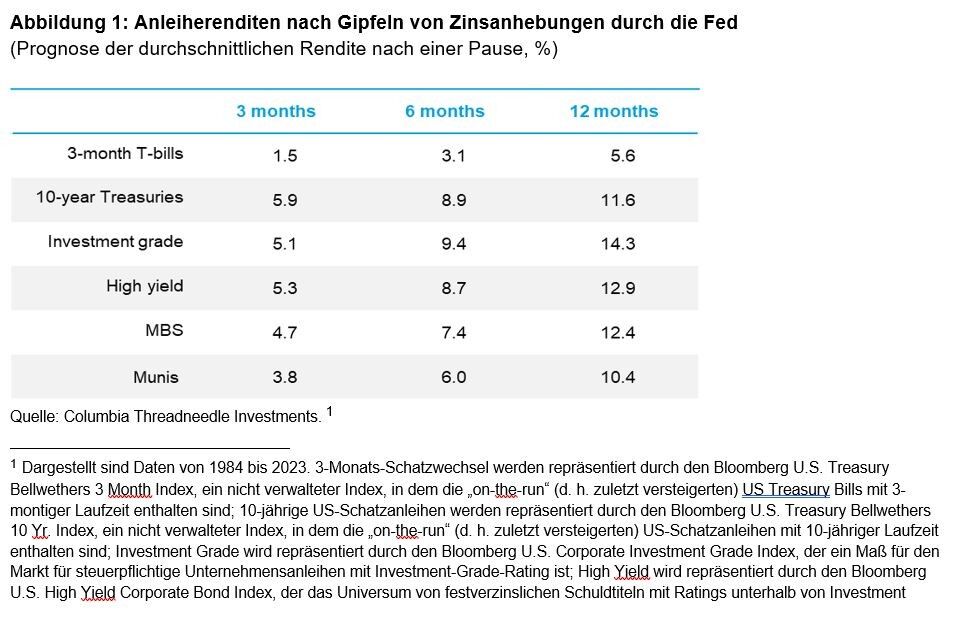

In der Regel dauern Zinspausen wie diese bei der Fed weniger als ein Jahr. Unabhängig davon braucht es auch keine Zinssenkungen, damit Anleihen eine Rally hinlegen. Daten aus der Vergangenheit legen nahe, dass Anleihen nach Zinserhöhungszyklen durch die Fed stets eine außergewöhnliche Wertentwicklung verzeichnen (Abbildung 1).

Die Gemüter scheiden sich, ob wir in den USA eine harte oder weiche Landung der Wirtschaft erleben werden. Eine harte Landung ist jedoch recht unwahrscheinlich. Die Ausmaße von Konjunkturabschwung und Inflationsniveau bleiben ungewiss, und es kommt mehr denn je darauf an, wo Anleger auf dem Qualitätsspektrum positioniert sind. Während sich Anleihen mit schwächerem Rating 2023 sehr gut entwickelt haben, könnte der Markt mit dem Herannahen des Jahres 2024 anspruchsvoller werden. Höherwertige Anleihen dürften im kommenden Jahr dementsprechend die beste Performance verzeichnen.

Wertentwicklungen werden wahrscheinlich breiter gestreut sein als bisher. Da wir auf ein Umfeld mit längerfristig höheren Zinsen zusteuern, dürften sich Gewinner und Verlierer nun klarer voneinander abtrennen, insbesondere in den geringerwertigen Segmenten des Marktes. Die Anleihenauswahl gewinnt deswegen an Bedeutung.

Langfristig höhere Zinsen sichern

Anleiherenditen sind auf Niveaus geklettert, wie es sie seit Jahrzehnten nicht mehr gegeben hat. Für Anleger ist das eine attraktive Gelegenheit, sich auf lange Sicht höhere Renditen zu sichern – ganz zu schweigen von potenziell steigenden Gesamtrenditen aufgrund des Kursanstiegs dieser Anleihen. Diese Situation ist zudem ein guter Anreiz, sich aus Barmitteln zurückzuziehen. Als Anleger feststellten, dass sie mit Barmitteln eine wettbewerbsfähige Rendite erzielen können, erlebte der Geldmarkt eine Renaissance. Sobald die kurzfristigen Zinssätze sinken, werden Barmittel allerdings wieder an Attraktivität einbüßen. Hochwertige langlaufende Anleihen mit höheren Renditen zu halten, bietet Diversifizierungsvorteile, die immer sinnvoller werden.

Richtet man das Augenmerk auf andere Regionen als die USA, stellt man fest: Die Chancen in Europa könnten noch beeindruckender sein – und das trotz geringerer absoluter Renditen. Im Gegensatz zu den USA waren die Zinsen in Europa nicht nur nahe null, sondern sogar im negativen Bereich angesiedelt. Damit haben wir es nicht nur mit positiven realen Zinsen, sondern auch mit größeren Credit Spreads zu tun. Das bedeutet, dass man für Anleihen mit ähnlichen Ratings in Europa eine höhere Risikoprämie erhält als in den USA.

Mehr als ein Weg führt zu Profit

Es wird im Jahr 2024 zwei gleichermaßen berechtigte Investitionsmöglichkeiten geben. Welche man für geeigneter hält, hängt davon ab, wie man die Wirtschaft einschätzt:

- Gewinne erzielen mit hochverzinslichen Anleihen: Unter Annahme eines robusten Wachstums und mit einer gewissen Risikotoleranz kann der Ertrag aus Hochzinsanleihen und Bankdarlehen eine gute Ergänzung für diversifizierte Portfolios sein.

- Erträge und Schutz mit hochwertigen Anleihen: Wer im Hinblick auf die wirtschaftliche Entwicklung weniger zuversichtlich ist, ist mit hochwertigen Papieren wie Treasuries oder Kommunalanleihen gut bedient. Als höherwertige Anlagen können diese im Falle einer härteren Landung dazu beitragen, sich vor Verlusten zu schützen.

Jetzt am Anleihemarkt partizipieren

Anleger müssen ihren Optimismus gegenüber Anleihen in Verhältnis zu realistischen Einschätzungen einer nach wie vor ungewissen Wirtschaft setzen. Eine harte Landung scheint aber unwahrscheinlich. Nichtsdestotrotz steht der Zinsgipfel wohl kurz bevor und eine Pause der Fed wird ein bedeutendes Marktereignis sein. Zinswendepunkte wie dieser liefern traditionell herausragende Renditen für Anleiheanleger. Kombiniert mit der Chance, sich attraktive Renditen zu sichern, ist jetzt der richtige Moment für Anleger, am Anleihemarkt zu partizipieren.

Von Gene Tannuzzo, Global Head of Fixed Income bei Columbia Threadneedle Investments