Was sind die Bedenken?

Das Verbrauchervertrauen ist sehr schwach (in der Nähe von Mehrjahrestiefs). Wir beobachten das zwar genau, glauben aber, dass die Verbraucher in guter Verfassung sind. Sie haben bereits vor COVID Schulden abgebaut, und ihre Finanzen und Ersparnisse sind immer noch gesund (auch wenn das Auslaufen der pandemiebedingten fiskalischen Stimuluszahlungen das Polster verringert hat). Die Arbeitslosigkeit geht weiter zurück, wenn auch langsamer aufgrund des Anstiegs der Delta- und Omicron-Varianten, und die Löhne steigen.

Während man zunächst glaubte, dass die Inflation nur vorübergehend ist, scheint sie nun dauerhaft zu sein.

Ein Risiko, das wir sehen, ist die steigende Inflation. Was ursprünglich nur ein Engpass bei Halbleiterchips war, der sich auf die Automobilbranche auswirkte, hat sich auf andere Branchen ausgeweitet. Es kommt zu größeren Unterbrechungen der Versorgungskette, und mit diesen Engpässen zieht die Inflation an. Während man anfangs glaubte, dass die Inflation nur vorübergehend ist, scheint sie nun hartnäckig zu sein, und wenn die Federal Reserve hinter der Kurve zurückbleibt, glauben wir, dass die akkommodierende Geldpolitik aggressiver als derzeit prognostiziert zurückgenommen werden könnte. Wenn die politischen Entscheidungsträger aufholen müssen, ist das weder für die Wirtschaft noch für die Märkte gut.

Unmittelbarer sind für uns jedoch die steigenden Inputkosten für Unternehmen, die sich auf potenzielle Umsätze auswirken, d. h. Umsatzeinbußen aufgrund mangelnder Verfügbarkeit. Steigende Inputkosten zusammen mit anhaltenden Unterbrechungen der Lieferkette und einem Mangel an verfügbaren Arbeitskräften beginnen, die Gewinnspannen und die Produktion zu beeinträchtigen. Vieles davon hat der Markt bereits eingepreist, aber das Ausmaß und die Dauer sind unklar.

Und schließlich beobachten wir die Ereignisse in Washington, D.C., die sich immer mehr in den Vordergrund drängen. Unserer Ansicht nach muss der tief gespaltene Kongress die Schuldenobergrenze anheben, und die Demokratische Partei versucht, neue Konjunkturprogramme in Billionenhöhe durchzusetzen. Es ist so gut wie sicher, dass die Schuldenobergrenze angehoben wird, und wir sind nicht übermäßig besorgt darüber, denn das ist nur politischer Lärm. Aber das Ausmaß und die steuerlichen Auswirkungen des Konjunkturprogramms bleiben abzuwarten. Erhöhungen der Unternehmenssteuern sind für Small-Cap-Aktien von Bedeutung, die 2017 am meisten von der Senkung des Unternehmenssteuersatzes profitierten.

Identifizierung der Antriebsfaktoren

In den letzten Quartalen haben die Unternehmen ihre Gewinnprognosen bei weitem übertroffen. Angesichts des oben beschriebenen Gegenwinds glauben wir, dass dies wahrscheinlich ein Ende haben wird. Dennoch sind unsere Gewinnwachstumserwartungen für Small-Cap-Werte im Jahr 2022 insgesamt gesund.

Auch die Bewertungen sollten unserer Meinung nach den Small-Cap-Aktien zugute kommen. Die Bewertungsspanne zwischen dem Russell 2000 Index und dem S&P 500 Index ist auf einem historischen Höchststand, und die Bewertungen für Small-Cap-Value-Aktien sind sogar noch attraktiver. Small-Cap-Aktien sind einer der wenigen Sektoren des heimischen Aktienmarktes, die unter dem historischen Niveau der voraussichtlichen Gewinne gehandelt werden.

Unserer Ansicht nach dürfte die Geldpolitik in den kommenden Monaten auch die Renditen von Small Caps beeinflussen. Die Federal Reserve hat kürzlich signalisiert, dass sie bereit ist, ihr massives Anleihekaufprogramm der letzten Jahre zu reduzieren. Wir sind optimistisch, dass dies der erste Schritt zu einem "normaleren" Zinssystem ist, was wir begrüßen, da wir glauben, dass dies unseren Portfolios angesichts ihrer untergewichtigen Positionierung in Versorgern und Zinsen (z. B. über Banken) helfen wird

Auf der Suche nach Chancen

Seit dem Tag, an dem die Impfstoffe bekannt wurden und im November 2020 wirksam wurden, war das Umfeld aus Sicht der Allokation eine Herausforderung.

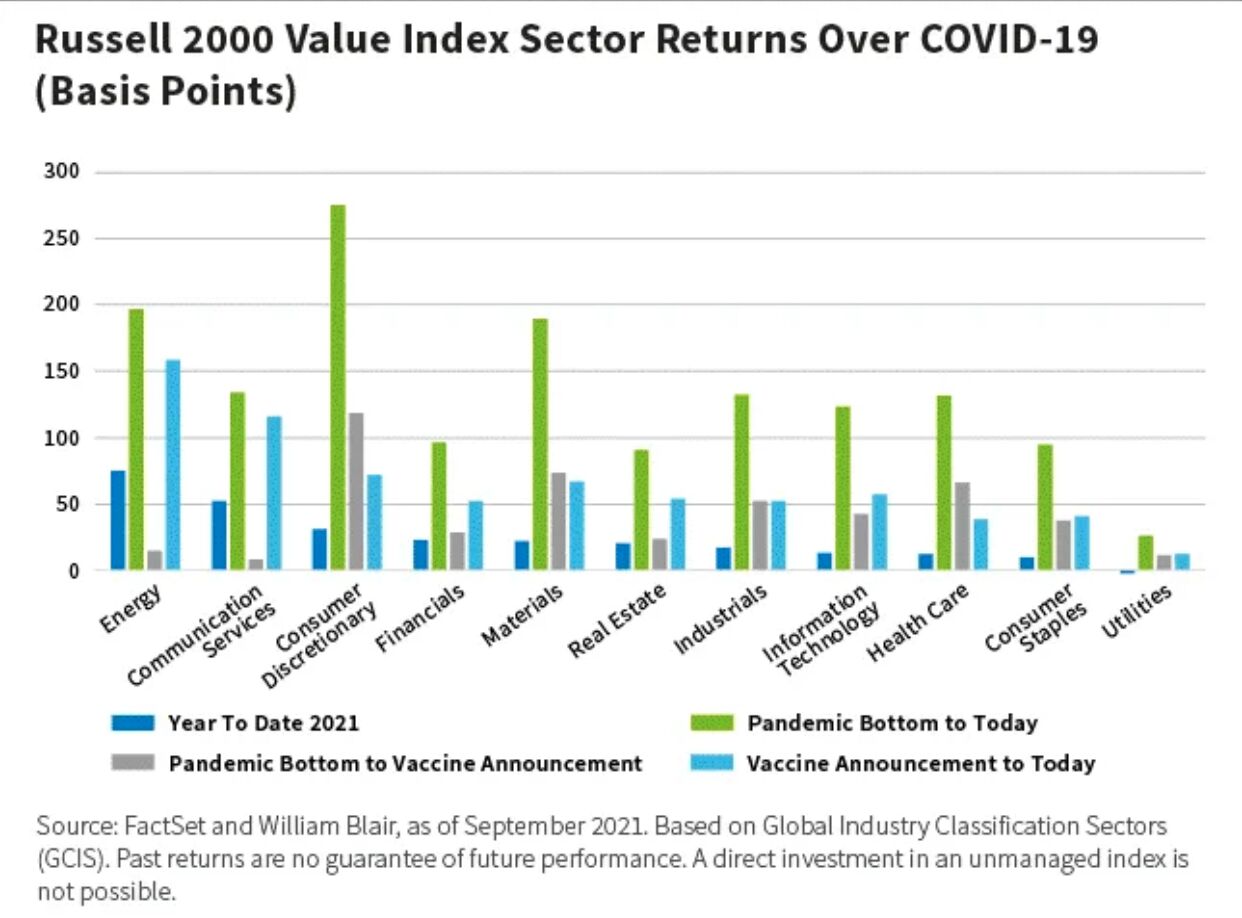

Wir werden erklären, warum, aber werfen Sie zunächst einen Blick auf das unten stehende Diagramm, das die Performance des Russell 2000 Value Index während einiger wichtiger Zeiträume rund um die Pandemie zeigt.

Dieses Sektordiagramm enthält einige interessante Aspekte, die uns zeigen, was die Performance von Small-Cap-Werten antreibt und wie sich dies auf aktive Manager auswirkt.

Eine Herausforderung für aktive Value-Investoren war der Kommunikationsdienstleistungssektor des Russell 2000 Value Index. Er stieg im Jahr 2021 sprunghaft an, weil er AMC Entertainment enthielt, das im September 2021 im Jahresvergleich um 1.695 % gestiegen war. Falls Sie sich fragen, warum AMC überhaupt in der Benchmark enthalten war: Als der Russell Ende Mai seine Bestandteile festlegte, war das Unternehmen noch nicht in die Höhe geschossen.

Eine ähnliche Situation gab es im Sektor der zyklischen Konsumgüter, wo GameStop - was wir als "Meme-Aktie" bezeichnen - so gut abschnitt, dass es im Juni aus der Benchmark herausgenommen wurde.

Auch der Werkstoffsektor ist aus einem ähnlichen Grund erwähnenswert. Stahlwerte begannen im vierten Quartal 2020 zu steigen und trieben die Performance des Rohstoffsektors der Benchmark in die Höhe. Aber nicht alle Value-Manager konzentrieren sich auf den Rohstoffsektor. Wir zum Beispiel haben kein Engagement in Metall- und Bergbauunternehmen oder in eher rohstofforientierten Chemieunternehmen; wir neigen dazu, in Dinge zu investieren, die bei der Umwandlung von Rohstoffen einen Mehrwert schaffen.

Der Punkt ist, dass es Aktien gibt, die sich gut entwickeln, die aber niemals unsere Filter passieren würden, und die Tatsache, dass sie in der Benchmark enthalten sind (oder im Fall von GameStop waren), schafft Gegenwind für Value-Manager, die sie nicht halten. Hätten wir die schlechtesten Bilanzen, die wir im dritten Quartal finden konnten, gehalten, hätten wir im Nachhinein wahrscheinlich besser abgeschnitten, denn in einigen Fällen haben diese Aktien gut abgeschnitten.

Aber das werden wir nicht tun. Es war einer dieser Zeiträume, in denen Deep Value besser abgeschnitten hat, aber wir sind keine Deep-Value-Anleger. Seit Jahresbeginn haben die Indizes auf der Grundlage des Kurs-Buchwert-Verhältnisses (KBV) beigetragen, aber wir betrachten mehr als das: das Kurs-Gewinn-Verhältnis (KGV), das Kurs-Umsatz-Verhältnis (UMS) und das Verhältnis zwischen Unternehmenswert und Gewinn vor Zinsen, Steuern und Abschreibungen (EC/EBITDA). Dies wollen wir auch weiterhin tun, wobei die Bereiche Gesundheitswesen und Finanzwerte besonders interessant sind.

Biotech-Aktien machen fast 6,5 % der Benchmark des Russell 2000 Value Index aus ... und nur wenige haben Gewinne und positive Cashflows.

Wir glauben, dass das Gesundheitswesen ein interessanter Bereich für aktive Manager ist. Bei der Neugewichtung des Russell 2000 Index im Juni 2021 machen Biotech-Aktien fast 6,5 % des Index aus. Es gibt 178 von ihnen, und nur wenige haben Gewinne und positive Cashflows. Tatsächlich ist der Anteil der Nicht-Verdiener im Russell 2000 Value Index mit 40 % auf einem Rekordhoch. Auch das spricht für die Rolle des aktiven Managements. Wir müssen diese Situation wirklich im Auge behalten.

Wir glauben auch, dass die Aussichten für Small-Cap-Value-Investoren im Finanzsektor rosig sind. Als die Fed Ende September begann, über die Aufhebung der akkommodierenden Maßnahmen zu sprechen, stiegen die Bankaktien in die Höhe. Unserer Meinung nach könnten sie sich weiterhin gut entwickeln, da die Zinsen steigen könnten. Außerdem sind Banken historisch gesehen nicht teuer.

In diesem Umfeld - wie in jedem Umfeld - ist unser Prozess sehr stark von unten nach oben ausgerichtet. Das Ertragswachstum ist keine Schlüsselkomponente; wir versuchen lediglich, für die Erträge und das Wachstum, die wir kurz- bis mittelfristig sehen, einen Bewertungsabschlag zu zahlen. Auf einer Top-Down-Basis glauben wir jedoch, dass das prognostizierte Gewinnwachstum bei Value-Titeln immer noch höher ist als bei Growth-Titeln, so dass der zyklische Handel weiterhin Bestand hat.

Im dritten Quartal war alles auf dem Höhepunkt, aber die interessanteren Ideen, die wir haben, beziehen sich darauf, dass der Markt den Gewinnrückgang aus unserer Sicht zu stark diskontiert. Und das ist der Punkt, an dem sich Value-Erträge gerade öffnen - und an dem wir es für eine gute Idee halten, ein wenig kontraproduktiv zu sein.

Dies wird wahrscheinlich ein kurzer Konjunkturzyklus sein; ich glaube nicht, dass wir eine lange, langsame wirtschaftliche Expansion erleben werden, wie wir sie von 2009 bis 2019 erlebt haben. Aber wir glauben nicht, dass die Zeit der Value-Trades vorbei ist.

William V. Heaphy, CFA ist Portfoliomanager und Leiter des William Blair U.S. Value Equity Teams