In der zweiten Jahreshälfte 2021 sahen sich die Aktien der Schwellenländer mit einer Reihe von Gegenwindfaktoren konfrontiert, die dazu führten, dass die Anlageklasse deutlich von ihren Höchstständen zur Jahresmitte zurückfiel.

Der Anstieg der COVID-19-Fälle im Zusammenhang mit der Omicron-Variante unterbrach die Fortschritte, die viele Schwellenländer bei der Wiederbelebung ihrer Volkswirtschaften gemacht hatten.

In China ging die Verlangsamung des Wirtschaftswachstums mit Unsicherheiten einher, die sich vor allem auf die Auswirkungen der laufenden Reformen im Rahmen der Initiative für gemeinsamen Wohlstand auf die chinesische Technologie, das Bildungswesen, das Gesundheitswesen und andere wichtige Segmente der Wirtschaft des Landes konzentrierten.

Darüber hinaus haben unterschiedliche geldpolitische Maßnahmen sowohl innerhalb der Schwellenländer als auch zwischen Schwellen- und Industrieländern ein Umfeld geschaffen, das für Schwellenländeraktien aus zyklischer Sicht im Jahr 2022 eine Herausforderung darstellt.

Wir gehen jedoch davon aus, dass sich diese Herausforderungen im Laufe des Jahres 2022 auflösen werden, so dass sich Mitte 2022 eine Reihe attraktiver Bewertungsmöglichkeiten ergeben könnten.

Ängste vor einem weiteren "Taper Tantrum" sind übertrieben

Die Aktienanleger in den Schwellenländern sind natürlich besorgt über die steigende Inflation in den USA, die Beschleunigung der Rückführung des Anleihekaufprogramms der US-Notenbank (Fed) und die Tatsache, dass die Erwartungen für eine Erhöhung des Leitzinses vorgezogen wurden.

In der Vergangenheit haben sich die Schwellenländer in Zeiten steigender US-Zinsen und eines erstarkenden US-Dollars (USD) schlechter entwickelt als die entwickelten Märkte. Viele Schwellenländeranleger erinnern sich noch gut an das "Taper Tantrum" von 2013, als sich die Aktien der Schwellenländer dramatisch schlechter entwickelten als die Märkte der Industrieländer, als die Fed unter Ben Bernanke begann, ihre Wertpapierkäufe zu reduzieren.

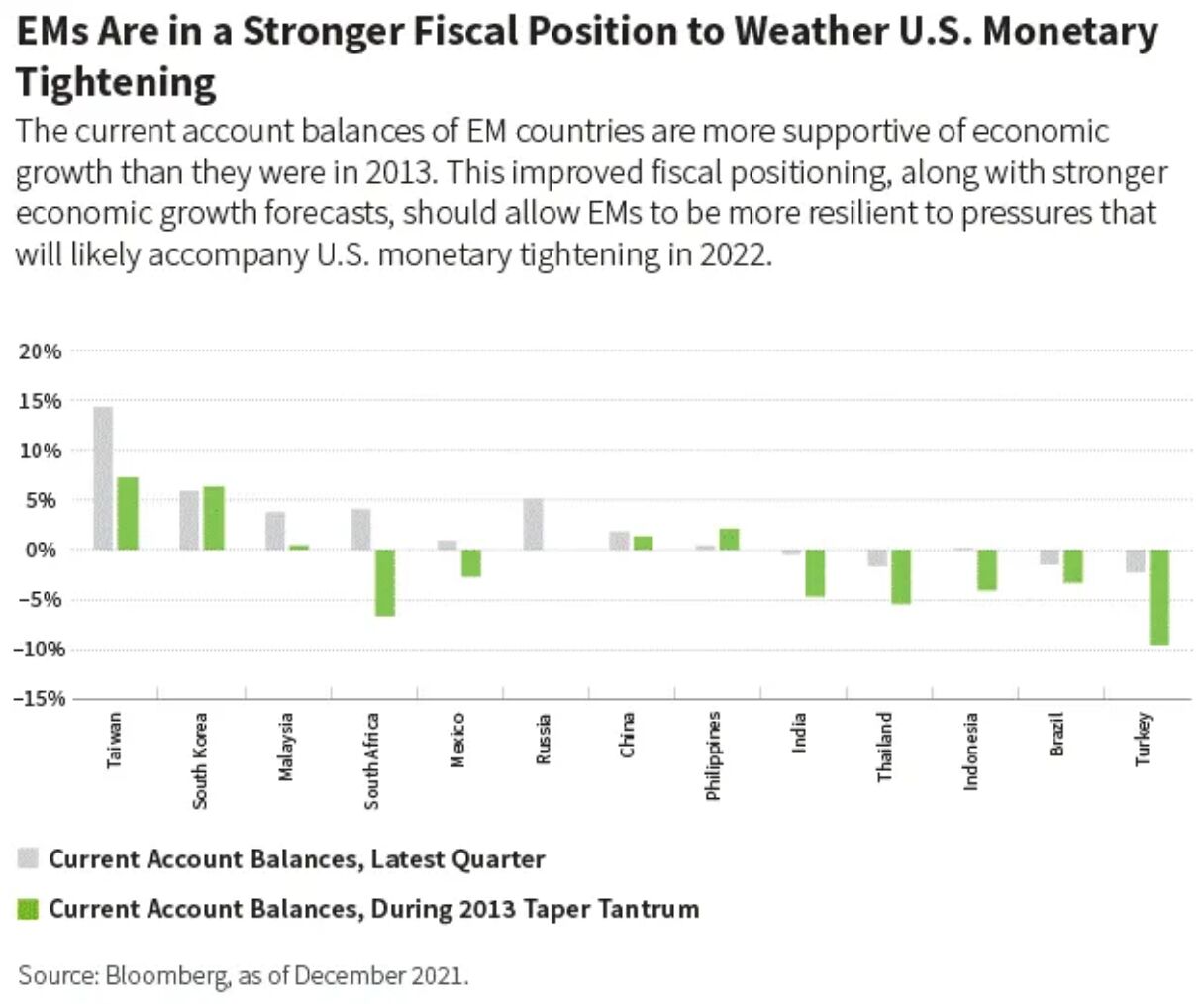

Auch wenn die Straffung der US-Geldpolitik und ein stärkerer USD den Aktienmärkten der Schwellenländer wahrscheinlich Gegenwind bescheren werden, erwarten wir für 2022 keine Wiederholung von 2013. Zu Beginn des Jahres 2013 hatten die Schwellenländer im Vorfeld des Taper Tantrums deutlich besser abgeschnitten als die entwickelten Märkte. Außerdem hatten die Schwellenländer im Allgemeinen eine höhere Inflation und größere Leistungsbilanzdefizite als heute, und ihre Währungen waren etwas überbewertet. Dies war vor allem bei den so genannten "fragilen Fünf" der Fall: Indien, Indonesien, Türkei, Brasilien und Südafrika.

Unserer Ansicht nach sind die aufstrebenden Volkswirtschaften jetzt in einer viel besseren Position, um den US-Straffungszyklus zu überstehen, als sie es 2013 waren. Die Wachstumserwartungen für das Bruttoinlandsprodukt (BIP) der Schwellenländer sind höher, und die Leistungsbilanzsalden sind günstig, wie die folgende Grafik zeigt. Gleichzeitig ist die Inflation in den Schwellenländern im Allgemeinen niedriger als während des Taper-Prozesses von Bernanke, mit einigen bemerkenswerten Ausnahmen, wie Brasilien und der Türkei. Wir gehen außerdem davon aus, dass eine etwaige USD-Stärke gegen Mitte 2022 nachlassen wird, wenn die Anleger mehr Klarheit über die Entwicklung der US-Zinssätze erhalten.

China macht die Attraktivität der EM-Bewertungen deutlich

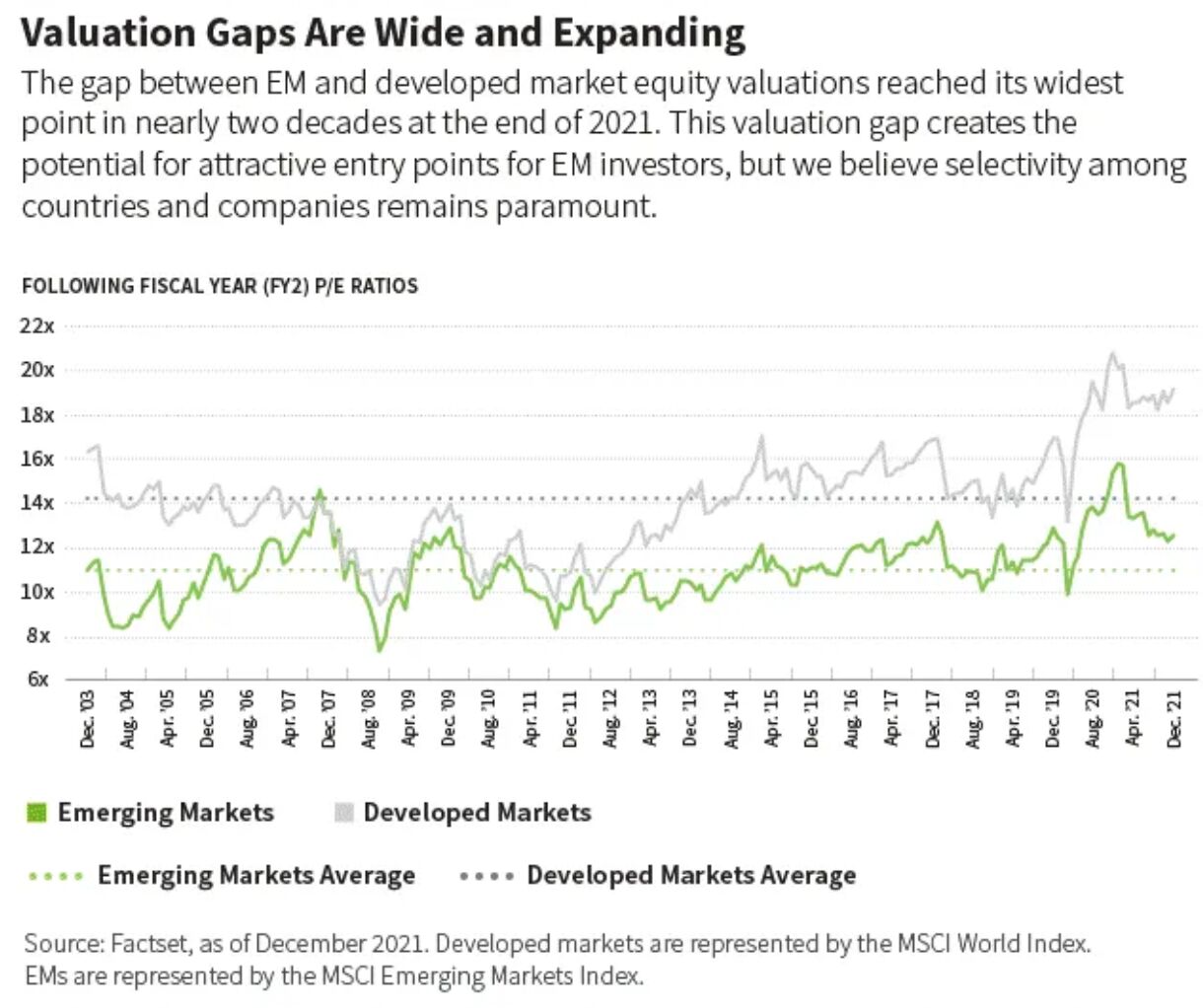

Zusätzlich zu den starken makroökonomischen Fundamentaldaten in den Schwellenländern sind die Bewertungen der Schwellenländeraktien im Vergleich zu den Industrieländern auf dem Weg ins Jahr 2022 sehr attraktiv. Wir sind der Meinung, dass der Abstand zwischen den Bewertungen der Schwellenländer und der Industrieländer so groß ist wie seit 2003 nicht mehr, wie die folgende Grafik zeigt. Dies spiegelt die Wahrscheinlichkeit wider, dass die Aktienmärkte die wirtschaftlichen Auswirkungen des Jahres 2013 bereits eingepreist haben.

Wir sind der Meinung, dass ein Großteil dieser Diskrepanz auf die Bewertungen der Schwellenländer zurückzuführen ist, die die Bedeutung der Technologie und anderer wachstumsorientierter, höher bewerteter Sektoren innerhalb des MSCI Emerging Markets Index noch nicht angemessen widerspiegeln. Im Jahr 2008 machten Energie und Rohstoffe etwa 40 % des Index aus, während die höher bewerteten Sektoren IT, Konsum, Einzelhandel und Medien laut MSCI nur etwa 10 % ausmachten. Heute hat sich dieses Verhältnis mehr als umgekehrt, und die Schwellenländer sind neben den Vereinigten Staaten die am stärksten technologielastige Region.

Die aktuellen Bewertungen scheinen jedoch immer noch an die überholte Vorstellung gebunden zu sein, dass die Wirtschaftstätigkeit der Schwellenländer von Rohstoffen und geringwertiger Produktion dominiert wird. Für Wachstumsanleger bietet die aktuelle Bewertungslücke zwischen den Schwellenländern und den Industrieländern unserer Meinung nach eine besonders attraktive Gelegenheit, in Schwellenländer zu unterbewerteten Preisen zu investieren.

Dennoch sind die Bewertungen in den Schwellenländern bei weitem nicht monolithisch. Dies gilt insbesondere für die beiden größten Schwellenländer - China und Indien.

Chinesische Aktien wurden Ende 2021 am unteren Ende ihrer historischen Bewertungsspanne gehandelt. Während sich China als erstes Land weltweit von den ersten Auswirkungen der COVID-19-Pandemie erholte, sah sich die People's Bank of China (PBOC) aufgrund der wirtschaftlichen Erholung gezwungen, ihre Geldpolitik zu normalisieren und zu straffen.

Diese Bemühungen sowie das Auftreten von COVID-Varianten führten zu einer Verlangsamung der chinesischen Wirtschaft. Die zunehmende Regulierung, die zur Unterstützung der chinesischen Agenda für gemeinsamen Wohlstand eingeführt wurde und insbesondere die Internetbranche betraf, verschärfte den Abschwung und wirkte sich negativ auf die Stimmung der Anleger aus.

Vor diesem Hintergrund entwickelten sich chinesische Aktien im Jahr 2021 unterdurchschnittlich, wobei der MSCI China Investible Market Index (IMI) bis zum Jahresende um 21 % in USD fiel.

Angesichts der Konjunkturabschwächung in China kündigte die PBOC im Dezember 2021 eine Senkung des Mindestreservesatzes (RRR) an und senkte den Leitzins für einjährige Kredite - die erste Senkung seit fast zwei Jahren - und signalisierte damit eine kurzfristige Änderung der chinesischen Geldpolitik. Diese geldpolitische Wende wird auch durch die verstärkte Konzentration Chinas auf die Wachstumsstabilisierung im Jahr 2022 fortgesetzt, die auf der zentralen Wirtschaftskonferenz der chinesischen Zentralregierung im Dezember 2021 angekündigt wurde.

Wir sind der Meinung, dass dieser Wechsel zu einer akkommodierenden Geldpolitik und die verstärkte Unterstützung des Wachstums den Anlegern eine attraktive Gelegenheit bieten, ihre Allokation in China zu erhöhen.

Wir glauben, dass dieser Wechsel zu einer akkommodierenden Geldpolitik und die verstärkte Unterstützung des Wachstums den Anlegern eine attraktive Gelegenheit bieten, ihre Allokationen in China zu erhöhen. Es überrascht nicht, dass es in den letzten Wochen des Jahres 2021 zu verstärkten Mittelzuflüssen nach China kam, da die Anleger versuchten, ihre Portfolios im Vorfeld der Bemühungen der PBOC zur Ankurbelung des Wachstums zu positionieren.

Während beunruhigende Nachrichten wie der Zahlungsausfall von Evergrande, das mögliche Delisting vieler ADRs und die anhaltende regulatorische Unsicherheit ein trübes Bild für chinesische Aktien zeichnen, sind wir dank der oben erwähnten unterstützenden makroökonomischen Maßnahmen auf kurze Sicht insgesamt positiver für chinesische Aktien gestimmt.

Indische Aktien werden derzeit mit einem Aufschlag gegenüber den meisten anderen aufstrebenden Volkswirtschaften gehandelt, was unserer Meinung nach die Tatsache widerspiegelt, dass Indien im Allgemeinen sehr attraktive säkulare Wachstumsmerkmale aufweist. Faktoren wie die demografische Entwicklung, der zunehmende Einsatz von Technologien, die verbesserte, aber immer noch stark unterdurchschnittliche Marktdurchdringung im Bereich der Finanzdienstleistungen, die steigende Nachfrage nach Basiskonsumgütern und starke Unternehmensmanagementteams deuten unserer Meinung nach darauf hin, dass die aktuellen Bewertungen gerechtfertigt sind.

Das anhaltend starke Gewinnwachstum der indischen Unternehmen stützt diese Bewertungen und deutet darauf hin, dass die indischen Aktienmultiplikatoren in Zukunft noch weiter steigen könnten.

Erholung der Schwellenländer wird sich 2022 wahrscheinlich ausweiten, aber Länderauswahl ist entscheidend

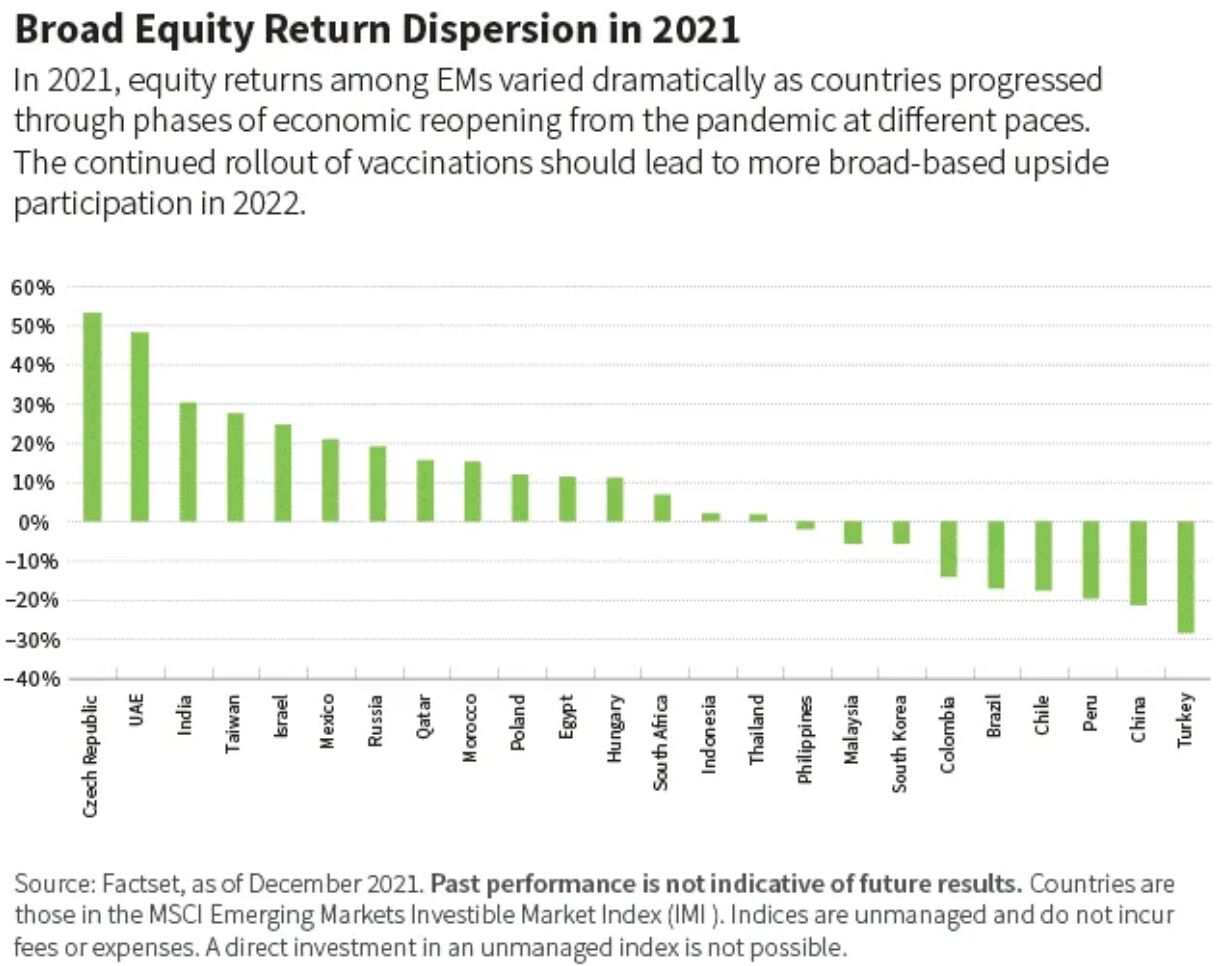

Neben unserem Optimismus in Bezug auf China und Indien gehen wir davon aus, dass 2022 eine viel größere Anzahl von Schwellenländern an der Aufwärtsentwicklung der Aktienmärkte teilhaben wird als 2021. Auffallend ist, dass 2021 die größte Streuung der Renditen in den Schwellenländern seit mehr als einem Jahrzehnt zu verzeichnen war, wie die nachstehende Grafik veranschaulicht.

Der unterschiedliche Grad der COVID-19-Abschaltungen und -Wiedereröffnungen war für einen Großteil dieser Streuung verantwortlich, ebenso wie die unterschiedlichen geldpolitischen Maßnahmen, die die Zentralbanken der Schwellenländer 2021 ergriffen. Zu Beginn des Jahres 2022 scheinen viele Schwellenländer ihre Volkswirtschaften wieder stärker zu öffnen, insbesondere südostasiatische Länder wie Thailand, Indonesien, Vietnam und die Philippinen. Wir glauben, dass dies zu einer breiteren Beteiligung der Schwellenländer an der globalen wirtschaftlichen Erholung führen sollte.

Dennoch bleibt die Länderauswahl unter den Schwellenländern kritisch. Schwankungen bei der Inflation und der Geldpolitik werden wahrscheinlich weiterhin zu einer gewissen Streuung bei den Aktienmarktrenditen führen, ebenso wie die sich entwickelnde politische Dynamik. So sind beispielsweise die Inflation und die Zinssätze in Brasilien nach wie vor hoch, während der Spitzenkandidat für die nächsten Präsidentschaftswahlen (Luiz Inácio Lula da Silva) eine sozialistische Wirtschaftsagenda unterstützt, was für die Anleger in brasilianischen Aktien Unsicherheiten mit sich bringt.

Wir beobachten auch die Entwicklungen bei der Omicron-Variante des COVID-19-Virus. Zum jetzigen Zeitpunkt scheint diese Variante übertragbarer, aber weniger tödlich zu sein als frühere Versionen des Virus. Die Gesundheitssysteme in den Schwellenländern sind in der Regel weniger robust als in den Industrieländern, was die Frage aufwirft, wie gut bestimmte Schwellenländer in der Lage sein werden, auf eine große Zahl von Omicron-Fällen zu reagieren.

Im Moment ermutigen uns die relativ niedrigen und überschaubaren Hospitalisierungsraten für Omicron-Fälle in Südafrika, wo die Variante zuerst entdeckt wurde. Tatsächlich scheinen neue Fälle und Krankenhausaufenthalte im Zusammenhang mit der jüngsten Infektionswelle in Südafrika bereits ihren Höhepunkt erreicht zu haben. Dennoch sollten EM-Investoren die Pandemie und ihre Entwicklung weiterhin genau beobachten.

Säkulare Trends schaffen Chancen für nachhaltige Wertschöpfung

Für Anleger, die sich auf nachhaltige Wertschöpfung konzentrieren, sind die wachsenden Möglichkeiten in den Schwellenländern ermutigend.

Im Jahr 2002 entfielen auf die Schwellenländer etwa 15 % des obersten Quintils der Unternehmen weltweit in Bezug auf die nachhaltige Wertschöpfung, d. h. ein aggregiertes Maß für die Kapitalrendite, das wir zur Bewertung von Wachstumsaktien verwenden, wie aus MSCI-Daten und der Analyse von William Blair hervorgeht. Im Jahr 2021 wird diese Zahl jedoch auf etwa 35 % ansteigen - ein bemerkenswerter Anstieg, der die Möglichkeit unterstreicht, EM-Unternehmen zu finden, die sich durch hohe Renditen auf das investierte Kapital auszeichnen.

Die Entwicklung der Wachstumsinvestitionen in den Schwellenländern hat sich deutlich in Richtung Asien verschoben, auf Kosten von Lateinamerika und anderen Regionen.

Ein großer Teil dieses Wachstums kam aus China, Indien und anderen asiatischen Ländern wie Taiwan und Südkorea. Dies ist ein Paradebeispiel dafür, wie sich die Entwicklung von Wachstumsinvestitionen in Schwellenländern in den letzten zwei Jahrzehnten deutlich in Richtung Asien verschoben hat - auf Kosten von Lateinamerika und anderen Regionen.

Innerhalb dieser expandierenden und zunehmend von Asien dominierten Chancen für Wachstumsinvestoren konzentrieren wir uns auf mehrere verschiedene säkulare Themen:

Konsumausgaben und E-Commerce: Das Wachstum der Ausgaben der Verbraucher in den Schwellenländern sowohl für Grundnahrungsmittel als auch für Verbrauchsgüter ist besonders überzeugend, wenn wir das Potenzial für zunehmende E-Commerce-Aktivitäten berücksichtigen. Trotz der Entstehung großer, innovativer lokaler Champions in den Schwellenländern ist die E-Commerce-Durchdringung immer noch nur etwa halb so hoch wie in den entwickelten Märkten.

Technische Hardware: Halbleiter und andere Segmente der Technologie-Hardware erleben einen Nachfrageschub, der vor allem durch die Verbreitung von 5G, Cloud Computing und das Internet der Dinge (IoT) angeheizt wird. Zusätzlich zu diesen säkularen Trends profitieren die Halbleiterhersteller in den Schwellenländern von der zyklischen Preissetzungsmacht inmitten der weltweiten Chipknappheit.

Indische Finanzdienstleistungen: Trotz der zunehmenden Entwicklung der indischen Wirtschaft leidet das Land weiterhin unter der geringen Verbreitung von Finanzdienstleistungen. Dennoch deuten das Wachstum der indischen Digitalwirtschaft und andere positive Trends darauf hin, dass das Land kurz vor einem Wendepunkt steht, wenn es darum geht, Bank-, Versicherungs- und andere Finanzdienstleistungen einem breiteren Teil seiner riesigen Bevölkerung zugänglich zu machen.

Trotz Gegenwind bieten EM-Aktien ein beträchtliches Aufwärtspotenzial

Trotz des Gegenwinds durch die US-Geldpolitik und der Ungewissheit über die Omicron-Variante glauben wir, dass EM-Aktien den Anlegern im Jahr 2022 reichlich Wachstumschancen bieten werden.

Die allgemein starken wirtschaftlichen Fundamentaldaten der Schwellenländer und eine Ausweitung des globalen Wirtschaftsaufschwungs dürften ein besonders günstiges Umfeld für eine nachhaltige Wertschöpfung bieten.

Gleichzeitig sind wir der Ansicht, dass qualitativ hochwertige Unternehmen aus den Schwellenländern gut positioniert sein werden, um von den starken säkularen Trends in der weiteren Entwicklung dieser Märkte zu profitieren.

Todd McClone, CFA, Partner & Portfolio Manager im William Blair Investment Management Global Equity Team