Die Herausforderung für Fixed-Income-Investoren

Da die Leitzinsen gesunken sind, wird es für Anleger immer schwieriger, ihre Anlageziele zu erreichen. In der Vergangenheit haben sinkende Leitzinsen zu größeren Risikoprämien geführt, die risikoreiche Anlagen relativ attraktiv gemacht haben.

Besonders schwierig ist diese Situation für institutionelle Anleger, wie z. B. Pensionskassen und Stiftungen, deren Anlagemandat eine bestimmte Rendite vorschreibt. Wenn man seine Pensionsverpflichtungen mit risikoarmen Anlagen wie US-Staatsanleihen finanzieren kann, ist das großartig.

Wenn man jedoch unterfinanziert ist oder höhere Gesamtrenditen benötigt, muss man die Zuteilung zu hochwertigen Wertpapieren im Portfolio reduzieren, da man diese Renditen mit US-Staatspapieren einfach nicht erzielen kann. Und wenn man die Rendite des Portfolios auf effiziente Weise steigern will, ist die Beimischung eines kleinen Anteils an EM-Schuldtiteln zum Portfolio unserer Meinung nach eine überzeugende Lösung.

Auf der Suche nach einer überzeugenden Sharpe Ratio

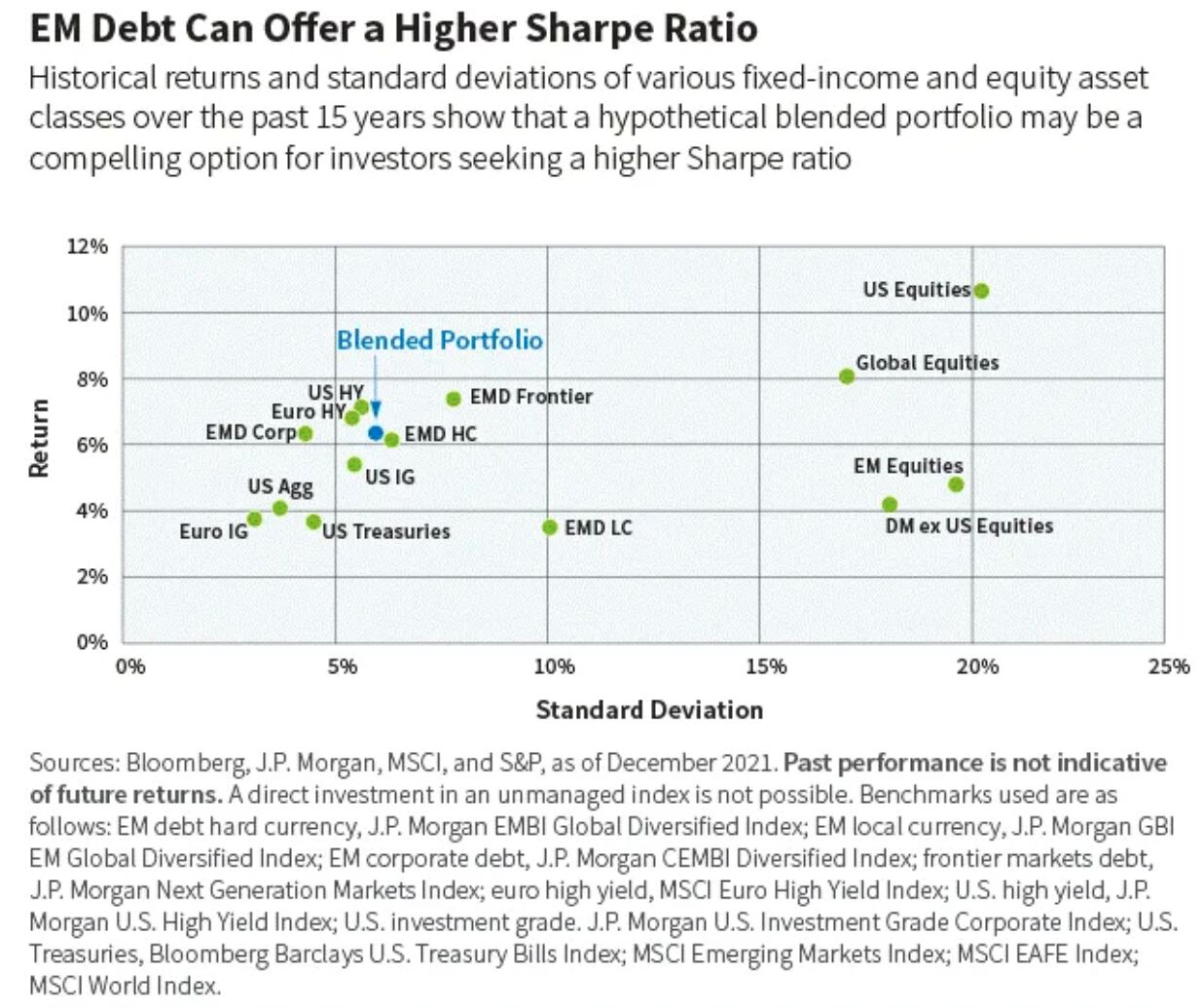

Die nachstehende Grafik zeigt die historischen Renditen und Standardabweichungen verschiedener festverzinslicher und aktienbasierter Anlageklassen in den letzten 15 Jahren. Schwellenländeranleihen haben in der Vergangenheit Renditen erzielt, die mit den globalen Aktienindizes übereinstimmen, allerdings mit einem Bruchteil der Volatilität.

Der rote Punkt ist ein gemischtes EM-Schuldtitelportfolio: 70 % EM-Schuldtitel in Hartwährung (J.P. Morgan EMBI Global Diversified Index), 15 % EM-Unternehmensschuldtitel (J.P. Morgan CEMBI Diversified Index) und 15 % Schuldtitel der Frontier Markets (J.P. Morgan Next Generation Markets Index).

Schaffung einer Efficient Frontier

Nachdem wir die hohen risikobereinigten Renditen von Schwellenländeranleihen in der obigen Grafik gesehen hatten, stellten wir uns die Frage: "Wie viel Schwellenländeranleihen sollte ein Anleger, der höhere Renditen anstrebt, in seinem festverzinslichen Portfolio haben?"

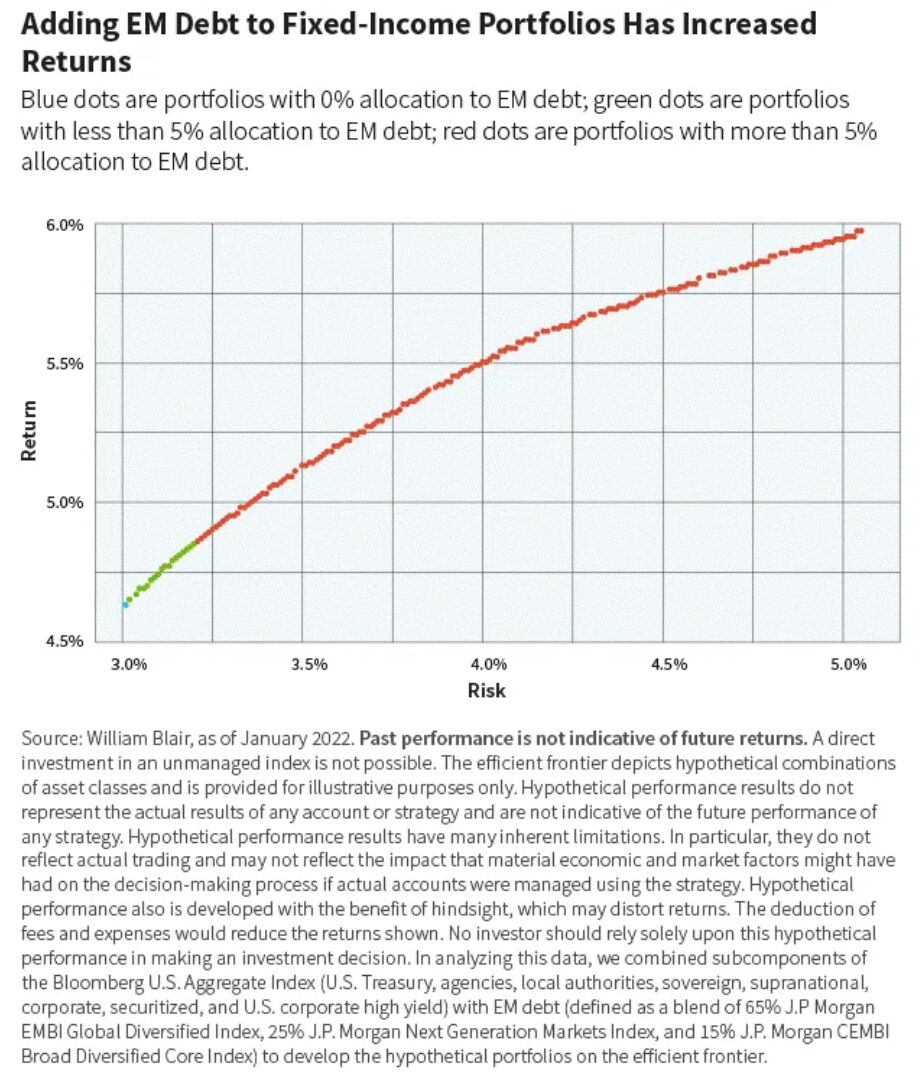

Um diese Frage zu beantworten, simulierten wir Millionen von festverzinslichen Portfolios und berechneten ihre Risiko- und Renditeeigenschaften von 2002 bis heute. Anschließend haben wir die Efficient Frontier von Portfolios mit verschiedenen Allokationen zu dem hellblauen EM-Schuldenportfolio in der obigen Grafik erstellt.

Jeder Punkt im nachstehenden Diagramm ist ein hypothetisches festverzinsliches Portfolio. Blaue Punkte sind Portfolios mit einer 0%igen Allokation in EM-Schulden; grüne Punkte sind Portfolios mit einer Allokation von weniger als 5% in EM-Schulden; rote Punkte sind Portfolios mit einer Allokation von mehr als 5% in EM-Schulden.

Wie das Diagramm zeigt, muss ein Portfolio eine Allokation in EM-Schulden aufweisen, um in den letzten 20 Jahren eine Rendite von mehr als 4,9 % auf Jahresbasis zu erzielen und ein relativ geringes Risiko aufrechtzuerhalten.

EMD: Weniger riskant als Sie denken

Investitionen in Schwellenländeranleihen sind mit den gleichen Risiken verbunden wie alle anderen Anleihen, z. B. der Fähigkeit des Emittenten, seinen Zahlungsverpflichtungen nachzukommen. Diese Risiken werden noch verstärkt, wenn man in Schuldtitel von Entwicklungsländern investiert, die häufig politisch und wirtschaftlich instabil sind.

Was macht EM-Schuldtitel unter dem Gesichtspunkt des Risiko-/Ertragsverhältnisses so attraktiv? Zum Teil bieten diese Anlageklassen über den Internationalen Währungsfonds (IWF) einen Kreditgeber der letzten Instanz. Der IWF stellt jedoch nicht nur eine Rettungsleine für Liquiditätsnotfälle zur Verfügung, um die Auslandspositionen der Emittenten zu unterstützen, sondern er bietet auch Coaching an, um die Emittenten zu stärken und die Volkswirtschaften widerstandsfähiger zu machen. Es sollte daher nicht überraschen, dass die Ausfallquote von EM-Schulden weniger als 1 % beträgt [1] und die durchschnittliche Rückzahlungsquote bei 55 Cent pro Dollar liegt. In der Vergangenheit haben die Renditenaufschläge die Anleger für das Kreditrisiko bei Schwellenländeranleihen mehr als entschädigt, was zu hohen risikobereinigten Renditen führte.

Das Fazit

Für Anleger, die das Renditepotenzial von festverzinslichen Anlagen erhöhen möchten, sollten EM-Schuldtitel unserer Meinung nach eine wichtige Säule in ihrem festverzinslichen Portfolio sein.

Jared Lou, CFA, ist Portfoliomanager im Team für Schwellenländeranleihen (EMD) von William Blair Investment Management

[1] Moody's; bezieht sich auf Schuldverschreibungen.