Zu Beginn des Jahres 2022 litten viele Schwellenländer bereits unter den höheren Rohstoffpreisen und den steigenden Zinssätzen; dann schickte der Krieg in Osteuropa Schockwellen durch die Märkte.

Das ändert nichts an unseren langfristigen Aussichten für die Schwellenländer, in denen der Schwerpunkt auf Rohstoffen und Konsumgütern einem wachstumsstärkeren Geschäft in den Bereichen E-Commerce, Gesundheitswesen, fortschrittliche Fertigung und Technologie gewichen ist (und uns von den sich bietenden Chancen begeistert hat). Auf kürzere Sicht sind unsere Aussichten jedoch regions- und länderspezifisch.

Gehen wir näher darauf ein, wie wir die Schwellenländer vor dem Hintergrund höherer Rohstoffpreise, steigender Zinsen und der Ukraine einschätzen.

Die Faktorensicht: Fokus auf Bewertungen und Unternehmensqualität

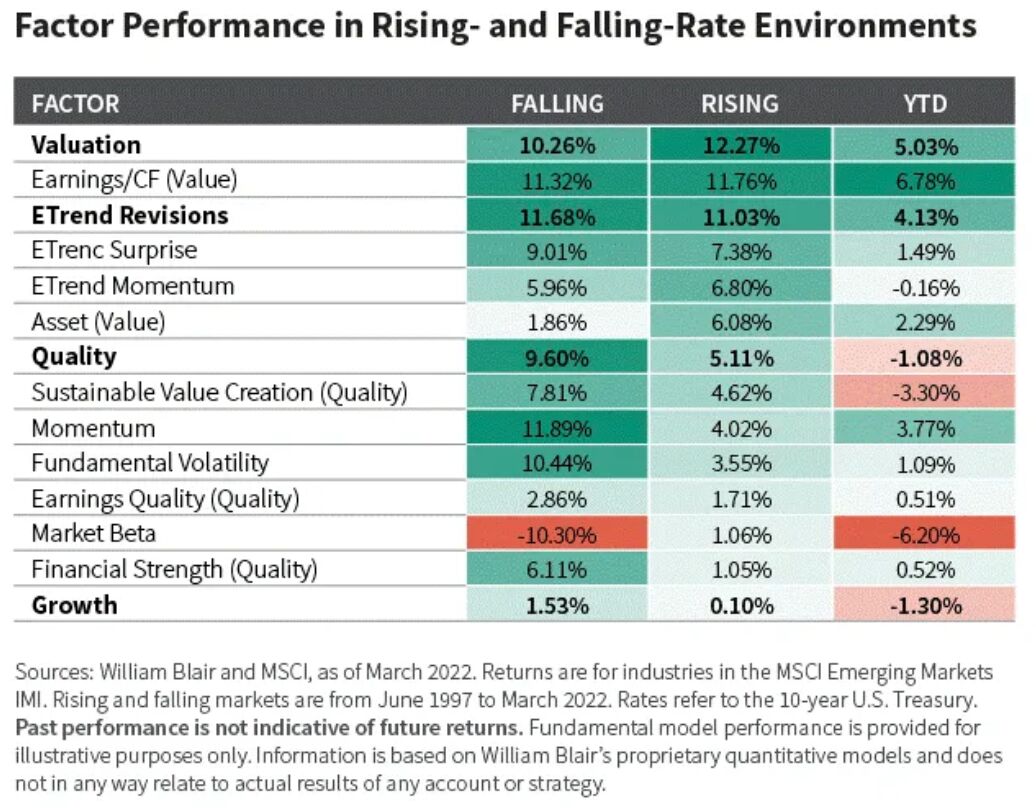

Die folgende Grafik zeigt die 25-jährige Entwicklung der Faktoren in den Schwellenländern in einem Umfeld steigender Zinsen, wie wir es heute erleben.

In einem Umfeld steigender Zinssätze schnitt die Bewertung gut ab. An zweiter Stelle stand jedoch die Stärke der Gewinnrevisionen, da diese ein Indikator für starke Fundamentaldaten der Unternehmen sind. Die Qualität lag im Mittelfeld und schnitt in einem Umfeld steigender Zinssätze mäßig gut ab. Wachstum hinkte hinterher.

Für uns gibt es zwei wichtige Schlussfolgerungen. Erstens konzentrieren wir unsere Investitionen auf qualitativ hochwertige Wachstumsunternehmen, die unserer Meinung nach über nachhaltige Wettbewerbsvorteile verfügen, wie wir es immer tun. Zweitens: Da sich der Markt in diesem Umfeld verstärkt auf Bewertungen und Gewinnenttäuschungen konzentriert, steuern wir das Risiko bei Unternehmen, bei denen wir extreme Bewertungen und sich verschlechternde Fundamentaldaten sehen, strenger.

Die Sektorenansicht: Wo sind die Gewinner und Verlierer?

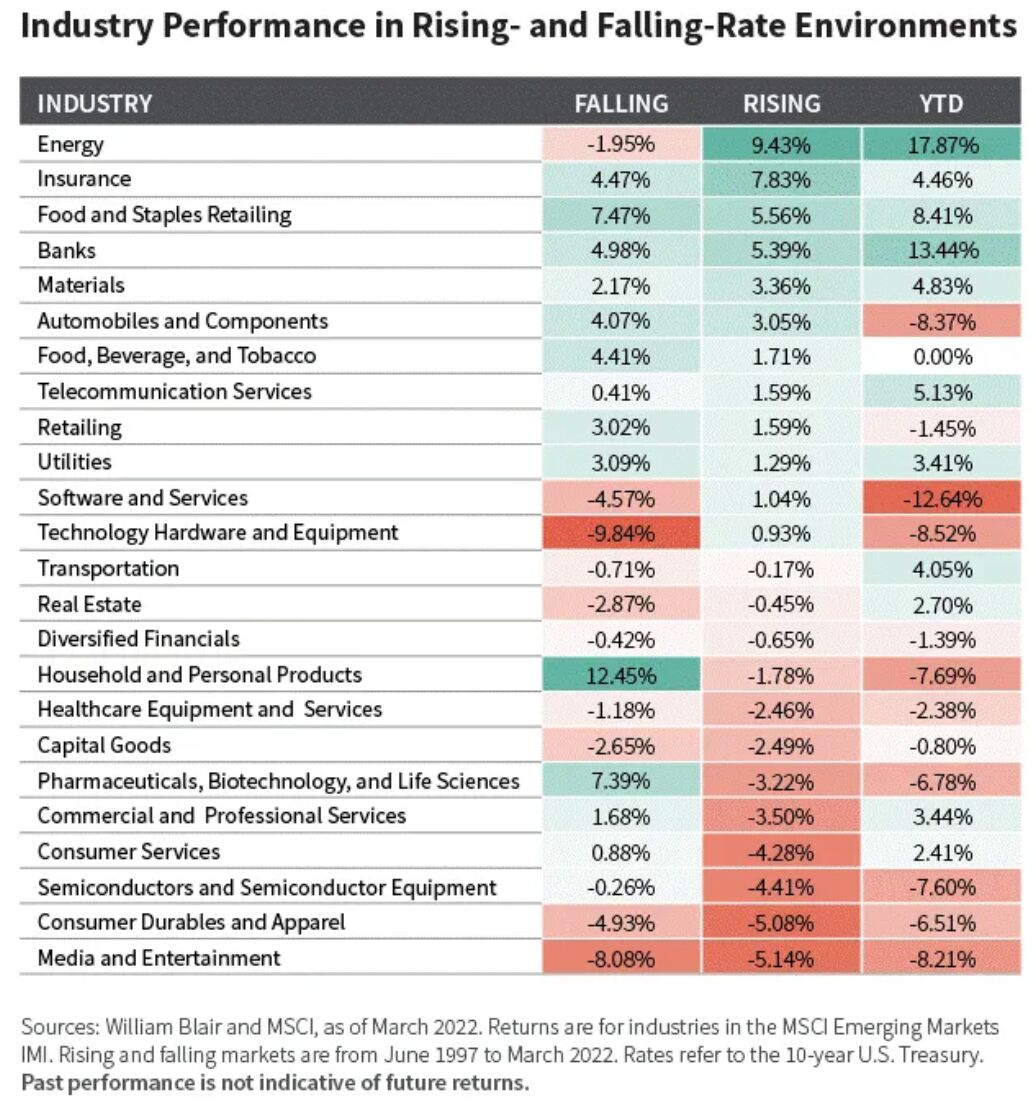

In den letzten 25 Jahren waren die stärksten Branchen in einem solchen Umfeld Energie, Versicherungen, Basiskonsumgüter, Banken und Grundstoffe.

Es ist leicht zu verstehen, warum Banken so attraktiv sind (und für uns ein Bereich sind, auf den wir uns verstärkt konzentrieren). Sie profitieren von steigenden Zinssätzen, weil sie Kredite zu höheren Zinssätzen vergeben können und mehr Geld mit den von ihnen vergebenen Krediten verdienen.

Der Energiesektor entwickelt sich in einem Umfeld steigender Zinsen tendenziell gut, da die US-Notenbank (Fed) in der Regel in wirtschaftlich guten Zeiten die Zinsen anhebt, was Energieaktien zugute kommt, da die Verbraucher dazu neigen, größere Investitionen zu tätigen.

Im Energiebereich (und bei den Rohstoffen) ist es jedoch schwierig, qualitativ hochwertige Wachstumsunternehmen zu finden, insbesondere in den Schwellenländern. Daher konzentrieren wir uns auf Länder, die das Potenzial haben, von höheren Rohstoffpreisen zu profitieren - vor allem Länder in Lateinamerika und im Nahen Osten sowie Indonesien.

Die relativen Underperformer sind die wachstumsstärksten und am höchsten bewerteten Segmente des Marktes wie Gesundheitswesen, Technologie sowie Medien und Unterhaltung. In diesen Branchen ist nichts strukturell kaputt, aber sie wachsen in ihre Bewertungen hinein. Viele kämpfen darum, einen Teil der COVID-Vorteile, die sie in den letzten zwei Jahren erhalten haben, zu realisieren.

Dies wird durch die aktuellen Kennzahlen bestätigt. Wenn wir die Fundamentaldaten der Unternehmen (dargestellt durch unser Gewinntrendmodell) den Bewertungen gegenüberstellen, sind die attraktivsten Branchen Energie, Metalle und Bergbau, Banken und diversifizierte Finanzwerte. Auf der anderen Seite sind die Branchen mit schwierigeren Fundamentaldaten und teuren Bewertungen Pharmazeutika, Gesundheitsausrüstung, Einzelhandel, Medien und Software.

Die Länderansicht: Rohstoffexporteure könnten profitieren

Aus der Länderperspektive scheint es ein Thema zu geben, wenn man nach Ländern mit soliden Fundamentaldaten (wiederum dargestellt durch die Gewinnentwicklung) und günstigen Bewertungen sucht. Einige der rohstofflastigeren Märkte, darunter Südafrika und die Vereinigten Arabischen Emirate (VAE), schneiden gut ab. Das gilt auch für Lateinamerika, wo Kolumbien, Chile, Mexiko und Peru positiv abschneiden. Doch gehen wir etwas näher auf die Länderaussichten ein.

Der Konflikt in der Ukraine ist wahrscheinlich ein schlechtes Vorzeichen für Osteuropa im Allgemeinen und weitet sich über Russland hinaus auf Ungarn, Polen und andere Länder in der Region aus.

Wie meine Kollegin Olga Bitel in einem anderen Beitrag erläutert hat, ist der Konflikt in der Ukraine ein schlechtes Vorzeichen für Osteuropa im Allgemeinen, da er sich über Russland hinaus auf Ungarn, Polen und andere Länder in der Region ausweitet.

Dafür gibt es mehrere Gründe: Osteuropa ist in hohem Maße von Energieimporten aus Russland abhängig, es hat mit einer Flüchtlingskrise aus der Ukraine zu kämpfen, die Inflation hat sich beschleunigt, die Währungen stehen unter Druck, und die Zinssätze sind gestiegen. Generell sind wir also vorsichtig mit Blick auf Mittel- und Osteuropa.

Auf der anderen Seite stehen die Länder, die von Rohstoffen profitieren, viele davon im Nahen Osten und in Lateinamerika.

Auf der anderen Seite stehen Länder, die von Rohstoffen profitieren, viele davon im Nahen Osten (wie die VAE und Katar) und Lateinamerika.

Die Banken in den Ländern des Nahen Ostens könnten in den kommenden Jahren ebenfalls gut abschneiden, da die Zinssätze dort tendenziell mit den US-Zinsen steigen.

In Lateinamerika scheinen auch einige andere Dinge zu seinen Gunsten zu laufen. Die Länder öffnen sich wieder, nachdem sie zwei schwierige Jahre mit COVID-bedingten Schließungen überstanden haben, und die Bewertungen in einigen Ländern (insbesondere in Brasilien) sind attraktiv.

In China könnte sich das Wachstum im Jahr 2022 deutlich abschwächen, weshalb wir eine Bottom-up-Perspektive einnehmen und uns auf die Identifizierung von Unternehmen mit starken Fundamentaldaten konzentrieren.

Die Aussichten für Asien sind unserer Meinung nach gemischt. Indien, Thailand und die Philippinen scheinen teuer bewertet zu sein, während China und Südkorea besonders enttäuschende Fundamentaldaten aufweisen. Aber lassen Sie uns ein paar Länder näher betrachten, in denen wir Chancen oder Gründe für einen Verzicht sehen.

Positiv zu vermerken ist, dass in Taiwan ein starker langfristiger Wachstumstrend zu beobachten ist, der zum Teil von der Technologiebranche angetrieben wird (Taiwan ist für einige zum Synonym für Halbleiter geworden). Die Fundamentaldaten des Landes scheinen solide und die Bewertungen sind attraktiv. Wir glauben, dass Südostasien inzwischen besser positioniert ist, und insbesondere Indonesien reagiert auf positive Trends, einschließlich einer Wiedereröffnung nach dem COVID und höherer Rohstoffpreise.

Indien hingegen scheint ein teurer Markt zu sein, der angesichts seiner Abhängigkeit von Energieimporten höchstwahrscheinlich unter den steigenden Energiepreisen leiden wird.

Die Frage, die sich wohl jeder stellt, ist jedoch: "Was ist mit China?" Hier lohnt es sich, ein wenig tiefer zu graben, auch weil China im Moment eine so gemischte Sache ist.

Positiv ist zu vermerken, dass Präsident Xi im Herbst seine dritte Amtszeit antritt, und die Regierung ist bestrebt, bis dahin ein stabiles wirtschaftliches Umfeld zu schaffen. Ich vermute, dass wir moderate fiskalische Anreize sehen werden, und auf der geldpolitischen Seite wird China wahrscheinlich eine der wenigen großen Zentralbanken sein, die ihre Geldpolitik im Jahr 2022 lockern wird. Der regulatorische Druck könnte etwas nachlassen, und die Bewertungen sind unserer Meinung nach ebenfalls sehr attraktiv.

Auf der anderen Seite wird das Wiederaufleben von COVID in China wahrscheinlich die Wirtschaftstätigkeit in der ersten Jahreshälfte beeinträchtigen. Während ich diesen Beitrag schreibe, herrscht in Shanghai eine massive Abriegelung. Und das macht sich in den Daten bemerkbar. Der offizielle NBS-Einkaufsmanagerindex (PMI) für das nicht-verarbeitende Gewerbe in China fiel von 51,6 im Januar auf 48,4 im März, was den ersten Rückgang im Dienstleistungssektor seit August 2021 bedeutet. Der Immobilienmarkt steht nach wie vor unter erheblichem Druck. Und die Stimmung der Verbraucher ist seit der zweiten Hälfte des Jahres 2021 schwach.

Zu Beginn der zweiten Jahreshälfte 2022 bestehen weiterhin geopolitische Risiken: In den Vereinigten Staaten stehen die Zwischenwahlen an, und unsere Politik gegenüber China wird wahrscheinlich im Mittelpunkt stehen.

Alles in allem glaube ich, dass sich das Wachstum in China im Jahr 2022 deutlich abschwächen könnte, daher konzentrieren wir uns auf die Identifizierung von Unternehmen mit starken Fundamentaldaten.

Wir schauen uns auch in anderen Teilen Asiens um. Die Performance der Schwellenländer in den letzten fünf Jahren wurde durch eine Konzentration auf Chinas Mega-Cap-E-Commerce- und Technologieunternehmen angetrieben. In diesem Jahr könnten meiner Meinung nach einige der kleineren, peripheren asiatischen Länder eine überzeugende Aktienmarktperformance aufweisen. Und diese kleineren Länder haben in der Regel kleinere Märkte mit kleineren Unternehmen. Diese Erweiterung der Anlagemöglichkeiten nach Region und Marktkapitalisierung ist für uns als All-Cap-Anleger sehr interessant.

Abschließende Überlegungen: Wie steht es um die Bewertung?

Schließlich entsprechen die Bewertungen in den Schwellenländern in etwa ihrem langfristigen Durchschnitt, mit einem durchschnittlichen Kurs-Gewinn-Verhältnis von etwa 12x in der Zukunft. Das ist relativ attraktiv, und ich glaube nicht, dass die Schwellenländer die Anerkennung für die deutliche Verbesserung der Benchmarks erhalten.

In den EM-Benchmarks sind heute weniger Staatsunternehmen, Rohstoffe und zyklische Werte enthalten. Diese Benchmarks sind in der Regel stärker auf höher bewertete Sektoren wie Gesundheitswesen und Technologie ausgerichtet. Die Schwellenländer haben diese Neubewertung noch nicht erfahren, so dass sie immer noch günstig erscheinen. Tatsächlich sind die Schwellenmärkte im Vergleich zum Rest der Welt so günstig wie seit der Zeit vor der globalen Finanzkrise vor 15 Jahren nicht mehr.

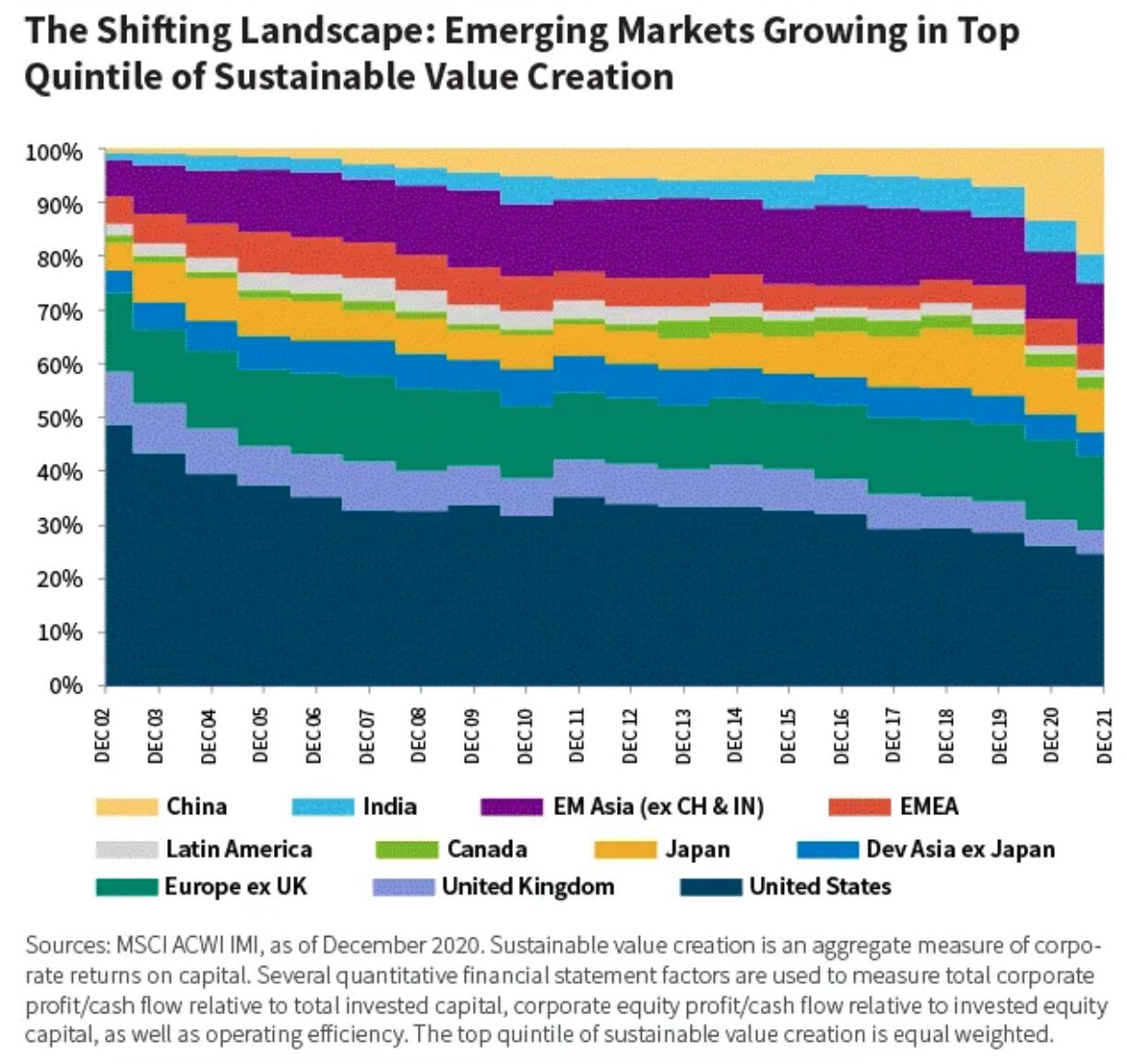

Das zeigt, wie drastisch sich die Schwellenländer meiner Meinung nach verändert haben. Die nachstehende Grafik zeigt, dass es in den Schwellenländern nicht nur um Wachstum geht, sondern auch um qualitativ hochwertige, renditestarke Unternehmen, und dass sich die Anlagemöglichkeiten dort verändert haben.

In den letzten 20 Jahren hat sich in den Schwellenländern ein Wandel vollzogen: weg von Grundbedarfsgütern, Basiskonsumgütern und Rohstoffen, hin zu wachstumsstärkeren Unternehmen in den Bereichen E-Commerce, Gesundheitswesen, fortschrittliche Fertigung und Technologie. Das ist es, wo das Wachstum in den Schwellenländern liegt, und das ist es, was uns als Qualitätswachstumsinvestoren in den Schwellenländern wirklich begeistert.

Vor zwanzig Jahren befanden sich die Unternehmen im obersten Quintil dessen, was wir als "nachhaltige Wertschöpfung" bezeichnen - womit ich Unternehmen meine, die eine hohe Rendite auf das investierte Kapital und eine hohe Eigenkapitalrendite erwirtschaften - vor allem in den Industrieländern wie den Vereinigten Staaten, dem Vereinigten Königreich und Europa. Die Schwellenländer machten nur etwas mehr als 10 % des obersten Quintils der nachhaltigen Wertschöpfung aus.

Heute machen die Schwellenländer 35 % des obersten Quintils der nachhaltigen Wertschöpfung aus - ein starker Trend hin zu Innovation, Qualität und Wachstum. Auch wenn wir in den Schwellenländern wahrscheinlich Perioden zyklischer Unterperformance erleben werden, glaube ich, dass diese nur von kurzer Dauer sein werden und sich diese längerfristigen Trends schnell wieder durchsetzen dürften. Dies sollte Anlegern, die in Qualitätswachstumswerte investieren, neue Möglichkeiten eröffnen.

Casey Preyss, CFA, Partner, ist Portfoliomanager im Global Equity Team von William Blair Investment Management

Serie Globale Disruption

Teil 1: Vorher und nachher: Wie die Ukraine unseren Ausblick verändert hat

Teil 2: Faktoren, Sektoren, Länder: Chancen in aufstrebenden Märkten

Teil 3: Wechselnde Chancen in einer atypischen Landschaft