Eine Analyse von Rob Lanphier, Partner & Portfoliospezialist im U.S.-Wachstums- und Core-Aktien-Team von William Blair Investment Management

Zu Beginn des Jahres 2022 sahen die relativen Aussichten für Non-Large Caps außerordentlich attraktiv aus. Diese Prognose erwies sich als vernünftig, da sich Small-Mid Caps nach mehr als einem Jahrzehnt relativer und manchmal dramatischer Unterperformance im letzten Jahr mehr oder weniger im Einklang mit dem S&P 500 Index entwickelten. So verlor der Russell 2500 Index im vergangenen Jahr 18,4%, während der S&P 500 Index um 18,1% fiel. Wie wir später noch hervorheben werden, hat sich die relative Performance im Jahr 2022 nicht nur stabilisiert, sondern es gibt auch erste Anzeichen dafür, dass sie zu ihrem längerfristigen Mittelwert zurückkehren könnte.

Aber eins nach dem anderen. Was wir in unserem frühen Ausblick zu Beginn von 2022 übersehen haben, war, dass Qualitätsfaktoren keinen wesentlichen Einfluss auf die Performance haben würden, insbesondere angesichts des dramatischen absoluten Marktrückgangs im vergangenen Jahr. Da die Wirtschaft sowohl in den Vereinigten Staaten als auch weltweit durch eine straffere Geldpolitik geschwächt wurde, gerieten die Unternehmensgewinne stärker unter Druck. Das wiederum hat zum Rückgang von Multiples und einer Zunahme der allgemeinen Marktvolatilität geführt, da die Anleger nach "sicherem Boden" suchten.

In der Vergangenheit haben Qualitätskennzahlen in solch schwierigen Phasen einen gewissen positiven Einfluss auf die Bewältigung dieser Marktunsicherheit gehabt. Das war im Jahr 2022 nicht der Fall, aber auch die erwarteten oder ausgewiesenen Gewinne gingen nicht in dem Maße zurück, wie man es angesichts des "freien Falls" der Märkte hätte erwarten können. Wie wir weiter unten erörtern werden, glauben wir, dass sich diese Dynamik im Jahr 2023 höchstwahrscheinlich deutlich ändern wird, da sich die höheren Zinssätze des letzten Jahres mit einer Verzögerung auf die Erträge auswirken werden.

Warum jetzt?

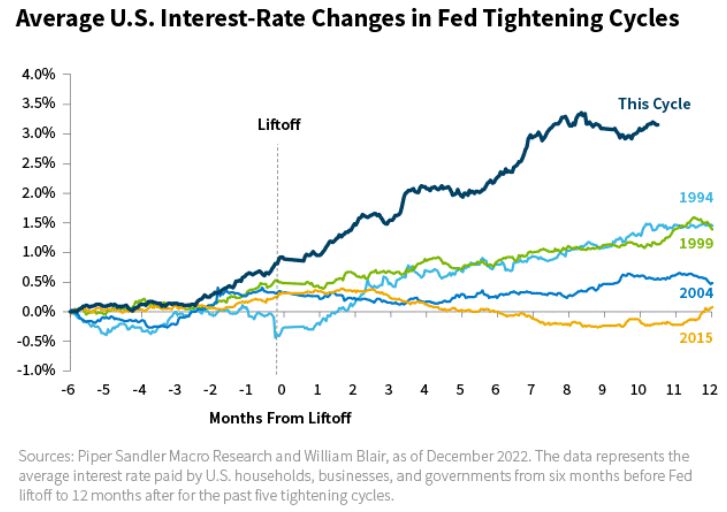

In den letzten 12 Monaten hat sich viel verändert, aber aus der Marktperspektive übertrumpft der Anstieg der Zinssätze um 425 Basispunkte (Bp) alle anderen Markteinflüsse. In der Abbildung unten erinnern wir die Anleger daran, wie sehr sich dieser Zinszyklus im Vergleich zur jüngeren Geschichte unterscheidet. Es bleibt abzuwarten, ob die frühere und aggressivere Einnahme dieser "Zins-Medizin" das Ausmaß und die Dauer eines Konjunkturrückgangs oder einer Rezession in den USA beeinflusst, aber es lohnt sich, daran zu denken, dass der Aktienmarkt ein Frühindikator von 9 bis 12 Monaten ist, und sollte die US-Wirtschaft in den nächsten 12 bis 18 Monaten einen Tiefpunkt erreichen, könnten wir im Laufe des Jahres 2023 eine wesentliche Wende am Markt erleben.

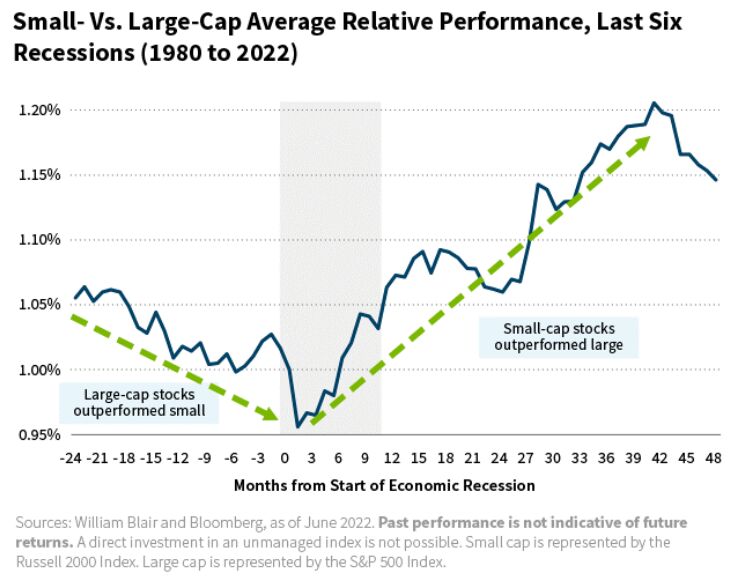

Ein besonders interessantes Schaubild zeigt die letzten sechs Rezessionen in den USA seit 1980 und veranschaulicht, wie sich Unternehmen mit geringerer Marktkapitalisierung sowohl vor einer Rezession als auch in den Folgejahren entwickelten. In den 24 Monaten vor einer Rezession schnitten Large Caps ausnahmslos besser ab als Small Caps. Fast unmittelbar nach Eintritt in eine Rezession kehrte sich die Situation jedoch um und Small Caps schnitten in den folgenden drei Jahren ausnahmslos besser ab als Large Caps.

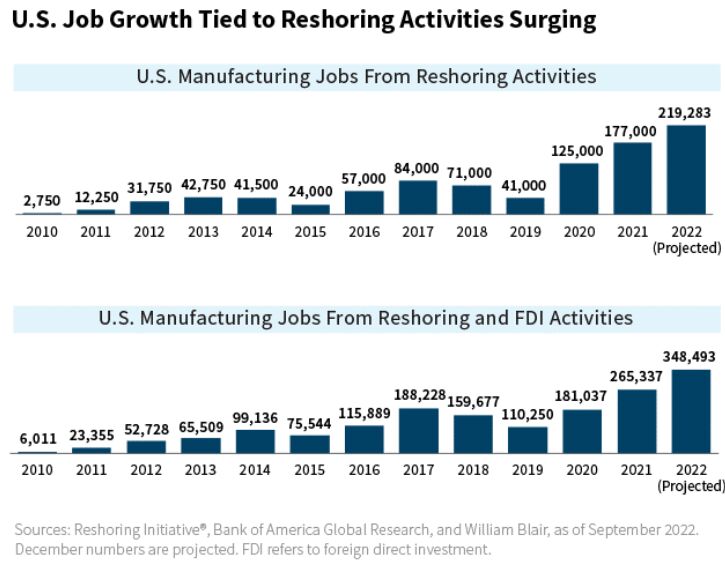

Ein weiterer Faktor, der in den Medien und bei den Anlegern nicht genügend Beachtung gefunden hat, ist der langfristige Trend zum On- oder Nearshoring, der Unternehmen, deren Schwerpunkt in den USA liegt, deutlichen Rückenwind gibt. Dieser Trend schafft Arbeitsplätze in den Vereinigten Staaten für Unternehmen, die in erster Linie auf diesem Markt tätig sind, was ein klarer Vorteil für US-amerikanische Small-Mid-Caps ist. Multinationale Unternehmen, die stark in Überseemärkten engagiert sind, werden im Jahr 2023 eher mit schwächeren Endmärkten konfrontiert sein und durch einen relativ starken US-Dollar benachteiligt werden.

Fundamentale Gewinndaten

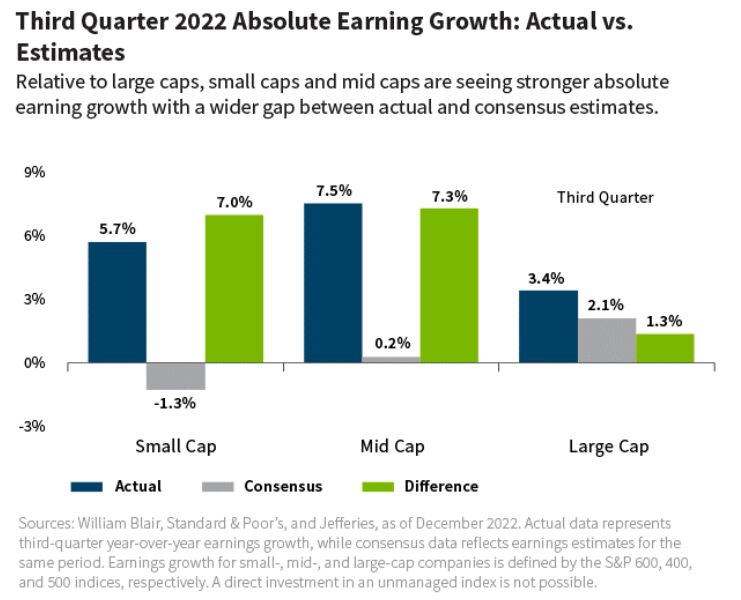

Was die Fundamentaldaten der Erträge betrifft, so gibt das jüngste berichtete Quartal Aufschluss über die Stärke des Ertragswachstums bei allen Marktkapitalisierungen im Vergleich zu den Erwartungen der Wall Street und den Erwartungen für künftiges Wachstum.

Die grauen Balken im nachstehenden Diagramm zeigen die Erwartungen der Wall Street im Vorfeld der Berichtssaison für das dritte Quartal. Die blauen Balken sind die tatsächlichen Ergebnisse, und die grünen Balken zeigen die Differenz zwischen den Erwartungen und den tatsächlich erzielten Ergebnissen. Wenn man die beiden grünen Balken mittelt, ist das Wachstum bei den Small-Mid-Caps fast fünfmal so hoch wie bei den Large-Caps. Der Punkt: Die Gewinne der Small-Mid-Caps sind im Vergleich zu den Large-Caps deutlich stärker als erwartet.

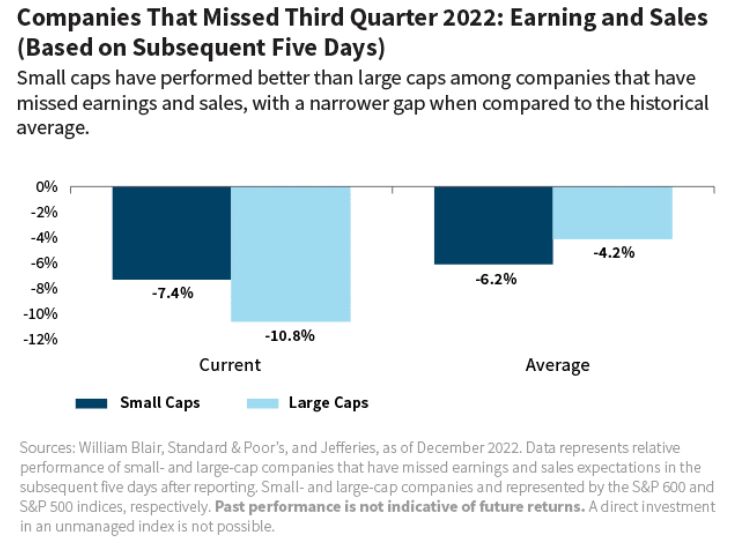

Betrachten wir die grundlegenden Unterschiede noch einen Schritt weiter, konzentrieren wir uns zunächst auf die beiden Balken auf der rechten Seite des nachstehenden Diagramms. In der Vergangenheit wurden kleinere Unternehmen, die die Umsatz- und Gewinnerwartungen verfehlt haben, stärker abgestraft als große Unternehmen. Wie Sie jedoch auf der linken Seite des Diagramms sehen können, war im letzten Quartal das Gegenteil der Fall.

Der Grund dafür ist ganz einfach: Die Schätzungen für Small Caps liegen bereits 15% unter ihrem Höchststand für die nächsten 12 Monate, während sich die Schätzungen für Large Caps nicht wesentlich verändert haben. Es sollte die Anleger daher nicht überraschen, dass Large Caps anfälliger sind, wenn die Schätzungen verfehlt werden, wie die Grafik zeigt.

Das wirft auch die Frage auf, was aus Ertragssicht bereits eingepreist ist. Es ist eine Sache, dass die Analysten der Wall Street Gewinnschätzungen erstellen, aber es ist viel wichtiger zu wissen, was die Anleger erwarten und was sich im aktuellen Aktienkurs widerspiegelt.

Dieses Schaubild bezieht sich zwar nur auf ein Quartal, aber die Erwartungen der Anleger sind heute bei Unternehmen mit geringerer Marktkapitalisierung niedriger als bei großen Unternehmen. Dies spiegelt sich auch in den Bewertungen wider, wobei wir argumentieren würden, dass Small- und Mid-Cap-Aktien - angesichts der extremen Divergenz der relativen Bewertungen von großen gegenüber nicht-großen Unternehmen - eine bessere Bewertungsunterstützung haben sollten (mehr zu diesem Punkt in Kürze).

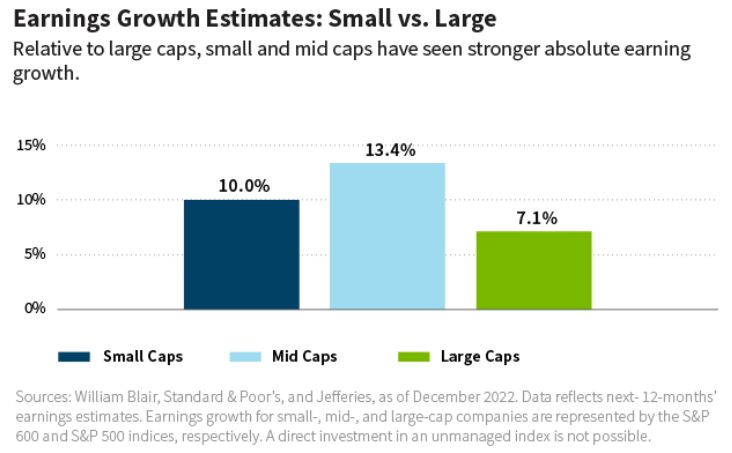

Das letzte Schaubild zu den fundamentalen Ertragsdaten zeigt die Erwartungen der Wall Street für die nächsten 12 Monate nach Marktkapitalisierung. Kombiniert man die Gewinnwachstumsschätzungen der Small- und Mid-Caps mit denen der Large Caps, so ergibt sich ein um etwa 67% schnelleres Wachstum. In der Vergangenheit lag das erwartete Wachstum bei Small- und Mid-Cap-Unternehmen etwa 30% höher, was darauf hindeutet, dass die Wall Street davon ausgeht, dass das relative Gewinnwachstum über dem Durchschnitt liegen wird. Auch wenn sich die Gewinnerwartungen für alle drei Marktkapitalisierungen bis 2023 wahrscheinlich verschlechtern werden, können wir daraus schließen, dass die fundamentale Stärke und die Erwartungen der Small- und Mid-Caps den Large Caps überlegen zu sein scheinen.

Bewertung

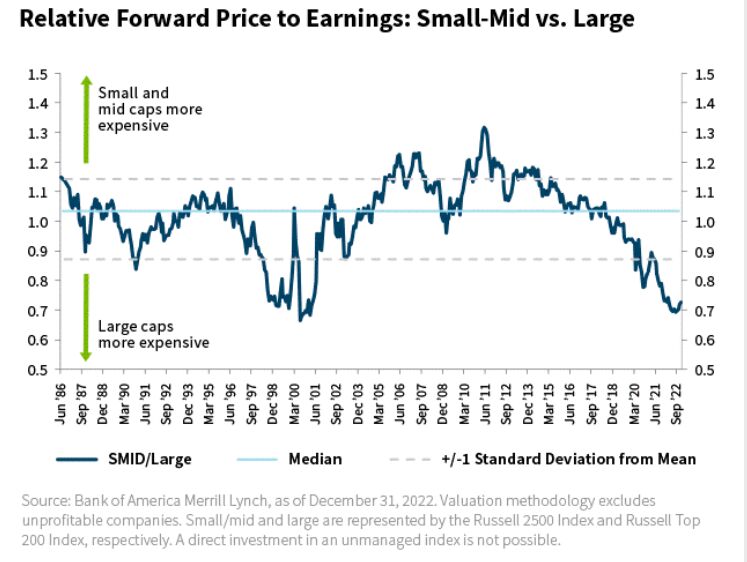

Um auf die Bewertung einzugehen, hat Merrill Lynch für die letzten 36 Jahre, zurückgehend bis 1986, eine relative Bewertung für den Russell 2500 Index (US Small-Mid Caps) im Vergleich zum Russell Top 200 Index (ein Proxy für Large Caps) dargestellt. Mehr als ein Jahrzehnt lang haben Large Caps nun dominiert, was zu einer beispiellosen relativen Bewertung führte, die nur während der Internetblase kurzzeitig zu beobachten war.

Die Schlussfolgerung liegt auf der Hand: Es besteht heute ein unverkennbares und in gewisser Weise noch nie dagewesenes Bewertungsgefälle zwischen den Marktkapitalisierungen, das unserer Meinung nach Small- und Mid-Caps begünstigt. Schließlich deutet der jüngste Datenpunkt in diesem Diagramm darauf hin, dass sich dieses Bewertungsgefälle im Jahr 2022 nicht nur stabilisiert hat, sondern sich möglicherweise sogar wieder dem langfristigen Median annähert.

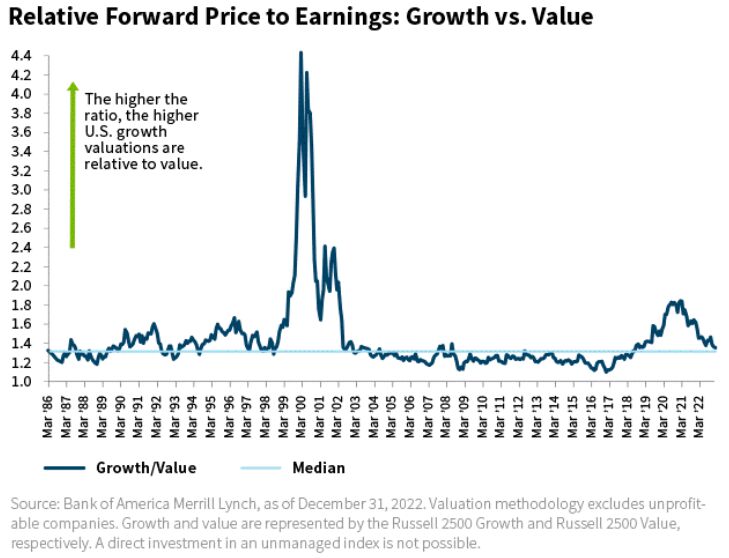

Da die Attraktivität eines bestimmten Stils zu einem bestimmten Zeitpunkt oft in Frage gestellt wird, haben wir die nachstehende Grafik eingefügt, die auch einen Rückblick auf die letzten 36 Jahre zeigt. Von 2017 bis 2020 stiegen die Bewertungen des Russell 2500 Growth Index im Verhältnis zu den Bewertungen des Russell 2500 Value Index deutlich an, aber dies kehrte sich 2021 um, und heute sind die Unterschiede zwischen den einzelnen Stilen im Verhältnis zum längerfristigen Median praktisch gleich hoch. Auch wenn Stile mal mehr und mal weniger beliebt sind, sind wir der Meinung, dass sich die Anleger zunehmend auf Qualität konzentrieren werden, sei es in einem Growth-, Core- oder Value-Portfolio.

Warum Qualität im Jahr 2023 wichtig sein sollte

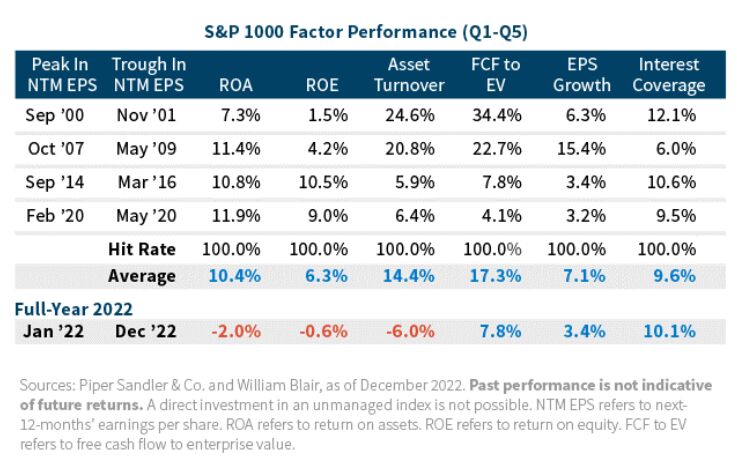

Wie wir zu Beginn dieses Artikels festgestellt haben, hat uns die Qualität im Jahr 2022 überrascht. Einer der interessanten Aspekte des Jahres 2022 war die offensichtliche mangelnde Bereitschaft der Anleger, die potenziellen Vorteile von Qualität zu erkennen, wenn die Erträge zu schwächeln beginnen. Betrachtet man die letzten vier Gewinnrezessionen seit dem Jahr 2000, wie in der nachstehenden Tabelle dargestellt, so ergibt sich eine 100%ige Korrelation mit der positiven Wertentwicklung von Faktoren, die Qualität widerspiegeln. Im Jahr 2022, trotz der anfänglichen Gewinnrückgänge über alle Marktkapitalisierungen hinweg, schadeten die Qualitätskennzahlen entweder der Performance oder leisteten einen unterdurchschnittlichen Beitrag im Vergleich zur Vergangenheit.

Der Nutzen von Qualitätsfaktoren wurde 2022 abgeschwächt (im Vergleich zu historischen Perioden mit sinkenden EPS-Schätzungen)

Wie die nachstehende Tabelle zeigt, haben in der Vergangenheit die höchsten Quintile verschiedener Qualitätsfaktoren in Zeiten, in denen die vorausschauenden Gewinnschätzungen gesunken sind, im Allgemeinen besser abgeschnitten als die niedrigsten Quintile. Im Jahr 2022 haben die Qualitätsfaktoren nicht ihre typische Stärke im Abwärtsmarkt gezeigt.

Mit Blick auf den Rest des Jahres 2023 gibt es Anzeichen dafür, dass Anlagen höherer Qualität besser abschneiden dürften. Die Anleger gehen davon aus, dass die Zinsen weiter steigen werden, wenn auch langsamer als im Jahr 2022, vorausgesetzt, die Inflation bleibt moderat. Wir sind der Meinung, dass der größte Teil des durch steigende Zinsen verursachten Drucks auf die Renditen bereits in Aktien eingepreist sein sollte. Im Gegensatz zu 2022 wird die Marktentwicklung im Jahr 2023 unserer Meinung nach eher von den Fundamentaldaten als von Bewertungsunterschieden abhängen.

Angesichts ihrer verzögerten Auswirkungen werden sich die Zinserhöhungen im Jahr 2023 wahrscheinlich stärker auf die US-Wirtschaft auswirken. Eine sich verlangsamende Wirtschaft und eine allgemein schwächere Nachfrage als im vergangenen Jahr könnten dazu führen, dass die Kosten mit einem langsameren Umsatzwachstum in Einklang gebracht werden müssen. Das birgt Risiken für die Unternehmensgewinne. Darüber hinaus werden mit dem Ende der Ära von Zinssätzen nahe Null die Kapitalquellen für spekulativere Aktien wahrscheinlich abnehmen, so dass man sich mehr auf die kurzfristigen Fundamentaldaten konzentrieren wird.

Wir sind der Ansicht, dass Qualitätsunternehmen, die über die finanzielle Unabhängigkeit verfügen, um weiterhin in ihr Geschäft zu investieren, und ein flexibles Geschäftsmodell haben, um sich in einem dynamischen Umfeld schnell anpassen zu können, vor diesem Hintergrund zu immer attraktiveren Anlagemöglichkeiten werden.

Die Preisflexibilität wird zum Beispiel entscheidend sein, wenn der Inflationsdruck bei Arbeit und Material anhält und die Gesamtnachfrage nachlässt. Dieses Szenario würde wahrscheinlich zu einem Druck auf die Margen und zu enttäuschenden Gewinnen für ein durchschnittliches Unternehmen führen. Unternehmen mit starken Managementteams, überlegenen Geschäftsmodellen und soliden Finanzkennzahlen wären wahrscheinlich besser in der Lage, solchen Gegenwind zu bewältigen.

Darüber hinaus haben sich qualitativ hochwertigere Anlagen während des Ausverkaufs im Jahr 2022 nicht wesentlich besser entwickelt, so dass die Bewertungen für diese Unternehmen mit Blick auf die Zukunft überzeugend sind.

Rob Lanphier, Partner, ist Portfoliospezialist im U.S.-Wachstums- und Core-Aktien-Team von William Blair Investment Management