Am 22. März erhöhte die US-Notenbank (Fed) den Leitzins um 25 Basispunkte, um die Inflation trotz der Turbulenzen im Bankensektor einzudämmen. Sie stellte fest, dass "das US-Bankensystem solide und widerstandsfähig ist", dass aber "die jüngsten Entwicklungen wahrscheinlich zu einer Verschärfung der Kreditbedingungen für Haushalte und Unternehmen führen und die Wirtschaftstätigkeit, die Neueinstellungen und die Inflation belasten werden. Das Ausmaß dieser Auswirkungen ist ungewiss".

Während die vollen Auswirkungen der Turbulenzen im Bankensektor und der Reaktion der Fed noch nicht absehbar sind, gewinnen wir einen Überblick über die wirtschaftlichen Folgen und damit über die Konsequenzen für Investitionen. Im Folgenden finden Sie die Sichtweisen unserer jeweiligen Anlageteams.

Makro-Umfeld

Seit Anfang März haben die US-Politiker aggressive Schritte unternommen, um den Liquiditätsstress im US-Bankensystem zu lindern. Solange die Renditekurve invertiert bleibt, kann die Sorge um einige Banken - vor allem kleinere, regionale Banken - bestehen bleiben.

Da diese kleineren Finanzinstitute eine entscheidende Rolle in der US-Wirtschaft spielen, könnten anhaltende Liquiditätsprobleme im Bankensektor die Bereitschaft und Fähigkeit der Banken zur Kreditvergabe dämpfen und damit die Wirtschaftstätigkeit einschränken. Auf kleinere Banken - mit einer Bilanzsumme von weniger als 250 Milliarden Dollar - entfallen 60% der Kredite für Wohnimmobilien und 80% der Kredite für Gewerbeimmobilien. Insgesamt vergeben kleinere Banken in den USA etwa 50% aller gewerblichen und industriellen Kredite und 45% der Verbraucherkredite.

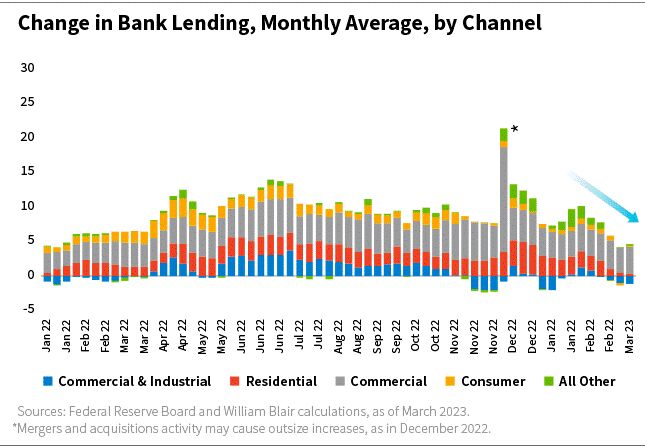

Die Fed stellt wöchentlich Daten über verschiedene Arten von Bankkrediten mit einer Verzögerung von 10 Tagen zur Verfügung. Wir stellen fest, dass sich die Kreditvergabe kleiner Banken bereits verlangsamt hat - vermutlich als Reaktion auf den Stress im Bankensystem. Was auch immer der Grund sein mag, die schwächere Kreditvergabe der Banken verstärkt die ohnehin schon dämpfende Wirkung der höheren Zinsen auf die Wirtschaftstätigkeit. In diesem Sinne könnte der Stress im Bankensystem die Notwendigkeit weiterer Zinserhöhungen überflüssig machen.

Wir sind zwar nach wie vor der Ansicht, dass die Fed es vorziehen wird, die Zinssätze zu erhöhen und dann für einen beträchtlichen Zeitraum eine Pause einzulegen, aber die Liquiditätsprobleme im Bankensektor könnten den Leitzins, der erforderlich ist, um die Inlandsnachfrage ausreichend abzukühlen, um die Verbraucherpreisinflation bis zum Jahresende 2024 auf 2% bis 3% zu drosseln, effektiv senken.

U.S. Value Equity

Es ist schockierend, dass der KBW Bank Stock Index (BKX) im Monat März um fast 30% gefallen ist. Es ist jedoch nicht ungewöhnlich, dass Anleger bei Bankzusammenbrüchen Aktien verkaufen und erst später Fragen stellen. Schon vor dem Debakel der Silicon Valley Bank (SVB) hatten wir unser Engagement im Bankensektor aktiv reduziert und sind im Vergleich zu unseren jeweiligen Indizes netto untergewichtet. Und warum? Als fundamentale Anleger ist es wichtig, sich an die Faktoren zu erinnern, die unserer Meinung nach langfristig für Bankaktien entscheidend sind: Nettozinsmargen, Kreditwachstum und Kreditqualität.

Nettozinsmargen: Wir glauben, dass wir uns näher am Ende dieses Zinserhöhungszyklus befinden als am Anfang. Es wird jedoch allgemein angenommen, dass der Stress der letzten Wochen dazu beitragen wird, das Desinflations-Narrativ voranzutreiben, und einige Anleger sagen jetzt Zinssenkungen für die zweite Hälfte des Jahres 2023 voraus. Wir sind jedoch nach wie vor der Meinung, dass die Inflation sich zwar abschwächt, aber dennoch Zeit brauchen wird, um zum 2%-Ziel der Fed zurückzukehren. Sollte die Fed gezwungen sein, die Zinssätze länger hoch zu halten, als der Markt erwartet, wird der Druck auf die Nettozinsmargen wahrscheinlich anhalten, da die Banken weiterhin Geld ausgeben müssen, um die Einlagen zu halten. Daher glauben wir, dass sich die Ausweitung der Nettozinsmargen, von der die Regionalbanken in den letzten Jahren profitiert haben, wahrscheinlich nicht fortsetzen wird.

Kreditwachstum: Wir schätzen, dass die Einlagen bei den US-Banken zwischen dem Beginn der Pandemie und dem Beginn der Zinserhöhung durch die Fed im vergangenen Jahr um mehr als 5 Billionen Dollar gestiegen sind. Aufgrund der schwachen Kreditnachfrage wurden jedoch weniger als 1 Billion Dollar ausgeliehen. Es bleibt abzuwarten, wie viele dieser Einlagen nun kleinere regionale Banken verlassen haben, um entweder in höher rentierende Alternativen (wie Geldmärkte) oder in die Sicherheit systemrelevanter Finanzinstitute (SIFI) zu flüchten. Unabhängig davon ist es schwer vorstellbar, dass das Kreditwachstum in naher Zukunft mit den Einlagen Schritt halten kann, insbesondere wenn wir in eine mögliche Rezession eintreten, in der die Banken ihre Kreditvergabestandards verschärfen werden.

Kreditqualität: In der Vergangenheit waren Bankenzusammenbrüche eher auf Kreditprobleme als auf ein Missverhältnis zwischen den Laufzeiten von Vermögenswerten (langfristige Staatsschulden) und Verbindlichkeiten (Einlagen) zurückzuführen. Wir finden es interessant, dass einige (zugegebenermaßen schlecht geführte) Banken gescheitert sind, weil sie nicht in der Lage waren, ihr Zinsrisiko in einem Umfeld steigender Zinsen richtig abzusichern. Das wirft die Frage auf, ob der nächste Stein, der fallen wird, die Kredite sind. Es ist durchaus plausibel, dass die Banken auf diese Turbulenzen mit einer Verschärfung ihrer eigenen Kreditvergabestandards reagieren werden. Dies wiederum könnte Privatpersonen und Unternehmen, die einen Kredit aufnehmen wollen, den Zugang zu Krediten verwehren und so die Wahrscheinlichkeit einer Rezession und möglicher Kreditprobleme erhöhen. Die ersten Anzeichen dafür sind bereits zu erkennen, sei es in der wagnisfinanzierten Technologie, in der kalifornischen Weinindustrie oder im gewerblichen Immobiliensektor, wo kleinere Banken in den letzten Jahren ihr Engagement im Vergleich zu ihren größeren Konkurrenten ausgebaut haben.

Längerfristig dürften Regionalbanken, die ihre Bilanzen umsichtig verwalten und ihre Einlagenbasis diversifiziert haben, davon profitieren.

Angesichts des Ausmaßes und der Geschwindigkeit der jüngsten Ereignisse wird es einige Zeit dauern, bis wir uns über die weitreichenden Auswirkungen im Klaren sind. Es ist wahrscheinlich, dass der Bankensektor nun mit einer viel strengeren Regulierung konfrontiert sein wird, mit einem höheren Risiko steigender Kapitalanforderungen, mit höheren Gebühren, um die Wahrscheinlichkeit einer Erhöhung der FDIC-Versicherung zu decken, und mit einer erneuten Debatte darüber, welche Institute zu groß sind, um zu scheitern.

Aus diesen Gründen und den oben genannten Faktoren bleiben wir vorsichtig, was die Erhöhung unserer Gewichtung von Banken im aktuellen Umfeld angeht. Die jüngste Volatilität bietet jedoch die Gelegenheit, die Qualität unserer Bestände zu verbessern. Angesichts des Ausverkaufs erscheinen die Bewertungen einiger Banken allmählich attraktiv, selbst wenn wir ihren materiellen Buchwert um die nicht realisierten Verluste in ihren bis zur Fälligkeit gehaltenen Portfolios bereinigen.

Längerfristig glauben wir, dass es weiterhin einen Platz für regionale Banken innerhalb des Bankensystems geben wird, und dass diejenigen, die ihre Bilanzen umsichtig verwalten und eine diversifizierte Einlagenbasis haben, wahrscheinlich davon profitieren werden.

Auf der Suche nach qualitativ hochwertigen Unternehmen, die wahllos abgestraft wurden, werden wir die Portfolios weiterhin umsichtig verwalten und Sie über unsere Überlegungen zur Portfoliopositionierung informieren.

U.S. Wachstum und Core Equity

Während die Probleme, die zum Scheitern von SVB Financial führten, größtenteils auf die einzigartige Beschaffenheit der Aktiva- und Einlagenbasis des Unternehmens zurückzuführen sind, sind die Auswirkungen auf die Wirtschaft und den Aktienmarkt potenziell viel weitreichender. Bei allen Banken besteht ein grundsätzliches Ungleichgewicht zwischen der Laufzeit ihrer Aktiva und Passiva, und ihre Erträge und Kosten können unterschiedlich auf Zinsänderungen reagieren. Diese Diskrepanz kann erhebliche Folgen haben, wenn das Vertrauen in das Bankensystem schwindet, wie wir es heute erleben. Wenn Privatpersonen und Unternehmen ihre Einlagen von Banken abziehen, die sie als weniger sicher ansehen, und diese Einlagen bei größeren Banken anlegen, könnte es zu weiteren Bankenzusammenbrüchen und/oder zu einer anhaltenden Erhöhung des Marktanteils der größeren Banken auf Kosten kleinerer regionaler Anbieter kommen.

Wir bewerten unsere US-Wachstums- und Kernportfoliounternehmen aktiv im Hinblick auf ein breiteres Spektrum möglicher Ergebnisse, während sich diese Situation noch entwickelt.

Auf einer höheren Ebene dürften die Finanzierungskosten der Banken angesichts des Drucks auf die Einlagenströme und der höheren Kosten für diese Einlagen steigen. Höhere Finanzierungskosten und der Wunsch, überschüssiges Kapital in ihren Bilanzen aufzubauen, könnten die Banken dazu veranlassen, ihre Kreditvergabestandards zu verschärfen. Dies wiederum würde die Verfügbarkeit von Finanzierungen für Unternehmen im Allgemeinen und für Verbraucher verringern und deren Kosten erhöhen. Es ist noch zu früh, um das zu beurteilen, aber die verzögerten Auswirkungen des Straffungszyklus der Fed und die potenziell restriktiveren Kreditvergabestandards der Banken könnten zu einem langsameren Wirtschaftswachstum führen.

Nach einer Ära günstigen Kapitals in den letzten zehn Jahren könnte ein Umfeld höherer Zinsen und höherer Inflation zu einem schwierigeren Betriebsumfeld für Unternehmen und einem anspruchsvolleren Marktumfeld führen. Unternehmen mit soliden Bilanzen, langlebigen Geschäftsmodellen, nachhaltigem Cashflow und der Fähigkeit, Wachstum selbst zu finanzieren, sind in einem solchen Umfeld und auf lange Sicht einzigartig positioniert. Wir konzentrieren uns zwar weiterhin auf Investitionen in falsch bewertete, langlebige Geschäftsbereiche, bewerten unsere Portfoliounternehmen jedoch aktiv im Hinblick auf ein breiteres Spektrum möglicher Ergebnisse, während sich diese Situation noch weiterentwickelt.

Globale Aktien

Die Übernahme der Credit Suisse durch die UBS am vergangenen Wochenende war im Grunde die vierte große Bankenpanne in den letzten Wochen. Das gemeinsame Scheitern dieser vier Banken veranlasste uns zu einer eingehenden Analyse der globalen Bankenlandschaft.

Wir sind der Ansicht, dass die Credit Suisse nach jahrelanger Instabilität und Verlusten ein grundlegend geschädigtes Unternehmen ist. Zudem haben die Äußerungen eines Hauptaktionärs (Saudi National Bank) und die zunehmende Volatilität im globalen Bankensektor das Vertrauen in die Bank beeinträchtigt. Die UBS-Übernahme ist der beste Weg, um eine Ansteckung und ein systemisches Risiko für das Finanzsystem zu verhindern, denn die Credit Suisse ist eine global systemrelevante Bank (GSIB).

Die größte Überraschung war die vollständige Abschreibung der Additional Tier-1-Anleihen (AT1) der Credit Suisse, nicht aber des Stammkapitals. Normalerweise müssten AT1-Anleihen bei einer Bankenpleite Vorrang vor dem Eigenkapital haben. Die Tatsache, dass dies bei der Credit Suisse/UBS-Transaktion nicht der Fall war, führte dazu, dass AT1-Anleihen nach unten gehandelt wurden, bis andere Aufsichtsbehörden außerhalb der Schweiz ihre eigene Haltung zur Einordnung von AT1-Anleihen in die Kapitalstruktur klarstellten, was die Bedenken des Marktes teilweise entkräftete. Obwohl die Finanzierungskosten steigen könnten, glauben wir nicht, dass dies zum jetzigen Zeitpunkt Sorgen um das Kapital im Allgemeinen hervorrufen wird.

In den Industrie- und Schwellenländern neigen wir dazu, in Banken mit höherer Qualität zu investieren, die sich im Allgemeinen in der aktuellen Situation gut behaupten.

Darüber hinaus haben sich einige Indikatoren, die wir als Anzeichen für Finanzmarktstress beobachten - wie die Spreads auf den US-Dollar-Finanzierungsmärkten für Großkunden und die CDX-Werte (Credit Index Default Swaps) - in dieser Woche von den hohen Niveaus der Vorwoche allmählich erholt.

Im Großen und Ganzen sind wir der Ansicht, dass die Bilanzen der Banken in den Industrieländern (außer den USA) im Allgemeinen solide sind. Die Marktstruktur ist stärker konsolidiert als in den Vereinigten Staaten, wobei die größten fünf oder sechs Banken die Mehrheit der Marktanteile halten. Die Banken in den Industrieländern sind außerdem stark reguliert und werden Stresstests unterzogen, und die wichtigsten Liquiditäts- und Kapitalquoten liegen auf einem gesunden Niveau. Dennoch werden die Banken in den Industrieländern bei steigenden Zinsen und einer Verschlechterung des wirtschaftlichen Umfelds wahrscheinlich eine Verlangsamung des Kreditwachstums erleben, die Vorteile höherer Zinsen werden nachlassen, der Wettbewerb um Einlagen wird die Finanzierungskosten erhöhen und die Qualität der Vermögenswerte wird sich verschlechtern. Obwohl die Bilanzen im Allgemeinen solide sind, wird das Umfeld wahrscheinlich zu einem geringeren Wachstum und geringeren Erträgen führen.

Ähnlich wie die Banken in den Industrieländern haben auch die Banken in den Schwellenländern im Allgemeinen solide Bilanzen, aber wir betrachten sie von Fall zu Fall, da ihre Marktstrukturen und Risiken in der Regel idiosynkratisch sind.

In den Industrie- und Schwellenländern neigen wir dazu, in Banken mit höherer Qualität zu investieren, d. h. in Banken mit starken Wettbewerbsvorteilen, hoher Eigenkapitalrendite und gesunden Kapitalquoten, die ihre Fähigkeit bewiesen haben, Kreditzyklen zu überstehen. Im Allgemeinen haben sich diese Banken in der aktuellen Situation gut behauptet. Wir bewerten die Situation ständig neu, um sicherzustellen, dass wir uns mit unseren Investitionen im Finanzsektor wohlfühlen, wenn sich die Situation weiterentwickelt.

Emerging Markets Anleihen

Festverzinsliche Schwellenländeranleihen sind nicht direkt von den Problemen im US-Finanzsektor betroffen, aber gerade hochverzinsliche Schwellenländeranleihen wurden durch die gestiegene Risikoaversion erheblich beeinträchtigt. Erzwungene Verkäufe von Exchange Traded Funds und anderen passiven Fonds angesichts der sehr schlechten Liquiditätsbedingungen haben den Ausverkauf noch verschärft.

Dennoch sind wir der Meinung, dass die Fundamentaldaten der Schwellenländer nach wie vor stabil sind und die aktuellen Preise eine sehr attraktive Anlagemöglichkeit darstellen.

Wir haben unser Engagement in hochverzinslichen EM-Krediten und Schuldtiteln in lokaler Währung schrittweise erhöht.

Die Bankensysteme der Schwellenländer sind in Bezug auf das Kapital besser aufgestellt als während der globalen Finanzkrise, da in den letzten Jahren robuste makroprudenzielle Vorschriften eingeführt wurden. Es gibt zwar einige Länder, in denen das Bankensystem gewisse Schwachstellen aufweist, aber nur sehr wenige von ihnen haben weitreichende Probleme, die in naher Zukunft die Solvenz und Finanzstabilität gefährden würden.

Wir glauben, dass die jüngsten Entwicklungen im globalen Bankensektor die Banken der Schwellenländer vor allem über Effekte zweiter Ordnung beeinflussen werden, da die direkten Verbindungen zu den betroffenen Instituten begrenzt sind. Die meisten Emittenten von Bankschuldtiteln aus den Schwellenländern sind führende lokale Institute und profitieren von einer breit gefächerten und gut diversifizierten Einlagenbasis, die ein robustes Liquiditätsprofil unterstützt.

Insgesamt sind die Kreditspreads, Renditen und Währungsbewertungen der Schwellenländer auf einem historisch attraktiven Niveau. Darüber hinaus dürften die Sorgen um den US-Finanzsektor unserer Meinung nach das Ende des geldpolitischen Straffungszyklus vorverlegen.

Alles in allem bleibt unsere positive mittelfristige Einschätzung für EMD intakt, und wir haben unser Engagement in hochverzinslichen EM-Krediten und Lokalwährungsanleihen schrittweise erhöht.

Lesen Sie hier das englische Original. Möchten Sie weitere Einblicke in die Wirtschaft und die Investitionslandschaft? Abonnieren Sie hier den William Blair Investment Management Blog.