Anleihen aus Schwellenländern (EM) haben sich im ersten Quartal 2024 gut entwickelt, und wir gehen davon aus, dass sich dies auch im nächsten Quartal fortsetzen wird - dank eines günstigen globalen makroökonomischen Umfelds, solider EM-Kreditfundamentaldaten, sich verbessernder technischer Bedingungen und immer noch angemessener Bewertungen.

Wir sind nach wie vor der Meinung, dass es für Anleger attraktive Möglichkeiten gibt, ihr Engagement in Wertpapieren mit langer Laufzeit zu erhöhen, um attraktive reale und nominale Renditen zu sichern.

Trotz der starken Performance in diesem Jahr sehen wir auch einen selektiven Mehrwert in hochverzinslichen Krediten mit hohem Beta, da wir glauben, dass das globale Marktumfeld die Outperformance dieser Papiere begünstigen wird.

Wir sehen auch weiterhin Spielraum für eine fundamentale Differenzierung und bevorzugen Länder mit leichterem Zugang zu multilateralen und bilateralen Finanzierungen (einschließlich Frontier- und Distressed-Kredite).

Im Bereich der Unternehmensanleihen gibt es weiterhin eine Kombination aus differenzierten fundamentalen Faktoren, günstigen angebotstechnischen Bedingungen und attraktiven relativen Bewertungen im Vergleich zu ausgewählten staatlichen Kurven. Wir suchen nach Anlagemöglichkeiten, bei denen die Fundamentaldaten von Unternehmenskrediten und attraktive Spreads zusammentreffen. Anleihen mit kurzen Laufzeiten haben sich besser entwickelt, aber auch bei längeren Anleihen bieten sich Chancen. Wir konzentrieren uns weiterhin auf Emittenten mit geringem Refinanzierungsbedarf, robusten Bilanzen und positiven Kreditentwicklungen.

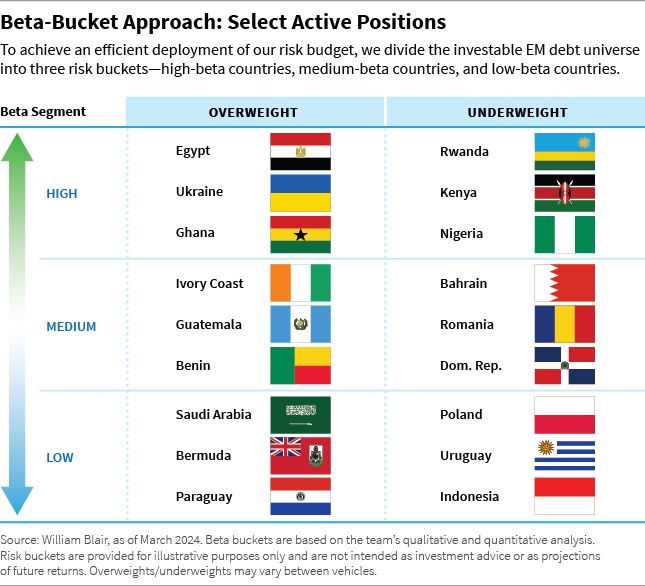

Im Folgenden werden einige unserer größten aktiven Positionen nach Beta-Kategorien aufgeschlüsselt, entsprechend denen wir unser Risikobudget aufteilen.

Ein Blick auf die potenziellen Chancen: Übergewichtung/Untergewichtung

High-Beta-Kategorie

Im Segment mit hohem Beta sind unsere größten übergewichteten Positionen in Ägypten, der Ukraine und Ghana, während unsere größten untergewichteten Positionen in Ruanda, Kenia und Nigeria liegen.

Ägypten (Übergewichtung): Die beträchtliche externe Finanzierung - die durch das kürzlich angekündigte Paket des Internationalen Währungsfonds (IWF) und die ausländischen Direktinvestitionen (ADI) freigesetzt wurde - ist mehr als ausreichend, um den Bedarf Ägyptens zu decken. Der externe Sektor könnte sich auch nach der starken Abwertung des ägyptischen Pfunds als widerstandsfähig erweisen. Wir glauben auch, dass es Spielraum für eine weitere Verengung der Spreads gegenüber anderen Anleihen mit hohem Beta und eine Versteilerung der Kurve gibt.

Ukraine (Übergewichtung): Wir haben unsere Übergewichtung aufgrund einer potenziellen Umstrukturierung erhöht, die wir als günstiger für die Inhaber von Eurobonds interpretiert haben als bisher angenommen. Die multilaterale und bilaterale Unterstützung bleibt ebenfalls stark.

Ghana (Übergewichtung): Wir glauben, dass der Umstrukturierungsprozess wieder an Schwung gewinnt. Die Aussicht auf niedrigere Kernzinsen und die Rallye bei hochverzinslichen Titeln könnte die Erholung der Werte unterstützen.

Ruanda (Untergewichtung): Ungleichgewichte im externen Sektor und unattraktive Bewertungen machen Ruanda anfällig.

Kenia (Untergewichtung): Die Spreads haben sich auf ein Niveau eingeengt, bei dem wir einen höheren Mehrwert in anderen Titeln mit hohem Beta sehen.

Nigeria (Untergewichtung): Die Bewertungen sind im Vergleich zu den Wettbewerbern eng.

Medium-Beta-Kategorie

In der Kategorie mit mittlerem Beta sind unsere größten übergewichteten Positionen die Elfenbeinküste, Guatemala und Benin, und unsere größten untergewichteten Positionen sind Bahrain, Rumänien und die Dominikanische Republik.

Elfenbeinküste (Übergewichtung): Wir glauben, dass die Bewertungen im Vergleich zu anderen Ländern günstig sind. Die Verschuldung des Landes wird auch durch solide Fundamentaldaten und die Unterstützung durch Entwicklungspartner, einschließlich des IWF, gestützt. Wir glauben auch, dass der friedliche politische Übergang im Senegal nach den Wahlen das Vertrauen in den politischen Prozess in der Elfenbeinküste vor den eigenen Wahlen im nächsten Jahr stärken wird.

Benin (Übergewichtung): Wir glauben, dass die Anleihen des Landes weiterhin durch eine starke fundamentale Performance und eine umsichtige makroökonomische Politik unterstützt werden. Das Land wird außerdem Ende 2024 weitere Unterstützung vom IWF im Rahmen der Resilienz- und Nachhaltigkeitsfazilität erhalten.

Guatemala (Übergewichtung): Die makroökonomischen Bedingungen sind gut und die Bewertungen attraktiv, und obwohl Präsident Bernardo Arévalo wahrscheinlich mit politischen Hindernissen konfrontiert sein wird, glauben wir, dass Guatemala aufgrund der hohen Verschuldungsquote und des niedrigen Haushaltsdefizits ein starker Kredit bleiben wird.

Bahrain (Untergewichtung): Schwache fiskalische Reformbemühungen, eine Verschlechterung der regionalen geopolitischen Risiken und enge Bewertungen lassen uns vorsichtig sein.

Rumänien (Untergewichtung): Wir sind besorgt über die sich verschlechternden fiskalischen Risiken und den politischen Lärm im Vorfeld der diesjährigen Wahlen. Rumänien war in diesem Jahr bereits ein produktiver Emittent und läuft Gefahr, dass es ein Überangebot gibt.

Dominikanische Republik (Untergewichtung): Obwohl die Fundamentaldaten weiterhin zu den stärksten in der Region gehören, sind die Bewertungen so knapp wie seit 2007 nicht mehr.

Low-Beta-Kategorie

Im Low-Beta-Bereich sind unsere größten übergewichteten Positionen in Saudi-Arabien, Bermuda und Paraguay und unsere größten untergewichteten Positionen in Polen, Uruguay und Indonesien.

Saudi-Arabien (Übergewichtung): Die Bemühungen um eine Diversifizierung der Wirtschaft weg vom Energiesektor bleiben weitgehend auf Kurs. Die Ölpreise stützen die derzeitigen Investitionsausgaben, und wir sehen in Saudi-Arabien einen Mehrwert im Vergleich zu einigen seiner regionalen Konkurrenten.

Bermuda (Übergewichtung): Bermudas Anleihen haben ähnliche Bewertungen wie die von Peru und Chile, aber wir glauben, dass das Land einen stärkeren fundamentalen Pfad mit weniger institutioneller Unsicherheit aufweist.

Paraguay (Übergewichtung): Obwohl Paraguay seit Jahresbeginn hinterherhinkt, sind wir der Meinung, dass sich das Land auf einem verbesserten fundamentalen Pfad befindet und attraktive Bewertungen für die Low-Beta-Kategorie aufweist.

Polen (Untergewichtung): Obwohl der mittelfristige politische Rahmen unter der neuen Regierung günstiger aussieht, bleiben wir kurzfristig aufgrund der zunehmenden politischen Unruhe nach den Wahlen im letzten Jahr vorsichtig.

Uruguay (Untergewichtung): Die Kreditfundamentaldaten in Uruguay sind nach wie vor solide, aber die Anleihekurse sind seit der COVID-19-Pandemie erheblich gesunken, was unseres Erachtens nur begrenzten Spielraum für eine weitere Spreadeinengung bietet.

Indonesien (Untergewichtung): Die Bewertungen sind unattraktiv. Die fundamentalen Aussichten des Landes haben sich nach den Präsidentschaftswahlen im Februar eingetrübt, und es besteht das Risiko einer fiskalischen Schieflage, sollte die neue Regierung die Ausgaben erhöhen. Darüber hinaus könnten eine Verlangsamung der Einnahmen aus Rohstoffexporten und ein anhaltend starker US-Dollar die Außenhandelspositionen schwächen.

Marco Ruijer, CFA, ist Portfoliomanager im Team für Schwellenländeranleihen von William Blair.