- In Verbindung mit zusätzlichen Unsicherheiten durch Wahlen in wichtigen Ländern werden geopolitische Spannungen zur Hauptsorge der staatlichen Investoren, die mit einer breiteren geografischen Diversifikation und Umschichtungen in vermeintlich sichere Anlagen reagieren

- Wettbewerb zwischen Weltmächten wird als Chance für die Schwellenländer gesehen, mehr Investitionen anzuziehen und von Trends wie dem „Nearshoring“ zu profitieren

- Aussicht auf längerfristig höhere Zinsen erhöht Attraktivität von Aktien und Private Credit

- Energiewende wird zu vorrangigem Thema für langfristige Investitionen

Die geopolitischen Spannungen haben die Inflation als größten Sorgenfaktor der staatlichen Investoren abgelöst und führen zu einem größeren Interesse an Emerging-Market-Allokationen, so ein zentrales Ergebnis der elften jährlichen Invesco Global Sovereign Asset Management Studie.

Im Ranking der größten globalen Wachstumsrisiken der nächsten zwölf Monate stehen geopolitische Spannungen für 83% der Befragten auf Platz 1, was einem Anstieg um 11 Prozentpunkte gegenüber 2023 entspricht. Besonders besorgt zeigen sich die staatlichen Investoren über mögliche Störungen des Welthandels durch den Wettbewerb zwischen den Weltmächten. Staatsfonds betrachten die Schwellenländer als potenzielle Gewinner dieser Entwicklung, zum Beispiel durch den Trend zum Nearshoring. So erwarten auch 67% der Staatsfonds, dass Emerging-Market-Anlagen in den nächsten drei Jahren eine mindestens genauso gute Performance erzielen werden wie Anlagen in entwickelten Märkten.

Im Durchschnitt haben die befragten Staatsfonds im zurückliegenden Jahr eine Rendite von 7,2% erzielt. Das ist eine deutliche Verbesserung gegenüber dem Vorjahr (-3,5%), dem ersten Jahr seit Beginn der jährlichen Befragungen im Jahr 2013, in dem Staatsfonds eine negative Rendite verzeichneten.

Die Invesco-Studie, die sich als führendes Barometer für die Investmentaktivitäten von Staatsinvestoren etabliert hat, umfasst Einschätzungen von 140 Chief Investment Officers, Anlageklassen-Verantwortlichen und Senior-Portfoliostrategen von 83 Staatsfonds und 57 Zentralbanken, die zusammen ein Vermögen von 22 Billionen US-Dollar verwalten.

Emerging Markets können von multipolarer Welt profitieren

Die Staatsfonds erwarten, dass die Schwellenländer durch den strategischen Wettbewerb zwischen den USA und China vermehrt Investitionen anziehen, neue Partnerschaften schließen und ihren wirtschaftlichen und politischen Einfluss stärker auf der globalen Bühne geltend machen werden.

Die Mehrheit der Befragten (54%) geht davon aus, dass sich diese Wettbewerbsdynamik zum Vorteil der Schwellenländer auswirken wird (nur 12% sind anderer Meinung), da diese von Trends wie dem „Nearshoring“ und der Diversifizierung der globalen Lieferketten sowie der Produktions- und Beschaffungsstrategien der globalen Volkswirtschaften profitieren. Die Staatsfonds sehen hier potenziell interessante Investitionsmöglichkeiten, entweder durch Direktinvestitionen in Unternehmen in diesen Märkten oder über multinationale Unternehmen, die ihre Präsenz in diesen Märkten ausbauen.

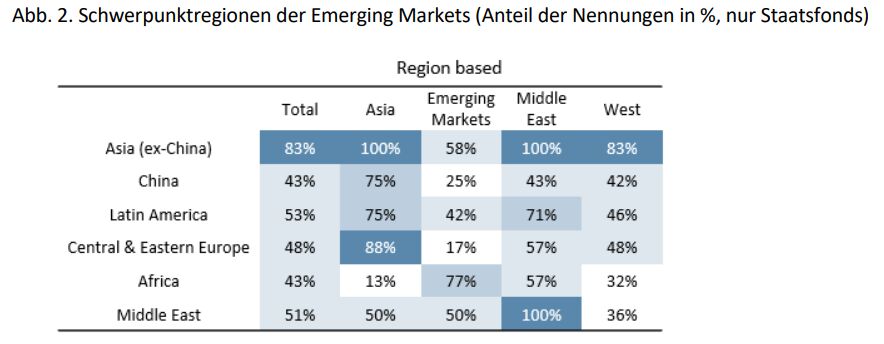

Bei ihrem Engagement in den Emerging Markets setzen die Staatsfonds jedoch zunehmend auf einen differenzierten Ansatz, der die länderspezifischen Risiken und Chancen berücksichtigt und die Positionierung der einzelnen Länder in einer zunehmend komplexen und vernetzten geopolitischen Landschaft widerspiegelt. Dabei wird Asien (ohne China) als die insgesamt attraktivste aufstrebende Region angesehen. Für besonders interessant halten die Befragten hier Indien mit seinem großen Binnenmarkt, seiner wachsenden Mittelschicht und seiner zunehmenden globalen Wettbewerbsfähigkeit. Eine insbesondere aus Sicht der Fonds aus dem Mittleren Osten und Asien interessante Region ist zudem Lateinamerika, wobei erwartet wird, dass Mexiko und Brasilien von den Nearshoring-Strategien der US-Unternehmen – also der Verlagerung von Produktionsstätten näher an den Heimatmarkt – besonders profitieren werden (Abbildung 2). Für die Staatsfonds bleibt China trotz der sich wandelnden Regulierungslandschaft und angespannten geopolitischen Lage ein großer und wichtiger Markt.

Staatsfonds schätzen Schwellenländeranleihen als attraktive Anlageklasse, die einen Beitrag zur Portfoliodiversifikation leisten und dank attraktiver Renditeaufschläge gegenüber Anleihen aus entwickelten Märkten potenziell höhere Portfolioerträge ermöglichen kann. Unterdessen hat sich die Kreditwürdigkeit vieler wichtiger Schwellenländer durch eine positive Entwicklung der wirtschaftlichen Fundamentaldaten sowie politische Reformen verbessert. Dadurch reduziert sich auch das wahrgenommene Risiko einer Investition in diese Märkte. Der aus Sicht der Staatsfonds attraktivste Markt für Anlagen in Schwellenländeranleihen ist Indien. 88% der Befragten erwägen eine höhere Allokation in indischen Anleihen. Der Anstieg gegenüber 66% im Jahr 2022 spiegelt das größere Vertrauen in den Wirtschaftsausblick des Landes wider.

„Der vorsichtige Optimismus hinsichtlich des globalen Wachstumsausblicks wird durch zunehmende Sorgen über den Wettbewerb zwischen den Weltmächten gedämpft“, sagte Rod Ringrow, Head of Official Institutions bei Invesco. „Die seit langem bestehenden Rivalitäten zwischen diesen Staaten haben sich verschärft, und durch mehrere wichtige Wahlen mit potenziell tiefgreifenden Auswirkungen auf die Märkte – allen voran die US-Wahlen – wird das Gesamtbild noch komplizierter.“

Der Reiz des Goldes in einer unsicheren Welt

Auch die Zentralbanken bekommen die Auswirkungen der Geopolitik zu spüren und setzen zunehmend auf Gold, um ihre Reserven zu diversifizieren und sich gegen verschiedene Risiken abzusichern.

Die Mehrheit (56%) der Zentralbanken ist der Meinung, dass der potenzielle Einsatz von Zentralbankreserven als „Waffe“ in geopolitischen Konflikten Gold attraktiver macht. 48% glauben, dass die steigende Verschuldung der USA die Attraktivität von Gold erhöht hat. „Die Zentralbanken schätzen Gold als unpolitischen Sachwert, zumal es schwierig ist, praktikable Alternativen zum US-Dollar als Reservewährung zu finden“, erklärt Ringrow.

Die Zentralbanken planen zudem, ihre Reserven in den nächsten zwei Jahren aufzustocken. Gründe dafür sind nicht nur die seit langem bestehenden geopolitischen Spannungen, sondern auch anstehende Wahlen in wichtigen Märkten. Da Wahlausgänge zu Marktvolatilität und Währungsschwankungen führen und die Anlegerstimmung beeinflussen können, wollen 53% der Zentralbanken ihre Reserven in den nächsten zwei Jahren aufstocken; nur 6% wollen sie reduzieren.

Aussicht auf längerfristig höhere Zinsen stimmt Staatsinvestoren vorsichtig gegenüber gehebelten Anlageklassen

Wie die Invesco-Studie zeigt, rechnen viele Staatsinvestoren damit, dass die Inflation und die Zinssätze höher bleiben werden als bisher erwartet. 43% der Staatsfonds und Zentralbanken erwarten, dass sich die Inflation oberhalb der Zentralbankziele einpendeln wird; etwas mehr als die Hälfte (55%) rechnet damit, dass die Ziele erreicht werden.

Insgesamt gehen 71% der Staatsfonds und Zentralbanken davon aus, dass die Zinsen und Anleiherenditen langfristig im mittleren einstelligen Bereich bleiben werden. Das hat bedeutende Auswirkungen auf die langfristige Asset Allokation der Staatsfonds, die aufgrund der unsicheren Kreditkosten vorsichtiger gegenüber stark gehebelten und wachstumsorientierten Investments sind.

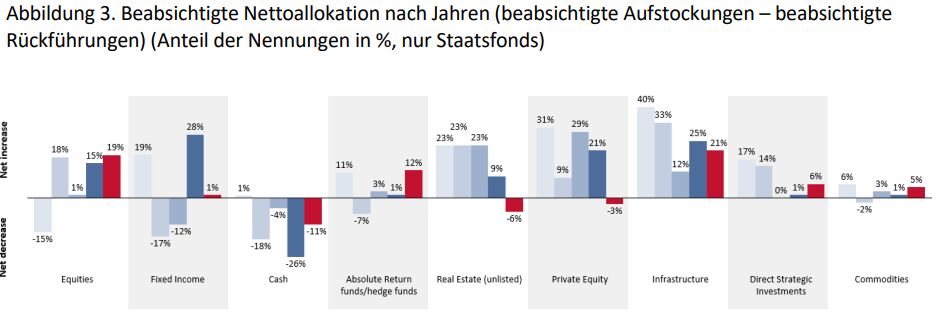

Auf Sicht der nächsten zwölf Monate stehen Infrastrukturanlagen mit einer geplanten Nettoallokation von 21% auf Platz 1, gefolgt von Aktien (19%) und Absolute-Return-Fonds/Hedgefonds (12%). Im Gegensatz dazu planen die Staatsfonds ein geringeres Engagement in Cash (-11%), Immobilien (-6%) und Private Equity (-3%) (Abbildung 3).

Als Anlageklasse, die attraktive Renditen und Zugang zu Möglichkeiten bietet, die auf den öffentlichen Märkten nicht vorhanden sind, hat sich Private Credit zu einer attraktiven Alternative zu traditionellen festverzinslichen Anlagen entwickelt. Mehr als ein Drittel (36%) der Staatsfonds berichtet über besser als erwartete Renditen von Private Credit-Anlagen. Nur 5% geben an, dass die Anlageklasse schlechter als erwartet abgeschnitten hat.

63% der Investoren meinen, dass Private Credit eine attraktive Diversifikation gegenüber traditionellen festverzinslichen Anlagen bietet; 53% halten die Anlageklasse für attraktiver bewertet als konventionelle Anleihen.

Energiewende wird zu vorrangigem Thema für langfristige Investoren

Die Energiewende stellt Staatsfonds und Zentralbanken weiterhin vor Herausforderungen, birgt aber auch Chancen.

Die diesjährige Studie zeigt, dass die Energiewende zunehmend attraktive Anlagechancen eröffnet: 30% der Staatsfonds und Zentralbanken betrachten sie als vorrangiges Anlagethema; weitere 27% sind in unterschiedlicher Form in erneuerbaren Energien und Cleantech investiert. „Neben der Generierung beständiger langfristiger Erträge umfassen insbesondere die Mandate von Staatsfonds mit Entwicklungsziel und Liability-Staatsinvestoren häufig auch explizite Ziele in Bezug auf die Förderung des Gemeinwohls. Das macht diese Investments aus ihrer Sicht besonders attraktiv“, so Ringrow. „Staatsfonds, die zu den langfristigsten Investoren überhaupt gehören, schätzen die über lange Zeithorizonte stabilen, vorhersehbaren Cashflows.”