Die EZB hat dem jüngsten Strom an schwachen Wirtschaftsdaten aus der Eurozone schneller Rechnung getragen als gedacht. Hieß es noch bis zuletzt, die Risiken für die Wachstumsaussichten der Eurozone können als »ausgewogen« erachtet werden, erfolgte im Rahmen der heutigen Notenbanksitzung die Anpassung. Nunmehr dominieren auch in den Augen der EZB eindeutig die konjunkturellen Abwärtsrisiken. Dazu zählen die Währungshüter: »Unsicherheiten im Zusammenhang mit geopolitischen Faktoren, die Gefahr von Protektionismus, Anfälligkeit in den Schwellenländern sowie Finanzmarktvolatilität.«

In der Vergangenheit war die Übergewichtung der Abwärtsrisiken häufig ein Signal, dass die geldpolitische Ausrichtung expansiver wird. Damit wartet die EZB allerdings noch ab. Laut Mario Draghi befindet sich die Notenbank in der Phase der genauen Auswertung der wirtschaftlichen Lage. Zuletzt haben unter anderem die Brexit-Unsicherheit, die Schwäche in China, die Probleme im deutschen Fahrzeugbau und der Handelsstreit für Abwärtsdruck gesorgt. Viele dieser Faktoren dürften sich als temporär erweisen. Die Notenbank rechnet demzufolge in den nächsten Monaten mit einer konjunkturellen Stabilisierung. Genau beobachtet werden müsse aber insbesondere die Exportentwicklung.

Insgesamt bleibt die EZB daher auch beim Inflationsausblick zuversichtlich. Sie setzt hier vor allem auf die anhaltende Arbeitsmarkterholung und das zuletzt anziehende Lohnwachstum. Dies sollte sich zeitverzögert in der Teuerung niederschlagen, die damit sukzessive näher an das Inflationsziel heranrückt.

Dessen ungeachtet dürfte die EZB im März nicht umhinkommen, ihre vergleichsweise optimistische Wachstumseinschätzung (2019 und 2020: +1,7% BIP-Zuwachs, wir erwarten +1,2% bzw. +1,5%) abwärts zu revidieren. Dies wird den Druck verstärken, weitere stimulierende Maßnahmen zu ergreifen. Was kann die EZB aber überhaupt noch tun?

Offenmarktgeschäfte: Eine Möglichkeit wäre, neue Langfristtender (LTROs oder TLTROs) zu lancieren. Darauf angesprochen erläuterte Mario Draghi, dass der nochmalige Einsatz dieser Instrumente derzeit von den Währungshütern geprüft werde, aber noch nicht beschlossen sei. Der Notenbankpräsident fügte überdies hinzu, dass er LTROs für sehr nützliche und effektive Mittel der Geldpolitik halte. Sie hätten in der Vergangenheit dazu beigetragen, den geldpolitischen Transmissionsprozess zu verbessern. Draghi spielte somit offenbar darauf an, dass Langfristtender von den Banken vor allem zum Kauf von Staatsanleihen genutzt wurden, was zur Spreadeinengung in den Peripherieländern beitrug.

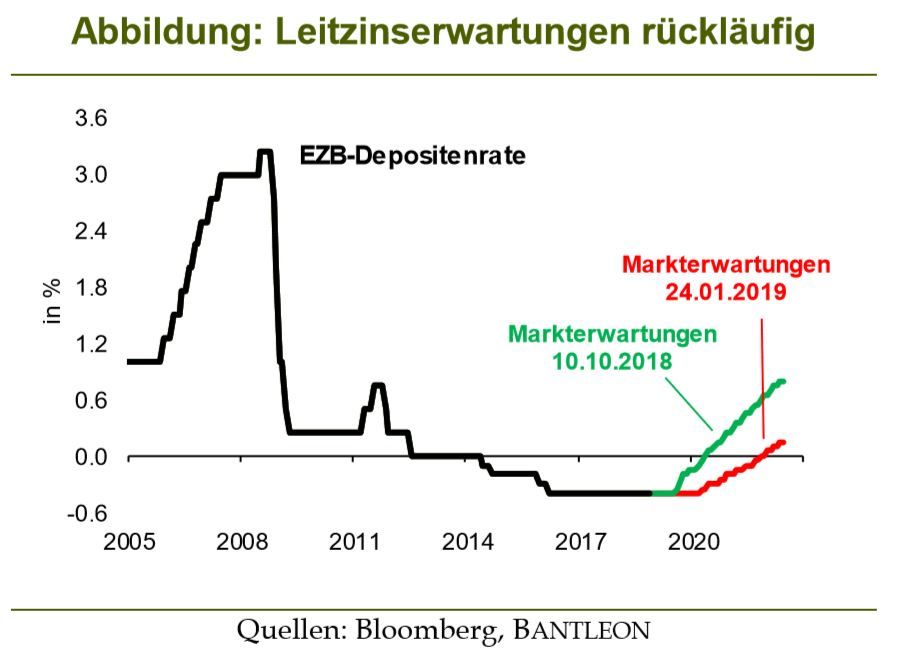

Forward Guidance: Das Versprechen, die Leitzinsen auf dem aktuellen Niveau zu halten, könnte zeitlich verlängert werden (z.B. von »über den Sommer hinweg« zu »über den Herbst hinweg«). Dies scheint aber gar nicht notwendig zu sein. Die Marktteilnehmer verstehen auch so die Reaktionsfunktion der Notenbank. Schließlich enthält die Forward Guidance nicht nur eine zeitliche, sondern auch eine datenabhängige Komponente. Die Niedrigzinspolitik wird laut EZB so lange fortgesetzt, wie es das wirtschaftliche Umfeld erfordert. In den vergangenen Wochen haben die Märkte auf die schwachen Wirtschaftsdaten bereits reagiert und den Zeitpunkt der möglichen ersten Leitzinsanhebung von September 2019 auf Juni 2020 verlagert (siehe Abbildung), was parallel einen weiteren Renditerückgang hervorgerufen hat. Die Investoren erledigen damit von selbst das Geschäft der EZB.

QE-Programm: Die Anleihenkäufe könnten revitalisiert werden. Die Hürden dafür sind indes äußerst hoch. Das Wertpapierankaufprogramm ist mit einem Umfang von 2.600 Mrd. EUR bereits an seine (rechtlichen und technischen) Grenzen gestoßen. Draghi wieß außerdem zu Recht darauf hin, dass die EZB nach wie vor am Markt aktiv ist und zur Stabilisierung des Anleihenbestands (im Durchschnitt) monatlich für 15 Mrd. EUR Wertpapiere ankauft.

Im Ergebnis rechnen wir damit, dass die EZB im März »lediglich« die Durchführung neuer TLTROs ankündigt und damit einen Beitrag leistet, um die Risikoaufschläge innerhalb der Eurozone unter Kontrolle zu halten. Alles andere erledigt der Markt von selbst. Mithin tritt aktuell genau das ein, was wir bereits seit Längerem prognostizieren. Auf der einen Seite schwächt sich die Konjunktur ab. Den neusten Beleg dafür lieferte der Composite-EMI der Eurozone vom Januar, der mit 50,7 (nach 51,1) Punkten einen weiteren Schritt in Richtung Stagnation machte. Auf der anderen Seite wandern die Leitzinserwartungen weiter nach hinten (siehe Abbildung), was die Renditen von Bundesanleihen dämpft. Wir gehen davon aus, dass dieser Trend in den nächsten Wochen anhält und die 10-jährigen Bund-Renditen nochmals das Jahres-Low von 0,15% testen oder sogar unterschreiten.

Im Frühjahr rechnen wir dann allerdings in unserem Basisszenario damit, dass sich die wirtschaftliche Lage stabilisiert und in diesem Zuge die offiziellen Frühindikatoren nach oben drehen. Gleichzeitig sollten auch die Inflationszahlen vorsichtig anziehen. Damit wäre am Ende doch der Boden für eine geldpolitische Straffung im Dezember bereitet. Die Leitzinserwartungen werden in der Folge wieder nach vorne wandern und die Bund-Renditen nach oben treiben.