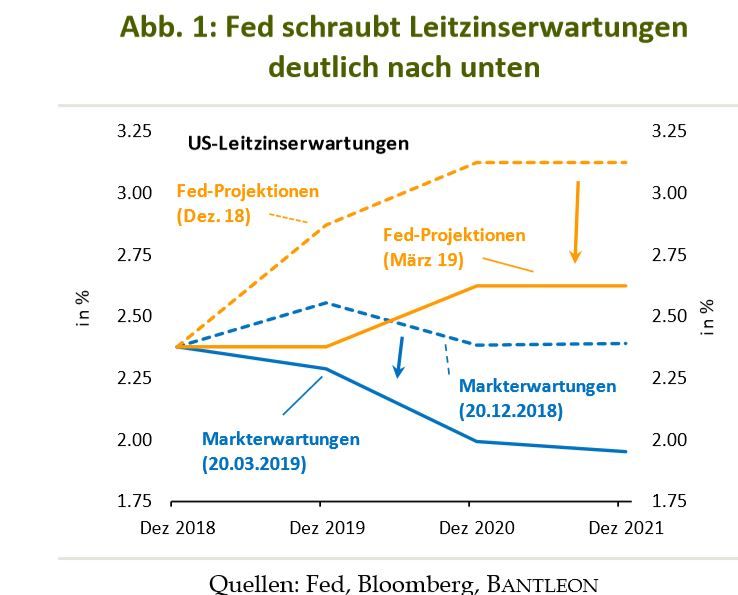

Die US-Notenbank überraschte gestern mit einer deutlichen Abwärtskorrektur ihrer Leitzinsprognosen (»Dots«). Hatten im Dezember noch fünfzehn der siebzehn Offenmarktausschussmitglieder mit mindestens einer 25-Bp-Straffung im Jahr 2019 gerechnet, ist es jetzt nur noch eine Minderheit von sechs Notenbankern. Im Gegenzug gehen nun elf FOMC-Mitglieder von einem konstanten Leitzins im laufenden Jahr aus – im vergangenen Dezember wollten nur zwei stillhalten.

Der Median der siebzehn Projektionen sackte daraufhin von zwei Zinserhöhungen auf null ab. Ähnlich deutlich fielen die Anpassungen bei den »Dots« für die kommenden beiden Jahre aus. Bis Ende 2021 werden nicht mehr drei Anhebungen als wahrscheinlich angesehen, sondern nur noch eine (vgl. Abb. unten).

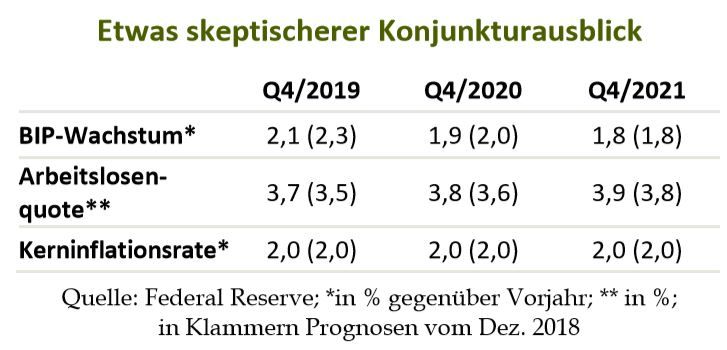

Abwärts korrigierte die Fed daneben die Wachstumsprognosen für das laufende und das kommende Jahr, wobei sich diese Anpassungen jedoch in Grenzen hielten (vgl. Tabelle rechts). Etwas deutlicher fielen die Revisionen bei der Arbeitslosenquote aus, für die im Wesentlichen nicht mehr mit einem Rückgang, sondern mit einer Seitwärtsbewegung gerechnet wird (vgl. Tab.). Gleichwohl bleibt sie während des gesamten Zeitraums erkennbar unter der neutralen Arbeitslosenquote (NAIRU), die von den Währungshütern auf 4,3% veranschlagt wird. Die erfreuliche Entwicklung am Arbeitsmarkt soll mithin weitergehen.

Im Gegensatz zu den merklichen Änderungen bei den Leitzinsprojektionen wurde am FOMC-Statement – der kurzen Erläuterung des geldpolitischen Entscheids – wie erwartet nur die Beschreibung der aktuellen wirtschaftlichen Lage angepasst. Der Tenor fällt hier den jüngsten Daten entsprechend etwas weniger positiv aus. Ansonsten blieb alles beim Alten. Insbesondere wiederholte die Fed, dass man geduldig abwarten kann, um zu beurteilen, welche geldpolitischen Schritte als nächstes nötig sind. In der Pressekonferenz betonte Jerome Powell, die aktuelle Datenlage würde keine Hinweise geben, dass man sich in die eine oder andere Richtung bewegen müsste.

Schließlich präzisierten die Währungshüter, auf welche Art und Weise das im Herbst 2017 begonnene Abschmelzen der Notenbankbilanz beendet wird. Demnach lässt man ab Mai Staatsanleihen nur noch in Höhe von maximal 15 Mrd. USD pro Monat auslaufen – bisher lag die Obergrenze der nicht mehr reinvestierten Anleihen doppelt so hoch. Ab Ende September soll die Bilanz konstant bleiben. Fällige Anleihen werden dann wieder komplett reinvestiert, wobei MBS-Papiere bis maximal 20 Mrd. USD pro Monat durch Treasuries ersetzt werden.

Alles in allem bekräftigt die Fed mit dem jüngsten geldpolitischen Entscheid den im Januar vollzogenen Wechsel vom Tightening Bias hin zu einer neutralen Haltung. Während dieser Wandel bislang nur durch das geänderte Wording im FOMC-Statement und in den Erläuterungen Powells in der Pressekonferenz zum Ausdruck kam, wurde er nun durch die deutliche Abwärtskorrektur der »Dots« vervollständigt.

Mit dem aktuellen Leitzinsniveau von 2,375% (Mittelwert der Zielbandbreite von 2,25% bis 2,50%) liegt die Fed Funds Rate indes weiterhin leicht unter der Spanne, die als neutral angesehen wird. Die FOMC-Mitglieder veranschlagen diese auf 2,50% bis 3,50%. Von einer restriktiven Ausrichtung bleibt die Geldpolitik somit nach Einschätzung der Fed sowohl aktuell als auch in den kommenden Jahren weit entfernt. Möglich macht das der geringe Inflationsdruck. Er erlaubt den Währungshütern, im Zweifelsfall eher zu expansiv als zu wenig expansiv ausgerichtet zu sein.

Ob die Prognose der Fed für dieses Jahr aufgeht und die Leitzinsen tatsächlich unverändert bleiben, hängt aber nicht nur von der Inflationsentwicklung, sondern vor allem vom Konjunkturtrend ab. Wir gehen davon aus, dass sich das Wirtschaftswachstum nach dem Durchhänger am Jahresanfang in Q2 wieder belebt. Wenn sich gleichzeitig die chinesische Wirtschaft stabilisiert und das Wachstum in der Eurozone wie von uns erwartet Fahrt aufnimmt, sollten auch die weltwirtschaftlichen Risiken abnehmen. In diesem Umfeld besteht zunächst kein Grund für die Fed, sich noch dovisher als bisher zu positionieren. Vielmehr dürften sogar wieder die Rufe nach Zinserhöhungen lauter werden.

Dazu wird es aber aus unserer Sicht nicht kommen. Wir rechnen im zweiten Halbjahr mit einer erneut nachlassenden US-Wachstumsdynamik, wenn die Anschubwirkungen der Fiskalstimuli ausklingen und die verzögerten Bremseffekte der bisherigen Zinserhöhungen wirksam werden. In unserem Basisszenario gehen wir daher nach wie vor von unveränderten Leitzinsen im laufenden Jahr aus. Mehr noch, wir sehen weiterhin das Risiko, dass eine deutlichere Wachstumsverlangsamung im 2. Halbjahr im Zusammenspiel mit neuerlichen Finanzmarktturbulenzen die Fed zu einer Zinssenkung veranlasst.

Daniel Hartmann, Chefvolkswirt, BANTLEON