Kann die Fed aber überhaupt noch viel mehr tun? Zwar hat sie mit der Ausweitung der Forward Guidance – die bald erfolgen wird – noch einen Pfeil im Köcher. Ausserdem dürften die Währungshüter in der nächsten grossen Krise versuchen, mit der Zinskurvensteuerung einen Impuls zu setzen. Die Wirksamkeit dieser Massnahmen ist indes begrenzt. Auch in den USA ist die Hochphase der expansiven Geldpolitik inzwischen vorüber. Künftig wird daher der Fiskalpolitik immer mehr die tragende, stabilisierungspolitische Rolle zukommen.

Fed hat alle Register gezogen

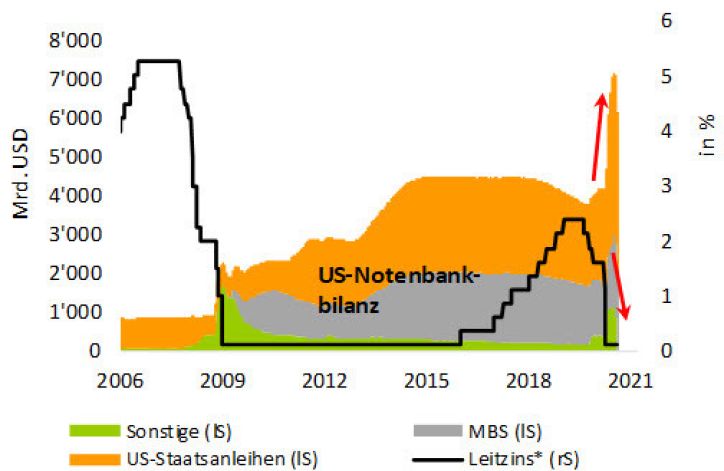

Die US-Notenbank hat in den vergangenen Monaten einmal mehr unter Beweis gestellt, dass sie sofort zur Stelle ist, wenn es wirtschaftlich brenzlig wird. Nachdem sich Anfang März abzeichnete, dass die USA aufgrund der weitreichenden staatlichen Lockdown-Massnahmen in eine schwere Rezession abstürzen würden, öffnete sie ohne zu zögern die Geldschleusen. Die Leitzinsbandbreite wurde binnen weniger Tage in nur zwei grossen Schritten von 1,50% bis 1,75% auf 0,00% bis 0,25%gesenkt. Daneben wurden Staatsanleihen und Hypothekenpapiere in anfänglich beispiellosem Tempo von bis zu knapp 420 Mrd. USD pro Woche gekauft, um den Liquiditätsengpässen an den Anleihenmärkten entgegenzutreten (vgl. Abbildung 1).

Abb. 1: Fed hat in kürzester Zeit alle Register gezogen, um der Krise entgegenzutreten

Quellen: Fed, Bantleon; * ab Dez. 2008 Mittelwert der Leitzinsbandbreite

Kurz danach überschritt sie gleich mehrere rote Linien und legte unter Berufung auf die im Zentralbankgesetz festgelegten Notfallkompetenzen (Abschnitt 13/3) Programme in nie da gewesenem Umfang auf, um Unternehmen direkt, ohne den Umweg über die Geschäftsbanken, mit Liquidität zu versorgen. Dabei scheute sie – anders als in der Finanzkrise 2008/2009 – auch nicht vor dem Ankauf von Unternehmensanleihen zurück. Sogar Ramsch-Papiere sind ihr inzwischen recht.

Seither ist etwas Ruhe eingekehrt, aber die Währungshüter haben immer wieder betont, nötigenfalls zusätzliche Massnahmen zu ergreifen, um der Wirtschaft auf die Beine zu helfen. Handlungsbedarf resultiert dabei voraussichtlich auch aus der Ende 2018 begonnenen Strategieüberprüfung, die in Kürze abgeschlossen werden soll. Hier steht im Fokus: erstens, ob in Zeiten eines immer weiter gesunkenen neutralen Zinses der Instrumentenkasten der Fed noch ausreicht, zweitens, wie die Instrumente eingesetzt werden sollen, und drittens, wie die Notenbank ihre Kommunikation verbessern kann.

Die Absicht der Fed ist mithin klar. Sie will sowohl in der aktuellen Krise als auch langfristig weiterhin alles tun, um die Wirtschaft zu stützen und die Inflation endlich nachhaltig anzukurbeln. In Anbetracht der Tatsache, dass sie zuletzt aber zu immer extremeren Massnahmen greifen musste, stellt sich die Frage, ob sie dazu überhaupt noch in der Lage ist oder ob sie ihre Munition nicht schon grösstenteils verschossen hat.

Welche Optionen hat die Fed noch?

Bevor wir uns genauer mit der Überprüfung der geldpolitischen Strategie befassen, soll zunächst beleuchtet werden, welche Optionen der Fed im Rahmen ihrer klassischen Instrumente – abgesehen von den Notfallmassnahmen – noch zur Verfügung stehen. Was Leitzinssenkungen anbetrifft, ist das Ende der Fahnenstange inzwischen erreicht. Ausgehend von der aktuellen Zielbandbreite für die Fed-Funds-Rate von 0,00% bis 0,25% würden Zinssenkungen unweigerlich ins Negative führen. Dem hat Notenbankpräsident Jerome Powell aber eine klare Absage erteilt. Er wiederholte erst vor wenigen Wochen, in seltener Einigkeit hätten sich alle FOMC-Mitglieder im vergangenen Herbst gegen diesen Weg entschieden. Als problematisch werden unter anderem die aus Negativzinsen resultierenden existenziellen Belastungen für den über 5.000 Mrd. USD grossen Markt an Geldmarktfonds angesehen.

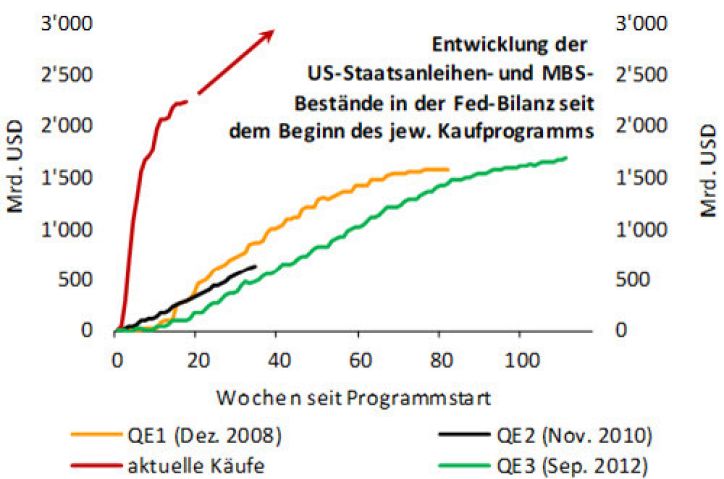

Als nächste Möglichkeit könnte die Fed versuchen, expansive Impulse durch den zusätzlichen Ankauf von Staatsanleihen und MBS-Papieren zu setzen. Der Spielraum für eine nochmalige Ausweitung der Anleihenkäufe ist allerdings gering. Zwar hat die Fed den Umfang beim Anleihenerwerb nach den zunächst aussergewöhnlich hohen 420 Mrd. USD pro Woche inzwischen reduziert und damit die Möglichkeit für eine erneute Ausweitung geschaffen. Im Rahmen der Juni-FOMC-Sitzung schrieben die Währungshüter die Käufe allerdings auf immer noch stattliche 120 Mrd. USD pro Monat fest. Zum Vergleich: Im Rahmen von QE3, dem dritten Kaufprogramm im Nachgang der Finanzkrise 2008/2009, beliefen sich die Käufe auf 85 Mrd. USD pro Monat.

Seit dem Beginn der Käufe Mitte März hat die Fed damit inzwischen Anleihen im Umfang von gut 2.300 Mrd. USD erworben. Und schon jetzt ist klar, dass dieser Betrag bis Ende des Jahres auf 3.000 Mrd. USD angewachsen sein wird (vgl. Abb. 2). Sie hält dann rund ein Fünftel aller ausstehenden US-Treasuries in ihrer Bilanz. Auch wenn hier noch Luft nach oben ist (siehe Bank of Japan), wird es doch immer schwieriger, über diesen Kanal zusätzliche expansive Impulse zu setzen. Nicht nur müssten die Käufe deutlich hochgefahren werden. Auch der zu erzielende zinsdämpfende Effekt wird immer kleiner, da sich die Renditen bereits nahe null bewegen und ein Absinken ins Negative als problematisch angesehen wird.

Abb. 2: So viele Anleihen in so kurzer Zeit wie im Frühjahr dieses Jahres hat die Fed noch nie gekauft

Quellen: Fed, Bantleon

Forward Guidance und Zinskurvensteuerung

Wenn die Leitzinsen nicht mehr weiter gesenkt werden können und die Effizienz von Anleihenkäufen mehr und mehr nachlässt, bleiben letztlich noch zwei Wege, um expansive geldpolitische Impulse zu setzen. Zum einen durch eine Ausweitung der Forward Guidance, also das Versprechen, die Leitzinsen lange Zeit niedrig zu belassen. Zum anderen durch das z.B. von der Bank of Japan oder der Reserve Bank of Australia eingesetzte Instrument der Yield Curve Control (YCC), das die Fed zuletzt mit Yield Caps or Targets (YCT) bezeichnet hat und bei dem die Notenbank direkt Zielgrössen für Staatsanleihenrenditen vorgibt.

Zunächst zur Forward Guidance: Wenn die Fed glaubhaft versprechen kann, die Leitzinsen für geraume Zeit auf dem aktuellen Niveau zu halten, schlägt dies auf die gesamte Zinsstrukturkurve durch, da sich die Renditen länger laufender Anleihen als Durchschnitt der erwarteten Kurzfristrenditen ergeben. Rechnet man beispielsweise im Extremfall damit, dass der Leitzins in den kommenden zehn Jahren bei 0,00% festgeschrieben ist, würde auch die Rendite 10-jähriger Treasuries bei 0,00% liegen. Diesen Zusammenhang verdeutlich die Gegenüberstellung in Abbildung 3, die einen ausgeprägten Gleichlauf der an den Geldterminmärkten eskomptierten Leitzinserwartungen mit den Renditen 10-jähriger Staatsanleihen erkennen lässt. Bei einem Renditeniveau von 0,6% können durch eine Ausweitung der Forward Guidance zwar keine grossen Impulse gesetzt werden. Ein geringer Spielraum besteht aber immer noch und zumindest kann die Fed sich so einem unerwünschten Anstieg der Renditen entgegenstellen.

Abb. 3: Wer die Leitzinserwartungen steuert, steuert die langfristigen Zinsen

Quellen: Bloomberg, Bantleon

Was die Ausgestaltung der Forward Guidance angeht, bieten sich zwei Alternativen an. Entweder kann die Fed einen konkreten Termin nennen, bis wann die Leitzinsen unverändert bleiben sollen. Im Sommer 2011 gaben die Währungshüter beispielsweise an, die Fed-Funds-Rate bis mindestens Mitte 2013 nicht anzuheben (wurde später in zwei Schritten auf Mitte 2015 nach hinten geschoben). Alternativ kann das Zinsversprechen aber auch an die Erreichung makroökonomischer Zielgrössen gebunden werden. Hier findet sich ebenfalls ein Beispiel in der jüngeren Vergangenheit. Ende 2012 hiess es, das Nullzinsumfeld sei mindestens so lange angemessen, wie die Arbeitslosenquote über 6,5% liegt und sich beim 2%-Inflationsziel keine deutliche Überschreitung abzeichnet.

Das Instrument der Yield Caps or Targets (YCT) zielt in eine ähnliche Richtung. Wenn hier – wie im Falle Australiens – Zinsziele für 3-jährige Staatsanleihen vorgegeben werden, sollte sich dieser zinsdämpfende Effekt auch auf länger laufende Anleihen übertragen und somit sowohl direkt als auch indirekt das Zinsniveau drücken und mithin expansiv wirken.

Einiges spricht für die Ausweitung der Forward Guidance

Nimmt man die jüngsten Äusserungen der Währungshüter zur Orientierung, scheint sich aktuell eine Mehrheit der FOMC-Mitglieder für eine Ausweitung der Forward Guidance auszusprechen. Signale in diese Richtung finden sich u.a. im Protokoll zur vergangenen FOMC-Sitzung vom 9./10. Juni. Im Fokus steht dabei vor allem die Bindung an das Inflationsziel. Und hier kommt die bald abzuschliessende langfristige Strategieüberprüfung mit ins Spiel. Es zeichnet sich ab, dass die Währungshüter das 2%-Ziel zwar nicht verändern wollen. Allerdings soll stärker zum Ausdruck gebracht werden, dass es sich um ein symmetrisches Ziel handelt. Das bedeutet, auf längere Phasen mit Inflationsraten unter 2% müssten entsprechende Phasen mit Teuerungsraten über 2% folgen.

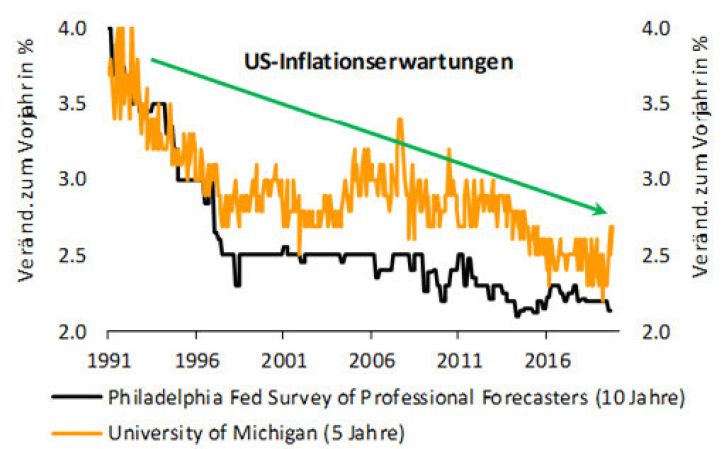

Abb. 4: Fed will den langfristigen Abwärtstrend bei den Inflationserwartungen brechen

Quellen: University of Michigan, Philadelphia Fed, Bantleon

Der Zweck dieses Strategiewechsels besteht darin, die Glaubwürdigkeit der Fed zu erhöhen und letztlich die Inflationserwartungen anzuheizen, die sich seit Jahren in einem übergeordneten Abwärtstrend befinden (vgl. Abb. 4). Das könnte die Chancen verbessern, das Inflationsziel tatsächlich zu erreichen. Steigende Inflationserwartungen würden gleichzeitig die Realzinsen sinken lassen und damit zu einer expansiveren geldpolitischen Ausrichtung führen, ohne dass die nominellen Leitzinsen ausgehend vom aktuellen Niveau ins Negative gesenkt werden müssten.

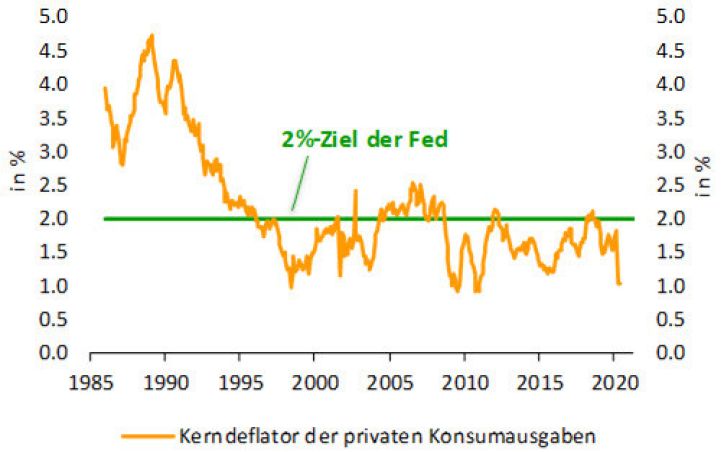

Vom Ergebnis her würde die Verbindung des Versprechens unverändert tiefer Leitzinsen mit dem nachhaltigen Überschreiten des 2%-Inflationsziels einer sehr weitreichenden Forward Guidance gleichkommen. Zum einen, weil in den zurückliegenden elf Jahren nach dem Ende der Finanzkrise 2008/2009 der Kerndeflator der privaten Konsumausgaben nur in sechs Monaten über 2,0% lag (vgl. Abb. 5). Zum anderen, weil die aktuelle Rezession die Kerninflation zunächst wieder in Richtung der historischen Tiefststände gedrückt hat. Der Weg bis zur 2%-Marke ist entsprechend lang. Bis sie erkennbar überschritten wird, dürfte noch einige Zeit vergehen – wir halten das frühestens 2022 für möglich.

Abb. 5: Ambitioniertes Vorhaben, die Inflation nachhaltig über 2% zu treiben

Quellen: BEA, Bantleon

Wenn sich die Fed im Rahmen ihrer Strategieüberprüfung entscheidet, auf ein Überschiessen des Inflationsziels abzustellen, ist die zweite Alternative einer zeitpunktbasierten Forward Guidance wenig hilfreich. Die Nennung eines bestimmten Termins, bis zu dem die Leitzinsen unverändert bleiben sollen, könnte zu einem Widerspruch führen, wenn es länger dauert oder schneller geht als ursprünglich gedacht, bis das Überschiessen des 2%-Ziels erreicht wird. In diesen Fällen müsste die Fed ihre Forward Guidance anpassen, was der Glaubwürdigkeit schadet.

Aus dem gleichen Grund ist es in unseren Augen gegenwärtig auch unwahrscheinlich, dass die Fed das Instrument der Zinskurvensteuerung bzw. der Festlegung von Zielen für Renditen kurz laufender Treasuries einsetzt. Diese Massnahme wäre dann sinnvoll, wenn die Glaubwürdigkeit der Fed infrage gestellt wird oder wenn durch die massive Ausweitung der Staatsverschuldung ein derart starker Aufwärtsdruck auf die Treasuryrenditen entsteht, der anders nicht unter Kontrolle zu bringen ist. Für beides sehen wir aktuell aber keinerlei Anzeichen. Im Protokoll zur jüngsten Notenbanksitzung heisst es entsprechend, viele FOMC-Teilnehmer bewerten das Kosten-Nutzen-Verhältnis von YCT kritisch – nicht zuletzt auch deswegen, weil die Fed dann keine direkte Kontrolle mehr über die Notenbankbilanz habe.

Einiges spricht also dafür, dass die Fed die Forward Guidance mit dem Ziel eines nachhaltigen Überschreitens der 2%-Inflationsmarke verbinden wird. Wann wird es so weit sein? Im Protokoll zur FOMC-Sitzung von Mitte Juni wird dazu gesagt, »in den kommenden Monaten« sollte die Fed ihren Leitzinsausblick klarer formulieren. Unter Umständen könnte daher schon im Rahmen der FOMC-Sitzung in der nächsten Woche die Forward Guidance angepasst werden. Wahrscheinlicher ist in unseren Augen indes, dass es erst am 15./16. September so weit ist. Spätestens dann sollte die Strategieüberprüfung abgeschlossen sein und es würden auch wieder die aktualisierten Makroprognosen zur Verfügung stehen.

Auswirkungen auf den Anleihenmarkt

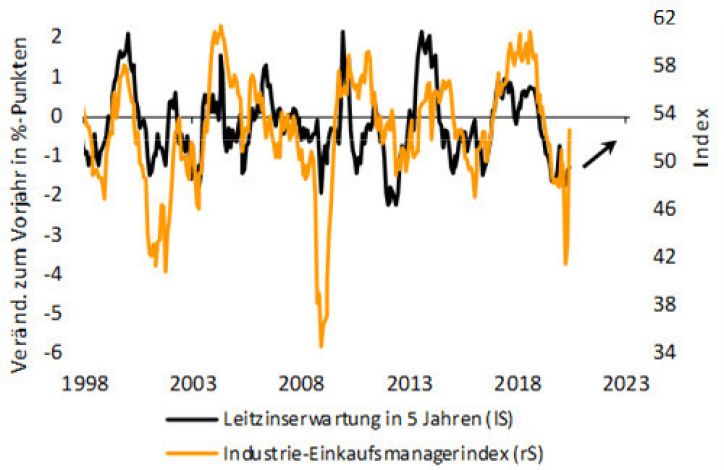

Wie erwähnt, dürfte die Ausweitung der Forward Guidance dazu führen, dass die Leitzinserwartungen für die kommenden zwei bis drei Jahre quasi bei null verankert werden. Dieser zinsdämpfende Effekt sollte auf die gesamte Renditestrukturkurve ausstrahlen und damit auch die Renditen am langen Ende dämpfen (vgl. Abb. 3). Allerdings gehen die Geldterminmärkte aktuell ohnehin schon davon aus, dass die Fed-Funds-Rate frühestens Mitte 2023 angehoben wird. Deutlicher Abwärtsdruck auf die Renditen lang laufender T-Notes sollte daher von der Bekanntgabe der neuen Forward Guidance nicht ausgehen. Im Gegenteil, mittelfristig ist sogar wieder mit steigenden Renditen zu rechnen. Die weiter als zwei bis drei Jahre in die Zukunft reichenden Leitzinserwartungen werden nämlich nach wie vor im Takt der Konjunkturzyklen schwanken. Wir gehen davon aus, dass die US-Wirtschaft in den kommenden Quartalen nach dem Überstehen der Coronavirus-Krise Fahrt aufnimmt. In der Folge werden erneut Erwartungen aufkommen, wonach die Leitzinsen langfristig doch angehoben werden (vgl. Abb. 6). Kurz laufende Treasuries werden dadurch zwar nicht beeinflusst. Ihre Pendants mit längeren Laufzeiten hingegen schon. Für 10-jährige T‑Notes rechnen wir entsprechend auf Sicht der kommenden neun bis zwölf Monate mit einem Anstieg von aktuell 0,60% auf knapp 1,50%.

Für die wirtschaftliche Entwicklung ist das keine Gefahr, weil sich die Renditen damit nach wie vor auf einem aussergewöhnlich tiefen Niveau befinden. Die Fed wird diese Bewegung entsprechend tolerieren und als Gütesiegel für die Robustheit des Aufschwungs werten. Gleichwohl – für den Investor werden die mit dem Renditeanstieg verbundenen Kursverluste schmerzlich sein.

Abb. 6: Langfristige Leitzinserwartungen werden weiterhin im Konjunkturrhythmus schwanken

Quellen: ISM, Bloomberg, Bantleon

Fazit

Alles in allem zeigt sich, dass die Fed mit der Ausweitung der Forward Guidance nochmals versuchen dürfte, einen expansiven Impuls zu setzen. Das kann aber nicht darüber hinwegtäuschen, dass die Hochphase der expansiven Geldpolitik inzwischen vorüber ist. Entsprechend ist auch das Potenzial für weitere Renditerückgänge in den USA limitiert. Wenn in den kommenden Jahren früher oder später die nächste Rezession einsetzt, verfügt die Fed kaum noch über Pfeile im Köcher. Sollen die Zinsen nicht ins Negative gedrückt werden, verbleibt lediglich das Instrument der Zinskurvensteuerung mit seiner geringen Wirksamkeit angesichts der ohnehin schon tiefen Zinsen. Zusätzliche Impulse können dann nur durch noch unkonventionellere Mittel wie beispielsweise Aktienkäufe gesetzt werden. Aber deren Potenzial, wirksame Stimuli zu erzeugen, ist ebenfalls begrenzt. Letztlich wird damit auch in den USA der Fiskalpolitik immer mehr die tragende stabilisierungspolitische Rolle zukommen.