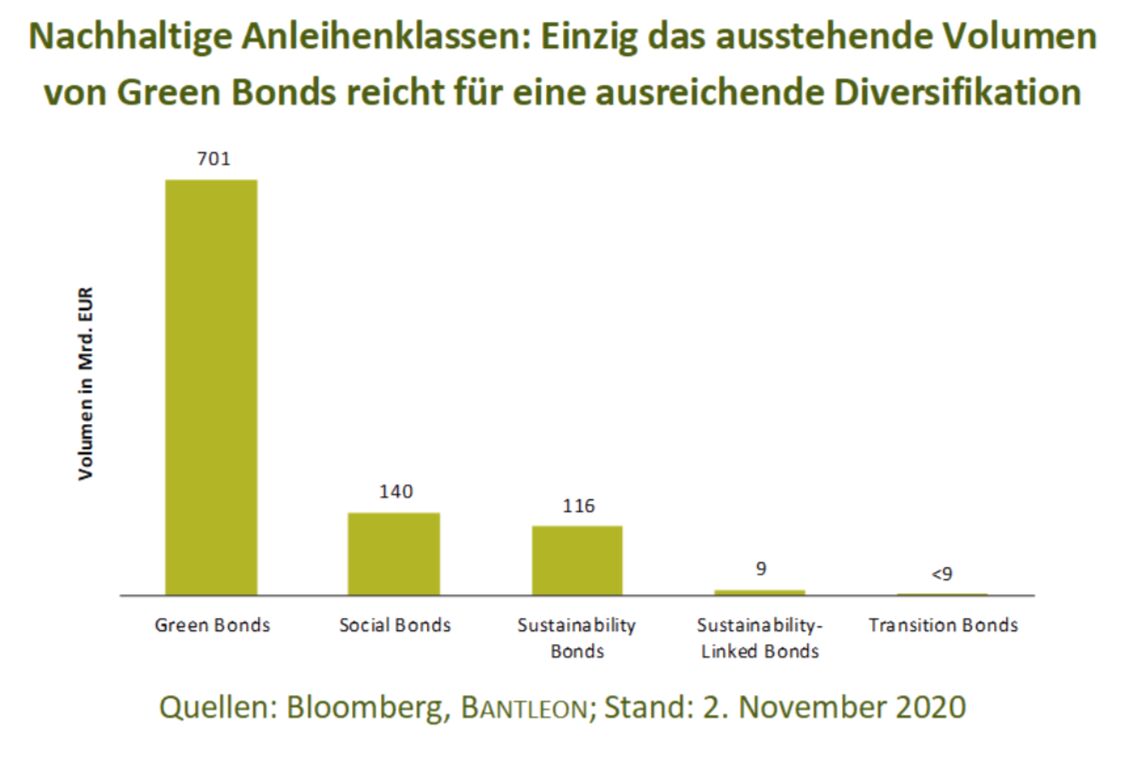

Anleger interessieren sich zunehmend für nachhaltige Anleihenklassen. Dazu gehören vor allem Green Bonds, Social Bonds und Sustainability Bonds. Mangels einheitlicher und verbindlicher Nachhaltigkeitsleitlinien kamen inzwischen Sustainability-linked Bonds, Positive Impact Covered Bonds, Blue Bonds und Transition Bonds hinzu. Aber nicht alle nachhaltigen Anleihen-formen haben tatsächlich eine soziale und/oder ökologische Wirkung. Zudem haben bislang ein-zig Green Bonds mit einem Volumen von 701 Mrd. Euro und einer großen Bandbreite an Laufzeiten eine ausreichende Marktreife erreicht, um eigenständig bewirtschaftet werden zu können.

Nachhaltige Anleihenklassen wie Green Bonds, Social Bonds und Sustainability Bonds erfreuen sich zunehmender Nachfrage, was den Markt wachsen lässt. Während die Emittenten mit Green Bonds Projekte finanzieren, die einen unmittelbaren positiven Einfluss auf die Umwelt und den Klimawan-del haben, stehen bei Social Bonds die Bereiche Gesundheit, Bildung, soziale Basis-Infrastruktur und Arbeitnehmerschutz im Fokus. Mit den über sie finanzierten Projekten wird eine positive Wirkung in sozialen Bereichen erzielt. Sustainability Bonds haben den Zweck, sowohl soziale Projekte als auch Projekte mit ökologischem Fokus zu realisieren.

Das Fehlen einheitlicher und verbindlicher Nachhaltigkeitsleitlinien hat dazu geführt, dass weitere nachhaltige Anleihenformen entstanden sind: Neben den genannten Varianten existieren mittler-weile Sustainability-linked Bonds, Positive Impact Covered Bonds, Blue Bonds und Transition Bonds. Während einige Formen wie Positive Impact Covered Bonds und Blue Bonds nur besondere Formen der Green Bonds mit einer noch spezifischeren Mittelverwendungsdefinition sind, dienen Sustainability-linked Bonds und Transition Bonds nicht der Finanzierung explizit nachhaltiger oder sozialer Projekte. Dies lässt an der positiven sozialen und ökologischen Wirkung dieser Anleihen zweifeln.

Sustainability-linked Bonds knüpfen die Höhe des Coupons an unternehmensspezifische Nach-haltigkeitsziele. Der italienische Energiekonzern ENEL zum Beispiel begab im Oktober 2019 eine solche Anleihe und versprach einen um 0,25%-Punkte höheren Coupon, sofern das Unternehmen es nicht schafft, den Anteil erneuerbarer Energien von 50% im Jahr 2019 bis Dezember 2021 auf 55% zu steigern. Kritisch dabei ist, dass die Mittelverwendung – anders als bei Green und Social Bonds – nicht spezifischen Projekten zugeordnet werden kann, sondern das Geld für allgemeine Unterneh-menszwecke genutzt wird. Dadurch kann der Anleihe keine ökologische oder soziale Wirkung im Sinne des Impact Investing zugeschrieben werden. Zudem stellt sich die Frage, ob das gesteckte Ziel ausreichend ambitioniert ist und ob es nicht auch ohne die Anleihenemission erreicht werden könnte.

Transition Bonds dienen der Finanzierung von Transfertechnologien (Gas- und Kernenergie), die während des Übergangs zu einer kohlenstoffarmen Wirtschaft noch notwendig sind. Die Finanzie-rung solcher Projekte sollte aber nicht mit einem nachhaltigen Charakter versehen werden, zumal es sich bei Erdgas um einen fossilen Brennstoff handelt und es bisher keine gefahrenfreie Endlage-rung für radioaktive Abfälle gibt. Der italienische Erdgasnetz- und Lagerbetreiber Snam begab im Februar 2019 einen Transition Bond mit dem Ziel, die Speicher- und Transportprozesse für Erdgas CO2-effizienter zu gestalten. Diese Art der Mittelverwendung ist nicht nachhaltig, weshalb wir von einer Investition in diese Anleihenklasse absehen.

Eine ausreichende Marktreife haben bislang lediglich Green Bonds

Die derzeit ausstehenden Volumina der genannten Anleihenklassen (siehe Grafik) verdeutlichen darüber hinaus, dass einzig Green Bonds eine ausreichende Marktreife erreicht haben, um eigen-ständig bewirtschaftet werden zu können. Social Bonds und Sustainability Bonds eignen sich hin-gegen zur selektiven Beimischung und der gezielten Ergänzung des Green-Bond-Universums. Kurzfristig dürfte der Social-Bond-Markt einen Wachstumsschub durch die EU-Emissionen im Um-fang von weiteren 17 Mrd. Euro im Jahr 2020 erfahren. Die Erlöse dienen der Finanzierung des Kurz-arbeiterprogramms SURE der EU und sichern Arbeitsplätze, die andernfalls durch die Coronavirus-Pandemie verloren gingen. Durch die künftigen EU-Green-Bond-Emissionen im Rahmen des EU-Green-Deals und des EU-Wiederaufbaufonds wird auch der Green-Bond-Markt einen zusätzlichen Wachstumsimpuls erfahren.

Perspektivisch dürfte durch das Inkrafttreten der EU-Taxonomie – als einheitliche und verbindliche Nachhaltigkeitsdefinition – kein Interpretationsspielraum mehr für weitere nachhaltige Anleihen-formen bestehen. Die dann verbindlich und EU-weit in Kraft tretende Nachhaltigkeitsdefinition dürfte zu einer noch höheren Nachfrage nach Green Bonds und zu einer Outperformance dieser Anleihenklasse gegenüber konventionellen Anleihen führen. Anleger sollten deshalb ihrer Asset Al-location gezielt Green Bonds beimischen. Dies ist mit einzelnen Anleihen oder durch die Investition in einen global ausgerichteten und aktiv verwalteten Green-Bond-Fonds mit Währungssicherung möglich.

Marcio da Costa, Portfolio Manager SSA & Green Bonds, Bantleon