Diesem dämpfenden Effekt stehen jedoch historisch einmalig preistreibende Kräfte gegenüber, die von den beispiellosen geldpolitischen Lockerungen und den massiven staatlichen Finanzspritzen ausgehen. Sie erzeugen einen nachhaltigen Nachfrageschub, der das deflationäre Umfeld der vergangenen Jahre endgültig beseitigen dürfte.

Jüngster Inflationsanstieg überraschend kräftig

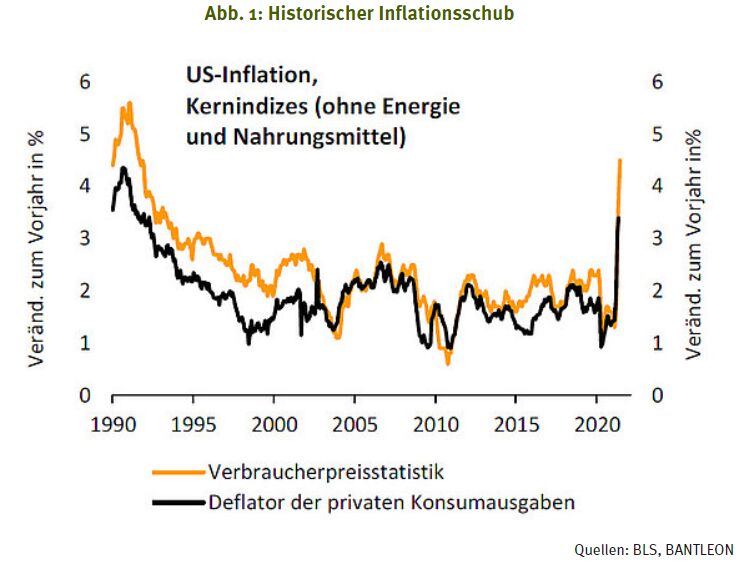

Selbst die US-Notenbank musste eingestehen, dass die Inflation in den vergangenen Monaten deutlicher angestiegen ist, als sie erwartet hatte. Innerhalb von nur drei Monaten sprang das bevorzugte Teuerungsmass der Fed, der Kerndeflator der privaten Konsumausgaben, von 1,4% auf 3,4% in die Höhe. Er erreichte damit im Mai den höchsten Stand seit knapp 30 Jahren (vgl. Abbildung 1). Der Kernindex der bekannteren Verbraucherpreisstatistik kletterte im Juni sogar noch höher auf 4,5%.

Ungeachtet dieser markanten Überraschung halten die Währungshüter aber – ebenso wie viele Analysten – an ihrer Einschätzung fest, wonach der Teuerungsschub lediglich vorübergehender Natur sei. Als ein wichtiger Grund für diese Sichtweise wird angeführt, dass in einzelnen Produktgruppen die Preise aktuell wegen pandemiebedingter Engpässe nach oben überschiessen würden. Wenn sich die Lage normalisiert, wäre hier entsprechend in den kommenden Monaten mit Preisrückgängen zu rechnen, was die Kerninflationsrate wieder auf bzw. sogar unter das 2%-Ziel der Fed drücken würde. Wir können diese gelassene Einschätzung nicht teilen (vgl. auch unsere Analyse Inflationsanstieg: mehr als nur Basiseffekte!).

Einige Preise haben nach oben überschossen – bei anderen besteht noch Steigerungspotenzial

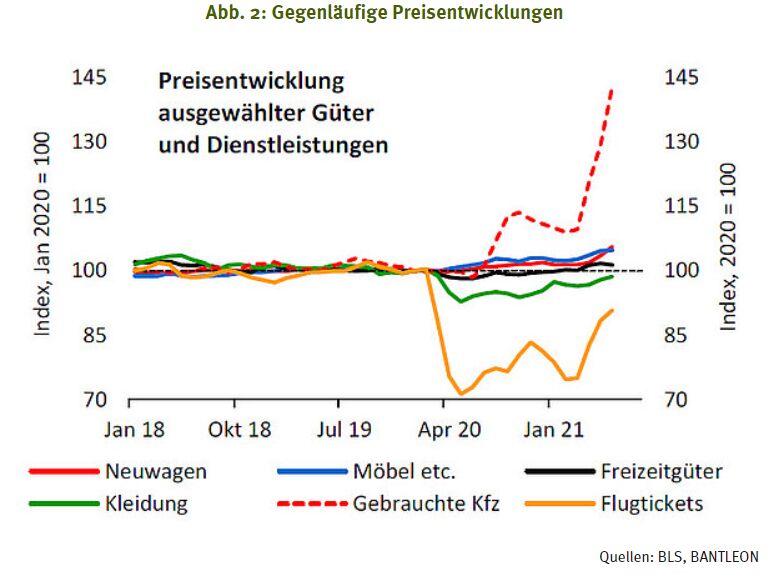

Zweifelsohne sind bei einigen Gütern die Preise zuletzt auf Niveaus gestiegen, die auf Dauer unhaltbar sind. Prominentes Beispiel sind Neu- und Gebrauchtwagen. Die Nachfrage nach Kraftfahrzeugen hatte während der Corona-Krise massiv angezogen, angetrieben nicht zuletzt durch die staatlichen Konsumschecks. Gleichzeitig war die Produktion in der Hochphase der Pandemie stark heruntergefahren worden und aktuell lastet die Chip-Knappheit auf dem Angebot. In diesem Spannungsfeld schnellen die Preise in die Höhe – bei gebrauchten Kfz liegen sie inzwischen um mehr als 40% über dem Vorkrisenniveau (vgl. Abbildung 2). Über kurz oder lang wird sich die Lage hier aber entspannen. Die Preise sollten mithin zumindest teilweise zurückkommen und damit die Inflationsrate wieder sinken lassen.

Diesem künftig inflationsdämpfenden Effekt stehen aber preistreibende Kräfte bei anderen Gütern und Dienstleistungen gegenüber. Beispielsweise sind Flugtickets trotz bereits wieder gestiegener Preise immer noch knapp 10% günstiger als vor der Krise (vgl. Abbildung 2). Im Zuge einer anziehenden Reisetätigkeit dürften sie sich daher weiter verteuern und damit auch künftig Aufwärtsdruck auf die Inflationsraten ausüben.

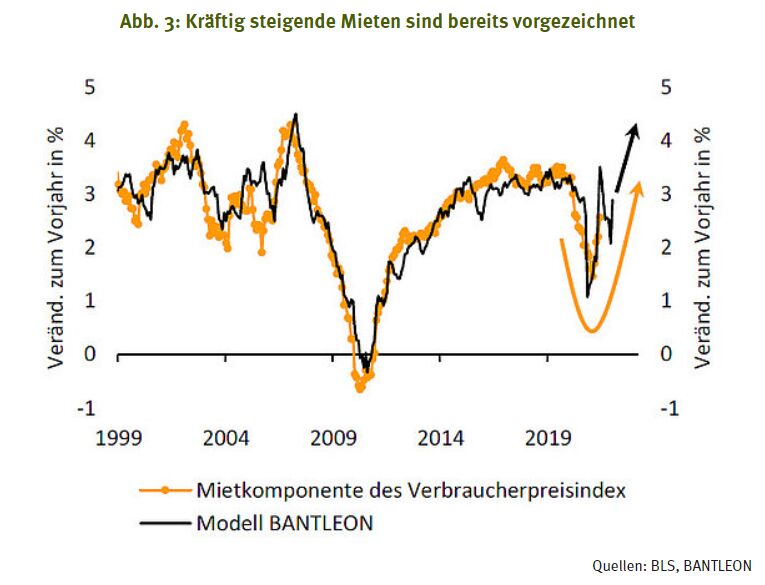

Daneben ist jetzt schon absehbar, dass von den Wohnungsmieten in Zukunft ein höherer Teuerungsdruck ausgehen wird, da sich Mieten mit relativ grosser Zeitverzögerung an Veränderungen im konjunkturellen Umfeld anpassen. So zeigen unsere ökonometrischen Untersuchungen, dass die Wohnungs- und Häusermieten auf die Arbeitsmarktentwicklung mit gut einem halben Jahr Nachlauf reagieren. Veränderungen bei den Hauspreisen schlagen sich sogar erst nach 15 Monaten vollständig in den Mieten nieder.

Unser Prognosemodell für die Mietkomponente im Verbraucherpreisindex macht sich diesen Zeitversatz zunutze und kündigt entsprechend allein auf Basis der seit Mitte vergangenen Jahres zu beobachtenden Arbeitsmarkterholung für die kommenden sechs Monate steigende Mieten an (vgl. Abbildung 3). Mit Blick weiter voraus zeigen unsere Simulationsrechnungen, dass anschliessend die gestiegenen Hauspreise deutlichen Aufwärtsdruck auf die Mieten ausüben werden – mit knapp +15% gegenüber dem Vorjahr haben sich Einfamilienhäuser so kräftig verteuert wie zuletzt vor 14 Jahren.

Als Zwischenfazit kann festgehalten werden, dass bei einigen wichtigen Komponenten der Lebenshaltungskosten steigende Preise vorgezeichnet sind, die künftig inflationsdämpfenden Kräften entgegenwirken (beispielsweise rückläufigen Kfz-Preisen). Die Aussicht auf fallende Preise einzelner Gütergruppen ist daher in unseren Augen kein stichhaltiges Argument für eine baldige Rückkehr der Inflationsraten unter das 2%-Ziel der Fed.

Historisch einzigartiger staatlicher Nachfrageschub ist entscheidend

Auch die Einmaligkeit des aktuellen makroökonomischen Umfelds lässt starke Zweifel an der Sicht eines lediglich temporären Inflationsschubs aufkommen. Im Kern steht dabei der nahezu beispiellose geld- und fiskalpolitische Stimulus im Fokus, der aus unserer Sicht gute Gründe liefert, mit anziehenden Inflationsraten zu rechnen.

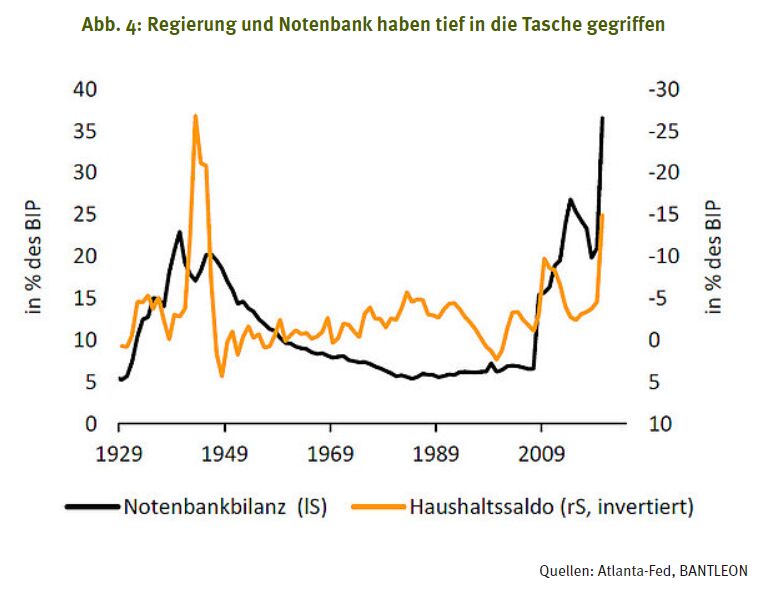

So hat die Fed als Reaktion auf die Corona-Krise die Wirtschaft in nie da gewesenem Umfang mit Liquidität geflutet, was sich im Rekordhöchststand der Notenbankbilanz widerspiegelt (vgl. Abbildung 4). Parallel dazu hat der Staat das Geld mit vollen Händen ausgegeben. Unter anderem sorgten drei Runden an Steuerschecks in Höhe von bis zu 3.200 USD pro Erwachsenen sowie Arbeitslosengelder für in der Spitze über 30 Mio. US-Bürger dafür, dass das Haushaltsdefizit des Bundesstaates auf rund 15% des BIP anstieg. Nur im Umfeld des Zweiten Weltkriegs war der Fehlbetrag noch grösser gewesen (vgl. Abbildung 4).

Die Entwicklungen der Staatsfinanzen und der Notenbankbilanz sind jede für sich genommen schon aussergewöhnlich. Die Kombination beider ist aber regelrecht einmalig. Das zeigt sich, wenn die Stimuli aufaddiert werden, die von beiden Seiten ausgehen. Dann ist zu erkennen, dass die Makropolitik zuletzt sogar noch expansiver agiert hat als in der Ausnahmesituation des Zweiten Weltkriegs (vgl. Abbildung 5).

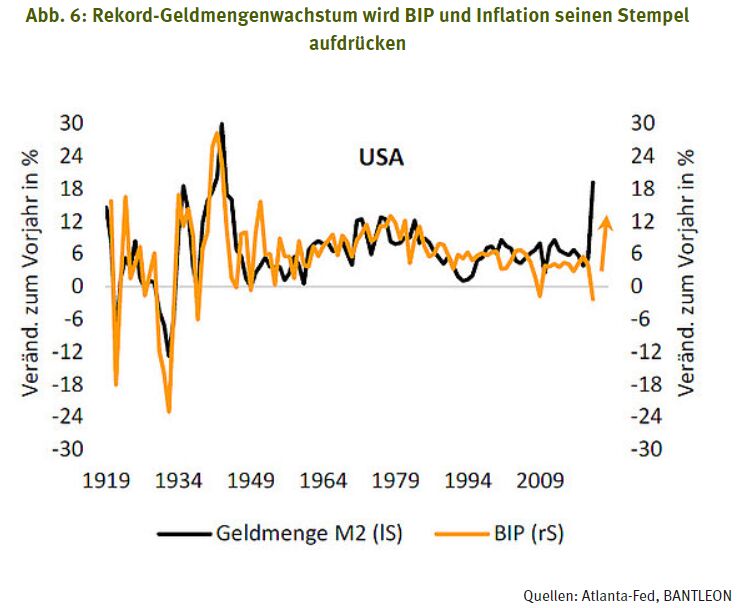

Eine Besonderheit der aktuellen wirtschaftlichen Stützungsmassnahmen ist darüber hinaus, dass die staatlichen Gelder tatsächlich auf den Konten der Bürger landeten. Das kann aus der Entwicklung der Geldmenge M2 abgelesen werden. Mit einem Plus von rund 20% im vergangenen Jahr ist hier der mit Abstand grösste Anstieg in den zurückliegenden 70 Jahren zu beobachten (vgl. Abbildung 6).

Die Mittel, die Staat und Notenbank zusammen lockergemacht haben, sind bislang zwar nur zu einem kleinen Teil nachfragewirksam geworden, weil sie grössenteils gespart wurden. Aufgrund der Corona-Restriktionen konnten die Gelder schliesslich kaum ausgegeben werden. Wenn die Pandemie in den kommenden Monaten aber immer mehr unter Kontrolle gebracht wird, dürften sie zunehmend in die Wirtschaft fliessen. Das sollte sowohl die Konjunktur als auch die Inflation beflügeln, wie die Gegenüberstellung mit dem nominellen BIP-Wachstum in Abbildung 6 zeigt.

In Anbetracht dieses historisch einmaligen staatlichen Stimulus gehen wir davon aus, dass der private Verbrauch in den kommenden Quartalen kräftig zulegen wird. In unseren Augen ist das ein weiterer Grund, warum die absehbaren Preisrückgänge bei einzelnen Produktgruppen die Inflationsraten allenfalls temporär dämpfen. Übergeordnet sollte die robuste Konsumnachfrage dafür sorgen, dass die Inflationsraten nicht so schnell auf das Vorkrisenniveau zurückfallen und mithin die 2%-Marke wieder unterschreiten.

Heiss laufender Arbeitsmarkt nimmt Schlüsselrolle ein

Eine Schlüsselrolle beim Inflationsprozess nimmt der Arbeitsmarkt zusammen mit dem Lohnwachstum ein. Derzeit wird jedoch kein Lohndruck gesehen. Schliesslich läge die Arbeitslosenquote mit 5,9% nach wie vor deutlich über der inflationsneutralen NAIRU, die auf rund 4,0% veranschlagt wird.

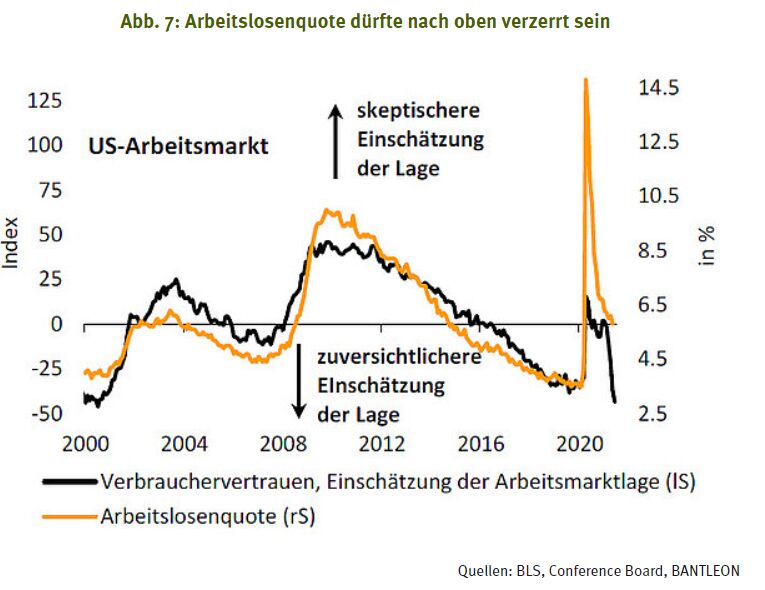

Die Aussagekraft der Arbeitslosenquote ist aktuell aber stark eingeschränkt. So erzeugen die in den meisten Bundesstaaten immer noch sehr üppigen staatlichen Unterstützungszahlungen erhebliche Anreize, keinen Job anzunehmen. Die Arbeitslosenquote wird dadurch nach oben verzerrt. Dass die Lage tatsächlich weit weniger angespannt ist, zeigt eine Reihe anderer Indikatoren. Zum einen die Verbrauchervertrauensumfrage des Conference Board. Hier geben die US-Bürger an, dass sie das Beschäftigungsumfeld schon wieder als so günstig einschätzen wie vor der Corona-Krise (vgl. Abbildung 7).

Zum anderen spiegeln die Unternehmensumfragen einen regelrecht leergefegten Arbeitsmarkt wider. Der Anteil der Firmen, die Schwierigkeiten bei der Stellenbesetzung melden, ist zuletzt von einem Rekordhoch zum nächsten geklettert (vgl. Abbildung 8).

In diesem Umfeld wundert es nicht, dass sich immer mehr Unternehmen dazu gezwungen sehen, Einstellungsprämien und höhere Löhne zu zahlen. Das wird sich früher oder später auch in der offiziellen Lohnstatistik niederschlagen (vgl. Abbildung 8).

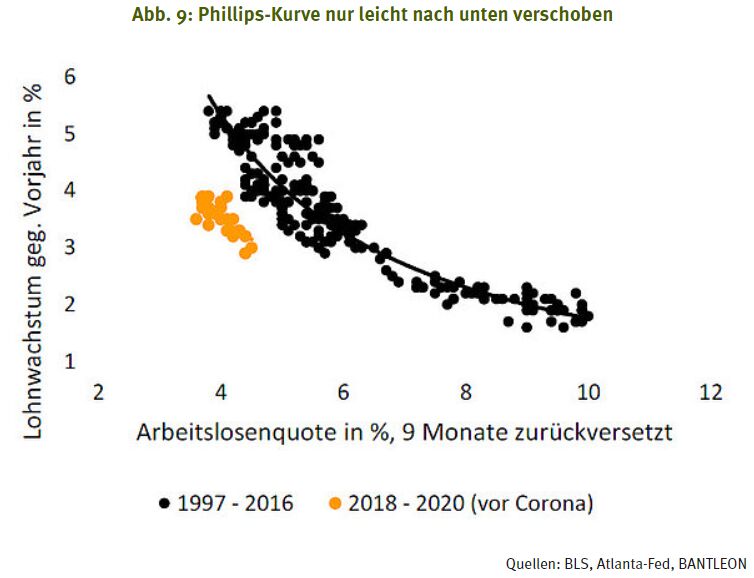

Für anziehende Löhne spricht nicht zuletzt, dass die oft kritisch hinterfragte Phillips-Kurven-Relation allen Unkenrufen zum Trotz weiterhin Bestand hat. Diese Beziehung, wonach eine niedrigere Arbeitslosigkeit zu höheren Lohnsteigerungen führt, hat nicht nur für die Zeit von Ende der 1990er Jahre bis Mitte des vergangenen Jahrzehnts gegolten (siehe schwarze Punktewolke in Abbildung 9)[1]. Auch in jüngster Vergangenheit direkt vor der Corona-Krise war diese Wechselwirkung zu beobachten, selbst wenn sich das Niveau der Lohnzuwächse etwas nach unten verschoben hat (vgl. orange Punktewolke in Abbildung 9).

In Anbetracht dieses fortbestehenden Zusammenhangs ist die vielerorts gelassene Einschätzung zum Lohnwachstum, wonach mit keiner merklichen Beschleunigung zu rechnen ist, nicht gerechtfertigt. Vielmehr muss davon ausgegangen werden, dass die beispiellosen staatlichen Stimuli zusammen mit der Rückführung der Lockdown-Massnahmen die Wirtschaft und damit auch den Arbeitsmarkt viel schneller als nach »normalen Rezessionen« wieder auf das Vorkrisenniveau bringen werden. Entsprechend ist es sehr wahrscheinlich, dass der Aufwärtstrend beim Lohnwachstum allenfalls mit einer kurzen Unterbrechung an die ohnehin schon hohen Lohnsteigerungen anknüpft, die vor dem Ausbruch der Pandemie zu beobachten waren (vgl. Abbildung 8).

[1] Die im Vergleich zu den Lohndaten des Statistikamtes weniger verzerrten Zahlen der Atlanta-Fed liegen erst seit 1997 vor.

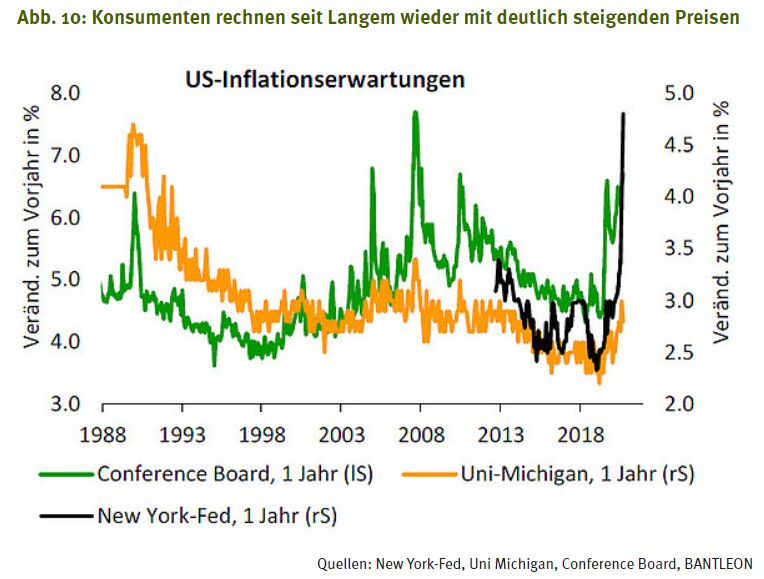

Angekurbelt werden dürfte die Lohndynamik nicht nur von der anziehenden Beschäftigung, sondern auch von den Inflationserwartungen. In nahezu allen Verbraucherumfragen kommt zum Ausdruck, dass die US-Bürger inzwischen mit deutlich höheren Teuerungsraten rechnen als vor der Coronavirus-Krise (vgl. Abbildung 10). Diese Erwartungen künftig kräftig steigender Preise sollten ein wichtiger Faktor in den individuellen und kollektiven Lohnverhandlungen der Arbeitnehmer sein und die Steigerungsraten bei den Salären weiter ankurbeln. Das stellt in unseren Augen einen wichtigen Baustein eines sich selbst verstärkenden Inflationsanstiegs dar.

Fazit – Erdrückende Argumente für höhere Inflation

Alles in allem wiegen in unseren Augen die Argumente für einen weiter anhaltenden Inflationsdruck deutlich stärker als die Argumente für eine bald wieder abebbende Teuerung. Zweifelsohne wird im kommenden Jahr das Ausklingen der coronabedingten Preisschübe die Jahresrate der Kernteuerung wieder sinken lassen. Diesem dämpfenden Effekt stehen jedoch historisch einmalig preistreibende Kräfte von staatlicher Seite gegenüber. Mithin erzeugen die beispiellosen geldpolitischen Lockerungen und Finanzspritzen aus Washington einen massiven Nachfrageschub, des das deflationäre Umfeld der vergangenen Jahre endgültig beseitigt.

Der Kerndeflator der privaten Konsumausgaben sollte entsprechend ausgehend von aktuell 3,4% nicht wieder unter das 2%-Ziel der Fed abtauchen, sondern sich deutlich darüber bewegen. Die gegenwärtig bei der Fed und vielen Analysten dominierende Einschätzung, wonach es sich beim aktuellen Inflationsschub nur um ein vorübergehendes Phänomen handelt, dürfte folglich künftig mehr und mehr infrage gestellt werden.

Dr. Andreas A. Busch, Senior Economist, BANTLEON