Ein Anstieg der Inflationsrate auf bzw. über das Notenbankziel ist daher in der Regel ausreichend, um auch die Inflationserwartungen wieder auf Werte von etwa 2% anzuheben. Der enorme Kostendruck auf Unternehmensebene, die zu erwartende Auflösung der aufgestauten Konsumnachfrage und die erheblich steigenden Kosten infolge der verstärkten Klimaschutzbemühungen sprechen in den nächsten Jahren für einen nachhaltigen Anstieg der Inflationsrate auf oder leicht über das EZB-Ziel. Wir sehen daher bei den Inflationserwartungen weiteres Aufwärtspotenzial.

Inflationserwartungen spielen eine wichtige Rolle für die Geldpolitik

Inflationserwartungen spielen bei den geldpolitischen Überlegungen der Europäischen Zentralbank (EZB) eine wichtige Rolle. Es ist kein Zufall, dass sie in jeder Pressekonferenz im Anschluss an das sechswöchentliche Treffen des EZB-Rats an prominenter Stelle erwähnt werden. Die EZB unterscheidet dabei zwischen umfragebasierten Inflationserwartungen und solchen, die aus Kapitalmarktinstrumenten wie inflationsindexierten Staatsanleihen und Inflation Swaps abgeleitet werden. In einer Rede im Jahr 2019 ordnete das damalige EZB-Direktoriumsmitglied Benoît Cœuré ihre Bedeutung wie folgt ein:

»Stabile Inflationserwartungen auf einem Niveau, das mit Preisstabilität vereinbar ist, stellen einen wichtigen nominalen Anker für die Wirtschaft dar. Sie reduzieren die Gefahr anhaltend hoher Inflationsraten und verringern starke, und somit schädliche, Konjunkturausschläge.«

Aus Sicht der Notenbank schützen nahe dem Inflationsziel verankerte Inflationserwartungen vor einem aus dem Ruder laufenden Verbraucherpreisanstieg. Zum einen, weil Arbeitnehmer in Erwartung stabiler bzw. nur mässig steigender Preise lediglich moderate Lohnerhöhungen fordern und die Gefahr einer Lohn-Preis-Spirale mithin gering ist. Zum anderen, weil Unternehmen in Erwartung einer nur geringen Zunahme ihrer Produktionskosten ihrerseits auf spürbare Preisanhebungen verzichten (können). Darüber hinaus verhindern gut verankerte Inflationserwartungen an den Finanzmärkten einen übermässigen, eventuell unerwünschten Renditeanstieg. Alles zusammen schützt die Konjunktur somit vor Belastungen, die den Konjunkturaufschwung dämpfen oder gar brechen könnten.

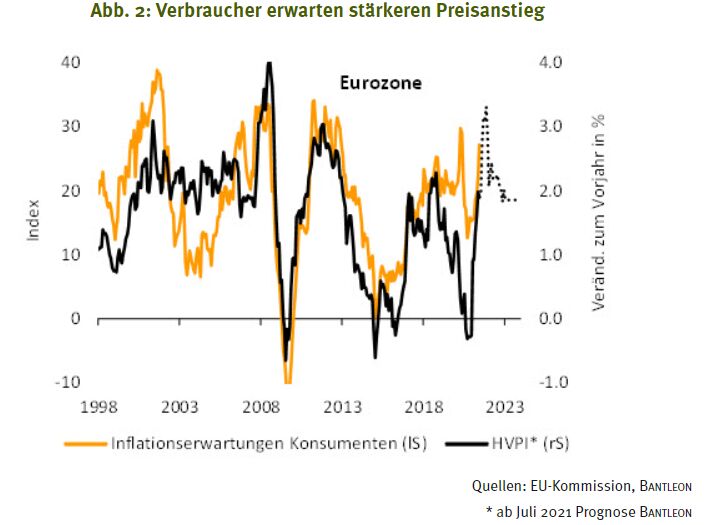

Momentan haben die Währungshüter allerdings das gegenteilige Problem: Die Inflationserwartungen, insbesondere die marktbasierten, liegen unter dem Inflationsziel der Notenbank. Die aus 10-jährigen inflationsindexierten deutschen Staatsanleihen abgeleitete Erwartung für den Verbraucherpreisanstieg entsprach zuletzt beispielsweise 1,3%. Bei 5-jährigen Inflation Swaps für die Eurozone waren es 1,4%. Die im Rahmen der von der EZB durchgeführten Umfrage Survey of Professional Forecasters ermittelten Inflationserwartungen lagen zuletzt bei 1,6% (vgl. Abbildung 1). Lediglich die von der EU-Kommission befragten Konsumenten erwarteten auf Sicht der nächsten zwölf Monate jüngst einen Verbraucherpreisanstieg, der im Einklang mit dem Zielwert der EZB steht (vgl. Abbildung 2).

Inflationserwartungen spiegeln vor allem die Gegenwart wider

Zahlreiche Vertreter aus dem EZB-Rat haben deutlich gemacht, dass sie sich einen Anstieg der erwarteten Teuerungsraten wünschen, am besten auf oder leicht über das Inflationsziel von 2%. Um dies zu erreichen, bedarf es jedoch keiner ausgefeilten Forward Guidance oder noch mehr Anleihenkäufe. Eine (nachhaltige) Zunahme der Inflationsrate auf 2% oder leicht darüber ist ausreichend. Denn eines haben sämtliche Inflationserwartungen – egal ob aus inflationsindexierten Anleihen abgeleitet, aus Inflation Swaps oder aus Umfragen – gemeinsam: Sie werden allesamt durch die aktuelle Inflationsrate bestimmt (vgl. Abbildung 1 und 2).

Inflationserwartungen sind mithin eben genau eines nicht: Erwartungen. Aus ihnen können keine Schlüsse auf die künftige Inflationsentwicklung gezogen werden. Sie spiegeln lediglich das aktuelle Inflationsumfeld wider. Investoren und Konsumenten können sich offenbar nur dann höhere Inflationsraten in der Zukunft vorstellen, wenn auch die aktuelle Inflationsrate ansteigt. Aus diesem Grund dürfen Inflationserwartungen auch keinesfalls als eine Art Inflationsprognose verstanden werden.

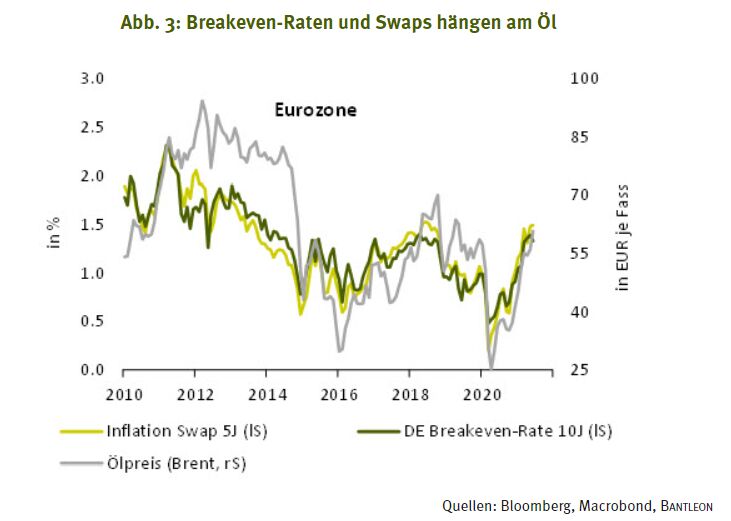

Noch mehr als durch die aktuellen Inflationsraten scheinen die marktbasierten Inflationserwartungen in den vergangenen Jahren durch die Ölpreisentwicklung bestimmt worden zu sein (vgl. Abbildung 3). Hätte dieses Muster Bestand, hinge die Entwicklung der marktbasierten Inflationserwartungen im Wesentlichen vom künftigen Ölpreis ab: Nur wenn der weiter stiege, stiegen auch die Inflationserwartungen.

Kerninflation und Inflationserwartungen dürften in den nächsten Jahren Hand in Hand steigen

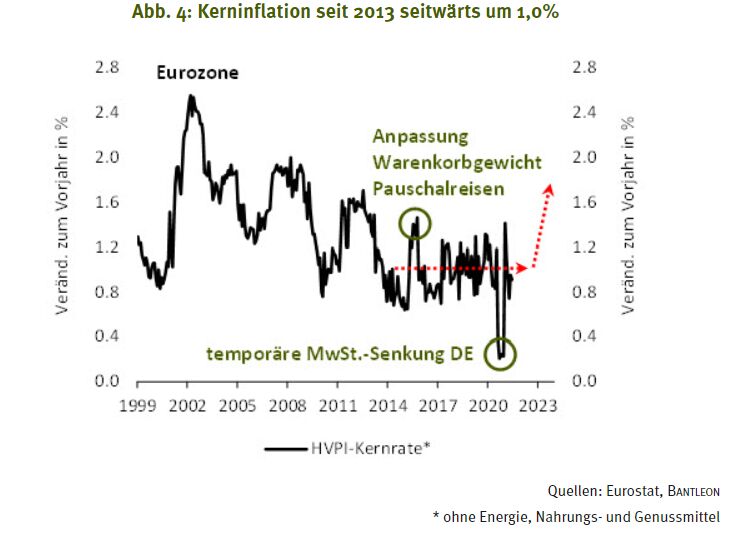

Es gibt allerdings gute Gründe anzunehmen, dass sich der Zusammenhang zwischen marktbasierten Inflationserwartungen und Ölpreis in den kommenden Jahren lockert und andere Faktoren ebenfalls eine wichtige Rolle spielen. Als massgebliche Ursache für den jahrelangen Gleichlauf zwischen Ölpreis und Inflationserwartungen sehen wir den seit 2013 quasi regungslosen Verlauf der Kerninflationsrate (ohne Energie, Nahrungs- und Genussmittel). Sie hat sich in den vergangenen acht Jahren in einem äusserst engen Band um 1,0% bewegt. Stärkere Abweichungen in die eine oder andere Richtung gingen in der Regel auf Sonderfaktoren zurück (vgl. Abbildung 4). Grössere Ausschläge in der Gesamtinflationsrate waren somit quasi ausnahmslos das Ergebnis von ausgeprägten Bewegungen der Energiepreise.

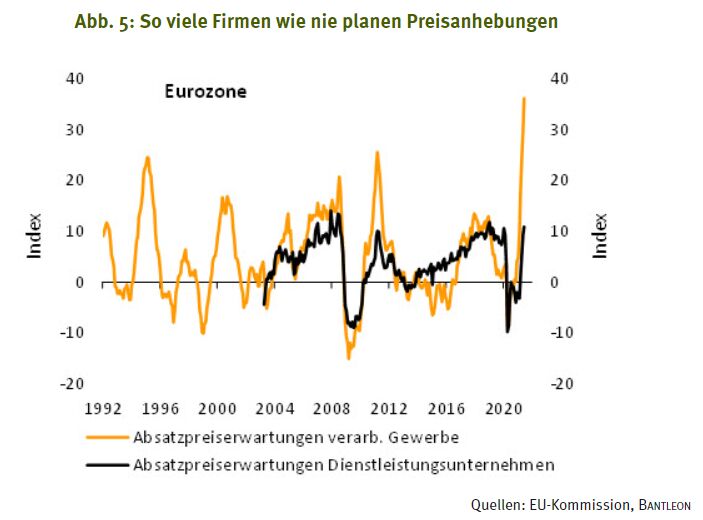

In den nächsten Jahren sollte sich die Kerninflationsrate aber bei mindestens 1,5% bis 2,0% einpendeln, nach 1,5% in diesem Jahr. Zahlreiche Argumente sprechen für eine erkennbare Zunahme des unterliegenden Preisauftriebs. An erster Stelle ist die sich abzeichnende Weitergabe des derzeit enorm hohen Kostendrucks zu nennen, dem sich quasi alle Unternehmen ausgesetzt sehen. Gemäss der jüngsten Umfrage der EU-Kommission im Juni gaben so viele Industrieunternehmen wie nie zuvor an, ihre Preise in den kommenden Monaten anheben zu wollen. Im Dienstleistungssektor liegt der entsprechende Indikator nur noch knapp unterhalb des bisherigen Höchststandes aus dem Jahr 2007 (vgl. Abbildung 5). Viele Firmen werden ihre Preise daher im weiteren Jahresverlauf bzw. im nächsten Jahr spürbar anheben.

Dabei kommt ihnen das konjunkturelle Umfeld sehr entgegen. Im Verlauf der Corona-Pandemie hat sich bei den privaten Haushalten der Eurozone eine enorme Nachfrage aufgestaut, die sich bisher nur zum Teil aufgelöst hat. Insbesondere in den Bereichen Tourismus, Freizeit und Kultur sowie Gastronomie wird es noch lange dauern, bis alle Konsumwünsche erfüllt sind. Der Nachholeffekt dürfte bis weit ins nächste Jahr bzw. sogar bis 2023 andauern. Finanziell sind die Konsumenten hierfür bestens ausgestattet. Unseren Berechnungen zufolge haben sie bis einschliesslich des 1. Quartals 2021 gut 700 Mrd. EUR an ungeplanten Ersparnissen aufgebaut. Das entspricht fast 6% des nominalen BIP des Jahres 2019.

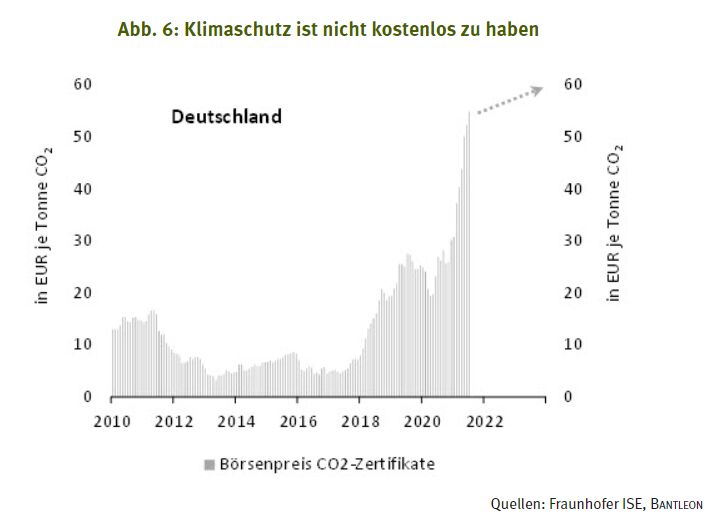

Abgesehen von der Kombination aus Kostendruck- und Nachfragesoginflation gibt es einen weiteren Faktor, der in den nächsten Jahren für einen erkennbar höheren unterliegenden Preisauftrieb spricht: die preistreibenden Effekte infolge der verstärkten Klimaschutzbemühungen. Am augenfälligsten ist hierbei die CO2-Bepreisung, die beispielsweise in Deutschland über höhere Kraftstoff- und Heizölpreise selbst bei einer Nicht-Verschärfung der geltenden Gesetzeslage in diesem und in den nächsten zwei Jahren zu einer um 0,2%- bis 0,3%-Punkte höheren Inflationsrate führen wird. Aber auch indirekt wird sich die Verteuerung des CO2-Ausstosses auf die Verbraucherpreise auswirken. Der massive Anstieg der Preise für CO2-Zertifikate stellt einen weiteren Kostentreiber für Unternehmen dar. In Deutschland beispielsweise haben sich die Preise seit April 2020 fast verdreifacht. Aktuell liegt der Preis auf einem Allzeithoch von knapp 55 EUR je Tonne CO2 (vgl. Abbildung 6). Im Zuge des von der EU-Kommission Anfang Juli vorgestellten Fit-for-55-Plans, der eine Ausweitung des Emissionshandels auf zusätzliche Wirtschaftsbereiche sowie die stufenweise Reduzierung der zugeteilten CO2-Kontingente vorsieht, ist in den nächsten Jahren von einem weiteren deutlichen Preisanstieg auszugehen.

Fazit: Inflationserwartungen haben noch Luft nach oben

Der von den Verbrauchern der Eurozone für die nächsten zwölf Monate erwartete Anstieg der Verbraucherpreise hat dank des diesjährigen Teuerungsschubs bereits einen Wert erreicht, der im Einklang mit dem von der EZB angestrebten Inflationsziel von 2,0% steht. Auch die marktbasierten Inflationserwartungen haben sich seit dem zyklischen Tief vom April 2020 spürbar erholt und etwa um 1%-Punkt auf Werte um 1,4% zugelegt.

Wir sehen indes noch weiteres Aufwärtspotenzial. Kurzfristig sollte die kräftige Zunahme der Inflationsrate in der Eurozone im 2. Halbjahr auf bis zu 3% Rückenwind bieten. Mittel- und langfristig dürfte eine höhere Kerninflationsrate die Inflationserwartungen weiter in Richtung des Notenbankziels schieben.

Mithin werden sich Inflationserwartungen und tatsächliche Inflationsraten gegenseitig hochschaukeln, was dazu beitragen sollte, dass sich der Verbraucherpreisanstieg in der Eurozone in den nächsten Jahren bei 2% oder sogar darüber verfestigt. Unter anderem werden die höheren Inflationserwartungen Eingang in die Lohnverhandlungen finden und damit den Lohndruck erhöhen. Angesichts ihres aggressiv expansiven Vorgehens riskiert die EZB sogar, in den nächsten Jahren ein Überschiessen der Inflationserwartungen und Teuerungsraten zu provozieren.

Jörg Angelé, Senior Economist der BANTLEON BANK AG