Die Coronavirus-Pandemie hat Hedgefonds wegen guter Leistungen enorme Mittelzuflüsse von institutionellen Investoren beschert. Das Gesamtkapital der Branche wuchs seit Ausbruch der Krise weltweit um über 1 Billion US-Dollar und schnuppert nun an der Marke von 4 Billionen US-Dollar. Aktuell sind bei der Strategie Merger Arbitrage, die besonders gute Perspektiven hat, durchschnittlich 7% bis 8% annualisierte Rendite möglich. Und der Boom bei Unternehmensübernahmen verspricht weiterhin hohe Renditen. Auch Privatanleger können noch einsteigen.

Sie zählen zu den am wenigsten verstandenen und oft zu Unrecht negativ porträtierten Anlageklassen – und seit einiger Zeit wieder zu den erfolgreichsten. Die Rede ist von Hedgefondsstrategien, also alternativen, aktiv gemanagten Investmentfonds. Ursprünglich waren sie dazu gedacht, Portfolios gegen Risiken, zum Beispiel eine negative Marktentwicklung, abzusichern, also zu hedgen. Heute bieten solche Strategien weitaus mehr als nur Schutz vor der nächsten Aktienmarktkorrektur und sind ein fester Baustein in institutionellen Portfolios – eine intelligente Beimischung also, die auch für Privatanleger interessant sein kann.

Spätestens seit Beginn der Coronavirus-Pandemie erfahren Hedgefonds wieder enormen Aufwind und zeigen eine deutlich eindrucksvollere Leistung als in den Jahren zuvor. Das verwundert Branchenkenner wenig, denn je schwieriger das Marktumfeld, umso besser können diese aktiven Strategien ihre Stärken ausspielen. Ihre aktuelle Performance ist sogar die beste seit rund 20 Jahren. Entsprechend haben institutionelle Investoren mit Rekordzuflüssen im Zusammenspiel mit beispiellosen Gewinnen Hedgefonds jüngst ein enormes Wachstum beschert: Das Gesamtkapital der Branche wuchs seit Ausbruch der Coronavirus-Krise weltweit um über 1 Billion US-Dollar und schnuppert nun an der Marke von 4 Billionen US-Dollar, heißt es beim Analysehaus HFR. Das Smart Money setzt also auch nach der Krise klar auf Hedgefonds.

Missverstandene Anlageklasse

Europäische Privatanleger stehen hier bislang noch an der Seitenlinie und fokussieren sich bei ihren Investments meist nur auf zwei Anlageklassen: Aktien und Anleihen, oft passiv umgesetzt, zum Beispiel via ETFs. Alternative aktive Anlagestrategien wie der Klassiker Long/Short Equity oder Merger Arbitrage stoßen bei vielen Privatanlegern hierzulande mangels Kenntnis der Funktionsweisen noch immer auf Skepsis, während clevere US-Anleger damit hohe Renditen in jeder Marktphase erzielten.

Wer bislang gezögert hat, findet jetzt einen guten Einstiegszeitpunkt vor. Aktuell ist das Umfeld für Merger-Arbitrage-Strategien nämlich attraktiver denn je. Der Grund: Nach der Coronavirus-bedingten Zwangspause im Jahr 2020 jagt inzwischen wieder eine Firmenübernahme die nächste. Dies ist gut für Merger Arbitrageure, die im Rahmen von Übernahmen ihre Arbitrage-Rendite er-zielen. Denn bei Übernahmen börsennotierter Unternehmen können Investoren in der Regel einen sogenannten Spread ernten. Aktuell sind dies im Mittel 7% bis 8% annualisierte Rendite. Und die Aussichten für die nächsten Monate sind ausgezeichnet. Also ein Start von der Pole Position.

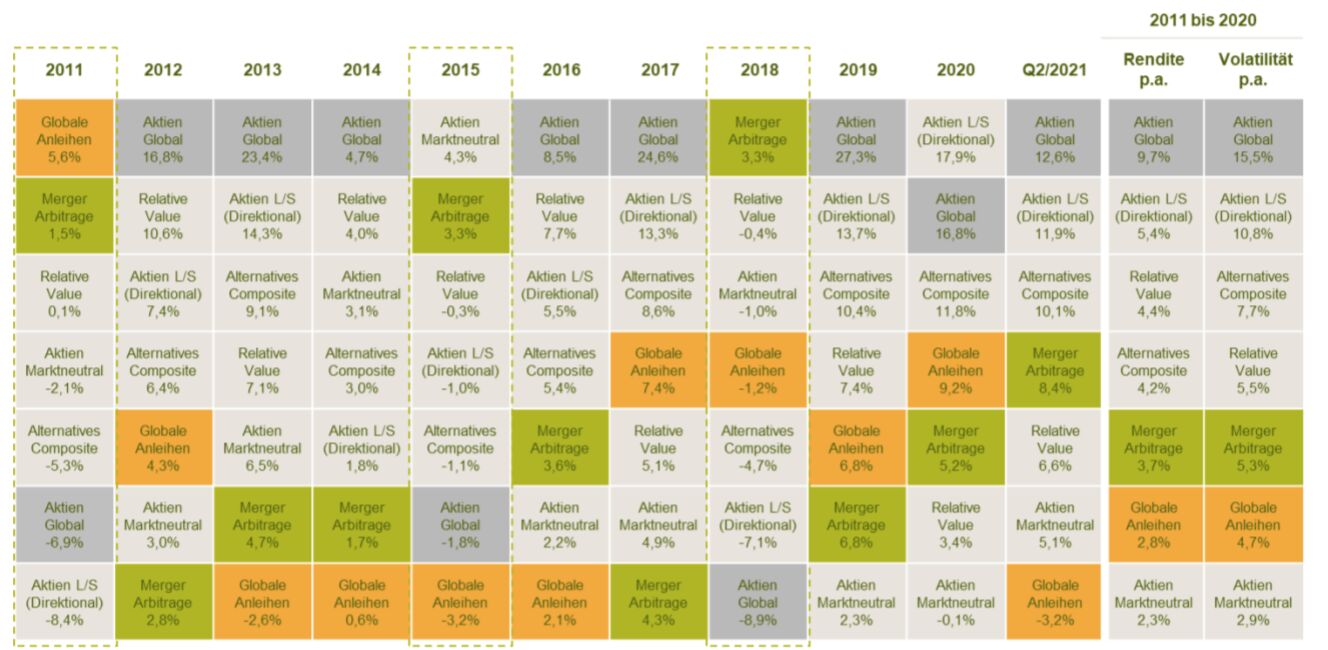

Beim Blick auf die harten Zahlen der jüngsten Dekade wird zudem klar, warum die Strategie bei institutionellen Investoren so beliebt ist: Merger-Arbitrage-Strategien waren die einzige (alternative) Assetklasse, die in jedem Jahr positive Renditen erwirtschaftete – mit einer Volatilität, die bei rund einem Drittel der Volatilität des globalen Aktienmarktes lag.

Alternative Aktienstrategien als Renditegarant

Quellen: MSCI, Bloomberg, HFRI, Barclays, J.P. Morgan | Stand: 31. August 2021

Quellen: MSCI, Bloomberg, HFRI, Barclays, J.P. Morgan | Stand: 31. August 2021

Warren Buffett als Vorreiter

Der wohl prominenteste Investor war jahrzehntelang Warren Buffett. Während er als Investor verschiedene Unterstrategien einsetzte, war eine seiner Hauptstrategien Merger Arbitrage. Wie kaum ein anderer beherrschte er die Königsdisziplin zur Erzielung marktneutraler Renditen mit Übernahmen und verdiente damit in den 1970er- und 1980er-Jahren sehr viel Geld. Denn was kaum bekannt ist: Während seiner inzwischen mehr als sieben Jahrzehnte dauernden Investmentkarriere generierte die Unterstrategie Merger Arbitrage wahrscheinlich Buffetts beste risikobereinigte Renditen. Im Jahr 1987 konkretisierte Buffett, welchen Teil seiner Renditen er auf Arbitrage zurückführt: »Wir haben Arbitrage auf opportunistischer Basis jahrzehntelang praktiziert, und bis heute sind unsere Ergebnisse ziemlich gut gewesen. Obwohl wir nie eine exakte Berechnung vorgenommen haben, glaube ich, dass wir insgesamt im Durchschnitt jährliche Vorsteuerrenditen von mindestens 25% aus Arbitrage erzielt haben.« (Quelle: Berkshire-Hathaway-Aktionärsbrief 1987) Und auch heute ist seine Berkshire-Hathaway-Holding noch von Zeit zu Zeit bei Mega-Übernahmen als Arbitrageur am Start.

Oliver Scharping, Portfolio Manager für alternative Aktienstrategien, Bantleon