Steigende Inflationserwartungen von Finanzmarktteilnehmern zwingen Anleiheninvestoren zum Handeln: Wenn sie Kursverluste infolge steigender Zinsen vermeiden wollen, müssen sie nach Alternativen zu nominalen Staatsanleihen, Pfandbriefen oder erstrangigen Anleihen von Industrieunternehmen (Senior-Anleihen) suchen. Am attraktivsten erscheinen derzeit immer noch nachrangige Anleihen von Industrieunternehmen (Corporate Hybrids), die ihre positive Entwicklung seit Jahresanfang auch in den nächsten Monaten fortsetzen sollten.

Anleiheninvestoren müssen wegen steigender Inflationserwartungen weniger zinssensitive Anlagemöglichkeiten suchen, um Kursverluste zu vermeiden. Das attraktivste Anleihensegment im Investment-Grade-Bereich sind im derzeitigen konjunkturellen Umfeld nachrangige Anleihen von Industrieunternehmen (Corporate Hybrids). Für sie sprechen attraktive Coupons und die Aussicht auf weiter sinkende Risikoprämien mit entsprechenden Kursgewinnen. Zudem ist der Markt für Corporate Hybrids aufgrund ihrer tieferen Duration gegenüber Senior-Anleihen weniger zinssensitiv, was Kursverluste infolge steigender Renditen bei deutschen Bundesanleihen minimiert.

Nachrangige Unternehmensanleihen entwickelten sich besser als erstrangige

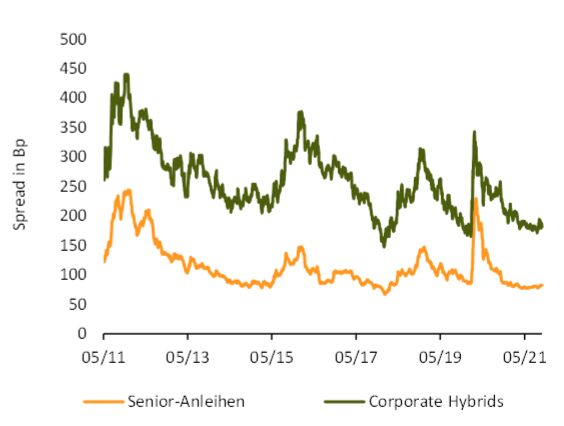

Ihre Stärken haben Corporate Hybrids im laufenden Jahr bereits gezeigt und konnten den rasanten Zinsanstieg im laufenden Jahr im Gegensatz zu Senior-Anleihen mühelos überkompensieren. So sanken ihre Risikoprämien (gemessen am ICE BofA Euro Non-Financial Subordinated Index) seit Jahresanfang um 24 Basispunkte, weshalb Corporate Hybrids in Kombination mit ihren hohen Coupons (fast 2,5-mal so hoch wie die von Senior-Anleihen) einen Gesamtertrag von 1,33% erzielten. Der Mehrertrag gegenüber deutschen Bundesanleihen (Überschussertrag) beträgt sogar 3,32%-Punkte. Der Gesamtertrag von Senior-Anleihen liegt aufgrund eines geringeren Überschussertrags von nur 0,95%-Punkten und einer höheren Zinssensitivität bei -1,34%.

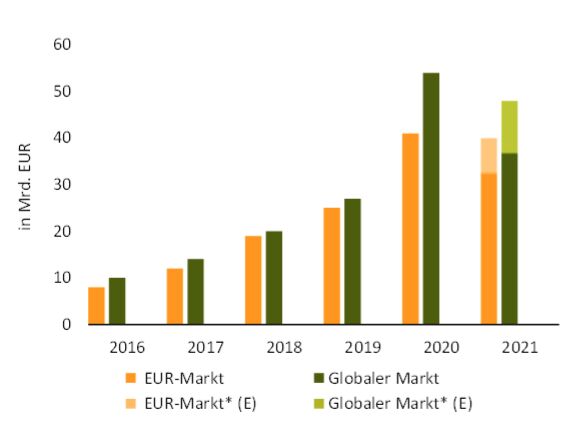

Anteil grüner Corporate Hybrids wächst stark

Weil viele Unternehmen einen großen Teil ihrer Primärmarktaktivitäten schon in das 1. Halbjahr verlagert haben, ist für den Rest des Jahres nur ein moderates Platzierungsvolumen neuer Corporate Hybrids im höheren einstelligen Milliarden-Euro-Bereich zu erwarten. Insgesamt sollte das globale Primärmarktvolumen für Corporate Hybrids die Rekordmarke von 54 Milliarden Euro aus dem Jahr 2020 nicht übertreffen und sich bei knapp 48 Milliarden Euro einpendeln. Mit Blick auf die Neuemissionen in diesem Jahr betraten auch neue Emittenten den Markt für Corporate Hybrids, beispielsweise das Transportunternehmen Poste Italiane und der Personaldienstleister Adecco, was den Diversifikationsgrad des Segments über die Sektoren hinweg erhöht hat. Auch der Anteil der als grün klassifizierten Corporate Hybrids wird weiterwachsen: Im Jahr 2020 lag der Anteil am Primärmarktvolumen noch bei 7,6%, während die Quote der in diesem Jahr platzierten grünen Neuemissionen am bislang emittierten Volumen bereits 21% beträgt. Die solide Nachfrage nach höher rentierenden Corporate Hybrids dürfte das zusätzliche Primärmarktangebot bis Jahresende mühelos aufnehmen können. Die Attraktivität von Corporate Hybrids wird weiterhin durch das günstige relative Verhältnis der Risikoprämien zu Senior-Anleihen (Hybrid-Senior-Verhältnis) und den höheren relativen Coupon-Ertrag unterstrichen.

Hybrid-Senior-Verhältnis weiterhin sehr attraktiv

Jüngste Kursverluste sind nur temporär und bieten sehr attraktive Einstiegsgelegenheit

Der jüngste kurzfristige Anstieg der Risikoprämien wurde getrieben durch negative Schlagzeilen des zweitgrößten chinesischen Immobilienentwicklers Evergrande sowie des deutschen Immobilienunternehmens Adler. Diese Überlagerungseffekte im Markt für Corporate Hybrids dürften temporär sein – sie markieren einen sehr attraktiven Zeitpunkt, um in die Anlageklasse einzusteigen.

Geringeres Neuemissionsvolumen stützt bei anhaltend hoher Nachfrage die Kurse von Corporate Hybrids

Corporate Hybrids bieten attraktivere Risikoprämien als Senior-Anleihen

* zusätzlich erwartetes Marktvolumen in 2021 | Quellen: ICE BofA, BANTLEON

* zusätzlich erwartetes Marktvolumen in 2021 | Quellen: ICE BofA, BANTLEON

Fazit: Die positive Entwicklung von Corporate Hybrids sollte sich bei einem anhaltend robusten Wirtschaftswachstum auch bei steigenden Renditen fortsetzen. Die Kombination aus höheren Coupons und unserer Erwartung weiter sinkender Risikoprämien macht Corporate Hybrids im Umfeld steigender Zinsen unabdingbar für jede Asset Allocation.