Dass im vergangenen Jahr ausgerechnet die Produzenten von Öl und Gas die höchsten Wertzuwächse erreicht haben, erscheint mit Blick auf die Klimaschutzmaßnahmen der Industriestaaten widersprüchlich, aber es ist wahr: Besonders die rohstoffnahen, stark zyklischen Infrastruktur-Sektoren gehören zu den Gewinnern 2021 – allen voran der Öl- und Gassektor (Exploration/Production +85,9%, Transportation/Storage +35,2%) und der Schienenverkehr (+20,8%). Digitale Infrastruktur legte um rund 28,9% zu, Versorger um rund 10,9% und Betreiber von Flughäfen um rund 4,7%. Das Schlusslicht bildeten die erneuerbaren Energien (-27,8%), deren Bewertungen sich nach der Rallye im Vorjahr normalisierten.

Ausgangspunkt der Energiepreis-Rallye war der starke und global synchronisierte wirtschaftliche Aufschwung, befeuert durch billionenschwere Fiskalprogramme und billiges Zentralbankgeld. Der Aufschwung traf besonders im Energiemarkt auf ein knappes Angebot: im Öl- und Gassektor bedingt durch den dramatischen Einbruch des Ölpreises im Jahr 2020, in dessen Fahrwasser nicht unerhebliche Produktionskapazitäten stillgelegt wurden und im Strommarkt durch die politisch motivierte Stilllegung nicht-grüner Energiequellen, wie zum Beispiel das Abschalten von Atomkraftwerken. Aufgrund des viel zu langsamen Ausbaus der erneuerbaren Energien kam Gasversorgern damit eine Schlüsselrolle zur Aufrechterhaltung der Energieversorgung zu.

Was bedeutet dies für Infrastruktur-Investoren?

Künftig dürfte der konventionelle Energiesektor noch volatiler und schwerer prognostizierbar sein, weil erstens fossile Brennstoffe auch bei der Energiewende eine Rolle spielen, zweitens die Risiken eines Ungleichgewichts zwischen Angebot und Nachfrage in einem schrumpfenden Markt mit rückläufigen Investitionen weiter zunehmen dürften und drittens die erneuerbaren Energien langsamer ausgebaut als konventionelle Energien abgebaut werden. Investoren müssen folglich mit stärker schwankenden Erträgen und Aktienkursen infolge temporärer Energiepreisschocks umgehen, die nicht zu den grundsätzlich risikoarmen Eigenschaften des Infrastruktur-Sektors passen. Der starke politische Wille, die globale Wirtschaft CO2-arm zu gestalten, birgt mittelfristig zudem große Risiken für Vermögenswerte/Unternehmen im konventionellen Energiebereich. Diese Risiken lassen sich aufgrund der teilweise kurzfristigen politischen Entscheidungen nicht prognostizieren und werden die Bewertungen der entsprechenden Unternehmen belasten.

Auf der anderen Seite bietet der bislang nur schleppende Ausbau der erneuerbaren Energien viel Potenzial. Ein schnellerer Ausbau ist der Schlüssel, um nachhaltig erschwingliche Energiepreise zu ermöglichen. Dies hat vor allem zwei Gründe: Zum einen sind erneuerbare Energien bereits heute die günstigste Quelle der Stromerzeugung. Dem Research-Unternehmen BloombergNEF zufolge lagen die Kosten für aus Solar- und Onshore-Windenergie gewonnenen Strom im 2. Halbjahr 2021 im globalen Durchschnitt um mindestens ein Drittel unter den Kosten für die Gewinnung von Kohle- und Gasstrom. Zum anderen reichen weder die Ziele der verschiedenen Länder/Staatengemeinschaften noch die Geschwindigkeit ihrer Umsetzung zum Erreichen der Klimaziele von Paris aus dem Jahr 2015 aus. Verschiedene staatliche Maßnahmen wie die Senkung der Energiesteuern in Spanien und eine staatliche Subvention für schwächere Haushalte in Frankreich werden das Problem langfristig nicht lösen.

Ein diversifizierter Ausbau der Technologien für die Nutzung erneuerbarer Energiequellen, ergänzt durch eine Beschleunigung der Elektrifizierung sowie einen verstärkten Fokus auf Speichertechnologien und den Netzausbau, würde die Energieimportabhängigkeit der EU deutlich reduzieren. Anstatt auf Gaskraftwerke als Brückentechnologie zu setzen, ist ein massiver und beschleunigter Ausbau der erneuerbaren Energien notwendig, um die Versorgungsstabilität zu gewährleisten, die Souveränität gegenüber den Exportländern zu wahren sowie bezahlbare und wettbewerbsfähige Strompreise zu ermöglichen. Mit Blick auf die globalen Wachstumsaussichten ist zu bedenken, dass sich der Internationalen Energieagentur zufolge die jährlichen Investitionen in saubere Energien allein bis zum Jahr 2030 vervierfachen und dann über 4 Billionen US-Dollar pro Jahr betragen werden.

Auf dem Weg zur Klimaneutralität divergieren die Chancen und Risiken der fossilen Energien und die Chancen und Risiken der erneuerbaren Energien zunehmend: Fossile Brennstoffe sind ein Auslaufmodell und bergen das Risiko, dass die Assets der Unternehmen früher oder später unbrauchbar werden. Gleichzeitig bieten Versorgersegmente, welche die Klimaneutralität vorantreiben, großes Potenzial, insbesondere aus Investorensicht, nachdem die Aktienkurskorrekturen in einigen Segmenten zu attraktiven Einstiegsniveaus geführt haben. Ein besonders attraktiver Energieversorger ist derzeit Enel. Auch die Umweltdienstleister Veolia und Befesa haben langfristig großes Potenzial.

Digitale Infrastruktur als globaler Standortfaktor

Dem Marktforschungsinstitut Gartner zufolge werden die globalen IT-Ausgaben im Jahr 2022 um 5,5% auf 4,5 Billionen US-Dollar steigen. Das Datenwachstum treibt auch künftig den Ausbau der digitalen Infrastruktur. Leistungsfähiges Internet hat sich spätestens seit Ausbruch der Pandemie zur essenziellen Infrastruktur entwickelt. Durch das nun etablierte Homeoffice und die zunehmende Zahl von Business Meetings im digitalen Format ist auch im vergangenen Jahr die Zahlungsbereitschaft für schnellere und großvolumigere Internetverbindungen gestiegen. Um dieser gestiegenen Nachfrage gerecht werden zu können, muss weiterhin sehr viel Geld in den Ausbau der digitalen Infrastruktur investiert werden.

Die Nachfrage nach Glasfaseranschlüssen in Europa dürfte sich entsprechend bis zum Jahr 2026 verdoppeln. Zudem sollte der Anteil der Haushalte, die einen Glasfaseranschluss tatsächlich auch nutzen (Take-up-Rate) im selben Zeitraum von 50% auf 70% wachsen. Aufgrund der größeren Flächenabdeckung wird High-Speed-Internet in den USA sowohl mit Glasfaser- als auch mit Wireless-Internet-Infrastruktur erreicht. Die Investitionen für die Wireless-Infrastruktur werden allein in den USA für das Jahr 2022 auf 40 Milliarden US-Dollar geschätzt, während die Investitionen in den vergangenen zehn Jahren bei jährlich nur rund 30 Milliarden US-Dollar lagen. Langfristig wird das Segment durch das erst jüngst verabschiedete US-Infrastruktur-Fiskalpaket gestützt, weil davon 65 Milliarden US-Dollar in die Modernisierung der digitalen Infrastruktur in unterversorgten Standorten fließen sollen. Besonders attraktive Unternehmen im Bereich der Telekommunikation, die eine eigene Netz-Infrastruktur haben und von einer möglichen Konsolidierung profitieren können, sind Vodafone und Deutsche Telekom.

Außerdem werden die Zahl und die Kapazität von Rechenzentren wegen der zunehmenden Verdichtung der digitalen Infrastruktur wachsen. In Europa nimmt der Ausbau von Rechenzentren beispielsweise aufgrund einer Zunahme von Cloud-Applikationen, Cyber-Security-Anwendungen, Edge Computing und vermehrtem Outsourcing von IT-Dienstleistungen Fahrt auf. Die Kapazität in den Topmärkten (Frankfurt, London, Amsterdam, Paris) erreichte dem Immobiliendienstleister CBRE zufolge zum ersten Mal 2 Gigawatt, nachdem im Jahr 2021 400 Megawatt hinzugefügt worden waren. In den USA sind dem Immobilienvermittler Cushman Wakefield zufolge momentan 1,2 Gigawatt an Kapazität im Bau und weitere 3,3 Gigawatt in Planung. Mit dem Ausbau von 5G, IoT und künstlicher Intelligenz nimmt die Bedeutung kürzerer Reaktionszeiten zu. Deshalb rücken vermehrt kleinere Rechenzentren, die Daten nah am Endkunden verarbeiten, in den Fokus.

Was bedeutet dies für Infrastruktur-Investoren?

Die Kombination verschiedener struktureller Trends wird auch in den kommenden Jahren zu attraktiven Wachstumsmöglichkeiten bei stabiler Nachfrage führen. Die gestiegenen Investitionen sind ein positiver Impuls für Betreiber von Funkmasten und Rechenzentren. Betreiber der Glasfaser-Infrastruktur sowie Betreiber von Rechenzentren sollten gleichermaßen profitieren, da beide als Bindeglied der digitalen Infrastruktur dienen.

Inflation schadet Infrastruktur-Aktien nicht

Eine anhaltend hohe Inflation zählt derzeit zu den größten Sorgen am Kapitalmarkt, insbesondere aufgrund des damit steigenden Drucks auf die Zentralbanken, die Zinsen anzuheben. Ein solches Szenario muss bei Infrastruktur-Aktien aus zwei Perspektiven betrachtet werden.

Die Umsatz- und Kostenperspektive: Ein inflationäres Umfeld stellt Unternehmen grundsätzlich vor die Herausforderung, gestiegene operative Kosten an die Kunden weiterzugeben. Gelingt dies, können deutlich negative Effekte auf die Profitabilität der Unternehmen vermieden werden. Infrastruktur-Unternehmen haben diesbezüglich besondere Eigenschaften: Aufgrund regulatorischer Rahmenbedingungen, Konzessionen und langfristiger Verträge sind die Umsätze der meisten Infrastruktur-Unternehmen an die Inflation gekoppelt. Doch auch wenn keine explizite Koppelung besteht, haben viele Unternehmen eine Quasimonopolstellung (bedingt durch erhebliche Markteintrittsbarrieren – insbesondere regulatorischer Natur –, Flächenverfügbarkeit und hohe Erstinvestitionen), die ihnen eine starke Preissetzungsmacht verleiht. Deshalb führten selbst konsequente Preiserhöhungen in der Vergangenheit für Betreiber von Infrastruktur nur selten zu volumenbasierten Nachfragerückgängen.

Neben den Umsatz- und operativen Kosteneffekten spielt bei Infrastruktur-Unternehmen der Zugang zu einem gut funktionierenden Fremdkapitalmarkt eine große Rolle, da der Sektor insgesamt sehr kapitalintensiv ist. Steigende Zinsen bedeuten hier in der Regel höhere Fremdkapitalkosten, welche die – häufig gehebelten – Projektrenditen schmälern. Viele Infrastruktur-Unternehmen haben jedoch das aktuelle Niedrigzinsumfeld genutzt, um die Fälligkeiten der Fremdkapitalfinanzierung zu sehr attraktiven Konditionen substanziell zu verlängern.

Die Bewertungsperspektive: Bei der Unternehmensbewertung muss bekanntlich das Wechselspiel der Fristigkeit des Cashflows mit dem Diskontierungssatz betrachtet werden. Weil der Barwert des künftigen Cashflows durch Zinsanstiege an Wert verliert, werden steigende Zinsen zur Belastung für alle Unternehmensbewertungen. Besonders unter Druck kommen sollten Aktien, deren Bewertungen auf weit in der Zukunft liegenden Cashflows basieren. Weil die Cashflows der meisten Infrastruktur-Segmente auf langfristigen Verträgen und einer stetigen Nachfrage beruhen, sind Aktienbewertungen grundsätzlich weniger anfällig für ausschweifende Wachstumsfantasien und werden deshalb nach langen Risk-on-Phasen oft mit einem Abschlag gegenüber breiten Aktienindizes gehandelt. So hat die ultraexpansive Geldpolitik der jüngsten Vergangenheit vor allem die Bewertungen von Wachstumsunternehmen aufgebläht und deren Fallhöhe erhöht.

In diesem Umfeld konnten börsennotierte Infrastruktur-Unternehmen – relativ betrachtet – nicht mithalten, denn nur in wenigen Branchen führt ein höherer volkswirtschaftlicher Output zu überproportionalem Wachstum. Im Umkehrschluss bedeutet dies aber auch, dass das Infrastruktur-Segment im Vergleich mit den globalen Aktienmärkten sowohl in Bezug auf das Bewertungsrisiko als auch auf eine nachlassende Konjunkturdynamik mit deutlich weniger Risiken behaftet ist.

Was bedeutet dies für Infrastruktur-Investoren?

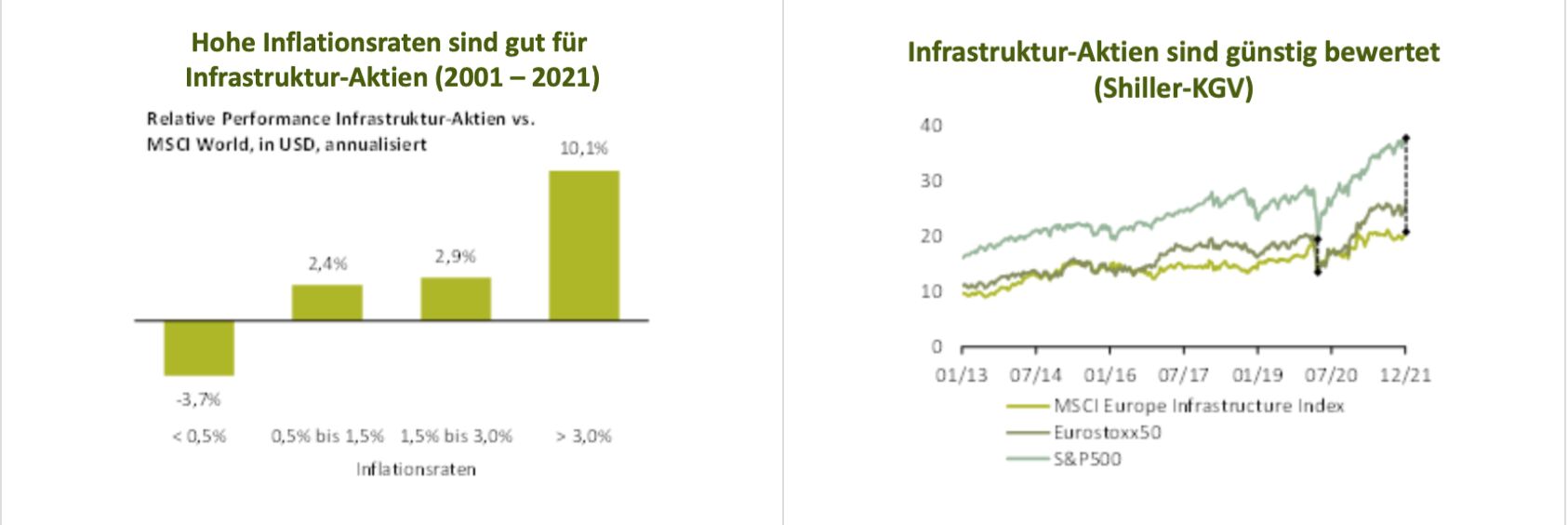

Die Assetklasse Infrastruktur-Aktien ist in einem Umfeld erhöhter Inflation ein verlässlicher Baustein. Langfristig erzielte börsennotierte Infrastruktur eine Rendite, die deutlich über der Inflationsrate lag. Besonders stark war der Kurszuwachs von Infrastruktur-Aktien, wenn die Inflationsrate gemessen am US-Verbraucherpreisindex (VPI) über 3% lag. In diesen Phasen übertrafen Infrastruktur-Aktien den MSCI World um durchschnittlich 10%-Punkte p.a. In Zeiten besonders tiefer Inflationsraten hingegen konnten Infrastruktur-Aktien nicht mit dem breiten Aktienmarkt mithalten. Mit Blick auf das kommende Kapitalmarktumfeld sollten Infrastruktur-Aktien gut gerüstet sein. Wie gut die Erträge von Infrastruktur-Unternehmen vor Inflation geschützt sind, hängt jedoch vor allem vom Sektor und vom Land ab.

Die mit lokalen Regierungen ausgehandelten Konzessionen zum Betreiben von Mautstraßen enthalten explizite jährliche Anpassungen der Mautstraßengebühren an die Inflation. Dabei gibt es verschiedene Preissetzungsstrukturen von Konzessionen, die von einfacher Koppelung an die Inflation oder das Wirtschaftswachstum bis hin zu jährlichen Minimalerhöhungen mit offenem Ende reichen. Im Zeitverlauf führen jährliche Inflationsanpassungen daher zu stetig steigenden Einnahmen, welche die Vermögenswerte wachsen lassen. Dieser positive Cashflow-Effekt kann sogar noch deutlicher ausfallen, wenn die Preissetzungsmacht auf höheres Verkehrsaufkommen trifft. Die lokalen Verkehrsaufkommen sind in den meisten Ländern wieder auf die Niveaus von 2019 zurückgekehrt und haben teilweise sogar von Beschränkungen des internationalen Flugaufkommens profitiert, was dem Segment insgesamt Auftrieb verschaffen sollte. Ein besonders attraktives Unternehmen im Bereich der Transportwirtschaft ist der Konzessions- und Baukonzern Vinci, der unter anderem Mautstraßen betreibt, aber auch im Bereich der erneuerbaren Energien tätig ist.

Quellen: Bloomberg, Bantleon | Stand: 31. Dezember 2021

Quellen: Bloomberg, Bantleon | Stand: 31. Dezember 2021

Automatische Preisanpassungen in den Mietverträgen von Funkmastenbetreibern sind neben exponentiell steigenden Datenvolumen ein wesentlicher Treiber des langfristigen Umsatzwachstums solcher Unternehmen. Zwar hängt das Ausmaß der Preisanpassungen von den jeweiligen Verträgen ab, diese können jedoch mehr als zwei Drittel des organischen Umsatzwachstums der Unternehmen ausmachen.

Bei Versorgern hängt die Attraktivität negativer Realzinsen weitestgehend vom regulatorischen Umfeld ab. Grundsätzlich darf ein regulierter Versorger eine vom Regulator festgelegte Rendite auf das eingesetzte Kapital erwirtschaften und kann die Erträge um das zusätzlich eingesetzte Kapital, multipliziert mit der festgelegten Rendite, steigern. Während einige europäische Regulatoren Inflationsanpassungen in der zugelassenen Rendite explizit in den Klauseln verankert haben, ist eine solche Anpassung für US-Versorger nicht vorgesehen. Die regulierten Geschäftsmodelle sind auch in Bezug auf steigende Nominalzinsen im Vorteil, da steigende Kapitalkosten – ähnlich wie bei inflationärem Druck – spätestens in der nächsten Regulierungsperiode berücksichtigt werden. Insgesamt führen höhere Inflationsraten und steigende Nominalzinsen zu höheren erlaubten Renditen. Regulierte Versorger mit attraktiven regulatorischen Rahmenbedingungen sollten folglich von einem solchen Umfeld profitieren. Wegen der Heterogenität des Versorgersegments und unterschiedlicher regulatorischer Rahmenbedingungen kommt es jedoch auf die Details an.

Neben diesen Anpassungen ist besonders bei europäischen Versorgern mit einer deutlichen Steigerung der Investitionen zu rechnen. Während eine Einigung zum US-Fiskalpaket erst im laufenden Jahr erwartet wird, hat die EU mit dem Programm Fit for 55 bereits ihren Plan konkretisiert, wie die im Green Deal definierten Klimaziele für das Jahr 2030 erreicht werden sollen. Die Notwendigkeit einer Beschleunigung der Energiewende bietet in diesem Zusammenhang weiterhin großes Wachstumspotenzial. Die Investitionen in den Ausbau der erneuerbaren Energien sind allerdings nur ein Teil davon. Die Netzausgaben werden erhöht, da unter anderem ein größerer Anteil des mithilfe erneuerbarer Energien erzeugten Stroms in die Stromnetze eingespeist werden muss und Stromnetze modernisiert werden müssen, um die Verfügbarkeit von Wind- und Sonnenenergie bei deutlich höherer Stromnachfrage zu gewährleisten. Außerdem dürfte der erhöhte CO2-Preis die Bedeutung von Recyclingunternehmen vergrößern. Insgesamt stehen mehrere Versorgerbereiche vor einem Megazyklus. Die enormen Fiskalprogramme haben ihre Wirkung auf beiden Seiten des Atlantiks noch nicht entfaltet, stützen aber die Wachstumsaussichten der Anlageklasse.

Johannes Maier, Portfolio Manager Globale Infrastruktur-Aktien, Bantleon