Inflation zwingt Fed zum Handeln

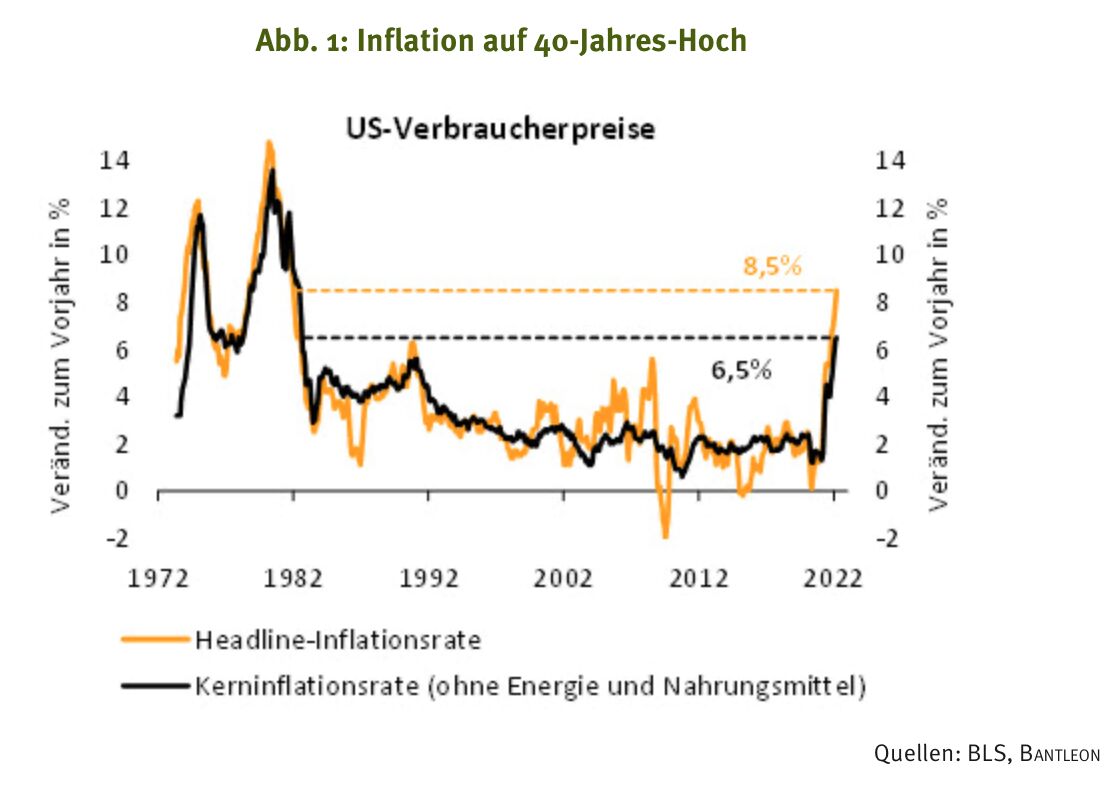

An die Hiobsbotschaften von den Inflationszahlen hat man sich in den USA schon fast gewöhnt. Seit rund einem Dreivierteljahr gibt das Statistikamt von Monat zu Monat einen neuen Höchststand bekannt. Sowohl die Gesamtinflationsrate als auch die Kernrate (bei der die volatilen Energie- und Nahrungsmittelkomponenten ausgeklammert werden) markieren inzwischen mit 8,5% bzw. 6,5% die höchsten Werte seit rund 40 Jahren (vgl. Abbildung 1).

Bei der Notenbank haben die rekordhohen Inflationsraten in den vergangenen Monaten zu einer 180-Grad-Wende geführt. Inzwischen wird der Teuerungsschub nicht mehr als primär temporäres Phänomen gewertet, das grösstenteils von selbst abklingt. Vielmehr wird jetzt von einer breit angelegten Inflationsdynamik gesprochen. In der Folge sieht sich die Fed nun gezwungen, mit kräftigen geldpolitischen Straffungen gegenzusteuern.

Im März wurde daher die Bandbreite der Fed-Funds-Rate um 25 Bp auf 0,25% bis 0,50% angehoben und für Mai wurde angekündigt, mit dem Abschmelzen der Notenbankbilanz zu beginnen. Weitere Leitzinserhöhungen sollen im Jahresverlauf folgen. Wie schnell und wie weit die Fed die Leitzinsen letztlich nach oben schleusen muss, hängt zu einem grossen Teil davon ab, wie hartnäckig die Inflationstreiber künftig sind. Wir nehmen das zum Anlass, um im Folgenden unseren Inflationsausblick zu erläutern.

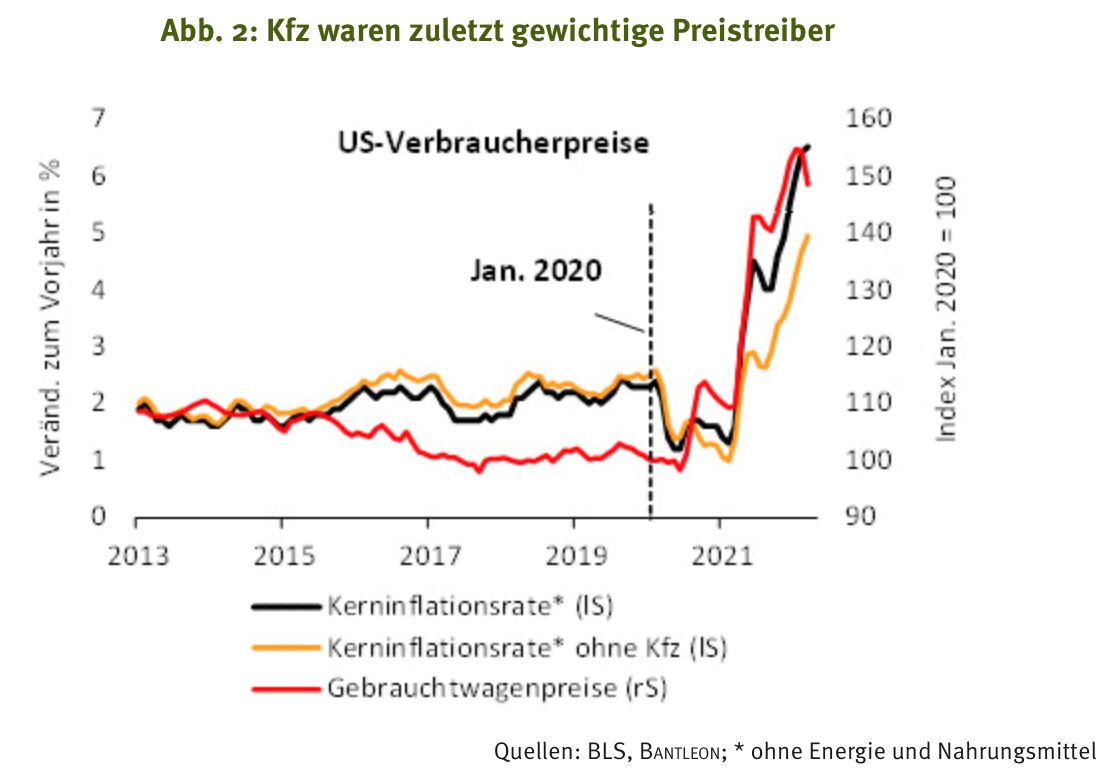

Zunächst die gute Nachricht: Bei einzelnen Gütergruppen spricht mit Blick voraus vieles für deutlich sinkende Preise. Prominentes Beispiel sind Kraftfahrzeuge und hier speziell die Gebrauchtwagen. Gravierende Lieferengpässe im Zuge der weltweiten Corona-Krise hatten im Zusammenspiel mit der angekurbelten Nachfrage durch die staatlichen Einkommenshilfen für einen beispiellosen Preissprung von 54% im Laufe der vergangenen zwei Jahre gesorgt (vgl. Abb. 2). Nimmt man den 14%igen Preisschub bei Neuwagen hinzu, war diese Bewegung in der Spitze allein für rund 1,7%-Punkte der aktuell 6,5%-igen Kerninflationsrate verantwortlich (vgl. Abb. 2).

Wenn sich im Jahresverlauf die Engpässe bei der Halbleiter- und in der Folge auch der Kfz-Produktion verringern, dürfte das Angebot an Autos wieder zunehmen und vor allem die Gebrauchtwagenpreise sollten merklich zurückgehen – im März gab es bereits einen ersten Vorgeschmack darauf (vgl. Abb. 2). Die Kerninflationsrate erfährt dadurch spiegelbildlich zum Geschehen in den vergangenen beiden Jahren vorübergehend eine namhafte Entlastung.

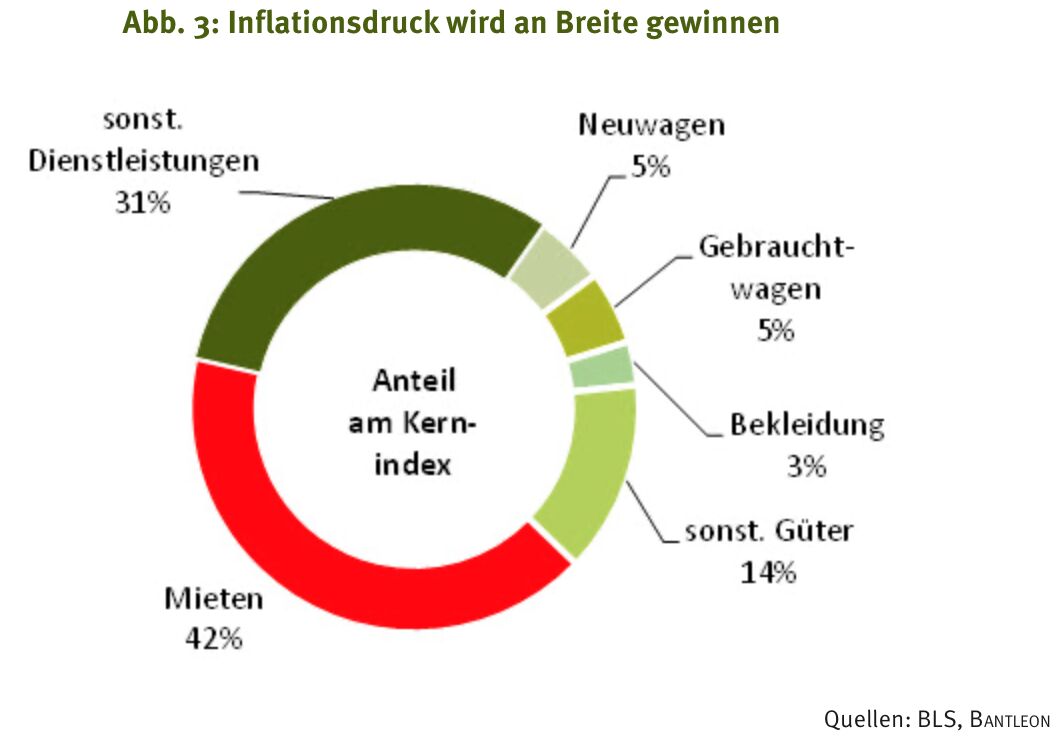

Nun die schlechte Nachricht: Der Entspannung bei einzelnen Güterpreisen steht wachsender Inflationsdruck an anderen Stellen gegenüber. Vor allem zwei Bereiche sind hier von Bedeutung: Mieten und Dienstleistungen, die zusammen fast drei Viertel des Warenkorbs der Kerninflation ausmachen (vgl. Abb. 3).

Mieten steigen immer schneller

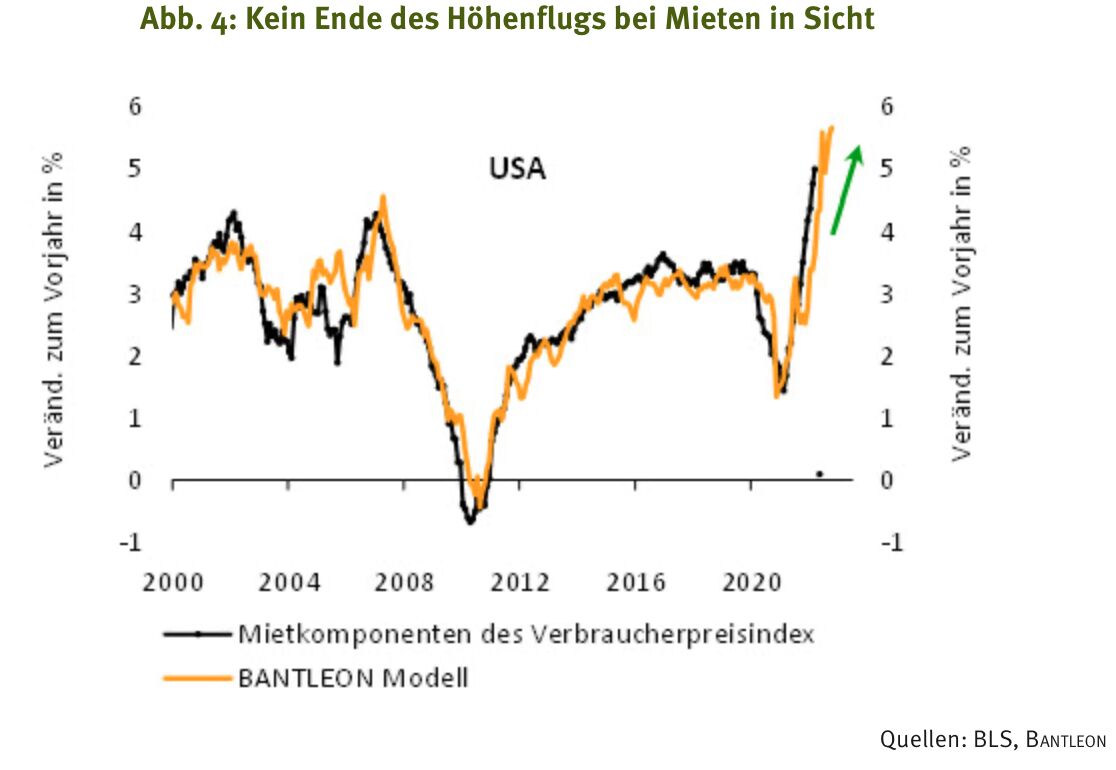

Bei den Wohnungs- und Häusermieten sind zwar 50%ige Steigerungsraten wie bei den Gebrauchtwagen nicht einmal ansatzweise zu erwarten. Allerdings ist ihr Einfluss auf die Kerninflation mit einem 42%-igen Anteil rund acht Mal so gross (vgl. Abb. 3). Ausserdem haben sich hier in den vergangenen zwölf Monaten die jährlichen Steigerungsraten von rund 1,5% auf knapp 4,5% verdreifacht.

Wenn es um den Ausblick auf die Mietentwicklung in den kommenden Quartalen geht, hatten wir schon des Öfteren auf unser Modell hingewiesen, das sich den Nachlauf der Mieten hinter der Einkommens- und Arbeitsmarktentwicklung sowie den Hauspreisen zunutze macht. Vor allem die seit Mitte vergangenen Jahres zu beobachtenden 20%igen Steigerungsraten bei den Immobilienpreisen (im Vorjahresvergleich) und die rekordtiefe Arbeitslosenquote senden hier klare Signale. Demnach ist ein Ende des Höhenflugs immer noch nicht in Sicht – im Gegenteil, die Mietsteigerungen dürften weiter zunehmen (vgl. Abb. 4).

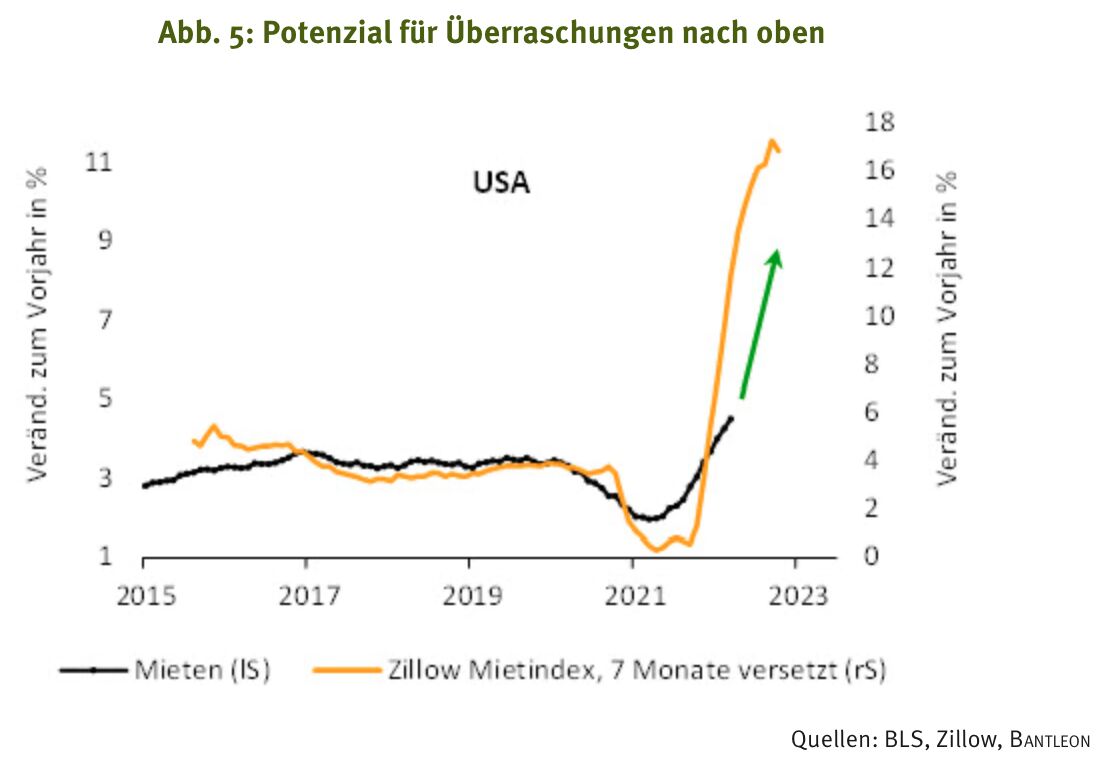

Das Überraschungspotenzial liegt eindeutig bei noch höheren Zuwächsen. Darauf deuten z.B. die Daten zur Entwicklung der Mieten hin, die von der Immobilienplattform Zillow erhoben werden. Aufgrund der relativ kurzen Historie dieser Zeitreihen (sie liegen seit 2014 vor) eignen sie sich zwar nicht, um in unser Prognosemodell integriert zu werden. Gleichwohl haben sie einen klaren Vorlauf vor den Mieten in der Verbraucherpreisstatistik und warnen sogar vor noch kräftigeren Mietsteigerungen (Abb. 5). Zu dem gleichen Ergebnis kommt eine Analyse der San Francisco-Fed in einer detaillierteren Untersuchung der Zillow-Daten auf Basis einzelner Regionen.

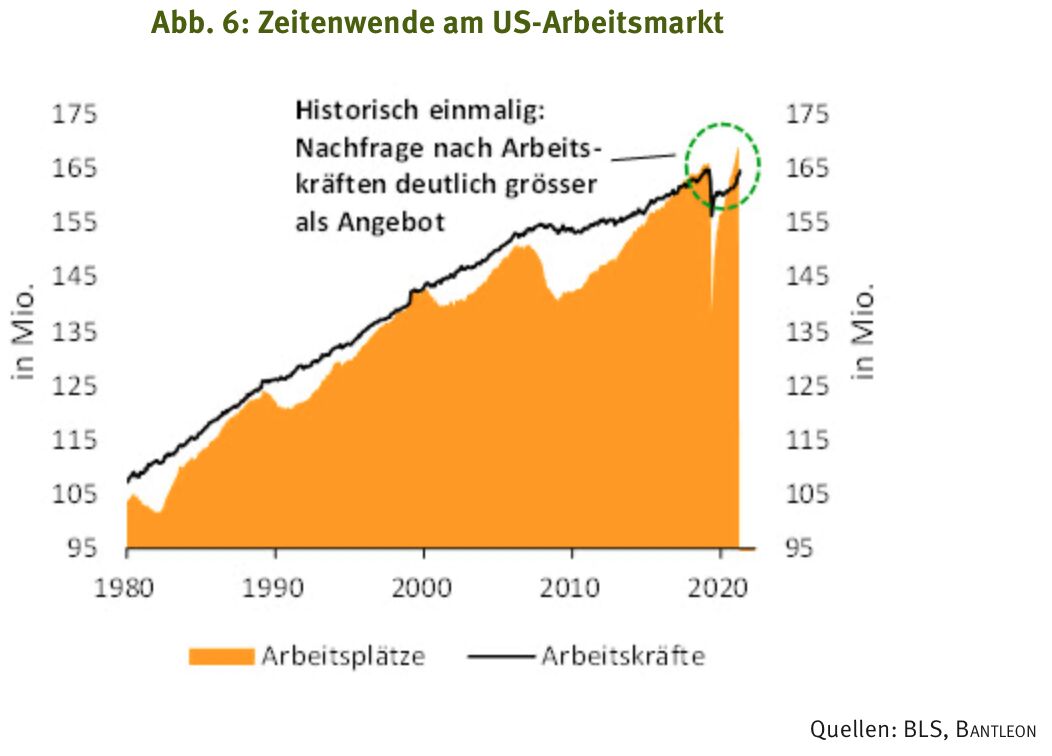

Neben den Mieten geht von der Lohnentwicklung wachsender Inflationsdruck aus. Eine besondere Rolle spielt dabei der strukturelle Wandel, der in den vergangenen Jahren am Arbeitsmarkt stattgefunden hat. So sorgt die Alterung der Gesellschaft für ein langsamer wachsendes Arbeitskräftepotenzial, das mit dem stetig weiter zunehmenden Bedarf an Arbeitskräften nicht mehr mithalten kann. Diese Tendenz war schon vor dem Ausbruch der Coronavirus-Pandemie zu beobachten. Im Zuge der dynamischen wirtschaftlichen Erholung nach dem pandemiebedingten Wachstumseinbruch ist sie aber noch deutlicher zutage getreten. Inzwischen übersteigt die Zahl an Arbeitsplätzen (besetzte + offene Stellen) das Arbeitskräftepotenzial (Beschäftigte und Arbeitsuchende) um knapp 3% bzw. rund 5 Mio. (vgl. Abb. 6). Ein derart ausgeprägter Nachfrageüberhang nach Personal war in den vergangenen 70 Jahren noch nie zu beobachten!

An diesem Ungleichgewicht dürfte sich ohne stabilisierungspolitische Eingriffe in den kommenden Jahren nichts Grundlegendes ändern. Auf der einen Seite werden zwar im Zuge der abklingenden Coronavirus-Pandemie wieder mehr US-Bürger einen Job annehmen wollen. Weil viele aufgrund ihres Alters in den vergangenen zwei Jahren aber aus dem Arbeitsmarkt ausgeschieden sind, sollte das Arbeitskräfteangebot dadurch höchstens um 1 Mio. bis 2 Mio. steigen. Gleichzeitig nimmt auf der anderen Seite die Nachfrage nach Arbeitskräften im Umfeld einer dynamisch wachsenden Wirtschaft kontinuierlich zu.

In diesem Spannungsfeld wird der Wettbewerb um Mitarbeiter noch intensiver werden, was die Löhne in die Höhe treibt. Schon jetzt haben hier die Steigerungsraten mehrjährige Höchststände erreicht und die einschlägigen Frühindikatoren kündigen allein für die kommenden zwölf Monate neue Rekorde an (vgl. Abb. 7). Vor allem bei Dienstleistungen, die knapp ein Drittel des Warenkorbs im US-Verbraucherpreisindex ausmachen, hält damit der Aufwärtsdruck auf die Preise an (vgl. Abb. 8).

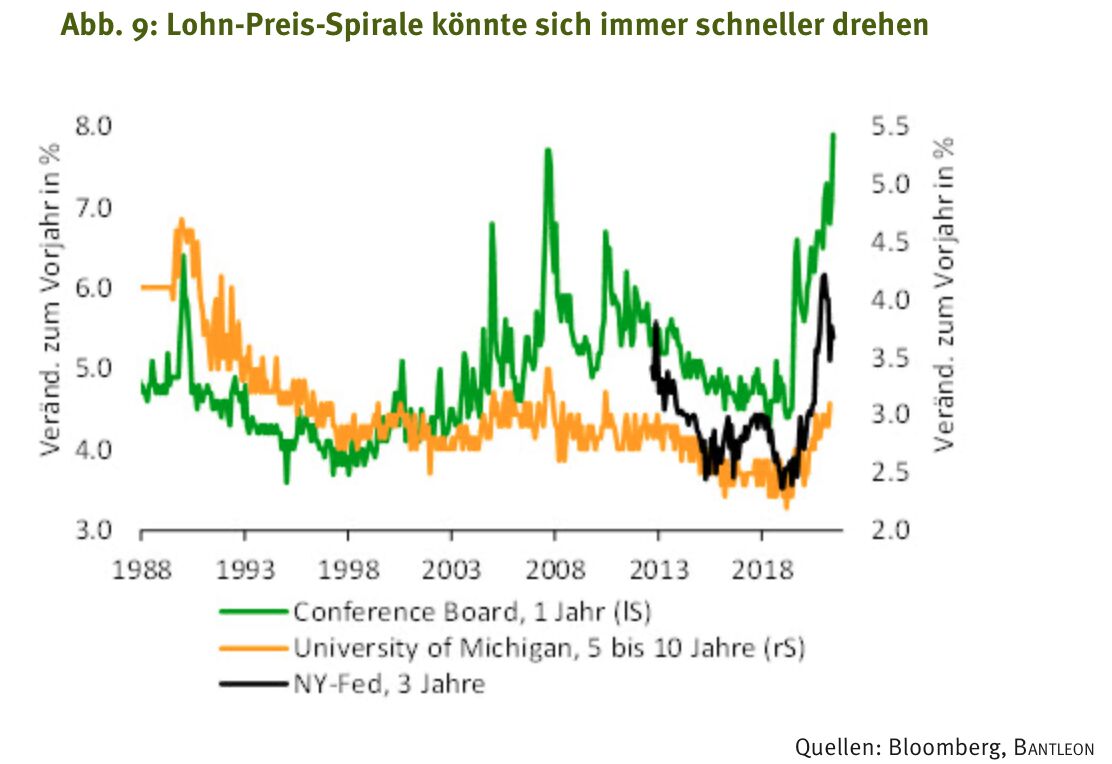

Die kräftigen Lohnsteigerungen werden nach unserer Einschätzung zusätzlich von den anziehenden Inflationserwartungen angekurbelt (vgl. Abb. 9). Im Laufe der Zeit dürften mehr und mehr Arbeitnehmer einen Inflationsausgleich fordern, der ihnen angesichts der angespannten Beschäftigungssituation auch immer öfter gewährt werden sollte. Die Gefahr einer sich beschleunigenden Lohn-Preis-Spirale nimmt entsprechend zu.

Notenbank muss überbordende Nachfrage einbremsen

Alles in allem spricht vieles dafür, dass die Inflationsraten in den kommenden Monaten trotz der Entlastungen bei einzelnen Gütergruppen und der herausfallenden Basiseffekte nur wenig sinken. Das 2%-Ziel der Geldpolitik sollte nach unserer Einschätzung auf lange Sicht nicht wieder erreicht werden. Das sieht die Fed grundsätzlich auch so, weswegen sie wie bereits erwähnt auf einen geldpolitischen Straffungskurs eingeschwenkt ist. Allerdings hat inzwischen selbst Notenbank-Präsident Jerome Powell eingeräumt, mit dieser Kehrtwende zu lange gewartet zu haben.

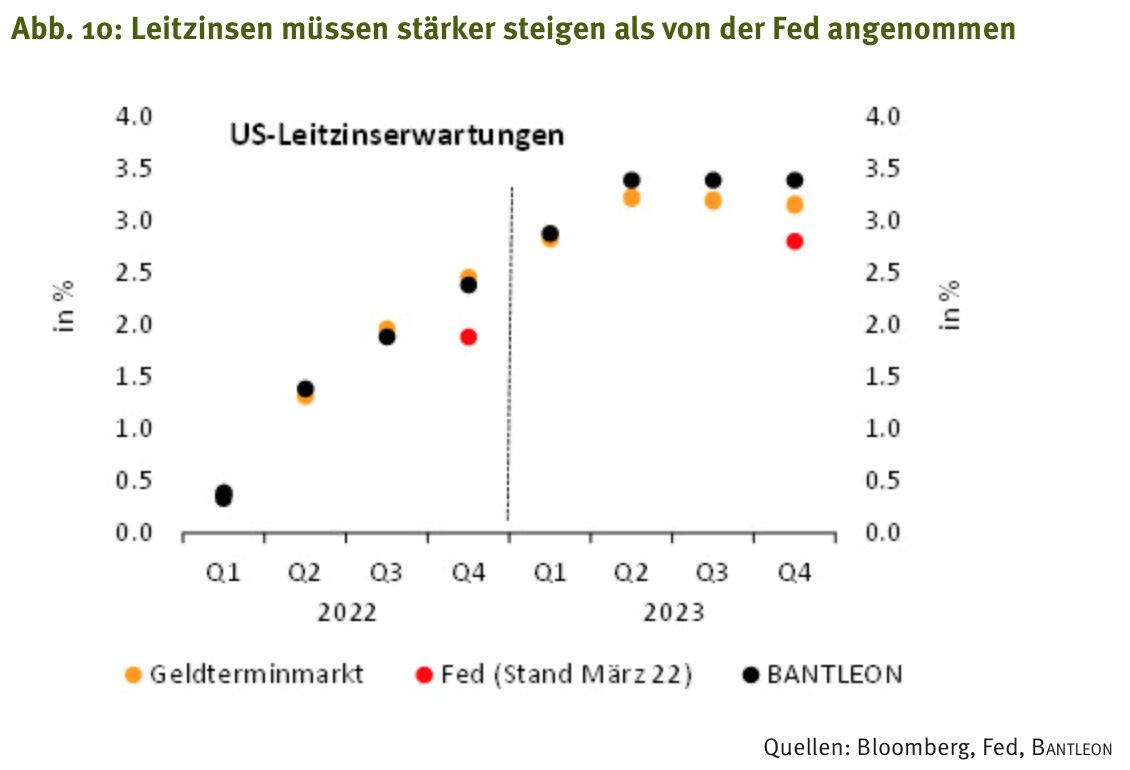

Im Unterschied zur Notenbank schätzen wir den Inflationsdruck indes als noch hartnäckiger ein. Folglich reicht es in unseren Augen nicht aus – wie vom Median der FOMC-Mitglieder unterstellt –, die Leitzinsen in der Spitze bis auf knapp 3% anzuheben, also nur leicht über das neutrale Niveau von rund 2,50%. Vielmehr rechnen wir in unserem Basisszenario mit einer Straffung auf mindestens 3,50% – in unserem Risikoszenario halten wir sogar 4,00% für möglich. Denn nur so gehen von der Geldpolitik die nötigen restriktiven Impulse aus, um die überbordende Nachfrage als zentralen Inflationstreiber einzubremsen (vgl. Abb. 10).

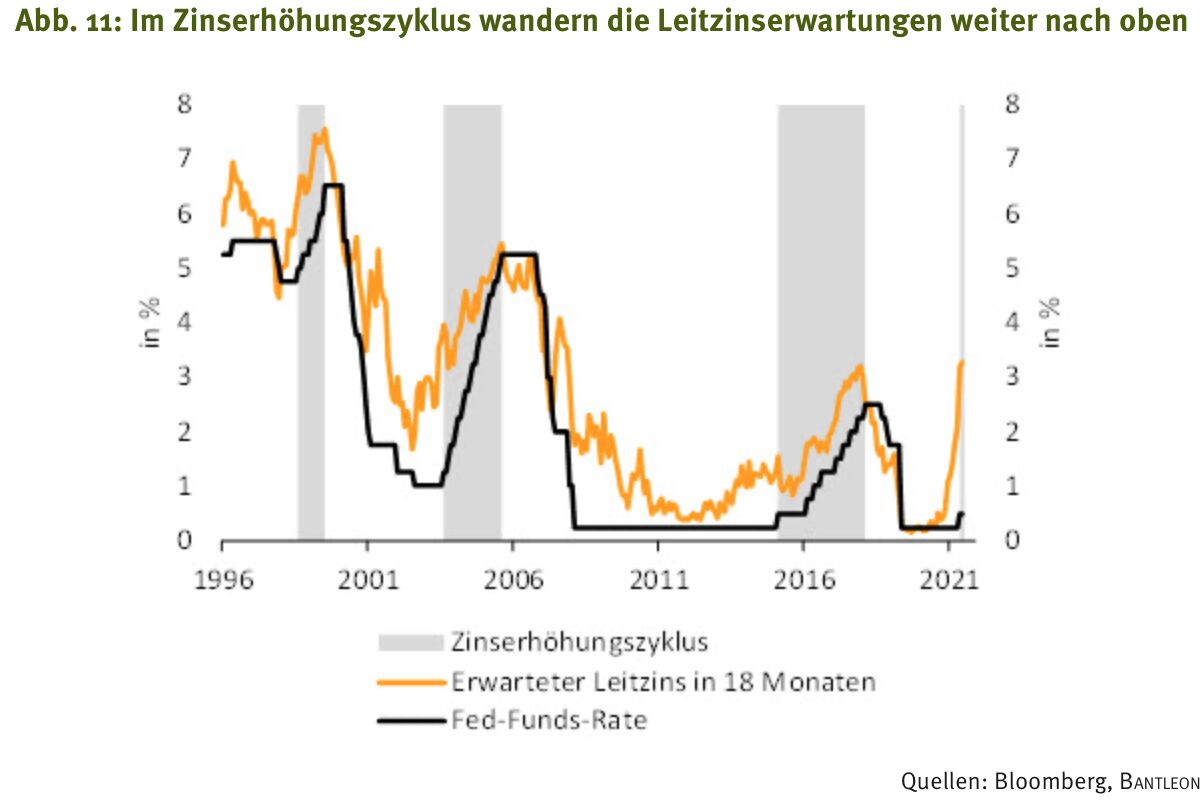

Die Geldterminmärkte, die lange Zeit weniger Zinserhöhungen als wir unterstellt hatten, haben sich inzwischen unserem Basisszenario deutlich angenähert. In den kommenden Monaten dürften die eskomptierten Leitzinserwartungen allerdings noch weiter ansteigen. Allein schon deswegen, weil die eingepreisten Leitzinsszenarien stark vom aktuellen Leitzinsmomentum getrieben werden. Das heisst, wenn die Fed die Leitzinsen anhebt, korrigieren die Marktteilnehmer ihre Einschätzungen zum künftigen Leitzinspfad weiter nach oben. Dieses Muster war regelmässig in früheren Zinserhöhungszyklen zu beobachten (vgl. Abb. 11). Nicht zuletzt würden die Leitzinserwartungen weiter anziehen, wenn sich unser Risikoszenario eines Leitzinshöhepunkts im Bereich von 4,00% manifestiert.

US-Treasuries sollten vor diesem Hintergrund unter Druck bleiben (vgl. Abb. 12). Der im Frühjahr 2020 begonnene Renditeaufwärtstrend, der zuletzt nochmals merklich steiler geworden ist, hat mithin immer noch Luft nach oben. Gleichwohl nimmt das Potenzial sukzessive ab. Auf die rund 200 Bp Zinsanstieg bei 10-jährigen Treasuries seit Mai 2020 dürften nach unserer Einschätzung noch rund 40 Bp folgen. Wir sehen die Rendite 10-jähriger T-Notes zum Jahresende im Bereich von 3,00%. Allerdings haben die vielfältigen globalen Risiken (Ukraine-Konflikt, Corona-Pandemie in China) die Wahrscheinlichkeit für temporäre Rücksetzer steigen lassen.

Fazit: Fed muss nicht nur den Fuss vom Gas nehmen, sondern kräftig bremsen

Die US-Wirtschaft lässt immer mehr Anzeichen einer Überhitzung erkennen. Vor allem der Arbeitsmarkt läuft heiss und sorgt so für wachsenden Lohn- und Inflationsdruck. Eingedämmt werden kann die ausufernde Teuerung in dieser Situation nur mit deutlichen geldpolitischen Straffungen. Die Fed, die damit zu lange gewartet hat, muss nun umso stärker auf die Bremse treten.

Auf US-Staatsanleihen geht von dieser Seite weiter Gegenwind aus – die Renditen dürften ihrem zyklischen Höhepunkt zwar schon nähergekommen sein, ihn aber noch nicht erreicht haben.

Während das Wirtschaftswachstum im laufenden Jahr von dem zu erwartenden Post-Corona-Boom nochmals einen Schub erfährt, trübt sich mit dem scharfen Kurswechsel der Fed der Ausblick für das kommende Jahr ein. Die Wahrscheinlichkeit für ein »Hard Landing« 2023 hat in unseren Augen deutlich zugenommen.