Immer mehr Ökonomen halten inzwischen ein Hard Landing der US-Wirtschaft für unausweichlich. Allerdings rechnen die meisten nur mit einer milden Rezession. Wir sind skeptischer. Mehrere Gründe sprechen für eine ausgeprägte Durststrecke. So werden zum einen die höheren Zinsen sowie die kräftig gestiegenen Kosten für Rohstoffe und Vorprodukte zu Rückgängen bei den Unternehmensinvestitionen führen, womit eine klassische konjunkturelle Abwärtsspirale in Gang kommt. Zum anderen wird das Wachstum empfindlich durch die Fiskalpolitik gebremst. Schliesslich ist es das ausdrückliche Ziel der Fed, den heiss gelaufenen Arbeitsmarkt deutlich abzukühlen, was nur durch einen scharfen Wachstumseinbruch zu erreichen sein dürfte. Alles in allem sollte das Bruttoinlandsprodukt daher ab dem 4. Quartal dieses Jahres namhaft schrumpfen und die Rezession mit vier Quartalen mindestens so lange dauern, wie es in der Zeit nach dem Zweiten Weltkrieg üblich war.

Lange Zeit hatte die Fed die Inflationsgefahren unterschätzt, was sich schliesslich als veritabler Fehler herausstellte. Nun versucht die Notenbank, die verloren gegangene Glaubwürdigkeit durch eine umso aggressivere Zinspolitik zurückzugewinnen. Dabei müssen die Währungshüter natürlich Zuversicht verbreiten, weshalb sie ungeachtet des unvermeidbaren konjunkturellen Gegenwinds einem Soft Landing das Wort reden. In unseren Augen handelt es sich dabei jedoch um reinen Zweckoptimismus. Wir halten bereits seit geraumer Zeit eine Rezession für unausweichlich, eine Sicht, die inzwischen von immer mehr Ökonomen geteilt wird.

Es bleibt aber die Frage, wie tief und wie lang die Rezession ausfallen wird. Hier scheinen die Stimmen zu überwiegen, die eine lediglich kurze bzw. moderate Schwächephase erwarten, was unter anderem mit der robusten finanziellen Verfassung der privaten Haushalte und Unternehmen begründet wird. Wir teilen diese gelassene Sicht nicht. Mehrere Gründe sprechen für eine länger anhaltende bzw. ausgeprägtere Durststrecke.

Woher kommt plötzlich der konjunkturelle Gegenwind? Zunächst sind die gestiegenen Zinsen zu nennen. Werden zu einer ersten Orientierung die Renditen 10-jähriger US-Treasuries betrachtet, hat sich deren Niveau innerhalb der vergangenen zwei Jahre von rund 0,50% auf rund 3,00% versechsfacht. Auf Unternehmensebene haben sich die durch-schnittlichen Renditen von Investment-Grade-Anleihen seit Anfang 2021 immerhin von knapp 1,20% auf rund 4,80% vervierfacht (im Bereich 1- bis 10-jähriger Laufzeiten). Die privaten Haushalte sind ebenfalls betroffen. Sie sehen sich unter anderem massiv gestiegenen Hypothekenzinsen gegenüber, die sich bei 30-jährigen Laufzeiten von knapp 3,00% auf knapp 6,00% verdoppelt haben.

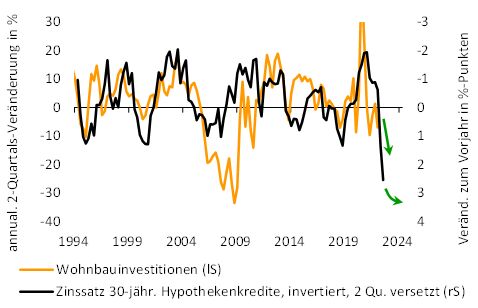

Der private Wohnungsmarkt ist der Sektor, der üblicherweise am schnellsten auf gestiegene Zinsen reagiert, weshalb hier die Bremsspuren bereits unübersehbar sind. So haben die Verkaufszahlen von neu gebauten Häusern um über 40% gegenüber ihrem Höhepunkt vom Herbst 2020 nachgegeben. Gleichzeitig ist bei den privaten Immobilieninvestitionen im 1. Halbjahr dieses Jahres ein Minus von annualisiert 7,0% zu beobachten – in den kommenden Quartalen dürfte es zu weiteren Rückgängen kommen (vgl. Abb. 1).

Abb. 1: Wohnbauinvestitionen als erstes Opfer des Zinsanstiegs…

Quellen: BEA, MBA, Bantleon

Quellen: BEA, MBA, Bantleon

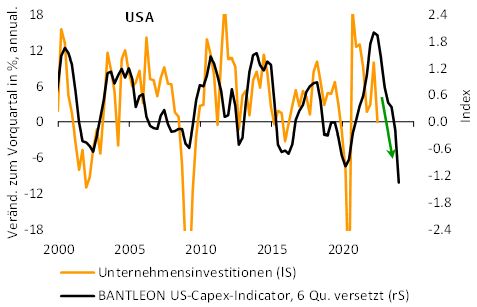

Mit einem Anteil der Wohnbauinvestitionen von rund 3% am BIP ist der davon ausgehende Gegenwind zwar für sich genommen noch zu verschmerzen. Er gibt indes einen Vorgeschmack darauf, was mit einer etwas längeren Verzögerung von den Unternehmensinvestitionen zu erwarten ist, deren Anteil am BIP vier Mal so gross ist. Unser Capex-Indikator – der die Effekte der Zinsentwicklung auf die Konjunktur vorzeichnet – zeigt in der Gegenüberstellung mit den Investitionen, dass es üblicherweise rund 1½ Jahre dauert, bis die verschlechterten Finanzierungskonditionen ihre volle Bremswirkung entfalten (vgl. Abb. 2). Entsprechend ist schon jetzt absehbar, dass die Stagnation der Unternehmensinvestitionen im 2. Quartal nur ein erster Vorbote für immer grössere Rückgänge ist, die nahezu das gesamte nächste Jahr über andauern dürften.

Abb. 2: Unternehmensinvestitionen kommen etwas später, aber ebenfalls unter Druck

Quellen: BEA, Bantleon

Quellen: BEA, Bantleon

Das BIP-Wachstum wird dadurch gleich mehrfach belastet. Zum einen direkt, weil die Nachfrage nach Investitionsgütern sinkt. Zum anderen indirekt, da mit rückläufigen Investitionen die Beschäftigung unter Druck kommt, was sich in einer schwächeren Konsumnachfrage niederschlagen wird.

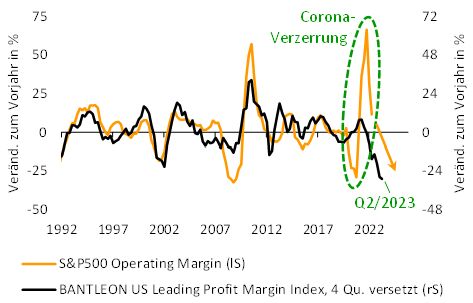

Es sind aber nicht nur die Zinsen, die den Unternehmen zu schaffen machen und unmittelbar die Investitionen dämpfen. Die Profitabilität der Firmen leidet auch infolge des auf breiter Front gewachsenen Kostendrucks. Zum einen stechen hier die Rohstoffpreise hervor, die massiv über das Vor-Corona-Niveau hinaus zugelegt haben. Gemessen am Goldman Sachs Commodity Index waren sie zwischenzeitlich um mehr als 85% gestiegen. Zum anderen sind die Lohnstückkosten zu nennen. Mit gut +8,0% im Vorjahresvergleich sind sie zuletzt so kräftig angezogen wie seit 40 Jahren nicht mehr. Und in Anbetracht des bis zuletzt auf hohen Touren laufenden Arbeitsmarktes ist nicht mit einer baldigen Entspannung zu rechnen.

Zusammen mit den höheren Zinsen sorgen diese Kostenexplosionen dafür, dass die Gewinnmargen der Unternehmen immer mehr unter Druck kommen. Da die Belastungen von diesen Seiten aber oftmals erst mit einer merklichen Zeitverzögerung zutage treten – beispielsweise, weil die Unternehmen bei der Versorgung mit Rohstoffen zunächst noch von länger laufenden Lieferverträgen aus der Vergangenheit profitieren –, wird der Gegenwind erst in den kommenden Quartalen vollständig zu spüren sein. Das kommt in unserem US Leading Profit Margin Index zum Ausdruck, der die verschiedenen Inputkosten bündelt und auf diese Weise die Entwicklung der Gewinnmargen mit vier Quartalen Vorlauf mit grosser Treffsicherheit vorzeichnet (vgl. Abb. 3). Demnach wird sich die aktuell noch zufriedenstellende Ertragslage der Unternehmen bis in die Mitte des kommenden Jahres hinein gravierend verschlechtern. Leidtragende davon werden wiederum die Beschäftigten sein, die mit zunehmenden Entlassungen rechnen müssen, was seinerseits den privaten Verbrauch belastet.

Abb. 3: Massiver konjunktureller Gegenwind durch explodierende Kosten

Quellen: Bloomberg, Bantleon

Quellen: Bloomberg, Bantleon

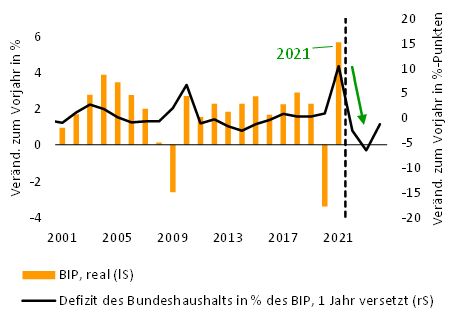

Die bisherigen Überlegungen haben gezeigt, dass vieles auf eine bis weit ins kommende Jahr hineinreichende Abschwächung von Konsum und Investitionen hindeutet. Das allein spricht schon für ein in dieser Zeit schrumpfendes Bruttoinlandsprodukt, also eine Rezession. Daneben geht zusätzlich aber auch noch Ungemach von der Fiskalpolitik aus. In den Jahren 2020 und 2021 war der Staat mit vielfältigen Stützungsmassnahmen dem Corona-Einbruch entgegengetreten. In der Summe wurden über 5.000 Mrd. USD in die Wirtschaft gepumpt. Dieser Impuls klingt nun jedoch aus und verkehrt sich sogar ins Gegenteil.

Mit einer vereinfachten Rechnung lässt sich veranschaulichen, welche unterschiedlichen Wachstumseffekte vonseiten der Fiskalpolitik ausgegangen sind bzw. noch ausgehen. Dazu wird unterstellt, dass sich die Gesamtsumme der 5.000 Mrd. USD zu gleichen Teilen auf die beiden Jahre verteilt. Entsprechend hat das BIP-Wachstum im ersten Jahr einen Impuls von rund 10%-Punkten erhalten. Weil im zweiten Jahr die Summe nicht vergrössert wurde, sondern erneut 2.500 Mrd. USD betrug, resultierte kein weiterer Nachfrageimpuls. Im dritten Jahr schliesslich, wenn der Staat seine Stützungsmassnahmen wieder komplett zurückgefahren hat, schrumpft die gesamtwirtschaftliche Nachfrage um 2.500 Mrd. USD gegenüber dem Vorjahr. Es entsteht also ein negativer Wachstumseffekt in Höhe von 10% des BIP.

Abb. 4: Haushaltskonsolidierung bremst Wachstum

Quellen: OMB, BEA, Bantleon

Quellen: OMB, BEA, Bantleon

Natürlich kann diese Rechnung nicht eins zu eins auf die Realität übertragen werden. Vor allem kommt es nicht zu so abrupten, klar abgegrenzten Veränderungen der gesamtwirtschaftlichen Nachfrage. Vielmehr dürfte in der aktuellen Situation insbesondere die Spartätigkeit der privaten Haushalte für eine merkliche Glättung sorgen. Entsprechend ist 2022 und 2023 zwar nicht mit einem scharfen wirtschaftlichen Bremseffekt zu rechnen – gleichwohl dürfte der Gegenwind in den kommenden Quartalen immer deutlicher zu spüren sein.

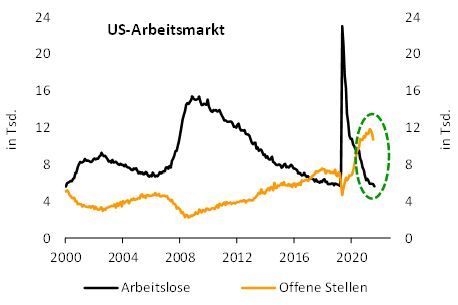

Abb. 5: Noch nie gab es so viel Arbeit für so wenige Arbeitssuchende

Quellen: BLS, Bantleon

Quellen: BLS, Bantleon

Verdeutlichen lässt sich dieser Ausblick, wenn die Veränderung des Haushaltsdefizits dem BIP-Wachstum gegenübergestellt wird. Hier ist ersichtlich, dass – ähnlich wie nach der Rezession 2009 – eine Rückführung des Haushaltsdefizits mit einem deutlich nachlassenden BIP-Wachstum einhergehen sollte (vgl. Abb. 4).

Auch der Arbeitsmarkt gibt mittelfristig Anlass zur Sorge. Aktuell brummt der Jobmotor in den USA – er ist sogar regelrecht heiss gelaufen. Das zeigt nicht nur die historisch tiefe Arbeitslosenquote von 3,6%, sondern auch die rekordhohe Zahl an offenen Stellen von bis zu 11,9 Mio. bei gleichzeitig rekordtiefer Zahl an Arbeitssuchenden. Mit in der Spitze 5,9 Mio. war der Überhang an unbesetzten Stellen innerhalb kürzester Zeit in bislang unbekannte Höhen geschnellt (vgl. Abb. 5).

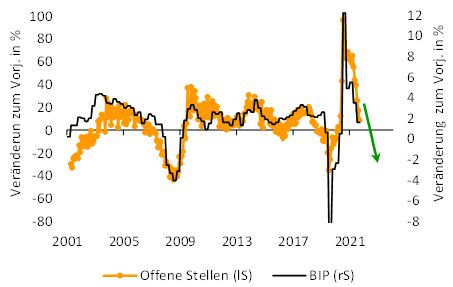

Aus Sicht der Notenbank stellt das ein zentrales Problem dar, weil in diesem Umfeld die Löhne schneller steigen als mit dem 2%-Inflationsziel vereinbar. Entsprechend ist es das Ziel der Fed, den Arbeitsmarkt mittels geldpolitischer Straffungen nachhaltig abzukühlen. Letztlich muss der Überhang an unbesetzten Stellen um rund 5 Mio. bzw. rund 50% reduziert werden. Ein absoluter Rückgang der offenen Stellen ist aber äusserst selten. Wie ein Blick auf die vergangenen 20 Jahre zeigt, war das nur dann zu beobachten, wenn das BIP deutlich geschrumpft ist, sprich es zu einer ausgewachsenen Rezession kam (vgl. Abb. 6).

Abb. 6: Einbremsen des Arbeitsmarktes dürfte nicht ohne Rezession möglich sein

Quellen: BLS, BEA, Bantleon

Quellen: BLS, BEA, Bantleon

Fazit: Vieles deutet auf eine lange Durststrecke hin

Alles in allem sieht sich die US-Wirtschaft in den kommenden Quartalen einem ganzen Bündel an Belastungen ausgesetzt. Erstens werden sowohl die höheren Zinsen als auch die deutlich gestiegenen Rohstoff-, Vorprodukt- und Lohnkosten mit der üblichen Zeitverzögerung immer deutlicher auf die Gewinn-margen der Unternehmen drücken. In der Folge kommt mittels sinkender Investitionen, steigender Arbeitslosigkeit und einem schwächer werdenden Konsum eine klassische konjunkturelle Abwärtsspirale in Gang.

Zweitens wirddas Wachstum durch die Fiskalpolitik gebremst, die nach dem Ausklingen der historisch beispiellosen Stimuli in den Vorjahren unweigerlich restriktiv wirkt. Drittens ist es das ausdrückliche Ziel der Fed, den heiss gelaufenen Arbeitsmarkt abzukühlen. Und zwar so weit, dass die von dieser Seite ausgehenden Inflationsgefahren unter Kontrolle gebracht werden können, was nur durch einen scharfen Wachstumseinbruch zu erreichen sein dürfte.

Trotz der scheinbar stabilen Ausgangslage hat sich damit einiges zusammengebraut. Deswegen dürfte es nicht nur eine milde Rezession geben, wie viele hoffen. Vielmehr sollte das Bruttoinlandsprodukt ab dem 4. Quartal dieses Jahres nachhaltig schrumpfen. Mit einem wieder anziehenden BIP rechnen wir frühestens im Schlussquartal 2023, womit die Rezession mindestens so lange dauern würde wie im Durchschnitt in der Zeit nach dem Zweiten Weltkrieg.

Dr. Andreas A. Busch, Senior Economist der BANTLEON AG