Dritte 75-Bp-Zinserhöhung in Folge

Zum dritten Mal in Folge beschloss die US-Notenbank die Leitzinsen um 75 Bp anzuheben. Zusammen mit der 25-Bp-Erhöhung im März und dem 50-Bp-Schritt im Mai summieren sich die Zinsanhebungen in diesem Jahr auf 300 Bp – der steilste Zinserhöhungszyklus seit Jahrzehnten. Die Leitzinsbandbreite liegt nun mit 3,00% bis 3,25% über dem neutralen Niveau, das von der Fed auf rund 2,50% veranschlagt wird.

Nach wie vor vertritt der Offenmarktausschuss die Auffassung, dass weitere Anhebungen nötig sind. Notenbankpräsident Jerome Powell unterstrich diesen Ausblick gleich zu Beginn seiner Pressekonferenz mit den Worten, die Leitzinsen müssten »zielstrebig auf ein Niveau angehoben werden, das ausreichend restriktiv ist, um die Inflationsraten auf 2% zu senken«. Aktuell sei man erst am Beginn des restriktiven Bereichs angekommen.

FOMC-Mitglieder haben ihre Leitzinsprognosen deutlich nach oben angepasst

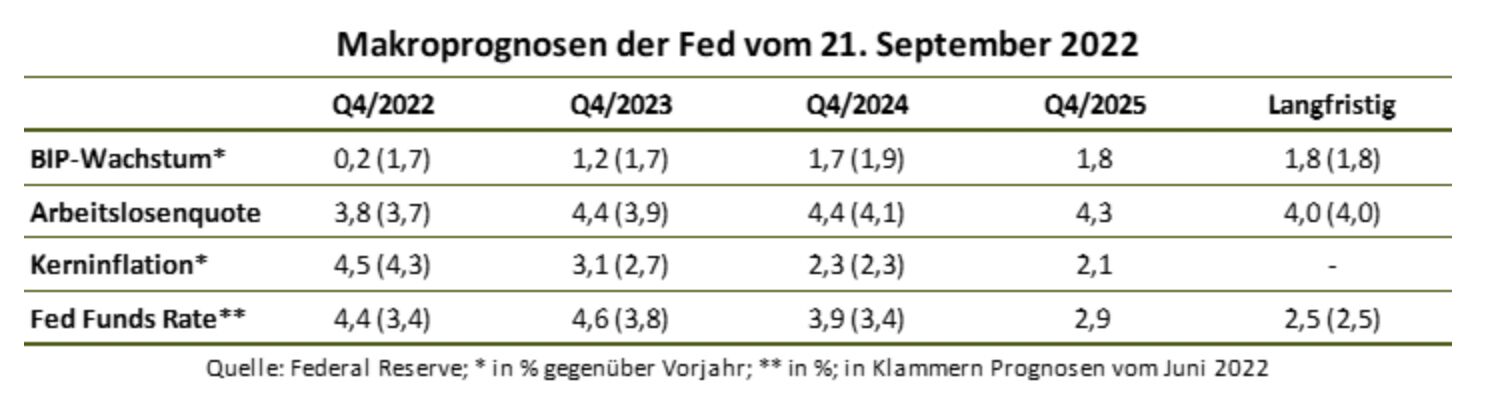

Das Ziel, die Leitzinsen möglichst schnell auf ein klar restriktives Niveau anzuheben, kommt auch in den turnusgemäss aktualisierten Prognosen der FOMC-Mitglieder zum Ausdruck. Demnach rechnet der Median des 19-köpfigen Gremiums bis Ende dieses Jahres mit nochmaligen Zinserhöhungen um in Summe 125 Bp. Das bedeutet, bei den verbleibenden zwei Sitzungen müsste ein weiteres Mal um 75 Bp angehoben werden. Im kommenden Jahr folgt aus Sicht des Medians ein finaler 25-Bp-Schritt, sodass der Leitzinshochpunkt bei 4,75% zu liegen käme (Obergrenze der Bandbreite, vgl. nachfolgende Tabelle).

Bergründet wird dieser aggressive Straffungskurs unverändert mit den Gefahren einer sich verfestigenden Inflation. Um dem entgegenzuwirken, müsse die Wirtschaft gebremst werden, vor allem der heiss gelaufene Arbeitsmarkt müsse abgekühlt werden. »Schmerzfrei« ist das laut Powell indes nicht möglich. Ein gewisser Anstieg der Arbeitslosigkeit sei unumgänglich. Blickt man auf die Prognosen der FOMC-Mitglieder zur Entwicklung des Wirtschaftswachstums und insbesondere der Arbeitslosenquote, zeigt sich jedoch, dass die Fed hier nach wie vor nur geringe Belastungen erwartet. Ein Schrumpfen des BIP wird nicht unterstellt und der Anstieg der Arbeitslosenquote hält sich mit 0,7%-Punkten ausgehend vom aktuellen Niveau in sehr engen Grenzen (vgl. nachfolgende Tabelle).

Was die implizierten Zinserhöhungen von zusammen 125 Bp bis zum Jahresende anbelangt, versuchte Powell die daraus resultierenden Zinsängste im Laufe der Pressekonferenz jedoch etwas zu dämpfen. Er stellte klar, dass neun der 19 FOMC-Mitglieder nur mit Zinsanhebungen um maximal 100 Bp rechnen. Breit abgestützt seien die projizierten 125 Bp mithin nicht. Vielmehr hänge das konkrete Ausmass der künftigen Zinsschritte zentral von den eingehenden Daten ab. Ausserdem wiederholte er, dass ab einem gewissen Zeitpunkt das Tempo der Zinserhöhungen verlangsamt werde, je weiter man in den restriktiven Bereich vorstosse.

Unser Ausblick: Serie nochmaliger deutlicher Zinserhöhungen nicht plausibel, wenn die Wirtschaft in eine Rezession rutscht

Isoliert betrachtet ist das in den neuesten Makroprognosen der Fed zum Ausdruck kommende Konjunktur-, Inflations- und Leitzinsszenario durchaus konsistent. Die unterstellten Wachstumsraten zum Ende dieses und des kommenden Jahres implizieren BIP-Zuwächse von knapp 1,5% pro Quartal gegenüber dem jeweiligen Vorquartal (annualisiert). Würde das Bruttoinlandsprodukt bis Ende 2023 tatsächlich mit diesem vergleichsweise robusten Tempo expandieren und die Arbeitslosenquote wie unterstellt nur relativ wenig ansteigen, blieben die Inflationsgefahren hoch. In der Folge wäre eine Serie weiterer kräftiger Zinserhöhungen nötig, um die angestrebte Wachstumsverlangsamung sowie die Reduktion der Inflationsraten zu erreichen und Glaubwürdigkeit bei der Bekämpfung der Teuerungsgefahren zurückzugewinnen.

Wir sind allerdings nach wie vor der Auffassung, dass ein solches Soft-Landing nicht zu realisieren ist. Vielmehr werden die massiv gestiegenen Zins-, Rohstoff- und Lohnkosten die Gewinnmargen der Unternehmen kräftig unter Druck setzen. Die Folge werden sinkende Investitionen und eine steigende Arbeitslosigkeit sein, was dann auch den Konsum empfindlich belasten wird.

Gemäss unseren Frühindikatoren sollten diese Bremseffekte bereits in den kommenden Monaten immer deutlicher zu Tage treten und sich in schwächeren Arbeitsmarktzahlen und weiter sinkenden Konjunkturbarometern niederschlagen. Entsprechend der von Powell nochmals betonten Ausrichtung der künftigen Zinspolitik auf die jeweils aktuelle Datenlage ist daher in unseren Augen im November eine Erhöhung der Leitzinsbandbreite um »nur« noch 50 Bp auf 3,50% bis 3,75% wahrscheinlicher als ein erneuter 75 Bp-Schritt. Wenn anschliessend Mitte Dezember der nächste Zinsentscheid ansteht, sollten unter anderem die bis dahin veröffentlichten drei zusätzlichen Arbeitsmarktberichte des Bureau of Labor Statistics und die drei weiteren Datenpunkte bei den Einkaufsmanagerindikatoren klare Signale für die in Gang kommende und von uns prognostizierte Rezession anzeigen. Je nachdem, wie eindeutig hier die Datenlage ist, könnte die Fed dann schon die Zinserhöhungen beenden, bzw. allenfalls noch einen finalen 25-Bp-Schritt anhängen.

Im Laufe der ersten Jahreshälfte 2023 dürfte die Wirtschaft schliesslich so sehr unter Druck kommen und die Arbeitslosigkeit so weit ansteigen, dass die Fed mit geldpolitischen Lockerungen gegensteuern muss, um ihrem Vollbeschäftigungsziel gerecht zu werden. Wir gehen daher nach wie vor ab Q2 von Zinssenkungen um insgesamt 100 Bp bis 150 Bp aus. Im Vergleich zu den Geldterminmärkten sehen wir mithin Ende 2023 ein deutlich tieferes Leitzinsniveau, was letztlich die Konsequenz unserer Prognose eines Abgleitens der US-Wirtschaft in eine ausgewachsene Rezession ist.

Dr. Andreas A. Busch, Senior Economist der BANTLEON AG