Die Vorzeichen für Green Bonds sind im Jahr 2023 positiv: Die bevorstehende Rezession dürfte die Renditen grüner Anleihen auf deutlich tiefere Niveaus drücken und zu entsprechenden Kursgewinnen führen. Grüne Unternehmensanleihen können angesichts der höheren laufenden Verzinsung einen weiteren moderaten Anstieg der Risikoprämien größtenteils abfedern. Der geringe Renditeabschlag gegenüber konventionellen Anleihen (Greenium) ist nun für Anleger keine Einstiegsbarriere mehr, sondern sogar eine Chance. Zudem wird der Nachhaltigkeitsansatz der EZB seit dem 1. Oktober auf alle Unternehmensanleihenkäufe angewendet und wirkt mittelfristig unterstützend. Daher erwarten wir für den europäischen Green-Bond-Markt eine deutlich positive Wertentwicklung oberhalb des EUR-Anleihenmarktes.

Dieses Jahr hat Investoren bislang nur wenige Möglichkeiten geboten, eine positive Wertentwicklung zu erzielen. Das geopolitische Umfeld und die Entschlossenheit der Notenbanken, die Inflation zu bekämpfen, führten zu stark steigenden Zinsen und Risikoprämien. Entsprechend entwickelten sich Anleihenmärkte mit längerer Duration und höherem Anteil an Unternehmensanleihen schwächer. So auch der EUR-Green-Bond-Markt, der sich mit einer Duration von 7,0% (ggü. 6,4% beim breiten EUR-Anleihenmarkt) und einer Unternehmensanleihenquote von 50% (ggü. 22%) 4,5%-Punkte schwächer entwickelte als der breite EUR-Anleihenmarkt. Der starke Zinsanstieg und die hohe Volatilität haben die Attraktivität des Green-Bond-Marktes jedoch weiter erhöht. Dafür sprechen fünf gute Gründe:

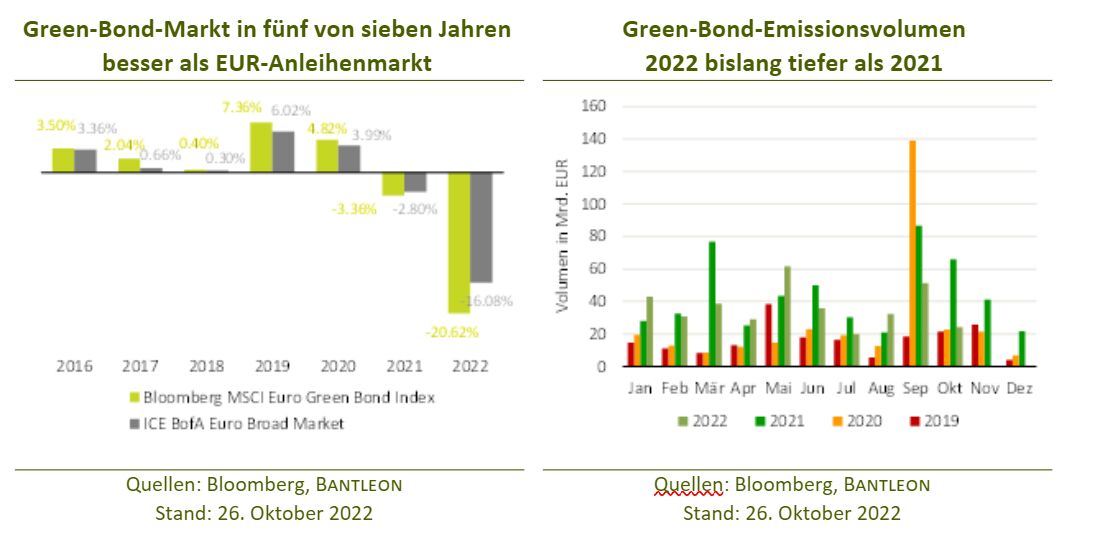

Erstens: In fünf der sieben vergangenen Jahre hat der Green-Bond-Markt den breiten EUR-Anleihenmarkt outperformt. Grund hierfür war neben den fallenden Zins- und Spreadniveaus die im Green-Bond-Markt allokationsbedingt stets höhere laufende Verzinsung – derzeit 3,6% ggü. 3,1% beim breiten EUR-Anleihenmarkt. Mit Blick voraus ist angesichts der bevorstehenden Rezession mit sinkenden Anleihenrenditen zu rechnen. Unternehmensanleihen besitzen inzwischen eine ausreichend hohe laufende Verzinsung, um einen weiteren moderaten Anstieg der Risikoprämien abzufedern. Daher erwarten wir in den kommenden zwölf Monaten für den Green-Bond-Markt eine deutlich positive Performanceentwicklung oberhalb des breiten EUR-Anleihenmarktes.

Zweitens: Die über die Sommermonate gestiegenen Zinsen und Risikoprämien haben bei Unternehmen zu steigenden Refinanzierungskosten geführt und das schwache Makro-Umfeld zu einem Aufschub der Unternehmensinvestitionen. Entsprechend lief die Primärmarktaktivität im September und Oktober nur zögerlich an: Gegenüber dem Vorjahreszeitraum wurden etwa 50% des Volumens emittiert. Unternehmen mussten dabei deutlich höhere Neuemissionsprämien bezahlen als in den Monaten davor. Wir sehen daher eine erhöhte Attraktivität der Primärmarktemissionen und nutzen diese, um im Gegenzug den Anteil von Unternehmen aus zyklischen Sektoren weiter zu reduzieren. Green-Bond-Investoren können davon besonders profitieren, da sie gewöhnlich bei der Zuteilung bevorzugt werden.

Drittens: Die Renditedifferenz zwischen Green Bonds und konventionellen Anleihen (Greenium) war weiter rückläufig. Während die deutsche grüne Bundesanleihe mit Fälligkeit im Jahr 2030 zum Jahresbeginn noch 7 Basispunkte unterhalb der konventionellen Zwillingsanleihe rentierte, hat sich dieser Renditeabschlag durch die erhöhte Volatilität vollständig zurückgebildet. Ergo bieten Green Bonds nun wieder eine vergleichbare Rendite und den zusätzlichen Nutzen der quantifizierbaren Nachhaltigkeitswirkung. Damit besteht für Investoren die Möglichkeit, ohne Renditeeinbußen in Green Bonds zu investieren und sogar von einer erneuten Einengung des Greeniums gegenüber konventionellen Anleihen zu profitieren.

Viertens: Im Bereich der Covered Bonds ergeben sich attraktive Chancen. Covered Bonds haben überproportional unter dem starken Anstieg der EUR-Swap-Spreads gelitten. Derzeit rentieren 10-jährige grüne Covered Bonds auf einem Niveau von etwa 3,0% und damit über 1%-Punkt höher als deutsche Bundesanleihen. Ein Beispiel hierfür ist die französische BPCE Bank mit dem 10-jährigen Covered Bond, der eine Rendite von 3,1% aufweist. Angesichts der deutlich nachlassenden Nachfrage nach Zinsabsicherungen und der Entspannung am Repo-Markt dürften die Risikoprämien kurzfristig fallen. Bei nachrangigen grünen Unternehmensanleihen lassen sich Renditen von 6% bis 9% erzielen. Berücksichtigt man das Investment-Grade-Emittentenrating, so ist dies ein beachtliches Renditeniveau. Beispiele sind die Anleihen des deutschen Energieversorgers EnBW mit Kündigungstermin im Mai 2027 und einer Rendite von 9,1% und die Anleihe des spanischen Energieversorgers Iberdrola mit Kündigungsdatum im Februar 2023 und einer Rendite von 6,6%. Diese nachrangigen grünen Unternehmensanleihen sind klar High-Yield-Anleihen vorzuziehen, da High-Yield-Anleihen in der bevorstehenden Rezession unter steigenden Ausfallraten leiden sollten.

Fünftens: Mittelfristig ist mit Rückenwind von der EZB zu rechnen. Im September veröffentlichte die EZB Details zur nachhaltigen Ausrichtung ihrer im Bestand befindlichen Unternehmensanleihen. So wird seit Oktober ein Score errechnet, der auf die Nachhaltigkeit eines Emittenten schließen lässt. Emittenten mit hohem Score werden bei künftigen Käufen und Reinvestitionen höher gewichtet. Der Score wird aus drei Kriterien ermittelt: historische CO2-Emissionen, Klimaziele des Emittenten in Bezug auf Treibhausgasemissionen und Transparenz bei der Veröffentlichung von Nachhaltigkeitsinformationen. Green Bonds werden unabhängig von ihrem Score bevorzugt. Das größte Nachhaltigkeitsspektrum ist innerhalb der Sektoren Versorger sowie Energie- und Immobilienunternehmen zu erwarten, da dort die größten Nachhaltigkeitsunterschiede zwischen Emittenten bestehen. In Summe wird sich der neue Nachhaltigkeitsansatz der EZB aber erst durch höhere Kauf- und Reinvestitionsvolumina bemerkbar machen.

Von Marcio da Costa, Senior Portfolio Manager SSA & Green Bonds bei BANTLEON