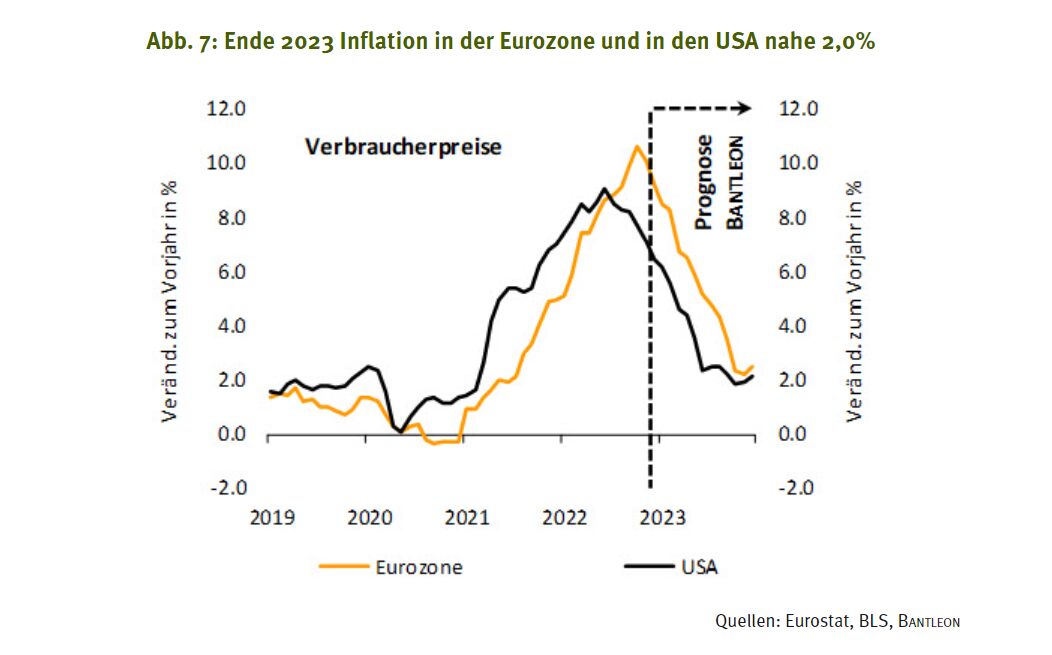

Die Inflationstrend hat in den USA deutlich früher gedreht als in der Eurozone. Für das Vorauseilen der amerikanischen Teuerung gibt es mehrere Gründe. Erstens die frühere Aufhebung der Corona-Beschränkungen, zweitens die großzügige staatliche Unterstützung privater Haushalte in den USA und drittens das Lohnwachstum, das jenseits des Atlantiks früher und stärker angezogen hat als hierzulande. Darüber hinaus lässt auch der Preisdruck über die Energiepreise in den USA bereits spürbar nach. Während die Kerninflationsrate in der Eurozone erst in der zweiten Jahreshälfte 2023 nach unten drehen dürfte, werden die Energiepreise den Preisauftrieb ab dem 2. Quartal stärker dämpfen als in den USA. Wir gehen daher davon aus, dass sich die Inflationsrate in der Eurozone und in den USA im 2. Halbjahr annähert und gegen Jahresende jeweils nahe 2,0% liegt.

Nachdem 2022 der stärkste Inflationsschock seit den 1980er Jahren vor allem die westlichen Industrieländer im Würgegriff hielt, ist in diesem Jahr ein steiler Abwärtspfad der Teuerungsraten vorgezeichnet. Die USA sind in dieser Hinsicht Vorreiter. Dort hatte die Inflationsrate ihr zyklisches Hoch schon im Juni 2022 bei 9,1% erreicht. Bis Dezember ist sie um 2,6%-Punkte auf 6,5% gefallen. In der Eurozone lag der Preisauftrieb Ende des vergangenen Jahres dagegen noch bei 9,2%, wobei das Inflationshoch erst im Oktober bei 10,6% erreicht worden war. Es gibt im Wesentlichen zwei Gründe für dieses Vorauseilen des Inflationstrends in den Vereinigten Staaten.

Zunächst ist das Nachhinken der Kerninflationsrate in der Eurozone zu nennen. Der zeitliche Versatz resultiert zum einen aus den unterschiedlichen Zeitpunkten der Aufhebung der Corona-Maßnahmen – in den USA wurden die Beschränkungen früher gelockert – und zum anderen aus der umfangreichen staatlichen Unterstützung der US-Haushalte in den Jahren 2020 und 2021. So erhielt beispielsweise jeder US-Bürger bis zu 3.200 US-Dollar in Form von Einkommenszuschüssen. Zudem wurde die Arbeitslosenhilfe temporär äußerst großzügig aufgestockt – zumindest gemessen an amerikanischen Verhältnissen.

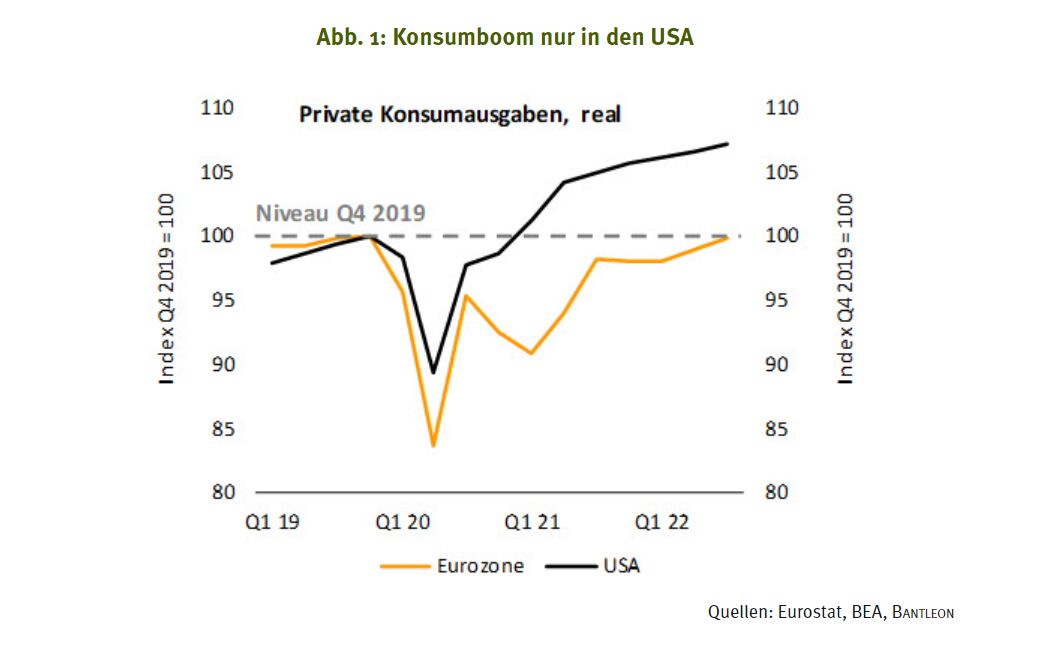

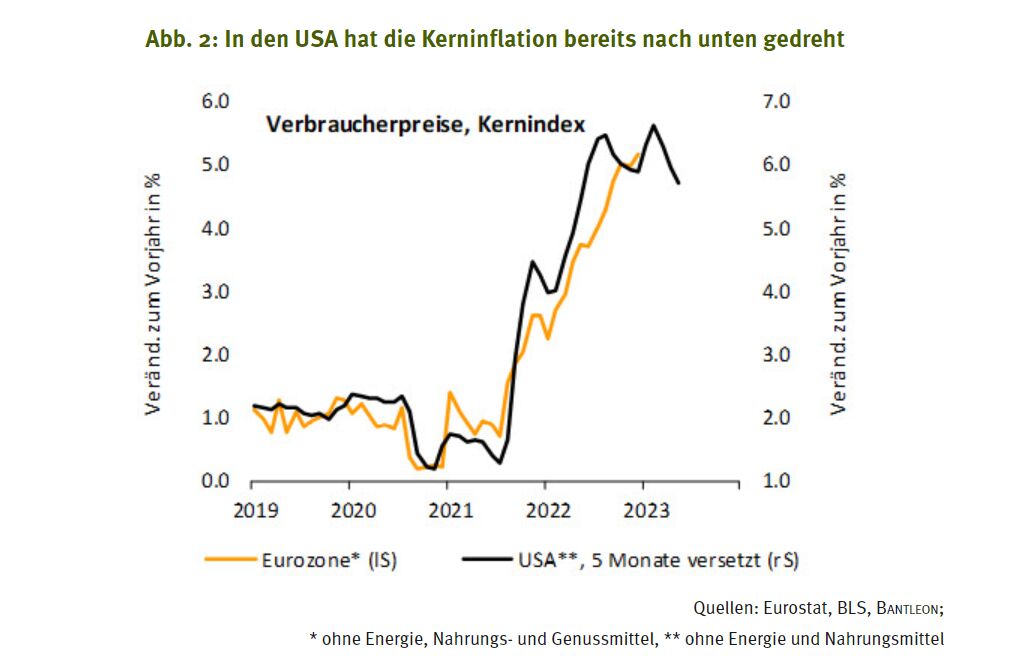

Beides zusammen hat zu einer früheren und ausgeprägteren Belebung der Konsumnachfrage in den USA geführt. In der Folge wurde das Vorkrisenniveau beim privaten Verbrauch bereits Anfang 2021 übertroffen. In der Eurozone war das bis zum 3. Quartal 2022 immer noch nicht der Fall – während amerikanische Verbraucher zu diesem Zeitpunkt schon um 7% mehr nachfragten als vor Ausbruch der Pandemie (vgl. Abbildung 1). Die Folge dieses Konsumfeuerwerks jenseits des Atlantiks war eine sprunghafte Zunahme des unterliegenden Preisdrucks ab dem Frühjahr 2021. Ende desselben Jahres lag die Kerninflationsrate bei mehr als 5,0%. In der Eurozone dauerte es dagegen bis Oktober 2022, ehe ein so hoher Wert erreicht wurde (vgl. Abbildung 2).

Mieten und Gebrauchtwagenpreise waren wesentliche Inflationstreiber in den USA

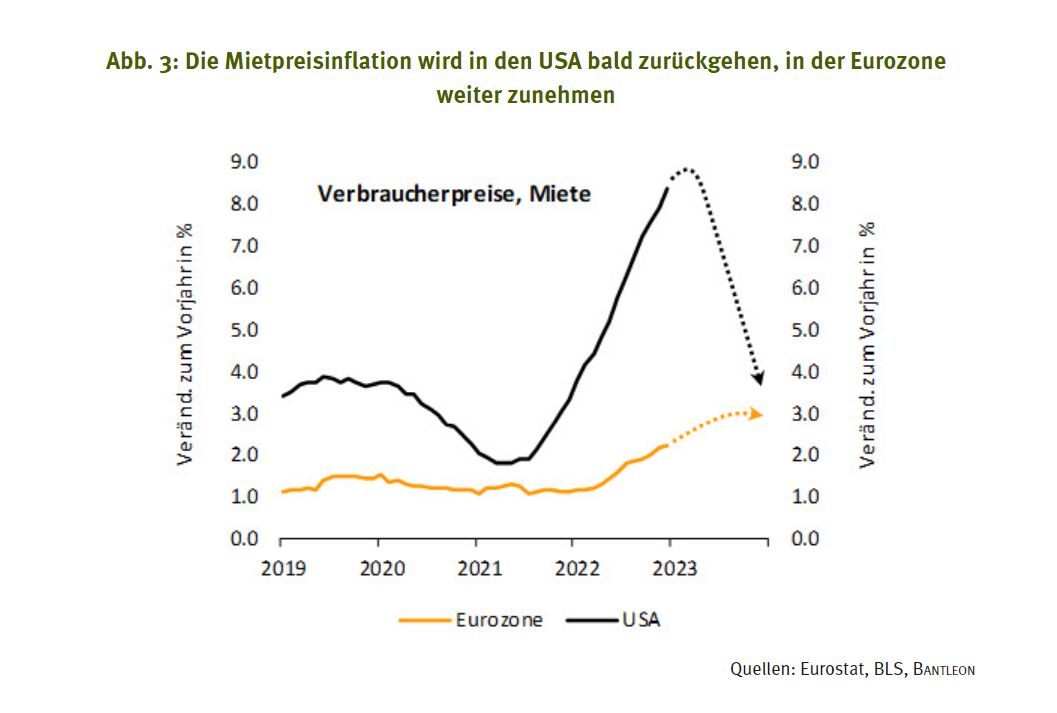

Besonders eindrücklich lässt sich das Vorauslaufen des unterliegenden Preisauftriebs in den USA an den Beispielen Mieten und Gebrauchtwagenpreise veranschaulichen. Der Mietpreisanstieg hatte sich dort mit Ausbruch der Pandemie zunächst deutlich abgeflacht, die Vorjahresrate ging von knapp 4,0% auf zwischenzeitlich weniger als 2,0% zurück. Ein Grund hierfür war die sinkende Nachfrage nach Mietwohnungen, der andere die stark gestiegene Zahl von Amerikanern, die angesichts der emporgeschnellten Arbeitslosenzahlen mit ihren Mietzahlungen in Rückstand geraten waren. Bei der Berechnung der Mietpreise im Rahmen des Verbraucherpreisindex wird in den USA die tatsächlich bezahlte Miete zugrunde gelegt, nicht die vertraglich vereinbarte.

Im Zuge des scharfen Rückgangs der Arbeitslosenquote nahm die Nachfrage nach Wohnraum wieder zu und die ausstehenden Mietzahlungen wurden nachgeholt. In der Folge zogen die Mietpreise ab Mitte 2021 kräftig an, die Vorjahresrate kletterte bis auf 8,3%. In der Währungsunion ist dagegen erst ab dem Frühjahr 2022 ein Aufwärtstrend bei den Mieten auszumachen, der zudem noch viel flacher verläuft (vgl. Abbildung 3). In den USA mehren sich inzwischen die Anzeichen, dass die Mietpreisinflation ihren Hochpunkt überschreitet und im Anschluss deutlich nachgeben wird. In der Eurozone dürfte sich die Vorjahresrate dagegen mindestens bis Ende 2023 nach oben bewegen.

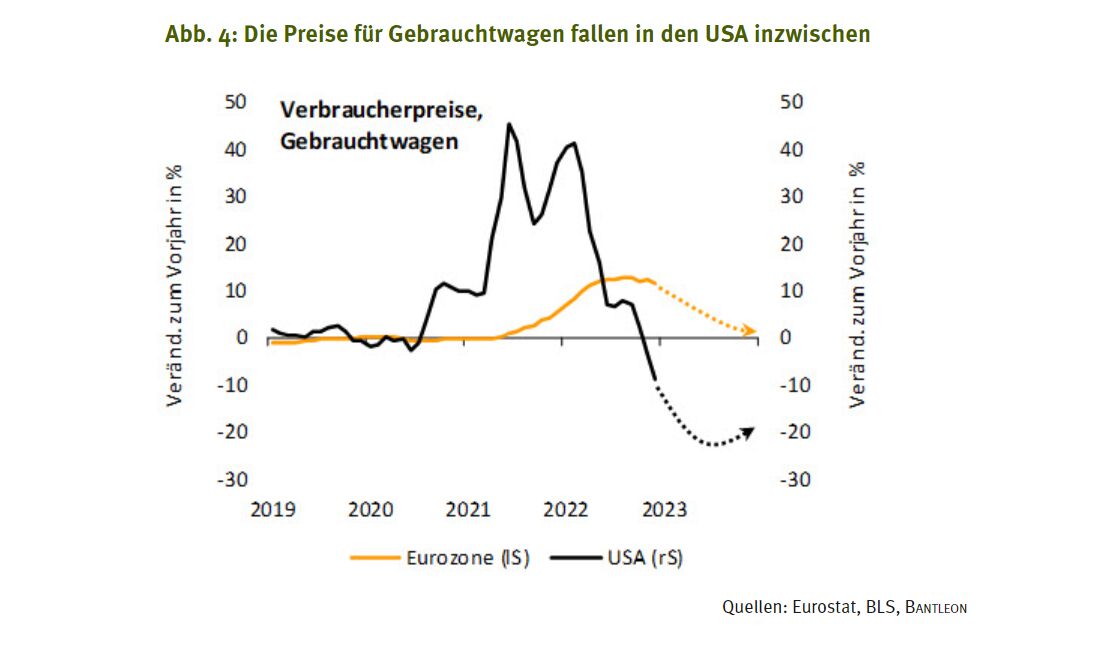

Eine noch größere Diskrepanz zwischen den Vereinigten Staaten und der Eurozone ergibt sich bei den Preisen für Gebrauchtwagen. Die waren jenseits des Atlantiks regelrecht durch die Decke gegangen. Die entsprechende Vorjahresrate erreichte zwischenzeitlich mehr als 45,0%. Mittlerweile sind die Preise dank der sich entspannenden Angebotssituation wieder rückläufig und die Vorjahresrate lag zuletzt bei -8,8% (vgl. Abbildung 4). Bis Mitte des Jahres könnte es hier sogar bis -20,0% nach unten gehen. In der Eurozone kam der Preisanstieg bei Gebrauchtwagen demgegenüber erst rund ein Jahr später in Gang. Er verlief zwar deutlich weniger rasant, es dürfte im Gegenzug dafür jedoch auch länger dauern, bis die Vorjahresrate wieder ein »normales« Niveau erreicht.

Das stärkere Lohnwachstum hat die Kerninflation in den USA ebenfalls nach oben gedrückt

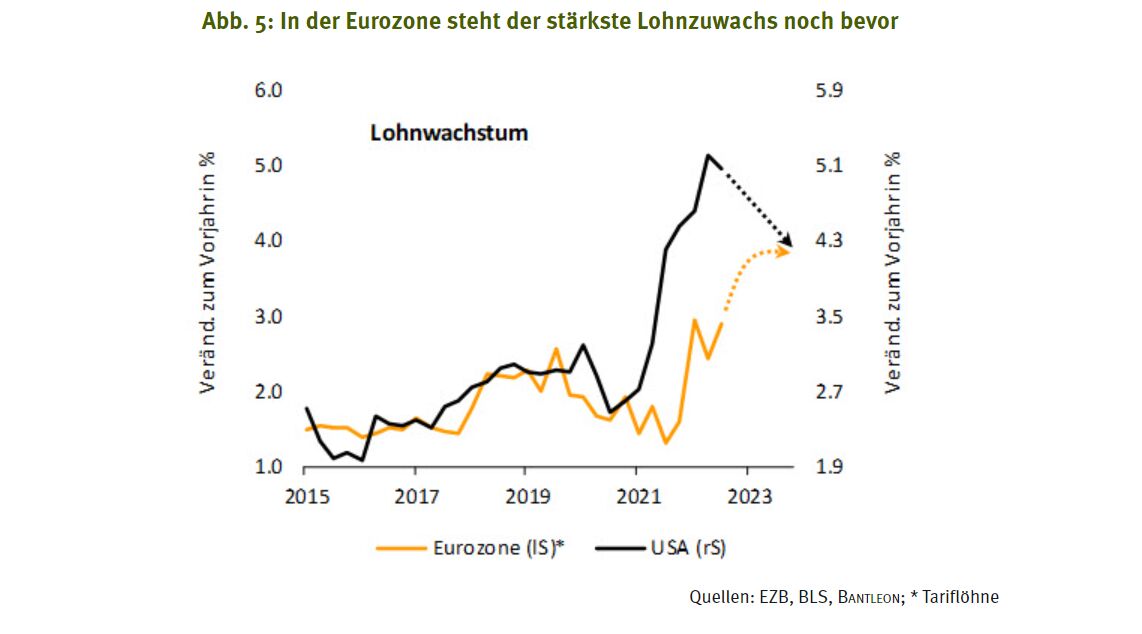

Ein weiterer Grund für die abweichende Entwicklung der Kerninflationsrate in den Vereinigten Staaten und in der Eurozone sind die Unterschiede bei der Lohnentwicklung. Während das Lohnwachstum im Land der unbegrenzten Möglichkeiten ab dem Frühjahr 2021 in Schwung kam, dauerte dies in der Eurozone bis Anfang 2022. Darüber hinaus fiel der Zuwachs bei den Löhnen jenseits des Atlantiks bis dato dynamischer aus als diesseits des Atlantiks. Im weiteren Jahresverlauf dürften sich die Zuwachsraten jedoch annähern (vgl. Abbildung 5).

Nachdem die kräftigen Preissteigerungen in den Vereinigten Staaten früher begannen, fallen sie auch früher wieder aus der Berechnung der Teuerungsrate heraus (Basiseffekte). Zudem lässt der unterliegende Preisdruck in den USA angesichts der sich lösenden Spannungen bei den Lieferketten sowie des auslaufenden Nachfragebooms spürbar nach. Die Vorjahresrate des Kernindex ist daher bereits gesunken: von 6,6% im September auf 5,7% im Dezember. In der Eurozone wird die Kerninflationsrate dagegen noch einige Monate bei beziehungsweise oberhalb von 5,0% verharren. Erst in der zweiten Jahreshälfte ist mit einem nachhaltigen Rückgang zu rechnen. Ende des Jahres erwarten wir Werte nahe 3,0%, während sich in den USA ein Rückgang in Richtung 2,0% abzeichnet.

Die Energiepreisinflation hat sich in den USA schon merklich abgeschwächt

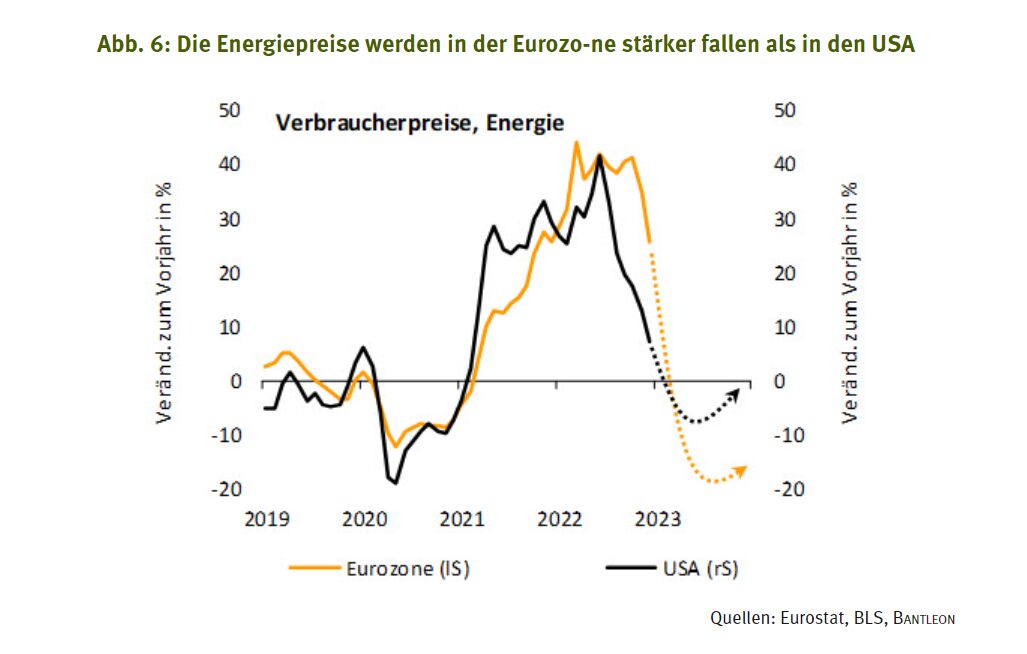

Der zweite Faktor, der neben dem Vorlauf der Kernteuerung eine entscheidende Rolle beim schnelleren Inflationsrückgang in den USA spielt, sind die Energiepreise. Die sind 2022 zwar in beiden Währungsräumen annähernd gleich stark gestiegen, allerdings hat der Preisauftrieb in den USA vor dem Hintergrund stark rückläufiger Kraftstoffpreise bereits erheblich nachgelassen, was die Gesamtinflation dämpft (vgl. Abbildung 6). In der Eurozone steht der größte Teil des Rückgangs bei den Energiepreisen dagegen noch bevor. Ursächlich hierfür sind die Gas- und Strompreise, die im vergangenen Jahr merklich stärker zugelegt hatten als in den Vereinigten Staaten, wo demgegenüber der Anstieg der Kraftstoffpreise ausgeprägter war.

Infolge zahlreicher staatlicher Maßnahmen – Stichworte Strompreisbremse und Gaspreisdeckel – sowie der seit August um rund 80% gesunkenen Großhandelspreise werden sich in der Eurozone aber schon bald signifikant inflationsdämpfende Effekte bei den Strom- und Gaspreisen entfalten. Gegen Jahresende sollten die Energiepreise in der Währungsunion dann markant niedriger sein als vor Jahresfrist, die Vorjahresrate mithin deutlich negativ ausfallen. Für die Vereinigten Staaten erwarten wir dagegen eine Vorjahresrate nahe 0,0% (vgl. Abbildung 6). Deshalb dürfte die Gesamtinflationsrate im 4. Quartal sowohl in den USA als auch in der Eurozone nahezu gleichauf liegen – trotz der hierzulande höheren Kerninflationsrate.

Fazit: Die Inflationsrate in den USA und in der Eurozone wird sich bis Ende 2023 angleichen

Zusammenfassend lässt sich festhalten: Die Inflation in den USA läuft derjenigen in der Eurozone aktuell etwa ein halbes Jahr voraus. In den kommenden Monaten wird die Teuerungsrate aber auch in der Eurozone massiv zurückgehen. Gegen Jahresende dürfte sie bei rund 2,0% liegen – und damit ähnlich hoch wie in den USA (vgl. Abbildung 7). Anders als häufig behauptet weisen beide Währungsräume daher keinen fundamental unterschiedlichen Inflationstrend auf. 2024 könnte die Inflationsrate in der Eurozone sogar höher liegen als die in den USA.

Von Jörg Angelé, Senior Economist der BANTLEON AG