Infrastruktur-Aktien haben sich trotz aller Widrigkeiten im Jahr 2022 deutlich stabiler als der breite Aktienmarkt gezeigt, womit die Anlageklasse ihrem Ruf als defensiver Aktienbaustein einmal mehr gerecht wurde. Und Infrastruktur-Unternehmen sollten ihre fundamentalen Stärken auch im Jahr 2023 ausspielen können: Einerseits profitieren sie von konstanter Nachfrage in volkswirtschaftlichen Schwächephasen, andererseits werden sich die positiven Effekte der oft inflationsindexierten Verträge auszahlen. Zudem gehen die Verwerfungen am Energiemarkt in die nächste Runde und werden ausgewählten Segmenten einen kräftigen Schub verleihen.

Börsennotierte Infrastruktur hat im Krisenjahr 2022 mit relativer Stabilität überzeugt und wurde damit ihrem Ruf als defensiver Aktienbaustein gerecht: Während der MSCI World mit -18,1% das schlechteste Jahresergebnis seit 2008 verzeichnete, schloss der S&P Global Infrastructure das Jahr mit -0,2% nur marginal unter der Nulllinie ab (jeweils in USD). Der europäische Aktienmarkt entwickelte sich am Beispiel des Eurostoxx50 mit -9,5% im Vergleich zu seinem globalen Pendant zwar deutlich stabiler, hatte im Vergleich zum europäischen Infrastruktur-Markt (MSCI Europe Infrastructure) mit -9,2% jedoch ebenfalls das Nachsehen. Die Performance-Differenz zwischen globaler (US-lastiger) und europäischer Infrastruktur muss jedoch differenziert betrachtet werden. So profitierten globale, traditionell ausgerichtete Infrastruktur-Portfolios von erheblichen Zufallsgewinnen – und entsprechend starken Kurszuwächsen – des konventionellen Energiesektors, der mit 47,8% (MSCI World Energy in USD) das mit Abstand beste Aktienmarktsegment war.

Obwohl kurzfristig davon auszugehen ist, dass die Preise für konventionelle Energieträger vergleichsweise hoch bleiben werden, hat der Krieg dazu beigetragen, die europäische Energiestrategie grundsätzlich zu überdenken und die Umgestaltung des Energiemarktes erheblich zu beschleunigen. Entsprechend ist davon auszugehen, dass der Öl- und Gassektor langfristig ein Auslaufmodell ist. So entwickelten sich auch die strukturellen Gewinner der Energiewende, zu denen Energieversorger (-2,7%) und Stromnetzbetreiber (-3,3%) zählen, relativ gesehen erfreulich, konnten jedoch mit den Krisengewinnern nicht mithalten. Unabhängige Erzeuger von erneuerbaren Energien entwickelten sich sehr heterogen, zählten in Summe jedoch zu den Verlierern (-17,5%).

Steigende Zinsen belasten nur einige Segmente

Die gestiegenen Zinsen bedeuten für die meisten Infrastruktur-Unternehmen zwar Gegenwind, wurden durch gegenläufige Positiveffekte jedoch ausgeglichen und führten in Summe daher zu keiner überproportional hohen Belastung. So wurde im Jahr 2022 der Mythos entzaubert, dass steigende Zinsen stärkster Widersacher von Infrastruktur-Unternehmen sind. Es zeigte sich einmal mehr, dass es auf den Grund für den Zinsanstieg ankommt: Ist dieser inflationsgetrieben, haben die Betreiber durch die explizite Verknüpfung der Erträge an einen Verbraucherpreisindex oder durch die (Quasi-)Monopolstellungen die Möglichkeit, gestiegene Kosten auf die Kunden überzuwälzen. So waren Unternehmen, die ihre Erträge durch direkte Indexierungen oder Anpassungsklauseln in den Verträgen an die gestiegene Kostenstruktur anpassen können, besonders robust. Dies zeigte sich bei Betreibern von Mautstraßen (-1,6%), die auch den Sektor Transport-Infrastruktur (-7,2%) insgesamt deutlich outperformten. Besonders zinssensitive Sektoren, beispielsweise REITs aus dem Bereich Digitale Infrastruktur (-28,5%) sowie Wasserversorger (-15%), zählten dagegen zu den Verlierern des vergangenen Jahres.

Inflationsschutz kann sich verzögert auswirken

Viele Unternehmen im Bereich Infrastruktur bieten einen guten Inflationsschutz, weil die Betreiber gestiegene Beschaffungskosten in der Regel an ihre Kunden weiterreichen können. Dieser Mechanismus geschieht entweder implizit, wenn die Unternehmen eine starke Preissetzungsmacht in der Wertschöpfungskette haben, oder sogar direkt, wenn in der (quasi-)monopolistischen Versorgerstruktur eine Koppelung der Entgelte an einen Verbraucherpreisindex verankert ist. Der Effekt ist jedoch nicht zwangsläufig sofort sichtbar, sondern kann sich je nach Regulatorik mit mehreren Quartalen Verzögerung zeigen. Im ersten Moment kann es also so wirken, als ob einzelne Versorger unter dem makroökonomischen Umfeld leiden würden, obwohl sich die fundamentale Lage der Unternehmen verbessert hat.

Zu den direkten Profiteuren hoher Inflation zählt der Konzessions- und Baukonzern Vinci, der bei einigen seiner Mautstraßen jedes Quartal die Mautgebühren anpassen kann. Ein anderes Beispiel ist der Stromnetzbetreiber Terna, der bereits in den jüngsten Quartalszahlen ein beschleunigtes Wachstum meldete. Im Gegensatz dazu werden sich bei dem italienischen Betreiber von Funkmasten Inwit die hohen Inflationszahlen des Jahres 2022 erst im Jahr 2023 durch höhere Umsätze niederschlagen, weil diese vollständig an den italienischen Verbraucherpreisindex gekoppelt sind. Bei anderen Geschäftsmodellen – beispielsweise dem Glasfasernetzbetreiber NetLink – steht eine regulatorische Anpassung der Gebühren nur alle fünf Jahre an. Die Bewertungen unterschiedlicher Infrastruktur-Unternehmen divergieren, bis die Inflation auch beim verzögernden Geschäftsmodell weitergegeben werden kann und die Unsicherheit über künftige Cashflows verschwindet. Oft werden die Bewertungsunterschiede innerhalb kurzer Zeit aufgeholt, wie im Jahr 2022 beim Wasserversorger SJW. Wir sehen bereits, dass sich dieser Effekt bei einigen Unternehmen abzeichnet – eine Chance, die wir gezielt nutzen werden.

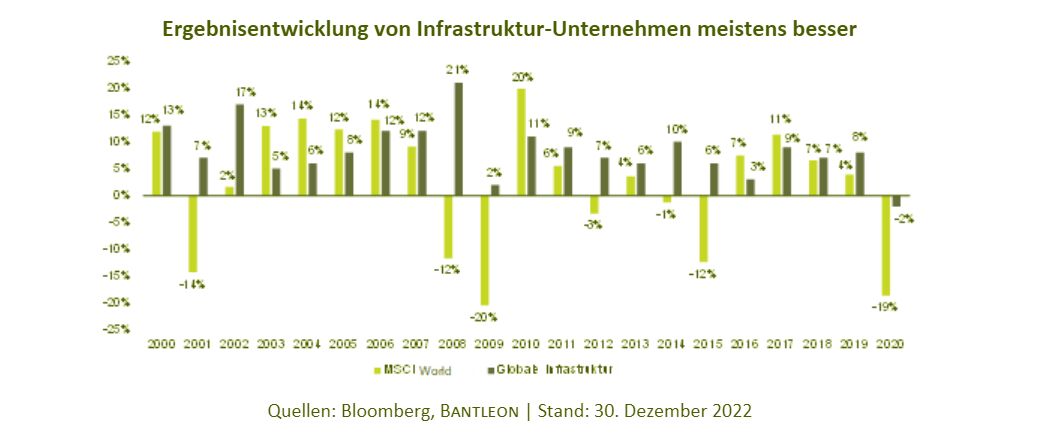

Stabil auch bei abkühlender Konjunktur

die Nachfrage nach Grundbedürfnissen wie Strom und sauberem Wasser, einer funktionierenden Abfallentsorgung sowie der Bereitstellung von Rechenzentren und Mobilfunknetzen wird nicht durch eine abkühlende Konjunktur beeinträchtigt. Infrastruktur-Unternehmen zeigen deshalb gerade in konjunkturell schwierigem Fahrwasser ihre Vorzüge einer stabilen Nachfrage und robuster Margen. Auch in vergangenen Krisen konnten sie ihre operativen Ergebnisse konstant steigern.

In Bezug auf das Gewinnwachstum sehen wir Infrastruktur-Unternehmen gut gerüstet: Im Jahr 2023 gehen beispielsweise die Analystenschätzungen für die Unternehmen im Fonds Bantleon Select Infrastructure (LU1989515793) von 10% Gewinnwachstum aus, was deutlich über den Gewinnerwartungen für den Gesamtmarkt liegt. Angesichts der stabilen Nachfrage und der von der Konjunktur unabhängigen strukturellen Wachstumstrends halten wir diese Erwartungen für realistisch – insbesondere mit Blick auf den beschleunigten Ausbau der erneuerbaren Energien sowie die Notwendigkeit von Lösungen im Bereich der Elektrifizierung und Dekarbonisierung. Zudem bietet die Inflation auch weiterhin einen Nährboden für wachsende Erträge vieler Infrastruktur-Unternehmen.

Rückenwind durch staatliche Programme

Der Krieg in der Ukraine erwies sich als Auslöser eines Paradigmenwechsels für die Energiepolitik Europas. Wegen der ausbleibenden Öl- und Gaslieferungen aus Russland hat sich die EU mit dem REPowerEU-Plan mittel- und langfristig klar dazu bekannt, die Abhängigkeit von fossilen Brennstoffen zu reduzieren und gleichzeitig die Versorgungssicherheit Europas mit dem Ziel der Dekarbonisierung zu verknüpfen. Bereits vor der Energiekrise führten mehrere Reformen, darunter das Paket Fit for 55 und die Recovery and Resilience Facility, zu einem optimistischen Ausblick für Erneuerbare Energien in Europa.

Die Umsetzung läuft zwar noch nicht wie geplant, aber es wurden bereits einige wichtige Maßnahmen auf den Weg gebracht, um den Stau aufzulösen: Deutschland hat sein Ziel für den Anteil erneuerbarer Energien bis 2030 von 65% auf 80% erhöht und Großbritannien ein Photovoltaik-Ziel in seiner Energiestrategie verankert. Portugal hat angekündigt, das ursprünglich für 2030 geplante Ziel von 80% grüner Energie bereits bis 2026 erreichen zu wollen. Insgesamt ist darüber hinaus zu beobachten, dass die politische und die finanzielle Unterstützung für die Energiewende in vielen Ländern der EU zugenommen haben. So hat Deutschland die Einspeisevergütungen für dezentrale Solaranlagen erhöht, in den Niederlanden wurde die Mehrwertsteuer für Photovoltaik-Systeme abgeschafft und Großbritannien will wieder jährliche Auktionen für Subventionen von Windenergie abhalten. Andere Länder haben bestehende Systeme geändert. Frankreich beispielsweise hat seine Ausschreibungsregeln für Ausbausubventionen so angepasst, dass Entwickler die Kapazität auch noch nach der Auktion erhöhen können.

Energie-Infrastruktur rückt in Fokus der Anleger

Der Internationalen Energieagentur (IEA) zufolge führen diese Maßnahmen dazu, dass Projekte attraktiver werden. Dementsprechend hat die IEA beispielsweise ihre Prognose für die EU deutlich nach oben angepasst: Sie erwartet nun, dass die Kapazität bis 2027 um mehr als 60% beziehungsweise 425 GW (ca. 85 GW p.a.) zunehmen wird und damit so stark wie in den vergangenen 20 Jahren zusammen. Damit erhöhte die IEA ihre Ausbauprognose um über 30% gegenüber 2021. So wird der Green Deal zu einem wesentlichen Treiber der Umsatz- und Gewinnentwicklung entsprechend positionierter Unternehmen. Gleich mehrere Bereiche der Energie-Infrastruktur werden dadurch bereits 2023 in den Fokus von Anlegern rücken:

Erstens werden unabhängige Projektentwickler vom beschleunigten Ausbau der erneuerbaren Energien auf beiden Seiten des Atlantiks profitieren. Bei Unternehmen wie Greenvolt und Grenergy zeichnet sich der entsprechende Rückenwind bereits ab: Trotz des herausfordernden Umfelds wurden sowohl die Ergebnisse für 2022 als auch die Erwartungen für 2023 deutlich gesteigert.

Zweitens gewinnen Stromnetze im Kontext der Energiewende stark an Bedeutung. Strom aus erneuerbaren Energiequellen wird häufig an weit von den großen Verbrauchszentren entfernten Orten erzeugt. Das Stromnetz der Zukunft muss unzählige dezentrale Erzeugungsanlagen aufnehmen, den gleichzeitigen Strombedarf von Wärmepumpen, E-Autos und Batteriespeichern ausgleichen und dabei eine zuverlässige sowie sichere Versorgung garantieren. Durch die Gewinnung von erneuerbaren Energien schwanken zudem Bedarf und Produktion sehr dynamisch und diese Lasten müssen im Netz durch Flexibilisierung effizient integriert werden. Global wurden in der vergangenen Dekade jährlich knapp 300 Mrd. US-Dollar investiert, was gerade reichte, um die bestehende Infrastruktur instand zu halten. Die Modernisierung und der nötige Ausbau wurden dabei sträflich vernachlässigt. Um den Ansprüchen der angestrebten Energieversorgung gerecht zu werden, müssen sich die Investitionen bereits bis 2030 mindestens verdoppeln. Deutlich erhöhte Investitionsprogramme von Stromnetzbetreibern wie Terna und Elia deuten das starke fundamentale Umfeld für das Segment bereits an.

Der dritte große Profiteur wird die Recyclingindustrie sein. Die Transformation zu regenerativen Energiequellen ist ohne den Ausbau von Speichertechnologien nicht möglich. Dafür werden jedoch riesige Mengen an seltenen Metallen wie Graphit, Kobalt und Lithium benötigt. Einer Studie des Instituts der deutschen Wirtschaft (IW) zufolge werden diese Batteriematerialien jedoch bereits knapp. Außerdem wird ein Großteil dieser Metalle in China verarbeitet, was speziell für Europa ein neues Klumpenrisiko zur Folge hat. Der Critical Raw Materials Act soll nun sicherstellen, dass ausreichend Batteriematerialien für den erwarteten Boom zur Verfügung stehen. Dabei zeichnet sich neben der Diversifizierung von Lieferketten die neue Bedeutung der europäischen Recyclingindustrie ab. Der belgische Materialtechnologie- und Recyclingspezialist Umicore beispielsweise hat seine Ambitionen mit dem Bau neuer Anlagen in Europa und den USA unterstrichen und will so das Geschäft bis zum Ende des Jahrzehnts mehr als verdoppeln. Dasselbe gilt für das Unternehmen Befesa, welches auf die Wiederverwertung von Stahlstaub spezialisert ist, der bei der Herstellung von Sekundärstahl entsteht. Das Unternehmen hat kürzlich ein knapp 500 Mio. Euro schweres Investitionsprogramm für neue Fabriken in Europa, den USA und Asien aufgelegt. Umicore und Befesa dürften in den nächsten Jahren zu den großen Gewinnern der Energiewende zählen.

Infrastruktur-Aktien bei Bantleon

Bantleon bewirtschaftet Infrastruktur-Aktien in dem Publikumsfonds Bantleon Select Infrastructure (LU1989515793), der 2022 vom Magazin Cash mit einem Financial Advisors Award und 2021 mit einem €uro FundAward ausgezeichnet wurde, von MSCI mit einem Nachhaltigkeitsrating von »AAA« eingestuft wird sowie ein FNG-Siegel hält und damit zu den nachhaltigsten Fonds zählt. Aufgrund seines konsequenten Nachhaltigkeitsfokus konnte der Fonds im Jahr 2022 nicht von den Zufallsgewinnen der Öl- und Gasindustrie profitieren. Von November bis Ende Januar 2023 hingegen profitierte Bantleon Select Infrastructure von dem Rückenwind für Erneuerbare Energien und rückte damit wieder an die Spitze seiner Peergroup.

Von Johannes Maier, Portfolio Manager - Globale Infrastruktur-Aktien bei BANTLEON