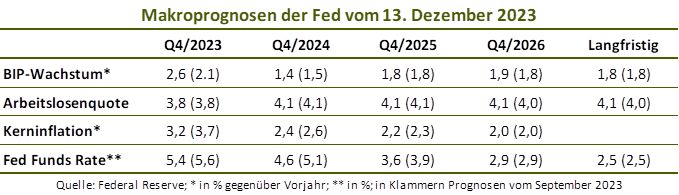

Wie erwartet hat die Fed die Leitzinsbandbreite bei 5,25% bis 5,50% belassen, dem höchsten Niveau seit 22 Jahren. Es handelt sich dabei um das dritte Stillhalten in Folge. Gleichzeitig haben die Währungshüter ihren Leitzinsausblick nach unten korrigiert. Hatte der Median der 19 FOMC-Mitglieder im September noch für Ende 2024 eine Fed Funds Rate von 5,1% veranschlagt, wird inzwischen mit 4,6% gerechnet. Mithin erwarten die Notenbanker nun im kommenden Jahr nicht nur Zinssenkungen um 50 Bp, sondern um 75 Bp. Für 2025 werden weitere 100 Bp an geldpolitischen Lockerungen unterstellt (vgl. nachfolgende Tabelle).

Was die schriftliche Begründung zum Zinsentscheid angeht, wurden im Vergleich zum letzten Mal leichte Anpassungen vorgenommen. So wird nicht mehr von einer »starken Konjunktur« gesprochen, sondern davon, dass sie sich abgeschwächt hat. Die Inflation wird immer noch als hoch bezeichnet, wobei inzwischen allerdings eine Entspannung zu erkennen sei.

Beim geldpolitischen Ausblick blieb auf dem Papier fast alles beim Alten: Nach wie vor ist dem FOMC-Statement zu entnehmen, dass die Geldpolitik nochmals gestrafft werden könnte, falls es die wirtschaftliche Entwicklung erfordere. Allerdings war diese Aussage etwas weniger prägnant formuliert als beim letzten Mal. Notenbankpräsident Jerome Powell begründete diese Modifikation damit, dass man inzwischen größeres Vertrauen habe, nahe am Leitzinshochpunkt zu sein. Man wolle sich allerdings nach wie vor die Türe offen halten, die Leitzinsen nötigenfalls nochmals anzuheben.

Statt Tightening Bias nun Easing Bias

Wird das FOMC-Statement zur Orientierung herangezogen, könnte der Eindruck entstehen, die Geldpolitik sei weiterhin mit einem Tightening Bias unterwegs. Dazu stehen jedoch zum einen die Projektionen der Fed im Widerspruch. Anders als im September beinhalten sie keine kurzfristigen Zinserhöhungen mehr, sondern nur noch umfangreiche Zinssenkungen über die nächsten Jahre. Zum anderen passen auch die Erläuterungen Powells nicht zu einem Tightening Bias. Er gab bekannt, der Offenmarktausschuss habe bereits über Zinssenkungen diskutiert. Ermöglicht werden derartige Überlegungen durch die zuletzt etwas schneller gesunkene Inflation. Powell stellte dabei klar, dass die Geldpolitik gelockert werden müsste, deutlich bevor das 2%-Inflationsziel erreicht ist. Anderenfalls laufe die Notenbank Gefahr, zu spät zu agieren. Alles zusammen spricht mithin dafür, dass die Fed zu einem Easing Bias gewechselt hat.

Ausblick

Wenn sich der Disinflationstrend fortsetzt, wie von den Währungshütern unterstellt, und die Wirtschaft sich zumindest moderat abkühlt, sind in unseren Augen Leitzinssenkungen ab dem Frühjahr als ausgemachte Sache anzusehen. Wie stark diese ausfallen, hängt von der Dynamik des Inflationsrückgangs und vom Ausmaß der Wachstumsverlangsamung ab. Die Währungshüter rechnen mit einem lediglich marginalen Anstieg der Arbeitslosenquote im kommenden Jahr (vgl. Tabelle oben). Unseres Erachtens ist das jedoch zu optimistisch. Wenn die kräftigsten Leitzinserhöhungen der vergangenen Jahrzehnte in den kommenden Quartalen immer mehr ihre Bremswirkungen entfalten und gleichzeitig der Rückenwind des pandemiebedingten Liquiditätsschubs abnimmt, dürfte die Wirtschaft in einen scharfen Abschwung rutschen. Auf die dabei deutlich ansteigende Arbeitslosigkeit würde die Fed mit kräftigeren als derzeit unterstellten Zinssenkungen reagieren. Auch unser im Vergleich zur Fed optimistischere Inflationsausblick spricht für umfangreichere Lockerungen. Die Geldterminmärkten preisen zwar mit 150 Bp bereits doppelt so viel an Zinssenkungen im kommenden Jahr ein wie von der Fed veranschlagt – wir rechnen im Falle eines Hard Landings indes mit noch ausgeprägteren Lockerungen.

Von Dr. Andreas A. Busch, Senior Economist des Asset Managers BANTLEON