Die Inflation in den USA befindet sich zwar auf dem Rückzug, die Kerninflationsrate liegt indes nach wie vor deutlich über dem 2%-Ziel der Geldpolitik. Darüber hinaus rechnet die Mehrheit der Analysten damit, dass diese wichtige Marke erst 2025 erreicht wird. Dieser Ausblick ist unseres Erachtens zu pessimistisch. Verschiedene vorauslaufende Preisindikatoren deuten darauf hin, dass die Teuerung in den kommenden Monaten und Quartalen weiter nachlässt. Unter anderem kündigt sich bei den Mieten – dem aktuell noch wichtigsten Preistreiber – eine merkliche Entspannung an. Folglich sollte die Kerninflation schneller als vom Konsensus und der Fed erwartet sinken und den Weg frei machen für umfangreiche Leitzinssenkungen. Gestört werden könnte dieser erfreuliche Ausblick dadurch, dass entgegen unserer Erwartung die Konjunktur nicht spürbar an Fahrt verliert. Dann besteht das Risiko, dass die Inflationsraten sogar wieder nach oben drehen, woraufhin eine Diskussion über eine noch straffere Geldpolitik einsetzen würde.

Die Mieten sind ein zentraler Grund für die aktuell noch hohe Inflation …

Nach dem Höhenflug in den Jahren 2021/2022 geht die Inflation in den USA mittlerweile deutlich zurück. Die Kerninflationsrate der Verbraucherpreisstatistik (ohne Nahrungsmittel und Energie) hat sich seit Erreichen ihres zyklischen Höchststands bei 6,6% im Herbst 2022 inzwischen nahezu halbiert. Dennoch, mit 3,9% liegt sie nach wie vor merklich über dem 2%-Ziel der Notenbank und die meisten Analysten gehen davon aus, dass diese kritische Marke frühestens 2025 erreicht wird. Wir sind jedoch zuversichtlicher.

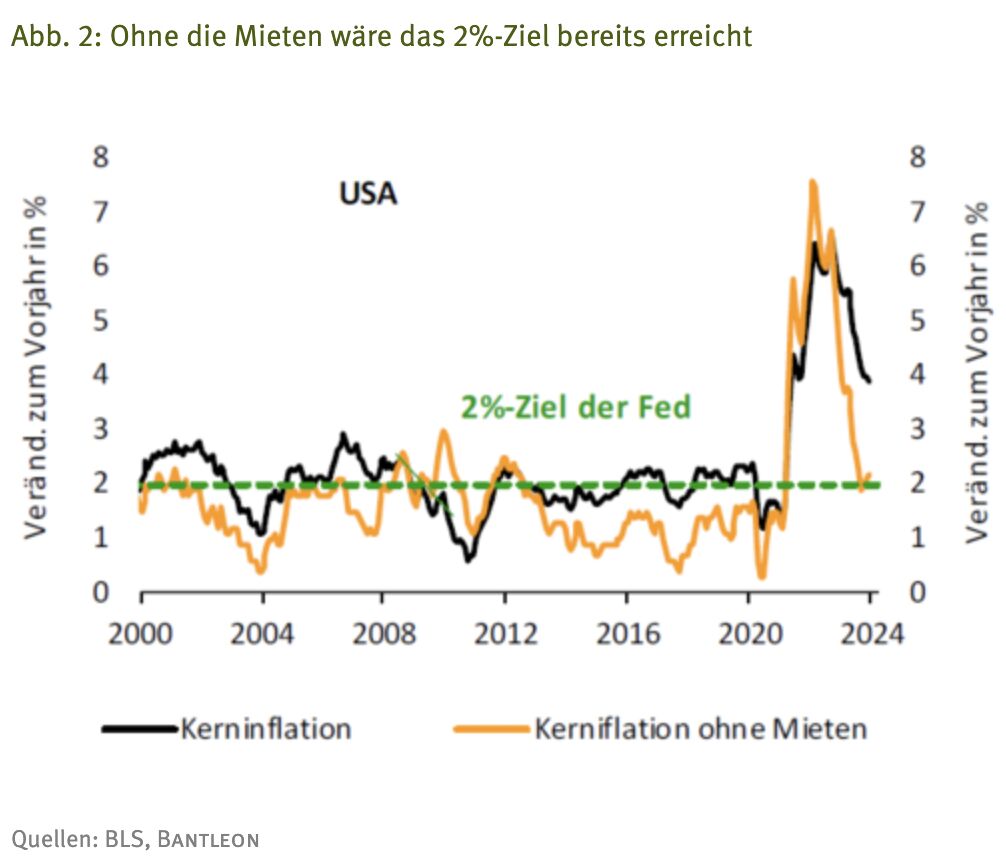

So ist die aktuelle Zielverfehlung primär auf die Entwicklung der Mieten zurückzuführen, die das Vorjahresniveau im Dezember um 6,4% überschritten haben und damit immer noch mehr als doppelt so schnell steigen wie in der Vor-Pandemie-Zeit (vgl. Abb. 1). Mit einem Anteil von rund 40% haben sie einen besonders großen Einfluss auf die Kerninflation. Das liegt unter anderem daran, dass neben den tatsächlichen Mieten auch eine kalkulatorische Miete für eigengenutzten Wohnraum einbezogen wird. Bei den restlichen Ausgabenkategorien, wie den sonstigen Dienstleistungen und den Gütern (ohne Energie und Nahrungsmittel), liegen die Teuerungsraten indes mit 3,9% bzw. 0,1% weitaus niedriger (vgl. Abb. 1). Zusammengefasst ist die Inflation hier bereits auf 2,0% zurückgefallen (vgl. Abb. 2).

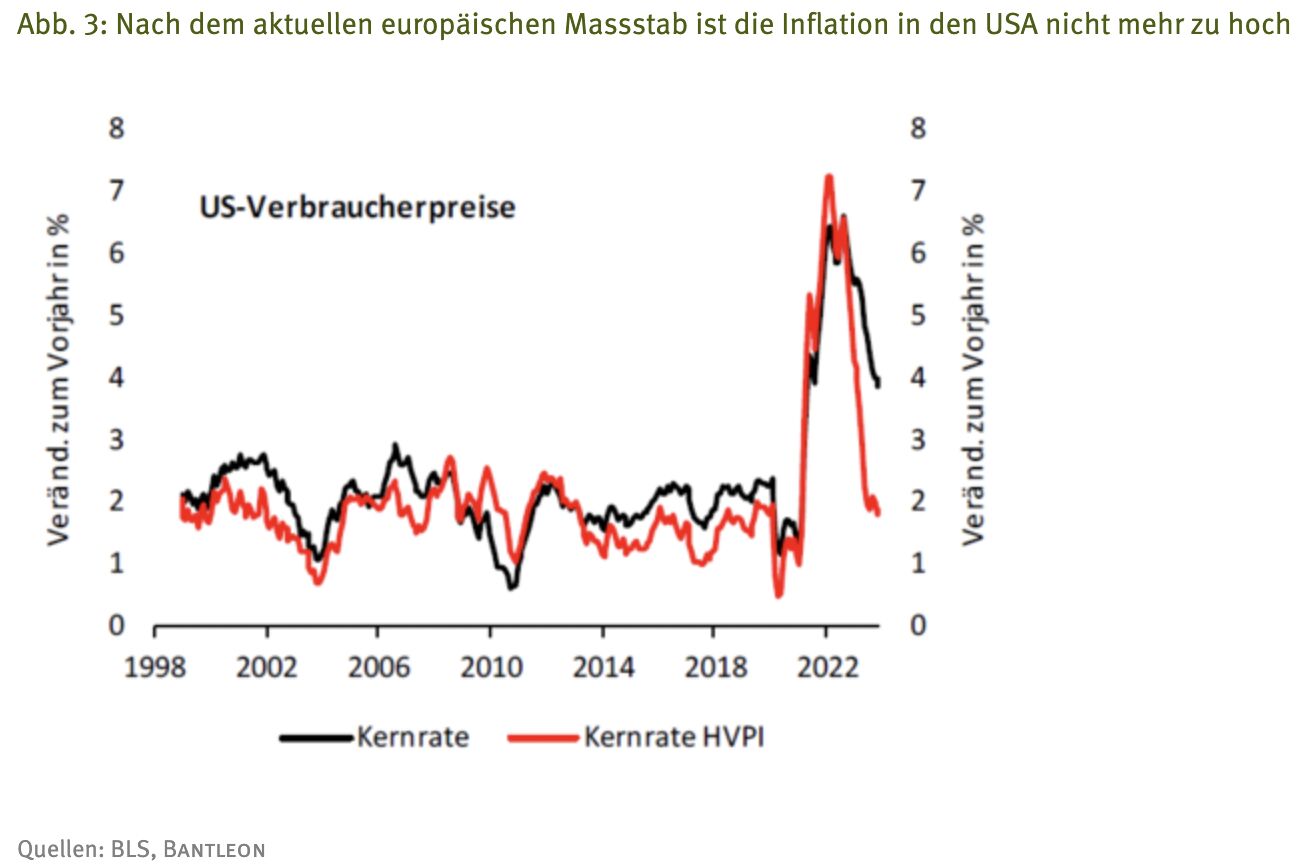

Welche Bedeutung die kalkulatorische Miete für eigengenutzten Wohnraum hat, wird auch ersichtlich, wenn die US-Inflation nach dem europäischen Konzept berechnet wird. Hauptunterscheid ist, dass in Europa lediglich die tatsächlich gezahlten Mieten in die Inflationsstatistik einfließen. Das US-Statistikamt errechnet eine alternative Kerninflationsrate gemäß dieser Methode von Eurostat. In dieser Abgrenzung liegt die Kernteuerung bei 1,9% – das 2%-Ziel wäre mithin bereits erreicht (vgl. Abb. 3).

… der Teuerungsdruck bei den Mieten lässt aber bereits nach

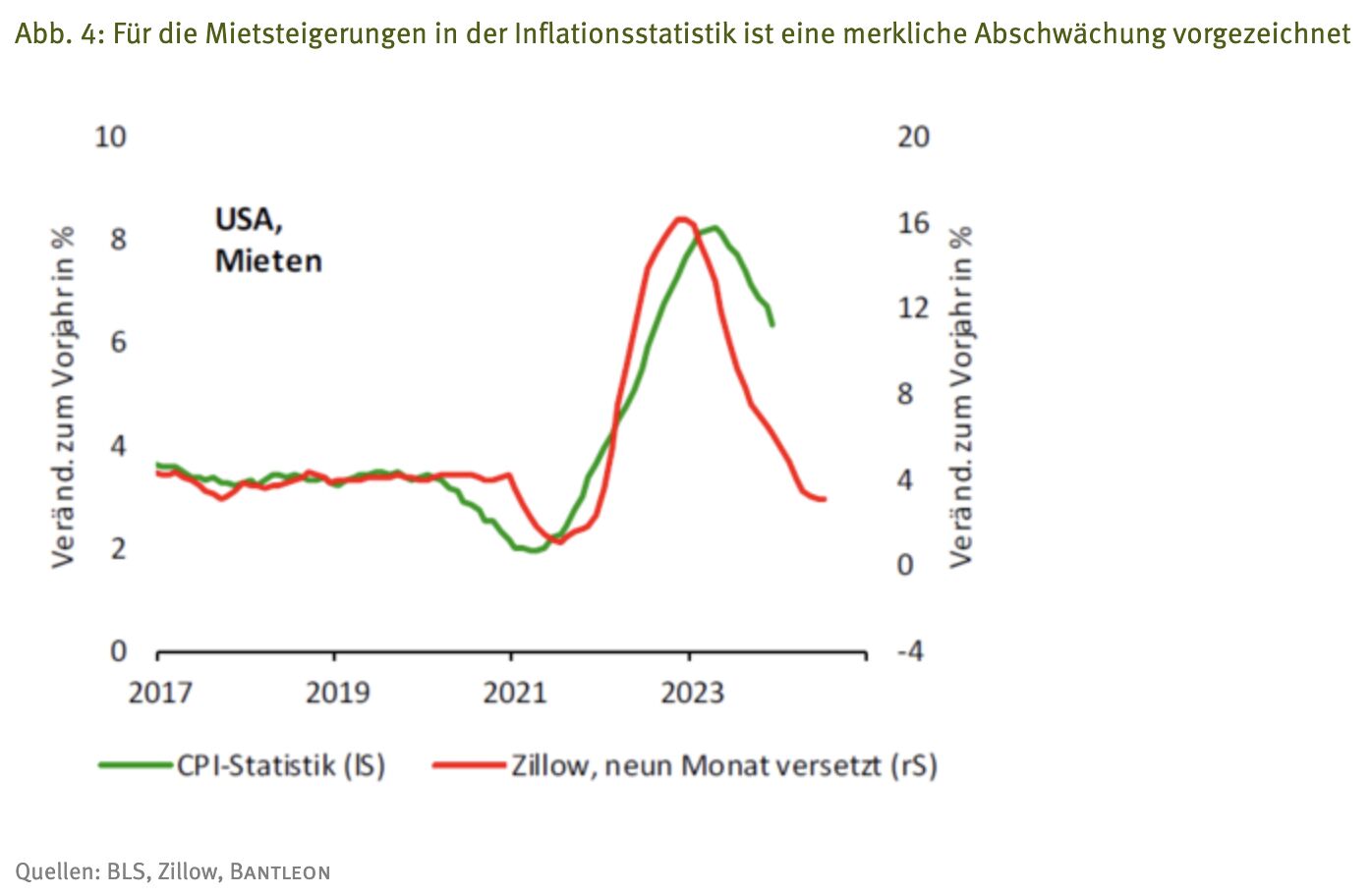

Es spricht dennoch viel dafür, Preissteigerungen bei selbstgenutztem Wohneigentum bei der Verbraucherpreisberechnung mit zu berücksichtigen. Nicht umsonst wird auch bei Eurostat daran gearbeitet, die Statistik entsprechend zu erweitern. Insofern bleibt in den USA weiterhin die gesamte Kerninflationsrate das Maß der Dinge. Allerdings wird der aktuell noch hohe Wert von knapp 4,0% dadurch relativiert, dass sich die Mietdaten in der Statistik des BLS konstruktionsbedingt nur verzögert an die tatsächliche Entwicklung anpassen. Hier wird der gesamte Bestand an Mietobjekten betrachtet. Im Gegensatz dazu sind die Zahlen verschiedener Immobilienplattformen (z.B. Zillow) näher am Puls der Zeit, weil sie die Entwicklung neu vermieteter Objekte widerspiegeln.

Diese Daten deuten darauf hin, dass auch in der offiziellen Inflationsstatistik des BLS die Teuerung bei den Mieten in den kommenden Monaten weiter deutlich nachlassen wird (vgl. Abb. 4).

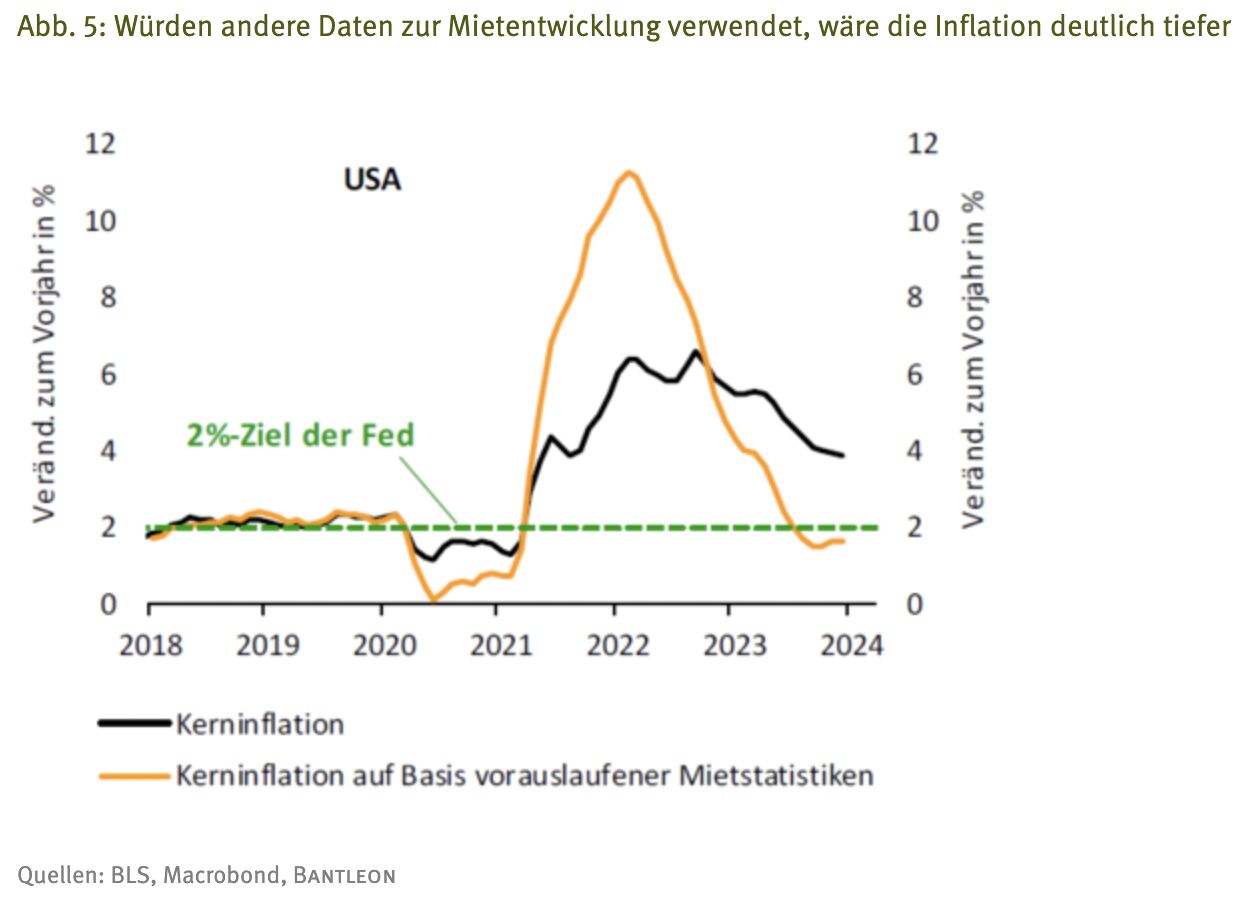

Wie sehr dieser absehbare Rückgang der Mietsteigerungen die Kerninflationsrate nach unten drücken dürfte, kann veranschaulicht werden, wenn in der Inflationsstatistik des BLS die Mietkomponente durch die vorauslaufenden Mietdaten ersetzt wird. Statt bei 3,9% läge die Kernteuerung schon jetzt unter 2,0% (vgl. Abb. 5).

Es fehlt nicht viel, um das 2%-Ziel zu erreichen

Alles in allem kann somit die aktuell noch hohe Teuerung bei den Wohnungsmieten in der Verbraucherpreisstatistik als unproblematisch angesehen werden. Dieser Preistreiber dürfte in den kommenden Monaten entscheidend an Kraft verlieren. Darüber hinaus ist auch bei den übrigen Komponenten der Kernteuerung mit weiter nachlassendem bzw. zumindest unverändert geringen Preissteigerungen zu rechnen.

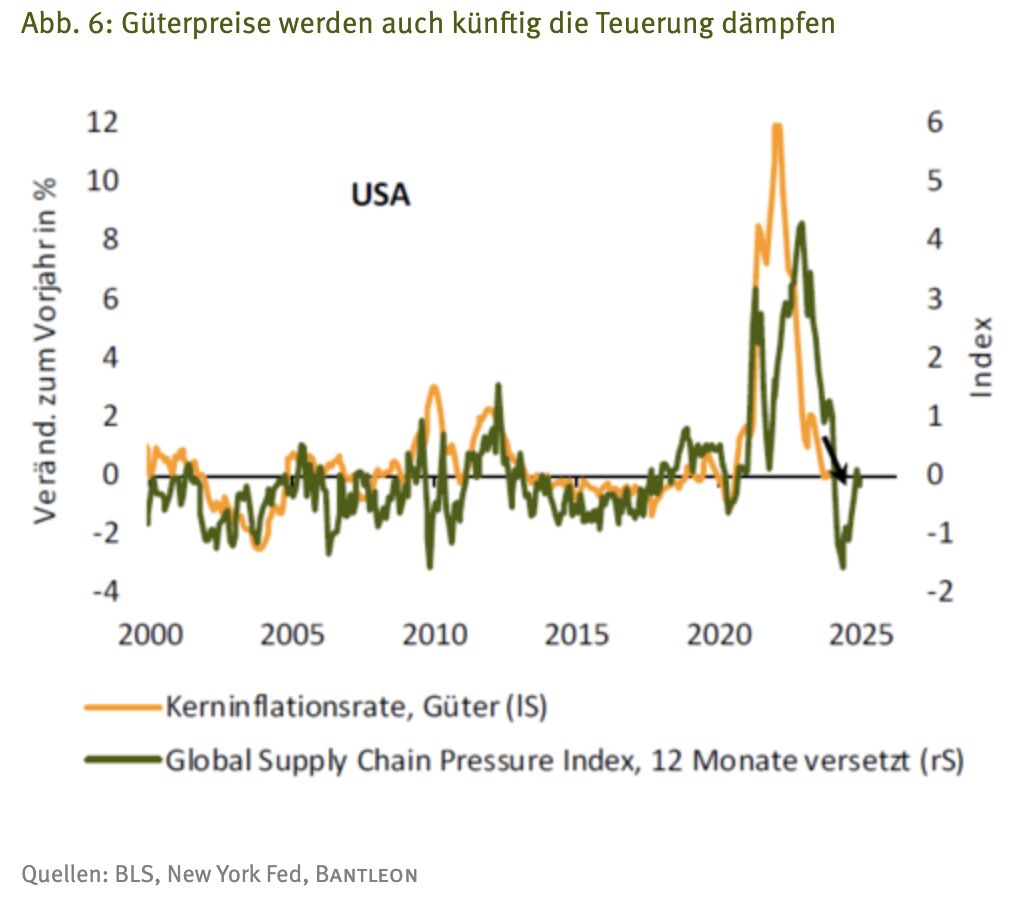

Letzteres gilt zum einen für die Kern-Güter. Unter anderem zeichnet hier die Entspannung bei den Lieferketten – die während der Pandemie massiv unter Druck standen – eine ausgesprochen niedrige Inflation im weiteren Jahresverlauf vor (vgl. Abb. 6).

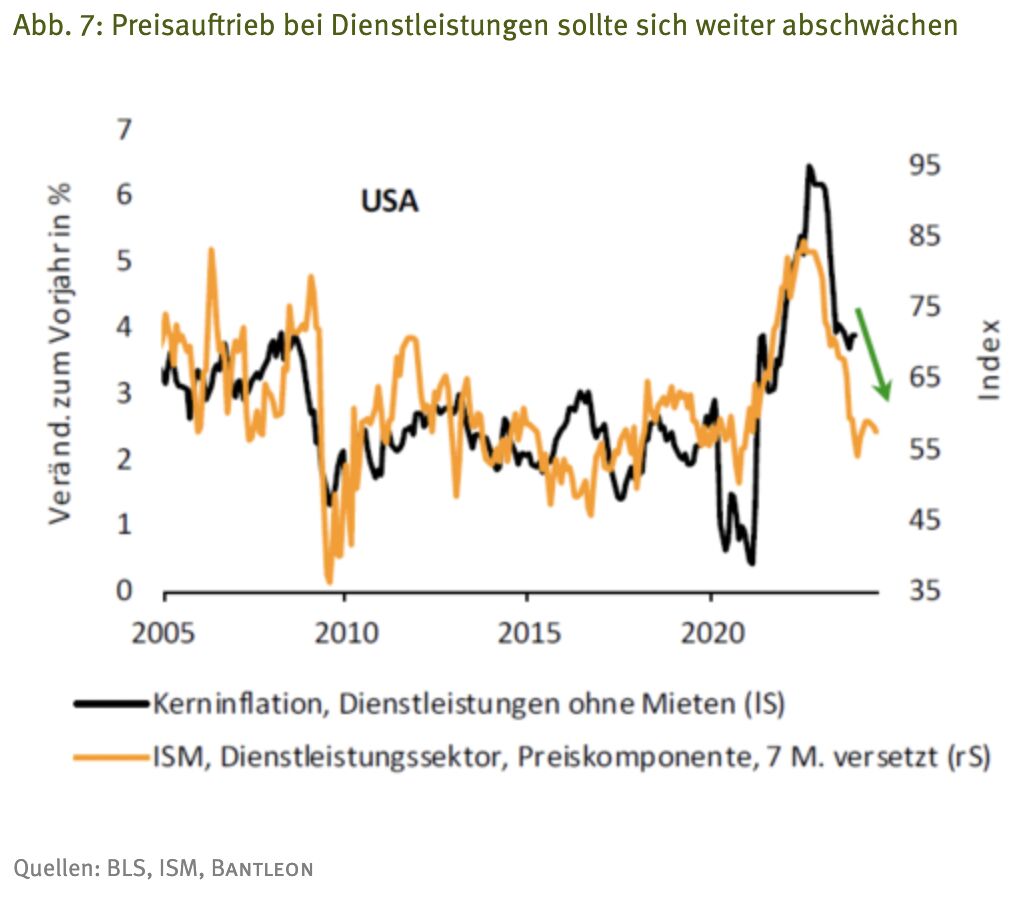

Zum anderen sollte auch bei den sonstigen Dienstleistungen, deren Preise zuletzt noch um knapp 4% im Vorjahresvergleich zugelegt haben (vgl. Abb. 1), der Teuerungsdruck spürbar nachlassen. Dafür spricht nicht nur der Abwärtstrend beim Lohnwachstum, der sich angesichts des abkühlenden Arbeitsmarktes in den nächsten Quartalen fortsetzen dürfte. Auch die Unternehmensumfragen deuten in diese Richtung. Das zeigt unter anderem die namhafte Abschwächung der Preiskomponente des Service-Einkaufsmanagerindex in den zurückliegenden Quartalen (vgl. Abb. 7).

Fazit: Die akuten Inflationsgefahren werden wahrscheinlich schon bald deutlich abnehmen

Zusammenfassend kann festgestellt werden, dass der Inflationsdruck in nahezu allen Bereichen der US-Wirtschaft erheblich nachgelassen hat. Verschiedene vorauslaufende Preisindikatoren deuten darauf hin, dass sich dieser Trend in den kommenden Monaten und Quartalen fortsetzt. Prominent zeigen die auf Immobilienplattformen abzulesende Mietentwicklung und Teilindizes von Unternehmensumfragen in diese Richtung.

Darüber hinaus sehen wir es als sehr wahrscheinlich an, dass die US-Wirtschaft als verzögerte Folge der gestiegenen Zinsen auf einen Wirtschaftsabschwung zusteuert. In diesem Fall dürfte sich der Disinflationstrend noch intensivieren. Alles in allem bestehen daher gute Chancen, dass sich die Kerninflationsrate des Verbraucherpreisindex, die aktuell 3,9% beträgt, Ende des Jahres der 2,0% Marke deutlich annähert. Das Pendant aus der BIP-Statistik, der Kerndeflator der privaten Konsumausgaben, sollte ausgehend von aktuell 3,2% die 2,0%-Marke sogar erreichen bzw. leicht unterschreiten. Die Fed und der Konsensus sind hier wie eingangs erwähnt skeptischer als wir. Tritt unsere Prognose ein, dürfte die Notenbank die Leitzinsen entsprechend kräftig senken. Die Geldterminmärkte rechnen derzeit mit 130 Bp bis Ende dieses Jahres – wir gehen von rund 175 Bp aus.

Wir sind also stark von der Fortsetzung des Disinflationstrends überzeugt. Dennoch ist als Risikoszenario nicht zu vernachlässigen, dass sich die Konjunktur anders als von uns angenommen robuster zeigt und nicht merklich an Fahrt verliert. In diesem Fall könnten die Engpässe am Arbeitsmarkt schon bald wieder größer werden und der Lohndruck erneut zunehmen. Dann bestünde nicht nur die Gefahr, dass der Abwärtstrend der Kerninflationsrate abebbt, sondern sich im 2. Halbjahr sogar ins Gegenteil verkehrt. In diesem Fall würde der Zinssenkungszyklus der Fed wieder enden, bevor er richtig begonnen hat und eine Diskussion über eine noch straffere Geldpolitik einsetzen.

Von Dr. Andreas A. Busch, Senior Economist des Asset Managers BANTLEON