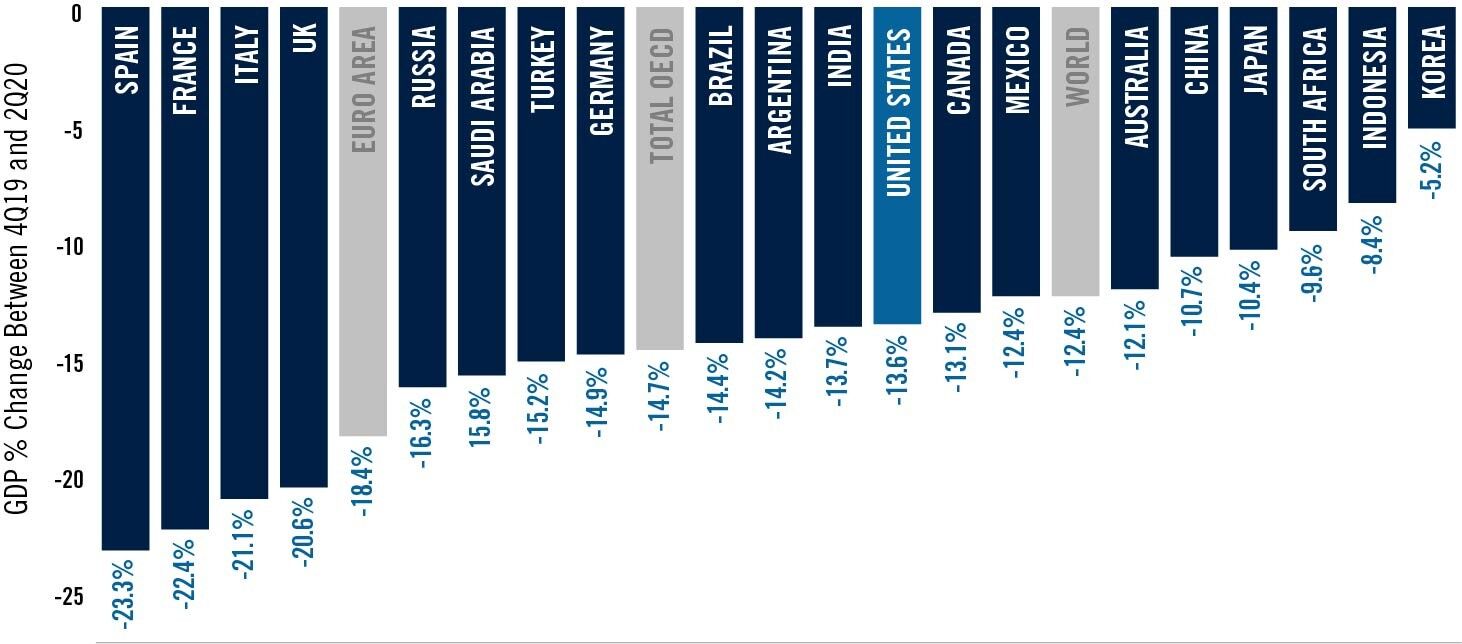

Die COVID-19-Pandemie stürzte die Wirtschaft in eine tiefe Rezession, die die längste Wachstumsphase der Weltwirtschaft seit Ende des Zweiten Weltkriegs beendete, als Regierungen in den wichtigsten Volkswirtschaften Lockdown-Maßnahmen und Ausgangsbeschränkungen verhängten. Während die Lockdowns die Virus-Kurve meist erfolgreich verflachten, kam die Wirtschaftstätigkeit dadurch zum Erliegen, und die weltweiten BIP-Daten verzeichneten einen Rückgang von erschreckendem Ausmaß. Während die globale Wirtschaftstätigkeit das Jahr 2020 auf einer soliden Basis begann, führte der durch COVID-19 verursachte Angebots- und Nachfrageschock Anfang März zu drastischen BIP-Rückgängen, so dass die vierteljährlichen annualisierten BIP-Daten für das erste Quartal in den meisten Volkswirtschaften tief in die Verlustzone rutschten. Die Daten für das zweite Quartal, das einen langen Zeitraum mit Lockdowns umfasste, dürften vor allem in den USA und in Europa verheerend ausfallen.

Rückgänge wie bei einer Wirtschaftskrise für das erste Halbjahr 2020 erwartet

Quelle: OECD-Wirtschaftsausblick, Juni 2020.

QMA geht davon aus, dass sich das globale BIP-Wachstum in der zweiten Jahreshälfte erholen wird, da der offensichtliche Erfolg bei der Abflachung der Virus-Kurve zu einer Rücknahme der Lockdown-Maßnahmen und einer Wiederöffnung der wichtigsten Volkswirtschaften in unterschiedlichem Maße geführt hat. Die globale politische Reaktion auf die Pandemie war von einem noch nie da gewesenen Umfang. Sie stellte die politische Reaktion nach der globalen Finanzkrise vollkommen in den Schatten und wurde auch viel schneller umgesetzt. Dadurch konnten der vollständige wirtschaftliche Zusammenbruch abgewandt, Kollateralschäden reduziert und hoffentlich die für den Konjunkturaufschwung erforderliche Unterstützung bereitgestellt werden. Verschiedene Indikatoren lassen darauf schließen, dass die Wirtschaftstätigkeit im 2. Quartal ihre Talsohle erreicht hat und sich wieder auf Erholungskurs befindet.

Der Liquiditäts-Tsunami

Die USA waren Vorreiter bei der Erhöhung der Liquidität durch geld- und fiskalpolitische Impulse. Die US-Notenbank („Fed“) hat ein außergewöhnliches Maßnahmenpaket verabschiedet, bei dem viele der Liquiditätsfazilitäten von vor zehn Jahren wieder eingeführt, die Maßnahmen jedoch auch auf neue Bereiche, darunter die Märkte für Kommunal- und Unternehmensanleihen, ausgeweitet wurden. Die Zentralbank legte sogar ein Main Street Kredit-Programm auf, das die Kreditvergabe an kleine und mittelgroße Unternehmen erleichtern soll. Die kollektiven Auswirkungen dieser Maßnahmen führten dazu, dass die Bilanzsumme der Fed von 3 Bio. USD im März auf 7 Bio. USD im Juli anstieg, und es ist sehr wahrscheinlich, dass sie weiter steigen wird. Gemessen in Prozent des BIP hat sich die Bilanzsumme der Fed während dieser Krise bis heute um 15% ausgeweitet, gegenüber 9% während der gesamten globalen Finanzkrise. Bei ihrer Sitzung im Juni 2020 beruhigte die Fed die Märkte, dass die Zinssätze bis Ende 2022 bei null bleiben würden und umfassende Anleihenkäufe je nach Bedarf fortgesetzt würden.

Auf fiskalpolitischer Ebene stellte die US-Regierung fiskalpolitische Impulse in Höhe von fast 3 Bio. USD bereit, um Haushalte und betroffene Unternehmen zu unterstützen, und im Jahr der Präsidentschaftswahlen ist wahrscheinlich mit noch mehr zu rechnen. Zusätzliche im Juli erwartete Maßnahmen dürften das jährliche Haushaltsdefizit auf beinahe 25% des BIP ansteigen lassen, ein Niveau, das in den letzten Jahrzehnten nie erreicht wurde und in etwa dem Niveau entspricht, das zuletzt im Zweiten Weltkrieg verzeichnet wurde.

Während die US-Regierung ein äußerst aggressives Konjunkturprogramm aufgelegt hat, um eine Wirtschaftskrise abzuwenden, zeigte sich auch der Rest der Welt der Situation gewachsen. Die Europäische Zentralbank, die Bank of Japan und die Bank of England folgten jeweils der Fed und erhöhten ihre Anleihenkäufe oder nahmen sie wieder auf und legten verschiedene Liquiditätsfazilitäten auf. In Europa verabschiedeten mehrere Länder eigene Konjunkturprogramme, und die Europäische Union schuf einen Wiederaufbaufonds, der den am stärksten von der Pandemie betroffenen Sektoren und Regionen Zuschüsse zur Verfügung stellen wird. Dies ist ein entscheidender Impulsgeber für Europa, nicht nur in Bezug auf seine Fähigkeit, die COVID-19-Krise gemeinsam zu bewältigen, sondern auch als wichtiges Zeichen europäischer Solidarität und der Bereitschaft, eine neue Art von Unterstützung von den europäischen Institutionen einzusetzen, um den Mitgliedstaaten zu helfen. Inzwischen ergreifen auch die Regierungen der Schwellenländer Maßnahmen zur Unterstützung der Konjunktur, allen voran China mit einer aggressiven Finanz- und Geldpolitik. Die überwältigenden politischen Initiativen und deutlich niedrigere Zinsen ließen die Finanzmärkte trotz des Einbruchs der Gewinnprognosen und der hohen Kurs-Gewinn-Verhältnisse steigen.

Vorbereitung auf die Zeit nach der Krise

Trotz all der Anreize ist die Wirtschaft deutlich eingebrochen, und die globale Wirtschaftstätigkeit wird wohl noch längere Zeit nicht wieder die Niveaus vor der Pandemie erreichen. Auch wenn die Erholung im zweiten Halbjahr und im Jahr 2021 bereits in den Konsensprognosen zur Konjunktur berücksichtigt ist, wird dennoch damit gerechnet, dass die Wirtschaftsaktivität in den nächsten 18 Monaten unter den Niveaus vor der Pandemie bleibt. Es ist möglich, dass die aktuellen Konsensprognosen zur Konjunktur zu pessimistisch sind und dass schneller als erwartete medizinische Durchbrüche es der Wirtschaft ermöglichen könnten, den verlorenen Boden schneller als QMA prognostiziert wieder wettmachen können. Es ist jedoch auch möglich, dass verschiedene Risiken in Erscheinung treten, die den langwierigen Anstieg zurück auf Niveaus vor der Pandemie verzögern oder ihm im Wege stehen könnten, darunter eine zweite Welle von COVID-19-Infektionen, ungünstige wirtschaftliche und legislative Ergebnisse der US-Präsidentschaftswahlen und steigende geopolitische Risiken.

Im Moment hält QMA den Zeitpunkt nicht für günstig, um umfassende taktische Positionen einzugehen wie etwa die Anwendung einer aggressiven wachstumsorientierten Strategie oder eine vollständig defensive Positionierung. An den Märkten sind derzeit viele verwirrende gegensätzliche Bewegungen auszumachen. Daher orientiert sich QMA stärker an den Benchmarks der Anlagepolitik und geht nur maßvolle, selektive Positionen ein. Sie bevorzugen festverzinsliche Risikoanlagen (einschließlich Unternehmensanleihen) gegenüber Aktien, da Erstere im historischen Vergleich besser bewertet sind und direkter mit den Anleihekäufen der Notenbank in Verbindung stehen. Sie gewichten Barmittel in ihren Portfolios weiter über, um für einen eventuellen Rückgang des Marktes gerüstet zu sein. Ihrer Ansicht nach hat der US-Dollar einen Höchststand erreicht oder sich zumindest stabilisiert. Der Dollar ist in vielerlei Hinsicht teuer, und dadurch, dass der Zinsunterschied zwischen den USA und anderen maßgeblichen Märkten immer geringer wird, fällt eine wichtige Stütze weg. Sich verbessernde globale Wachstumstrends wirken sich ebenfalls negativ auf den US-Dollar aus, da er in der Regel eine antizyklische und als sicher geltende Währung ist.

Lesen Sie den vollständigen Ausblick und Rückblick auf das 3. Quartal 2020 von QMA, der für Finanzexperten zur Verfügung steht.