QMA bleibt für risikoreiche Anlageklassen zuversichtlich und hat Aktien und Rohstoffe immer noch gegenüber Barmitteln übergewichtet. Außerdem sind wir in Immobilien im Vergleich zu Anleihen übergewichtet. Gründe für unsere risikofreundliche Haltung sind die nach wie vor kräftige Erholung der Wirtschaft und der Gewinne nach der Pandemie, die expansive Geldpolitik der globalen Zentralbanken und die umfangreiche fiskalpolitische Unterstützung. Diese sorgen dafür, dass nach einem Jahr der Covid-19-Beschränkungen ein massiver Nachfragestau auf sehr hohe Ersparnisse der Verbraucher trifft. Wir erwarten, dass das Wachstum und die Inflation in den Sommermonaten weiter für positive Überraschungen sorgen könnten, wenn die Wiedereröffnung der Wirtschaft den Höhepunkt erreicht.

Das Gewinn- und BIP-Wachstum in den USA dürften im 2. Quartal dieses Jahres den Zenit erreichen. Es wird erwartet, dass die Gewinne je Aktie im S&P 500 um 65% gegenüber dem Vorjahr und das reale BIP in den USA um 13% gegenüber dem Vorjahr steigen werden.1 Unseres Erachtens dürften sich Aktien und Rohstoffe weiterhin sehr gut entwickeln und die Zinsen steigen, während die Anleger den Fokus auf die Reflation und die Wiedereröffnung der Wirtschaft legen. Den jüngsten Rückgang der Zinssätze betrachten wir als eine vorübergehende Konsolidierung / einen kurzzeitigen Gegentrend vor dem nächsten Anstieg. Angesichts der Anleihenkäufe der Zentralbanken wird ein etwaiger Zinsanstieg unserer Erwartung nach jedoch gering sein.

WO SIND IN NÄCHSTER ZEIT DIE GEWINNER?

US-Aktien haben sich in diesem Jahr aufgrund der überaus starken Konjunkturerholung in den USA im Vergleich zu anderen Märkten überdurchschnittlich gut entwickelt. Der Grund dafür war die erstklassige Performance infolge der Impfstoffverteilung und der gewaltigen fiskal- und geldpolitischen Impulse. Bei einem starken globalen Aufschwung sollten US-Aktien normalerweise eher zurückbleiben, da am US-Aktienmarkt qualitativ höherwertige und weniger zyklische Titel einen größeren Anteil am Gesamtmarkt haben. Wir sind der Ansicht, dass Nicht-US-Aktien aufgrund ihrer günstigeren Bewertungen, der zyklischeren Ausrichtung der Märkte und des Umstands, dass bei der Impfstoffverteilung der Vorsprung der USA gegenüber dem Rest der Welt schmilzt, in nächster Zeit die Führung übernehmen werden. Die Rotation innerhalb der Aktienmärkte ist unserer Ansicht nach intakt und nachhaltig. Außerdem dürften Value- / zyklische Sektoren weiterhin besser abschneiden als Growth- / defensive Sektoren.

Auch wenn hinter der Zukunft des Büroimmobiliensektors in einer Welt nach der Pandemie viele Fragezeichen stehen, haben sich REITs im zweiten Quartal und seit Jahresbeginn am besten entwickelt. REITs waren im letzten Jahr deutlich hinter dem breiteren Aktienmarkt zurückgeblieben und profitieren nun von einer Rückkehr zu den Mittelwerten. Unterdessen erholen sich Sektoren, die massiv unter Druck gestanden hatten, etwa das Hotel- und Gastgewerbe, dank der Wiedereröffnung der Wirtschaft derzeit spürbar. Schließlich profitieren Immobilien aufgrund der steigenden Inflation von ihrem Status als „reale Vermögenswerte“, da die Anleger aus Anleihen in andere Segmente umschichten.

Im Anleihenbereich bleiben wir ebenfalls „risikobereit“. Den Schwerpunkt legen wir auf Spread-Sektoren wie Hochzins- und Schwellenländeranleihen, die wir wegen der Stärke der weltweiten Erholung gegenüber Anleihen der Kernländer (Bloomberg Barclays Aggregate Index) bevorzugen. Wir sind der Ansicht, dass sich TIPS wie seit Jahresbeginn auch weiterhin besser entwickeln dürften als nominale Anleihen.

DARAUF SOLLTEN ANLEGER ACHTEN

Das größte Risiko für Anleger besteht in nächster Zeit darin, dass die politischen Entscheider (auf der Ebene der Fiskal- und der Geldpolitik) zu verschwenderisch bleiben und die Inflation zu lange über Niveaus steigen lassen, die nach dem Geschmack der Anleger gut sind. Dadurch könnte von einer Lohn-Preis-Spirale Gefahr ausgehen. Die Fed strebt nunmehr ein durchschnittliches Inflationsziel an und beruhigt die Anleger, dass sie geduldig sein und erst dann reagieren wird, wenn die höhere Inflation sich als dauerhaft herausstellt, also erst dann, wenn sie an den Daten gut abzulesen und beständig ist. Für Aktien ist das kurzfristig positiv. Jedoch wächst das Risiko, dass die Fed sich zu lange zurückhält und später dann die Geldpolitik umso aggressiver straffen muss. Dies würde sich auf Aktien negativ auswirken, weil eine aggressive Straffung durch die Fed die hohen Bewertungen an den Aktienmärkten unter Druck bringen würde und den Aktienmärkten starke Kursrückgänge drohen würden.

POSITIONIERUNG FÜR EINE HÖHERE INFLATION

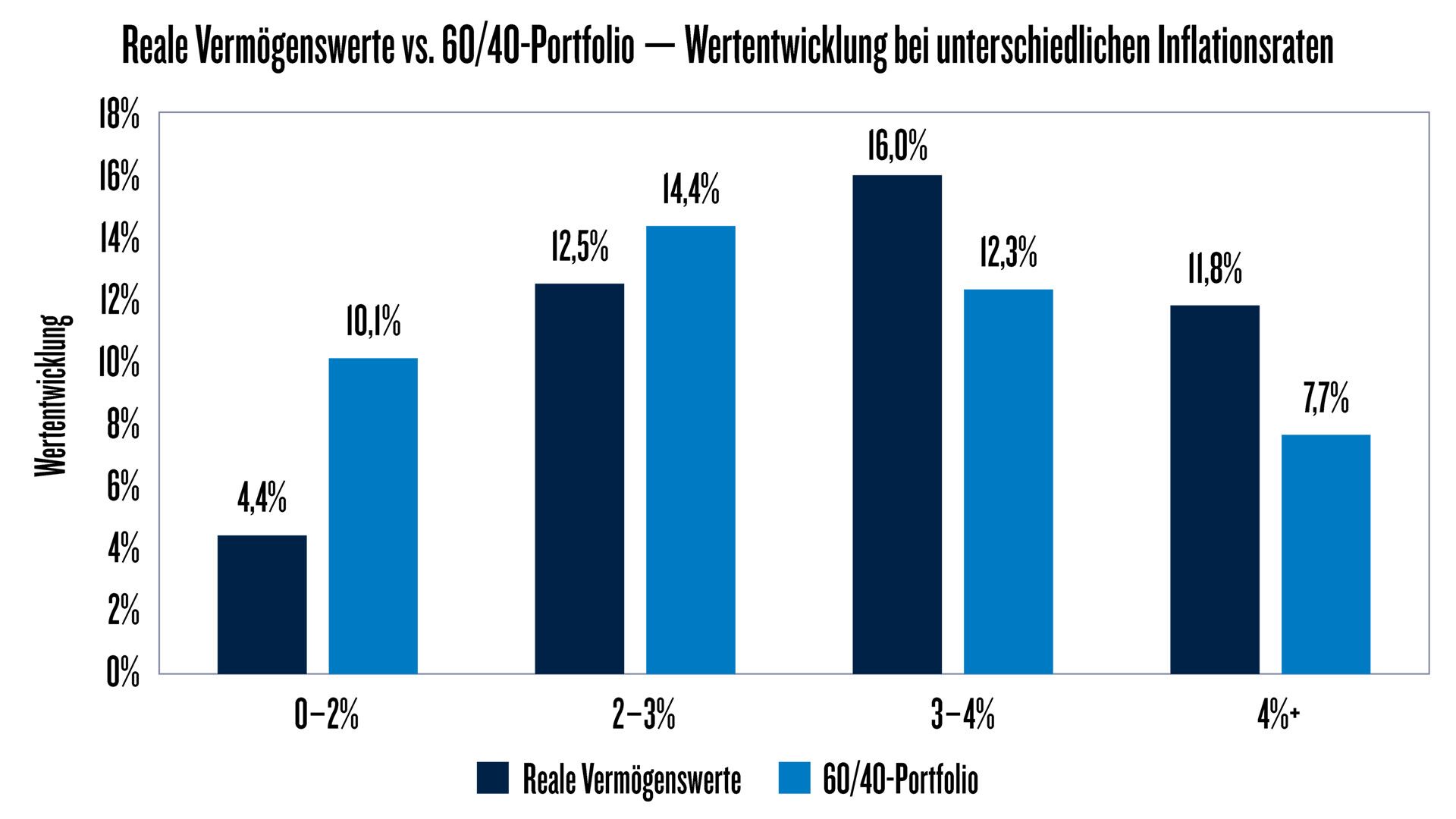

Bereits zuvor haben wir über die Möglichkeit gesprochen, dass die Pandemie einen Trend zu einer künftig höheren Inflation einläuten könnte. Außerdem beurteilen wir die Inflationsrisiken im Vergleich zu dem, was wir von den führenden Zentralbanken hören, weniger optimistisch. Wir stellen fest, dass reale Vermögenswerte bei einer höheren Inflation im Vergleich zu traditionellen Anlagen auf der Gewinnerseite stehen. Rohstoffe und insbesondere Immobilien entwickeln sich drastisch besser als in dem Umfeld der niedrigen Inflation (0% bis 2%) in den vergangenen zehn Jahren. Aktien verzeichnen bei 2% bis 3% Inflation höhere Renditen als bei einer Inflation im Bereich von 0% bis 2%, aber niedrigere Renditen, wenn die Inflation noch höher ist. Aktien weisen auch ein negatives Beta in Bezug auf Inflationsüberraschungen auf, vor allem in Zeiten einer höheren Inflation.

Laut unseren Analysen bieten reale Vermögenswerte einen wirksamen Schutz gegen die Inflation, da sie wahrscheinlich besser abschneiden als nominale Vermögenswerte wie Aktien und Anleihen, wenn die Inflation steigt oder nach oben überrascht. Anleger müssen dabei nicht einmal auf eine Partizipation am Wirtschaftswachstum verzichten. Reale Vermögenswerte eignen sich außerdem sehr gut zur Diversifizierung abseits traditioneller Anlagen wie Aktien und Anleihen – das diversifizierte Portfolio von realen Vermögenswerten weist über den Untersuchungszeitraum einen Korrelationskoeffizienten von 0,6 gegenüber dem 60/40-Portfolio auf.

REALE VERMÖGENSWERTE: GUT FÜR INFLATIONSSCHUTZ UND DIVERSIFIKATION ABSEITS TRADITIONELLER ANLAGEN

Quelle: FactSet. Die Wertentwicklung in der Vergangenheit ist keine Garantie für künftige Ergebnisse. Hinweis: Anzahl der vierteljährlichen Beobachtungen je Bereich: Jeweils 44, 49, 32 und 58 für die Inflationsbereiche 0%-2%, 2%-3%, 3%-4%, über 4%. Inflationsbereiche werden anhand der Inflation im Vergleich zum Vorjahr festgelegt, Messungen erfolgen vierteljährlich. Das Portfolio von realen Vermögenswerten besteht aus 25% TIPS, 12,5% US-REITs, 12,5% REITs aus Industrieländern ohne USA, 18% Rohstoffen, 3% Gold, 10% globaler Infrastruktur, 9% natürlichen Ressourcen und 10% MLPs. Das 60/40-Portfolio besteht aus 60% US-Aktien und 40% US-Anleihen gesamt. Hinweis: Die Angaben zur Wertentwicklung der Anlageklassen gelten für den Zeitraum von 1973 bis 2020. Diversifikation bietet weder eine Garantie für Gewinne, noch eine Verlustabsicherung in Baisse-Märkten.

Wir sind zuversichtlich für die Aussichten von realen Vermögenswerten wie Aktien aus dem Bereich der natürlichen Ressourcen, Master Limited Partnerships (MLPs) und Rohstoffen. Die Gründe dafür sind die sehr guten Wirtschaftswachstumsaussichten, die Lieferengpässe und der Umstand, dass die Inflation weiter steigen und länger als erwartet erhöht bleiben könnte. Öl und andere Rohstoffe haben sich in der Vergangenheit in Phasen mit steigenden Inflationserwartungen gut entwickelt. Trotz struktureller Belastungen durch die Dekarbonisierung dürften die Ölpreise hoch bleiben, da die OPEC ihr Angebot trotz der kräftigen Erholung der Ölnachfrage bislang kaum angepasst hat. Bei Rohstoffen wie Industriemetallen dauert es naturgemäß lange, bis das Angebot durch neue Minen und eine Erhöhung der Produktion hochgefahren werden kann. Während sich die Ölpreise deutlich von den Tiefständen des Jahres 2020 erholt haben, spiegeln Energieaktien, die gerade erst die pandemiebedingten Verluste ausgeglichen haben, diese Erholung der Ölpreise noch nicht vollständig wider. Darüber hinaus sind Energieaktien im Vergleich zum breiten Markt trotz der Kursgewinne im vergangenen Jahr immer noch vergleichsweise niedrig bewertet. Dies lässt vermuten, dass die Rally bei Energieaktien noch weitergehen kann.

Infrastruktur im Midstream-Energiebereich – darunter MLPs – ermöglicht Anlegern auch, mit realen Vermögenswerten von der steigenden Inflation zu profitieren. MLPs schneiden in unseren Modellen, die sich auf die Faktoren Carry, Momentum und Bewertung stützen, sehr gut ab. Der Midstream-Energiebereich bietet attraktive Renditen: Im Alerian MLP Index liegt sie aktuell bei 7,3% und im breiteren Alerian Midstream Energy Index bei 5,9%. Letztgenannter enthält sogenannte „C-Körperschaften“ (C-Corps) und im Allgemeinen Unternehmen von höherer Qualität.2 Die Bewertungen von MLPs wiederum sind im historischen Vergleich sehr attraktiv und rangieren in Sachen Attraktivität fast unter den besten zehn Prozent. Darüber hinaus steigt die Momentum-Wertung für MLPs in unseren Modellen erst seit wenigen Monaten. Dies deutet darauf hin, dass der positive Trend für MLPs gerade erst begonnen haben könnte.

Lesen Sie hier den vollständigen Ausblick.

1 Quelle: FactSet, Stand: 1. Juli 2021.

2 Stand: 18. Juni 2021.