Wilde Achterbahnfahrt für REITs

Die globalen Immobilienmärkte erlebten in den letzten 18 Monaten eine wilde Achterbahnfahrt. Der steile Anstieg der weltweiten Zinsen im abgelaufenen Jahr führt zu einer umfassenden Neufestlegung („Great Reset“) der Immobilienwerte. Diese weltweite Neubewertung findet in durchweg allen Bereichen statt und wird durch die anhaltenden Rezessionsrisiken verstärkt. Dadurch wird es schwierig, benchmark-orientiert zu investieren. Die Immobilienerträge in aller Welt dürften in den nächsten zwölf Monaten unvermindert unter Druck stehen, sodass viele Anlegerinnen und Anleger lieber abwarten, bis die Turbulenzen abnehmen. Angesichts der fortgesetzten Korrektur an den Privatmärkten bewegen sich REITs auf attraktiven Einstiegsniveaus. Zudem könnte die Notierung von börsengehandelten Titeln beendet werden.

Weitere Neubewertungen und Konsolidierung im Immobiliensektor zu erwarten

In schwächeren Teilen des Markts rechnen wir mit gewissen Übertreibungen – größere Risiken und eine schlechtere Performance der Mieter könnten dazu führen, dass die Preise stärker korrigieren als nötig ist, um die Werte einfach an die höheren Marktzinsen anzupassen. Andererseits dürfte für Teile des Markts, die von günstigen strukturellen Faktoren profitieren und in denen ein begrenztes Angebot die Ertragsgenerierung und das Ertragswachstum unterstützt, das Abwärtspotenzial der Preise geringer sein. Insgesamt muss die Neubewertung noch weitergehen, um den höheren langfristigen Zinsen in vollem Umfang Rechnung zu tragen. Wenn die Neubewertung weiter voranschreitet, wird es wahrscheinlich zu einer Konsolidierungswelle kommen und gut kapitalisierte Unternehmen dürften attraktive Objekte mit hohen Abschlägen kaufen.

REITs profitieren von Bewertungsdiskrepanzen zwischen börsennotierten und privaten Immobilien

Eine beachtliche Diskrepanz zwischen den Märkten für börsennotierte und private Immobilien ist selten. Aber gelegentlich kommt es dazu. In der Vergangenheit waren Phasen, in denen diese Diskrepanz groß war, günstig für REITs. Aufgrund der aktuellen Diskrepanzen bieten REITs attraktive Niveaus für einen Einstieg in globale Immobilien und die Chance auf eine Outperformance, solange die Privatmärkte weiter korrigieren. Da private Immobilien häufig etwas hinterherhinken, bieten REITs den Anlegern die Möglichkeit, sich in Immobilien zu engagieren, deren Werte bereits markant korrigiert haben. Anleger können diese vorübergehende Kluft zwischen börsennotierten und privaten Immobilien ausnutzen, indem sie direkt in REITs investieren, um von der erwarteten Outperformance oder einer möglichen Beendigung der Börsennotierung von REITs zu profitieren.

Zinsstabilität stärkt Attraktivität von REITs

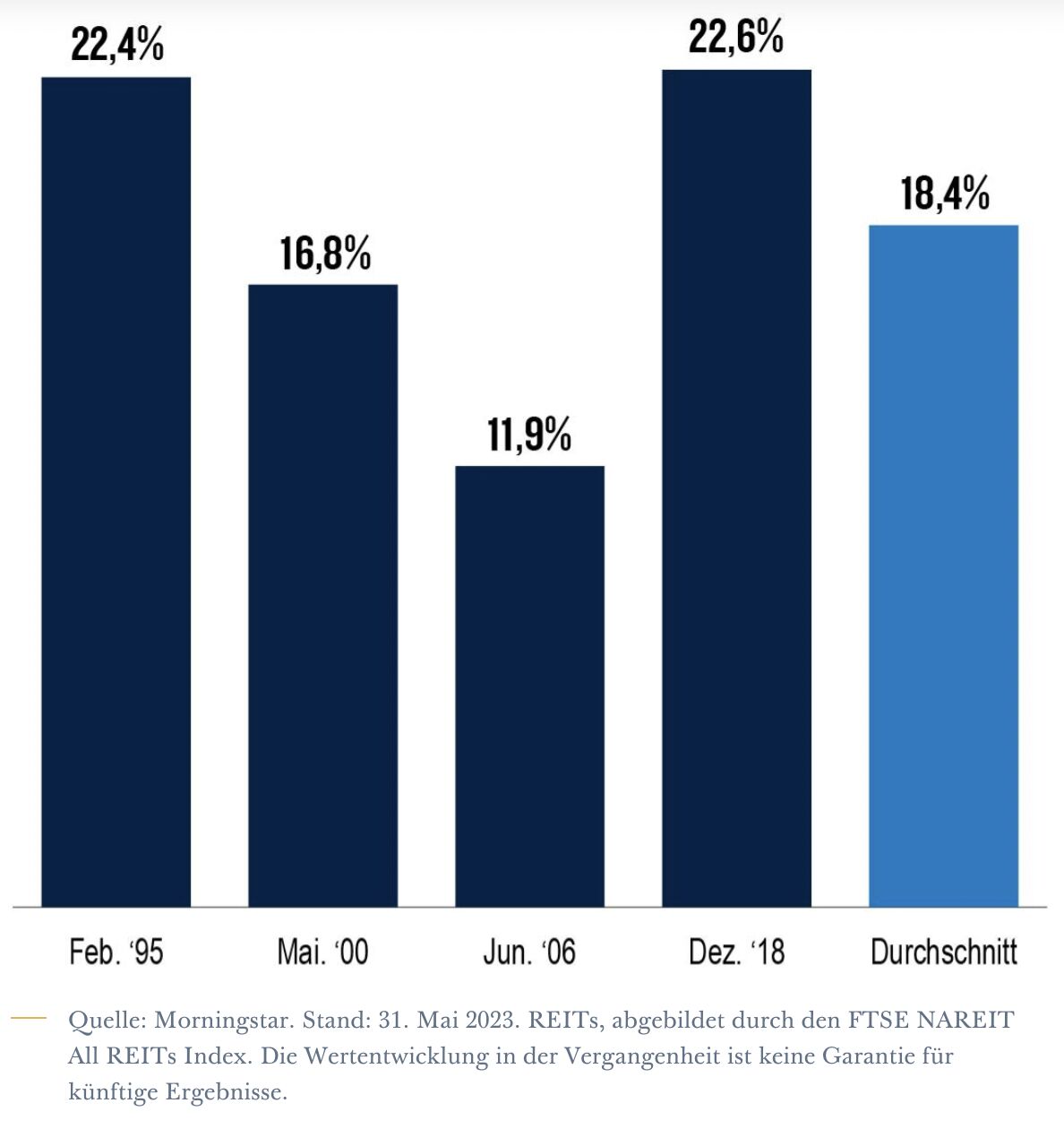

Die US-Notenbank Fed tritt in ihrem Zinsstraffungszyklus auf die Bremse, sodass stabilere Zinsen zu erwarten sind. Dies dürfte den Druck mindern, der in letzter Zeit auf dem Markt für REITs lastete. In der Vergangenheit erzielten REITs gute Erträge, wenn die Fed ihren Straffungszyklus beendete. Es ist zwar schwierig vorherzusagen, wann genau es zu einer Rezession kommt, aufgrund von Wertverzerrungen können Anleger jedoch an den Märkten für börsennotierte Anlagen höhere Erträge erzielen als an den Privatmärkten – selbst wenn sie das optimale Einstiegsniveau verpassen. Es bestehen zwar Unterschiede von Sektor zu Sektor, aber die aktuellen Preise am Markt für REITs weisen bereits erhebliche Abschläge von den Anlagenwerten auf. Diese Abschläge stehen mit unserer Erwartung, dass es an den Privatmärkten zu weiteren Wertrückgängen kommen dürfte, weitgehend im Einklang.

REIT Erträge 12 Monate nach dem Ende der Zinserhöhungszyklen der FED

von Rick Romano, CFA, Head of Global Real Estate Securities, PGIM Real Estate