Die Weltwirtschaft erweist sich bislang als robust, doch für 2024 zeichnet sich eine Verlangsamung ab. Wenn eine Rezession abgewendet werden kann, dürften sich Aktien aus unserer Sicht gut entwickeln, wenn auch mit moderateren Renditen als 2023. Zwar werden Volatilitätsschübe erwartet, da die Märkte sich an die Realität der längerfristig höheren Zinsen anpassen, aber solange große Überraschungen ausbleiben, dürfte die Neubewertung zum Großteil abgeschlossen sein.

Anleger sollten sich deshalb den fundamentalen Faktoren für Aktienerträge zuwenden, da die Zinsen offenbar ihren Höchststand erreicht haben und die Straffungspolitik sich ihrem Ende nähert. Obwohl die Aktienmärkte das neue Zinsumfeld zum Großteil eingepreist haben, liegen die Bewertungen weiterhin unter ihren historischen Durchschnittswerten, was künftig zu einem ausgewogenen Bewertungsumfeld führt.

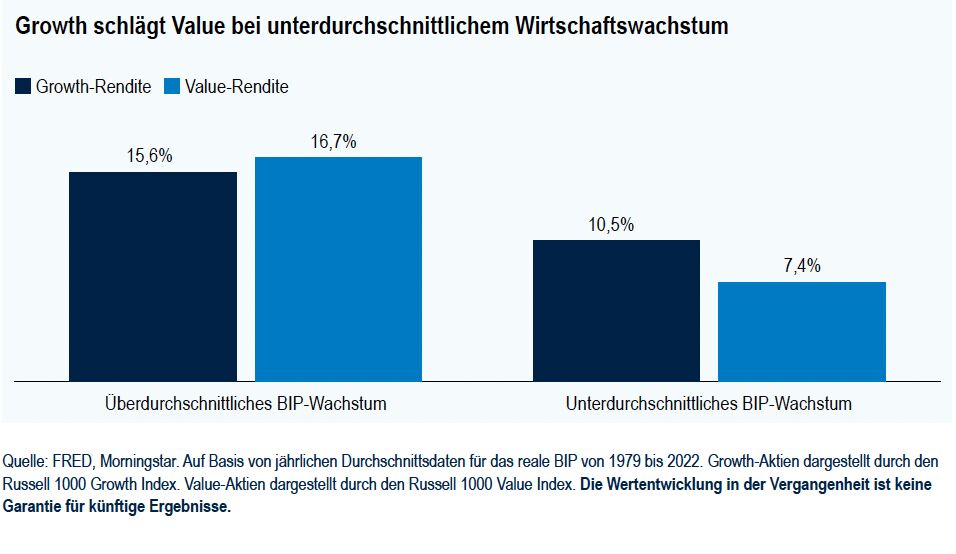

Das Gewinnwachstum scheint seinen Tiefstand überschritten zu haben und für 2024 deutet sich eine Erholung an. Der jüngste Boom der Künstlichen Intelligenz (KI) scheint auch dem Technologiesektor aus der Rezession geholfen zu haben. In der Vergangenheit haben sich Growth-Aktien (die in der Regel über mehr Quellen für organisches Wachstum verfügen und zudem weniger zyklisch sind) in Zeiten unterdurchschnittlichen Wirtschaftswachstums besser entwickelt als Value-Aktien (die in der Regel stärker auf den Konjunkturzyklus reagieren).

Die aktuellen langfristigen Innovationsthemen sind sowohl disruptiv als auch widerstandsfähig gegenüber den makroökonomischen Bedingungen, wobei die KI in den meisten Branchen einen revolutionären Wandel auslösen wird. Das richtige Gleichgewicht zwischen aufstrebenden und stabilen Wachstumsunternehmen ist ebenso von entscheidender Bedeutung wie die Fähigkeit, den Blick über die vergangene Marktvolatilität hinaus auf die Hauptnutznießer der sektorspezifischen Disruption zu richten.

Langfristige Wachstumsthemen im Überblick

KI und Cloud-Computing revolutionieren weiter ganze Industriezweige und verstärken die Nachfrage nach immer intelligenterer Software und Infrastruktur. Große, jüngere Bevölkerungsgruppen mit soliden verfügbaren Einkommen verändern den Konsum und erzeugen eine anhaltende Nachfrage nach Luxusgütern. Der KI-Boom bei Produktions- und Hightech-Anlagen treibt die revolutionäre Automatisierung industrieller Prozesse voran, um die Effizienz weiter zu steigern. Sich verändernde strukturelle Trends bei Elektrofahrzeugen, autonomen Geräten und Mobility-on-Demand schaffen neue Mobilitätsökosysteme, um Menschen und Waren effizienter zu befördern. Bei den Verbrauchern finden leistungsstarke Finanztechnologie-Plattformen schnell Akzeptanz, vor allem dort, wo es nur wenige ausgereifte Finanzsysteme gibt. Ein Innovationszyklus, der von modernen Forschungskapazitäten, bahnbrechenden Therapien und digitalen Lieferketten geprägt ist, lässt die Nachfrage nach stärker integrierten Gesundheitssystemen steigen.

Von Mark Baribeau, Portfolio Manager des von PGIM Investments vertriebenen PGIM Jennison Global Equity Opportunities Fund