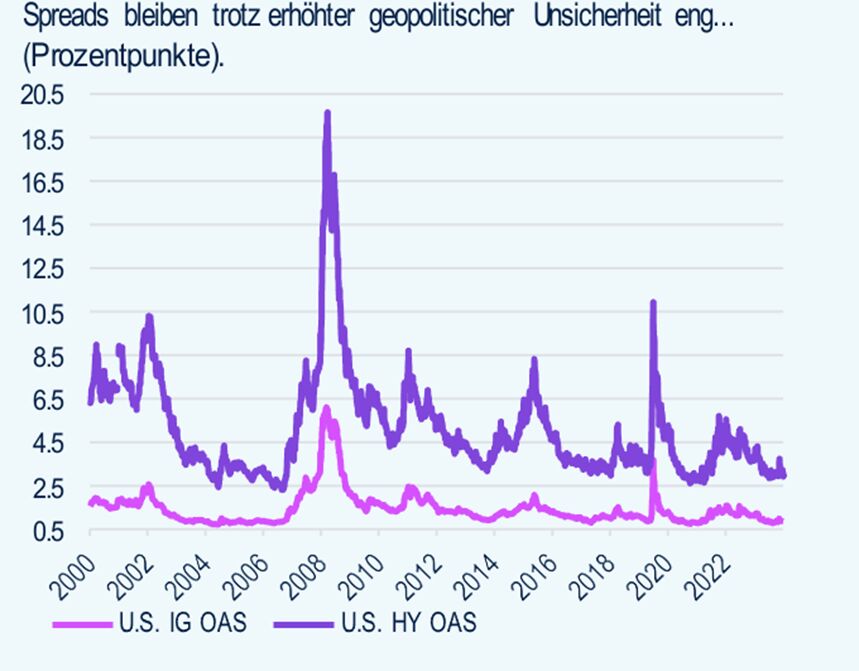

Die Spreads befinden sich in der Nähe historischer Tiefststände und lassen wenig Spielraum für Kapitalzuwächse bei einer weiteren Verengung. Dies bedeutet jedoch nicht, dass der Bullenmarkt bei Zinsspread-Produkten vorbei ist, auch wenn die Überschussrenditen in Zukunft wahrscheinlich relativ moderat ausfallen werden, da sie eher aus zusätzlichen Renditen resultieren werden als aus einer weiteren Spreadverengung.

Ausgewogene Antriebskräfte werden die Spreads wahrscheinlich eng halten

Zweifellos lassen die Höhe der Renditenaufschläge sowie die Unsicherheit über das wirtschaftliche und geopolitische Umfeld die Anleger innehalten. Dennoch bleiben die Spreads eng. Warum?

Quelle: Bloomberg.

Die Fundamentaldaten für die Kreditvergabe sind nach wie vor relativ solide, während sich das Wachstum abschwächt. Die Zentralbanken haben ihren Schwerpunkt auf die Ankurbelung des Wachstums verlagert und scheinen auf dem besten Weg zu sein, eine weiche Landung zu erreichen. Die Ausgewogenheit der Faktoren deutet darauf hin, dass die Spreads wahrscheinlich in einer Bandbreite um ihre historischen Höchststände schwanken werden.

Während die steigenden Aktienkurse bei einigen Anlegern zweifelsohne zu einer höheren Aktienquote geführt haben, nehmen auch die Bargeldbestände weiter zu. Zwar bleibt die Frage offen, wann sich die Bedenken hinsichtlich der Aktienmarktbewertungen bewahrheiten werden, doch ist die Attraktivität von Bargeld angesichts der Zinssenkungen der Zentralbanken eindeutig unter Druck. Wenn die Bargeldzinsen sinken, könnten die Anleger dazu veranlasst werden, die Kurve zu verlängern und in Zinsspread-Produkte zu investieren, um die Renditen auf lange Sicht zu sichern.

Die bereits jetzt starken Zuflüsse in Anleihenfonds werden wahrscheinlich weiter ansteigen, da die Suche nach Rendite zunimmt. Diese Dynamik dürfte den Abwärtsdruck auf die Renditen generell aufrechterhalten und die Spreads in der Nähe ihrer Allzeittiefs halten.

Das Vertrauen in den Bullenmarkt für Anleihen wächst

Zwar ist eine kurzfristige Konsolidierung nach dem bemerkenswerten Zinsrückgang im dritten Quartal möglich, doch unsere Prognose für den Markt bleibt relativ unverändert: Da die Renditen und Spreads in einer relativ engen Spanne bleiben werden, dürften die Anleger mit festverzinslichen Wertpapieren solide Erträge erzielen. Unsere einzige Anpassung im vierten Quartal besteht darin, dass sich vor dem Hintergrund der schwächeren Wirtschaftslage und der Zinssenkungszyklen die mittel- bis längerfristigen Aussichten auf steigende Renditen durch sinkende Zinssätze verbessert haben.

Von Robert Tipp, Chief Investment Strategist bei PGIM Fixed Income