Da die Chancen auf eine Rezession gesunken sind, scheinen Anleger eher bereit zu sein, zusätzliche Risiken einzugehen. Das Umfeld für die Weltwirtschaft hat sich mit der Wiedereröffnung Chinas und den niedrigeren Energiepreisen verbessert. Diese Verbesserungen lassen die Märkte zu dem Schluss kommen, dass eher eine sanfte Landung als eine extreme Rezession wahrscheinlich ist. Dies scheint durch die europäischen Daten bestätigt zu werden, die einen Aufschwung bei den Einkaufsmanagerindizes zeigen. Der IWF prognostiziert nun ein Wachstum von 0,7 % für den Euroraum im Jahr 20231.

Die Aussicht auf eine weiche wirtschaftliche Landung in Verbindung mit einem erhöhten Inflationsdruck ist für Staatsanleihen ein nicht gerade idealer Hintergrund, und infolgedessen sind deren Renditen wieder gestiegen und haben einen Großteil der Anfang 2023 verzeichneten Erholung wieder zunichte gemacht. Dagegen ist das Umfeld für Kreditengagements konstruktiver. Im Bond Compass für das erste Quartal haben wir uns mit Investment-Grade-Anlagen befasst, aber die stärkere Wachstumsdynamik deutet darauf hin, dass es für Anleger an der Zeit sein könnte, ein wenig zusätzliches Risiko einzugehen.

Zunehmende Konzentration auf Nicht-Investment-Grade-Engagements

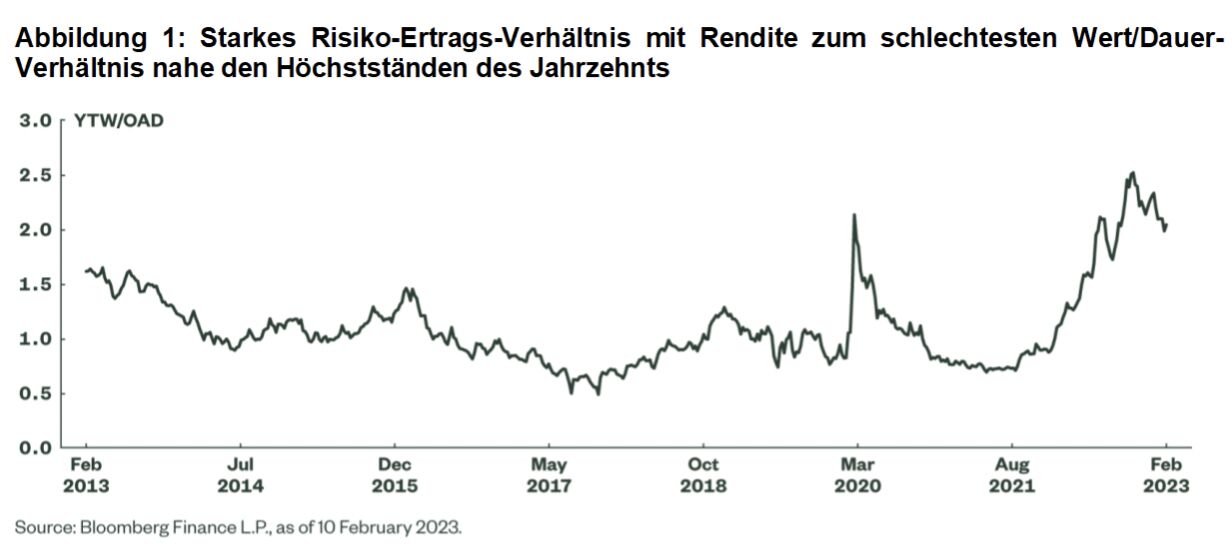

Die Zuflüsse in EUR-Hochzins-ETFs haben mit Nettokäufen in Höhe von fast 400 Mio. USD im Jahr 20232 wieder zugenommen. Der offensichtliche Anreiz ist die Rendite: Der Bloomberg Liquidity Screened Euro HY Index bietet eine Rendite von mehr als 6,6 % im schlechtesten Fall. Diese Rendite liegt zwar unter den jüngsten Höchstständen von fast 8,5 % im historischen Vergleich, ist aber immer noch hoch. Die Renditen sind sogar noch extremer, wenn man sie aus der Perspektive eines Risiko-Ertrags-Verhältnisses betrachtet.

Abbildung 1 zeigt die Rendite auf den schlechtesten Wert des Bloomberg Liquidity Screened Euro HY Index geteilt durch seine optionsbereinigte Duration. Die Kombination aus dem Anstieg der Renditen in Verbindung mit kürzeren Laufzeiten (sowohl aufgrund des Ausverkaufs von Anleihen als auch aufgrund der begrenzten Primäremissionen im Jahr 2022, was bedeutet, dass sich die Indexlaufzeit verkürzt hat) hat dazu geführt, dass die Rendite pro Jahr der Duration auf über zwei gestiegen ist. Renditen von mehr als 2 % pro Durationsjahr waren in den letzten zehn Jahren selten und erreichten bis vor kurzem nur auf dem Höhepunkt der COVID-Panik dieses Niveau.

Hinzu kommt, dass ein größerer Teil der Rendite jetzt durch Kuponzahlungen erzielt wird, wobei die Kuponrendite von 3,38 % im Jahr 20213 auf 3,88 % im Jahr 2022 steigt. Ein relativ schwankungsanfälliger Markt würde den Inhabern hochverzinslicher Anleihen immer noch eine positive Rendite bescheren.

Vom Absoluten zum Relativen

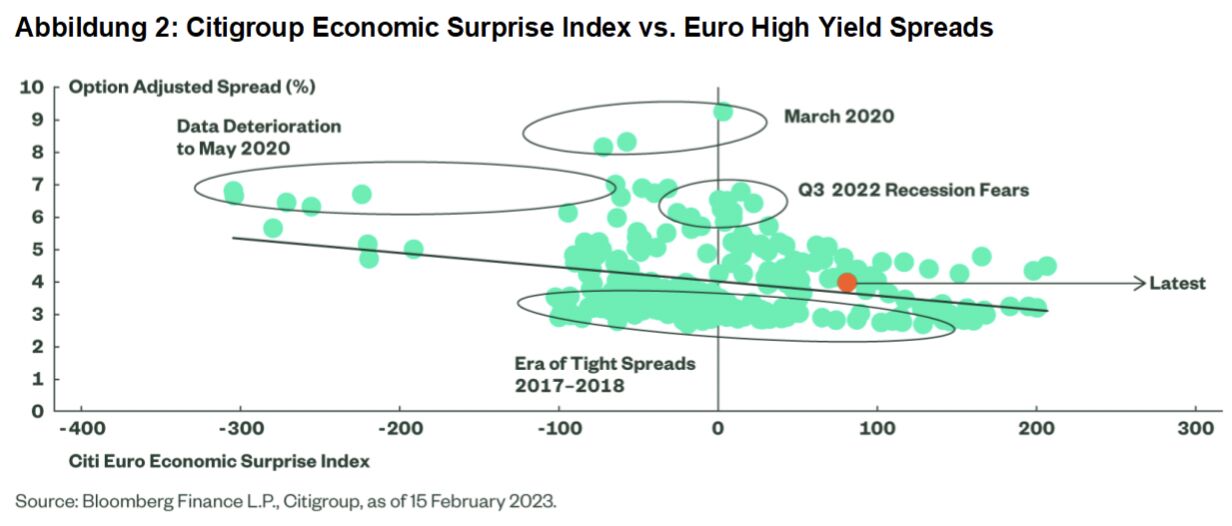

Die absolute Rendite mag attraktiv sein, aber das bedeutet nicht, dass es ein Potenzial für Kursgewinne gibt. Ein Blick auf den Spread zu den zugrundeliegenden Staatsanleihen zeigt, dass sich der Anleihespread seit dem Spätsommer bereits erheblich verringert hat. Der optionsbereinigte Spread (OAS) des Bloomberg Liquidity Screened Euro HY Index entspricht jetzt seinem Fünfjahresdurchschnitt, so dass man leicht argumentieren kann, dass eine weiche Landung für den Euroraum vom Hochzinsmarkt bereits eingepreist ist. Allerdings wird dieser Durchschnitt durch die COVID-Krise und die Volatilität der Spreads, die durch die Unsicherheit im Zusammenhang mit COVID und den jüngsten aggressiven Maßnahmen der Zentralbanken hervorgerufen wird, nach oben verzerrt.

Abbildung 2 zeigt die OAS des Bloomberg Liquidity Screened Euro HY Index, aufgetragen gegen den Citigroup Economic Surprise Index. Der Index zeigt, dass eine Verbesserung der Daten oder positive wirtschaftliche Überraschungen in der Regel zu engeren Spreads in Zeiten stabiler Märkte führen. Es ist jedoch auch klar, dass sich die Spreads vor den Wirtschaftsdaten bewegen können, wobei die Spread-Ausweitung im Jahr 2020 bei COVID vor der Verschlechterung der Daten stattfand. Auch die Spread-Ausweitungen im Jahr 2022 scheinen nicht mit den immer noch angemessenen Indexständen vereinbar zu sein.

Anders ausgedrückt: Der Markt hat eine weitaus aggressivere Verlangsamung der Wirtschaftstätigkeit eingepreist, als tatsächlich eingetreten ist. Dies spiegelt sich immer noch im aktuellen Niveau der Spreads wider, die im Verhältnis zur Stimmung etwas weit erscheinen und Spielraum für eine Verengung haben, wenn die Konjunktur weiterhin lebhaft bleibt und sich die Risikobereitschaft des Marktes stabilisiert.

Auch die rückwärtsgerichteten Messgrößen halten sich recht gut. Das Verhältnis zwischen Herauf- und Herabstufungen durch Moody's liegt bei 0,6 für westeuropäische Emittenten ohne Investment-Grade-Rating, aber bei 1,75 für S&P-Aktionen. Es ergibt sich also ein uneinheitliches Bild, aber beide Zahlen liegen unter den Tiefstständen von 2020, als COVID einen Ansturm von Herabstufungen auslöste.

Die Preise für Hochzinsanleihen könnten auch durch die begrenzte Emissionstätigkeit in diesem Bereich etwas Unterstützung finden. Laut Fitch Ratings beläuft sich das Emissionsvolumen europäischer Hochzinsanleihen im Jahr 2022 auf insgesamt 44,5 Mrd. EUR, was nur etwas mehr als ein Drittel des Wertes von 2021 ist. Während die Nachfrage häufig ein größeres Angebot nach sich zieht, erwartet Fitch für 2023 ein ähnlich niedriges Emissionsvolumen.