- Trump scheint nach Ansicht verschiedener Experten ein wenig Vorsprung zu haben

- Die Kongresswahl wird für das Regierungsprogramm des Kandidaten wichtig sein

- Zwei gegensätzliche Finanzpolitiken, die zu ungewissen Marktreaktionen in einem angespannten globalen geopolitischen Umfeld führen könnten

Die US-Wahlen am 5. November könnten erhebliche Auswirkungen auf die weltweite politische Stabilität und die Finanzmärkte haben. Die Lage, die noch vor wenigen Wochen besonders unsicher war, scheint sich nun zugunsten von Donald Trump zu entwickeln.

Nationale Umfragen zeigen, dass beide Kandidaten in der Wählergunst fast gleichauf liegen, während Kamala Harris Anfang Oktober noch zwischen zwei und drei Prozentpunkten vorne lag. Dies schmälert die Chancen der demokratischen Kandidatin erheblich. Es wird geschätzt, dass die demokratische Kandidatin aufgrund der Wahlteilung und der Folgen des indirekten allgemeinen Wahlrechts zwischen 2 und 4 Punkten Vorsprung braucht, um die Präsidentschaftswahlen zu gewinnen.

Logischerweise haben sich auch die Wettbüros stark verändert und geben eine Wahrscheinlichkeit von 66% für einen Sieg von Trump an (siehe Grafik).

Das Spiel ist noch lange nicht vorbei, das Endergebnis bleibt unserer Meinung nach ungewiss

Ist das letzte Wort gesprochen und sollten wir uns auf die Wahl eines republikanischen Kandidaten vorbereiten? Für Gewissheit scheint es uns aus mehreren Gründen noch zu früh zu sein:

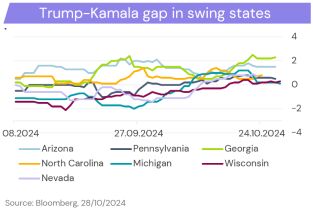

- Der Abstand zwischen den beiden Kandidaten in den Swinging States ist immer noch sehr gering. Alle Staaten scheinen zugunsten von Donald Trump zu sein, allerdings mit einer Fehlermarge von nur wenigen Prozent. Statistisch gesehen wissen wir, dass es mindestens 6-8% Vorsprung braucht, um diesen Umfragen wirklich trauen zu können; unter diesem Wert haben wir eine Fehlermarge (siehe Grafik).

- Vergangenen Wahlen haben uns gelehrt, den Umfragen wenig Vertrauen zu schenken. 2020 hatte Joe Biden auf nationaler Ebene einen Vorsprung von 12 Punkten (55% gegenüber 43%) und kam nur mit plus 4 Punkten ins Ziel. 2016 schien Hilary Clinton einen Vorsprung von 4-5 Punkten zu haben, um am Ende die Volksabstimmung mit nur 2 Punkten Vorsprung zu gewinnen und damit die Wahl zu verlieren. Und die Unterschätzung des Ergebnisses von Barack Obama im Jahr 2012 zeigt uns, dass die Chancen nicht immer zu Gunsten der Republikaner stehen.

- Schließlich, und etwas weniger ernsthaft (obwohl...), signalisieren die besten Prognosen einen erfolgreichen Ausgang für Kamala Harris!

- Der S&P 500 verzeichnete vom 31. Juli bis zum 29. Oktober einen Anstieg von 5,4%. Seit 1980, wenn der S&P von Ende Juli bis Ende Oktober gestiegen ist, hat immer die scheidende Partei gewonnen.

- Der Misery Index ist seit der Wahl von Joe Biden gesunken, und damit gewinnt seit 1980 immer die scheidende Partei.

- Allan Lichtman und seine umstrittene Liste von 13 Kriterien, die in 9 der letzten 10 Wahlen erfolgreich war (der einzige Fehler, den er machte, betraf Al Gore, der 2000 in Florida 540 Stimmen gegen G.W. Bush verlor), deutet auch auf den Sieg von Kamala Harris hin.

Neben den Präsidentschaftswahlen sind auch die Kongresswahlen mit Unsicherheiten behaftet und können sehr wichtig sein. Der Ausgang der Unterhauswahlen scheint am unsichersten zu sein, während der Senat a priori unter republikanischer Herrschaft stehen dürfte. Es sei daran erinnert, dass die Programme der Kandidaten nur dann in vollem Umfang umgesetzt werden können, wenn sie eine qualifizierte Mehrheit im Kongress haben. Dies gilt insbesondere für Kamala Harris, da Donald Trump einige Maßnahmen ohne die Zustimmung des Unterhauses und der Senatsabgeordneten umsetzen kann (nur bis zu einem gewissen Punkt).

Noch scheint nichts entschieden. Das hindert die Finanzmärkte jedoch nicht daran, das Ergebnis zu antizipieren, das den meisten Akteuren am wahrscheinlichsten erscheint: ein Sieg von Donald Trump. Der Anstieg der US-Zinsen in den letzten Wochen spiegelt die Stärke des US-Wachstums wider, vor allem aber die zunehmende Wahrscheinlichkeit eines Sieges des republikanischen Kandidaten (siehe Grafik).

Auswirkungen der Programme auf Steuern und Märkte

Die Programme der beiden Kandidaten sind natürlich sehr unterschiedlich und könnten je nach den verschiedenen Szenarien sehr unterschiedliche Folgen haben.

Trump verspricht immer niedrigere Steuern sowohl für Privatpersonen (unter Beibehaltung der 2017 beschlossenen Steuerbefreiungen) als auch für Unternehmen mit einer Senkung der Körperschaftssteuer von 21% auf 15% (für Unternehmen, die in den USA produzieren, und 20% für andere). Die Zölle würden auf mehr als 10% für alle Produkte (gegenüber 3% im Durchschnitt) und auf mindestens 60% für chinesische Produkte (gegenüber 13% im Durchschnitt) steigen. Die Migrationsstrategie sieht eine „sichere“ Grenze und die Ausweisung illegaler Einwanderer vor, mit den möglichen Folgen, die man sich für die Lohninflation in bestimmten problematischen Sektoren vorstellen kann. Schließlich wird er Änderungen bei der IRA vornehmen (Subventionen für alle grünen Energien, Elektrifizierung...) und gleichzeitig die Produktion fossiler Energien fördern.

Weltweit bedeutet dies ein zusätzliches Haushaltsdefizit von etwa 5800 Mrd. US-Dollar über zehn Jahre (Quelle: Wharton University), das durch höhere Wachstums- und Inflationsprognosen und damit höhere Zinsen unterstützt werden dürfte. Da die US-Zinsen Trumps Sieg bereits eingepreist haben, sehen wir keinen signifikanten Aufwärtstrend (4,50-4,60% als Obergrenze, außer bei konsequenter Umsetzung seines Programms). In diesem Szenario und unter der Annahme einer republikanischen Mehrheit im Senat wären die Auswirkungen an den Aktienmärkten für US-Aktien (geringere Besteuerung) relativ besser als für Aktien aus Schwellenländern (und insbesondere China) oder Europa, da die Zölle steigen würden. Der US-Dollar wäre relativ stark und der Ölpreis würde leicht sinken.

Kamala Harris möchte die US-Politik in Richtung einer stärkeren Besteuerung der wohlhabendsten Haushalte lenken, indem sie die maximale Einkommenssteuerspanne anhebt, eine Mindeststeuer von 25% für Haushalte mit einem Nettovermögen von mehr als 1 Milliarde US-Dollar einführt und eine Obergrenze für Steuerabzüge festlegt. Sie würde auch die Unternehmensbesteuerung durch eine Erhöhung der Körperschaftssteuer von 21% auf 28%, eine höhere Steuer auf Aktienrückkäufe (von 1% auf 4%) und ein Ende der Steuervergünstigungen für Unternehmen, die fossile Brennstoffe nutzen, anheben. Die Sozialausgaben würden erhöht, indem die Steuern für kleine und mittlere Haushalte mit einem Kind gesenkt, in die Kinderbetreuung investiert und Medicaid verbessert würden. Außerdem würde sie den Zugang zu Wohnraum durch Steuergutschriften erleichtern und einen Plan für den erstmaligen Erwerb von Wohneigentum in Höhe von bis zu 25.000 Euro aufstellen.

Dieses Programm bedeutet ein zusätzliches Haushaltsdefizit von 1200 Milliarden US-Dollar über 10 Jahre (Quelle: Wharton University). Es scheint jedoch schwierig, sich eine demokratische Mehrheit im Kongress vorzustellen und damit auch die vollständige Umsetzung dieses Programms. Ein Sieg von Kamala Harris ohne Mehrheit wäre eine Überraschung für die Märkte und dürfte unserer Meinung nach zu niedrigeren Zinsen, einem schwächeren US-Dollar und positiveren Aktienmärkten in Europa und den Schwellenländern als in den USA führen.

Schließlich sollte man bedenken, dass es auch nach der Verkündung der Ergebnisse (die ziemlich lang und stürmisch sein könnte...) noch erhebliche Unklarheiten geben wird: Wird Donald Trump eine Niederlage anerkennen? Was wird aus der Ukraine und dem Nahen Osten, sollte Trump gewinnen? Wird er wirklich versuchen wollen, mehr als 10 Millionen Einwanderer auszuweisen? Und wenn ja, wie? Diese Ungewissheiten könnten zu etwas erratischen Marktbewegungen führen, was dafür spricht, eine gewisse Liquidität in den Portfolios zu halten, um von einigen dieser Bewegungen profitieren zu können.

Von François Rimeu, Senior Strategist, Crédit Mutuel Asset Management