Der Henderson Horizon Euroland Fund identifiziert mithilfe eines speziell entwickelten Analysemodells fehlbewertete Aktien, die Wertpotenzial bieten. Mit der Entwicklung dieses Filtermodells begann der Fondsmanager Nick Sheridan Ende der 1980er Jahre am Beginn seiner Karriere als Vermögensverwalter. Im Kern dieses ständig weiterentwickelten Modells stehen vier zentrale Kennzahlen: Dividenden, Gewinne, Nettovermögenswert und Wert des Wachstums. Der Aufbau des Portfolios erfolgt anhand der Aktien, die den höchsten Wert aus diesen vier Faktoren bieten. In diesem ersten Beitrag einer mehrteiligen Reihe beschäftigen wir uns eingehender mit den Dividenden als Eckpfeiler der Anlagerendite.

Dividenden – ein zuverlässiges Barometer

Bei der Konstruktion des Portfolios messen wir Dividenden einen hohen Stellenwert bei, denn sie sagen viel darüber aus, wie gut es einem Unternehmen geht. Steigende Verkaufszahlen und Umsatzerlöse dürften sich früher oder später auch in einer Dividendenerhöhung niederschlagen. Eine gute Dividendenstrategie kann ein Indiz für ein gesundes Unternehmen mit starker Barmittelgenerierung und einem Führungsteam sein, das den Bedürfnissen der Aktionäre oberste Priorität einräumt. Eine attraktive, aus dem Gewinn gut gedeckte Dividendenrendite erhöht zudem die Sicherheit einer Rendite für die Anleger.

Implikationen für das Portfolio

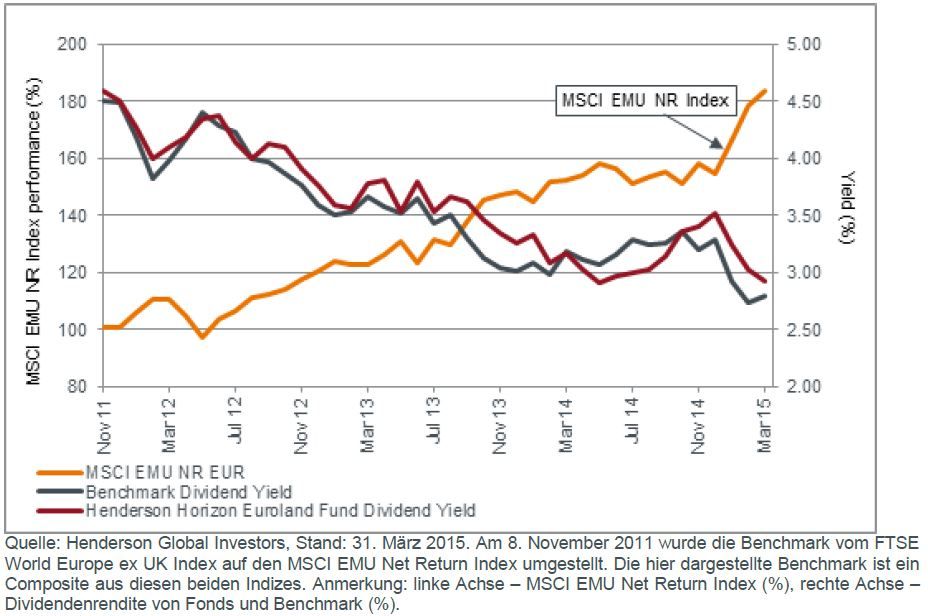

Die Dividendenrendite des Henderson Horizon Euroland Fund bewegt sich im langjährigen Vergleich etwa auf dem Niveau des Marktes bzw. leicht darüber. Zum 31. März 2015 lag sie bei 2,9% und damit geringfügig über dem Vergleichswert von 2,8% für die Benchmark, den MSCI EMU Net Return Index. Die aktuelle Rendite spiegelt die Kursgewinne an den europäischen Aktienmärkten nach Erreichen der Talsohle während der globalen Finanzkrise wider (steigen die Kurse, fallen die Renditen und umgekehrt).

Fallende Dividendenrenditen spiegeln starke Kursgewinne bei Aktien aus der Eurozone wider

Als Belastung für die Dividendenrendite des Fonds erwies sich in den letzten Monaten die Untergewichtung der Branchen Versorger, Telekommunikation und Energie, in denen traditionell hohe Dividenden ausgeschüttet werden. Wir hatten die genannten Branchen wegen ihrer Sensitivität gegenüber politischen Faktoren untergewichtet. Speziell in Wahlkampfzeiten ist es für Regierungen verlockend, diesen Branchen quasi als Geschenk an die Wähler Beschränkungen aufzuerlegen. Eine Senkung ihrer monatlichen Telefongebühren beispielsweise kommt bei Verbrauchern in der Regel gut an. Für die Gewinne der Unternehmen kann das indes erhebliche Folgen haben.

Höhere Dividende oder doch lieber eine neue Produktionsanlage?

Auch wenn die Dividendenrendite eine wichtige Komponente der Anlagerendite ist, meidet der Fonds Unternehmen, bei denen die Dividenden zulasten einer langfristigen Kapitalrendite gehen. Nach unserem Dafürhalten muss die Unternehmensleitung das verfügbare Kapital in einer Weise einsetzen, die den Bedürfnissen der Aktionäre Rechnung trägt und gleichzeitig ausreichend Kapital zur Sicherung des künftigen Wachstums zur Verfügung stellt.

Dividendenausblick

Ausgehend vom aktuellen Niveau spricht gegenwärtig nichts gegen einen weiteren Anstieg der Dividenden. Auch Sonderdividenden sind in dem einen oder anderen Fall nicht ausgeschlossen. Unternehmen aus der Eurozone haben in den vergangenen fünf Jahren ihre Bilanzen saniert. Parallel dazu sind die Dividenden, in denen sich das Vertrauen auf zukünftige Umsätze spiegelt, ansehnlich gewachsen.

Erhebliche Cash-Bestände wurden für Aktienrückkäufe verwendet, unterstützt von der lockeren Geldpolitik der Europäischen Zentralbank (EZB). Während dies einerseits ein starkes Signal für die zukünftige Rentabilität eines Unternehmens ist, sollten Anleger nicht alle Aktienrückkäufe über einen Kamm scheren. Denn hierbei ist es wichtig zu prüfen, ob sie auf dem richtigen Bewertungsniveau, ohne Aufnahme zusätzlicher Fremdmittel und aus den richtigen Gründen erfolgen. Faktoren, die wir bei unserem Anlageprozess berücksichtigen.

Wie immer ist auch bei diesem Fonds die Titelauswahl eine Frage des Wertpotenzials. Selbst die beste Dividendenaktie lohnt sich nicht zu jedem Preis. Denn letztlich hängt die reale Rendite eines Anlegers in erster Linie vom Kurs ab, zu dem er eine Aktie kauft. Deshalb steigt mit dem Kauf einer Aktie, die gerade nicht sonderlich beliebt ist, die Aussicht auf höhere Renditen.

Beispiele für dividendenzahlende Unternehmen im Portfolio:

Reed Elsevier (britisch-niederländischer Verlag)

Im Portfolio seit: November 2011

Portfoliogewichtung am 31. Mai 2015: 5,7%

- Hohe Margen, eine hohe Kapitalrendite und die Zugehörigkeit zu einer Branche mit hohen Eintrittsbarrieren kennzeichnen das britisch-niederländische Verlagshaus.

- Reed Elsevier stellt seit Jahren seine Bereitschaft unter Beweis, Kapital in Form von Dividenden und Aktienrückkäufen an seine Aktionäre zurückzugeben. Dies ist nicht zuletzt Ausdruck der starken Umsatzentwicklung des Unternehmens.

Renault (globaler Automobilhersteller, in Frankreich börsennotiert)

Im Portfolio seit: Dezember 2011

Portfoliogewichtung am 31. Mai 2015: 3,4%

- Renault ist ein attraktiv bewerteter Autobauer mit stabilem Marktanteil und einer zuletzt deutlich verbesserten Kostenstruktur. Da der Autohersteller am Beginn einer Phase mit zahlreichen Modellneuerungen steht, könnte die Gewinnschätzung des Konzerns zu niedrig sein.

- Seit fünf Jahren schüttet Renault regelmäßig Dividenden an seine Aktionäre aus.

Christian Dior (Luxusgüter, Frankreich)

Im Portfolio seit: November 2011

Portfoliogewichtung am 31. Mai 2015: 2,7%

- Im Vergleich zum Wert seiner Aktiva wird das Unternehmen mit einem Abschlag bewertet. Die Marktkapitalisierung von 31,4 Mrd. EUR (Stand: 13. Mai 2015) entspricht noch nicht einmal dem Wert der LVMH-Beteiligung von geschätzten 32,2 Mrd. EUR.

- Die erfahrene Unternehmensleitung hat in den vergangenen fünf Jahren für beständiges Umsatzwachstum im Geschäftsbereich Christian Dior Couture gesorgt, was sich in den jährlichen Dividendenerhöhungen spiegelt.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds. Die Informationen in diesem Artikel stellen keine Anlageberatung dar.