Zurück im Eilschritt

Als die Märkte Ende April ihren jüngsten Höchststand erreichten, konnten sich Besitzer 30-jähriger deutscher Bundesanleihen über ein Plus von 23 % seit Jahresbeginn freuen. Seitdem hat eine dramatische Gegenbewegung die Zuwächse vollständig zunichte gemacht – von der Nummer eins unter den „risikolosen“ Anlagen in Europa hätte man gerade das nicht erwartet.

Auslöser dieses Phänomens war unseres Erachtens der Versuch einer Vielzahl von Anlegern, von den Themen Deflation in der Eurozone und „quantitative Lockerung“ zu profitieren, gefolgt von einer Absetzbewegung, als sie erkannten, wie überlaufen und überbewertet diese Trades bereits waren. Wenn Märkte über das Ziel hinausschießen, bedarf es nicht immer eines fundamentalen Auslösers, um eine Gegenbewegung hervorzurufen. Aber mit Sicherheit hat der Anstieg der Inflation in der Eurozone im Mai, als die Kerninflation auf den höchsten Stand seit einem Jahr kletterte, den Rückgang der Renditen beschleunigt.

Die Moral von der Geschichte

Wir fragen uns, ob die heutigen Anleger in deutschen Bundesanleihen wohl etwas daraus lernen können, was sich Anfang der 2000er Jahre am Markt für japanische Staatsanleihen (JGB) abspielte. Nachdem die JGB-Renditen seit über einem Jahrzehnt gesunken waren, hatten 10-jährige Papiere im Juni 2003 mit 0,4 % die Talsohle erreicht. Obwohl Japans Wirtschaftsleistung ab diesem Zeitpunkt acht Jahre lang schrumpfte, erzielten Anleger, die 2003 japanische Staatsanleihen gekauft hatten, in dem Zeitraum nur eine Rendite von 1 % p. a. – in den ersten vier Jahre erlitten sie sogar Verluste. Und die Moral von der Geschichte: Ist wirtschaftliche Stagnation an den Märkten erst eingepreist, können die Erträge von Anleihen selbst bei anhaltend enttäuschendem Konjunkturverlauf niedrig und volatil sein.

Die Wirtschaft der Eurozone befindet sich heute zudem im Prozess der Erholung und nicht der Stagnation. Die Konsensschätzungen für das Wachstum im laufenden Jahr werden seit sechs Monaten immer wieder angehoben und bei den Inflationsvorhersagen ist dies seit Februar der Fall. Wir erwarten angesichts des schwachen Euro, der gesunkenen Ölpreise, der expansiveren Geldpolitik der EZB und der nachlassenden Sparanstrengungen der Regierungen eine Fortdauer dieser Entwicklung. Die EZB-Politik der quantitativen Lockerung wird zwar noch bis weit ins Jahr 2016 hinein zum Rückgang der Anleiherenditen in der Eurozone beitragen, doch allmählich nimmt die wirtschaftliche Erholung Gestalt an und wird zu einer Kraft, die in die entgegengesetzte Richtung wirkt.

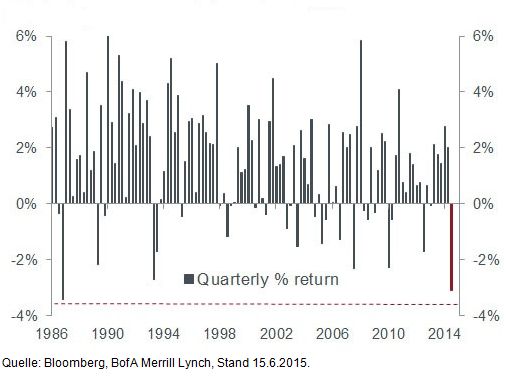

Schwärzestes Quartal

Bei Bundesanleihen waren die Schwankungen in diesem Jahr zwar am stärksten, doch an allen anderen wichtigen Staatsanleihemärkten war das Muster sehr ähnlich. Das 2. Quartal ist auf bestem Wege, zum schlechtesten Quartal für Staatsanleihen seit fast 30 Jahren zu werden. Wie in der Eurozone begann die jüngste Verkaufswelle, als die Euphorie des 1. Quartals nachließ. In letzter Zeit spielten allerdings auch günstigere Konjunkturdaten, speziell aus den USA, eine Rolle.

Nachdem die US-Konjunkturdaten zu Jahresbeginn enttäuschten, vermitteln sie seit einigen Wochen ein deutlich freundlicheres Bild. Wichtige Datenreihen – Einzelhandelsumsätze, Beschäftigtenzahl, offene Stellen, Verbrauchervertrauen, Verkaufszahlen bei Einfamilienhäusern – haben für positive Überraschungen gesorgt. Das deutet darauf hin, dass die Wirtschaft wieder an Schwung gewinnt und die Konjunkturschwäche des 1. Quartals überwunden ist. Unserer Ansicht nach wird dieser Trend in den kommenden Monaten anhalten und die US-Notenbank veranlassen, die Zinsen noch vor dem Jahresende zu erhöhen. Ein weiteres Anziehen der Anleiherenditen in den USA dürfte die Folge sein.

Wir sehen in den jüngsten Einbußen bei Staatsanleihen größtenteils eine Korrektur des übermäßig starken Anstiegs im 1. Quartal. Sollte unser Basisszenario eintreten, das von einer Fortdauer der weltwirtschaftlichen Erholung ausgeht, werden die Renditen in diesem Zyklus wohl nicht mehr auf die Tiefstände des 1. Quartals zurückfallen. Für das 2. Halbjahr erwarten wir einen weiteren Anstieg. Höhere Renditen müssen für risikoträchtige Anlagen nicht unbedingt negative Folgen haben, wenn sich in ihnen ein günstigeres Konjunkturumfeld widerspiegelt. Die Anleger sollten sich allerdings Mario Draghis jüngste Mahnung zu Herzen nehmen: „Machen Sie sich auf Phasen höherer Volatilität gefasst.“